Анализ деятельности кредитного союза Финансовый кооператив КС «Кара-Суу»

Прочие операционные доходы к общим доходам банка снизились на 0,9% и составили на 31 декабря 2013 года 3,7%, что значительно ниже рекомендуемого значения. Возможно, что такое низкое значение этого показателя благодаря резкому снижению прочих операционных доходов за анализируемый период на 60 244сомов. Чистая процентная моржа снизилась на 1% и составила 13,3% на 31 декабря 2013 года, что превышает… Читать ещё >

Анализ деятельности кредитного союза Финансовый кооператив КС «Кара-Суу» (реферат, курсовая, диплом, контрольная)

Для начала начнем с анализа достаточности собственного капитала. Расчет норматива достаточности капитала проводится так:

- — определяется абсолютная величина капитала;

- — исчисляется величина кредитного риска по активам, отраженным на балансовых счетах (активы взвешиваются по степени риска);

- — определяется величина кредитного риска по условным обязательствам кредитного характера;

- — исчисляется величина кредитного риска по срочным сделкам;

- — исчисляется величина рыночного риска.

Величина собственного капитала банка рассчитывается как сумма основного и дополнительного капитала. Основной капитал определяется как сумма: уставного капитала в форме обыкновенных акций; некумулятивных привилегированных акций и привилегированных акций, размер дивидендов по которым не установлен уставом банка, резервного фонда, части фонда накопления и других фондов, созданных из прибыли прошлых лет и текущего года и подтвержденных аудиторами. Фонды, являющиеся источником кредитов сотрудникам банка, фонды специального назначения и другие фонды, использование которых приводит к уменьшению имущества банка прямо или опосредованно, в расчет собственного капитала не включаются[18].

Прибыль текущего года в части, подтвержденной заключением аудиторской организации по итогам квартала, также включается в расчет основного капитала. Основной капитал уменьшается на сумму:

- — нематериальных активов по остаточной стоимости (за минусом начисленной амортизации и вложений в создание (изготовление) и приобретение нематериальных активов;

- — собственных акций, приобретенных (выкупленных) у акционеров;

- — перешедших к кредитной организации долей участников банка;

- — непокрытых убытков предшествующих лет и убытков текущего года;

- — вложений кредитной организации в акции (доли) участия дочерних и зависимых юридических лиц, приобретенные для инвестирования, если пакет акций превышает 20% уставного капитала организации-эмитента;

- — вложений в уставный капитал кредитных организаций резидентов;

- — балансовой стоимости акций, отчужденных с одновременным принятием обязательств по их обратному выкупу [27].

Расчет коэффициента достаточности собственного капитала Финансовый кооператив КС «Кара-Суу» представлен в таблице 2.2.

Таблица 2.2 Достаточность собственного капитала Финансовый кооператив КС «Кара-Суу».

На 01.01.2011. | На 01.01.2012. | На 01.01.2013. | |

Собственный капитал (тыс.сом). | |||

Активы, взвешенные по степени риска (Ар) (тыс.сом). | |||

Коэффициент достаточности капитала (Кд,%). | 6,5. | 19,5. |

Как показывают данные таблицы, коэффициент достаточности собственного капитала в 2011;2013 году находится в пределах нормативных значений, что не вызывает осторожности в сотрудничестве с банком. В целом коэффициент достаточности в динамике увеличился с 10,5% на 1.01.2011 года до 19,5% на 1.01.2012 года. Но за 2013 год этот показатель уменьшился на 4,5 пункта. Такой уровень коэффициента был, достигнут в результате увеличения объемов активов рисковых и собственного капитала. Несмотря на то, что устойчивость растет, банк рискует недополучить доход в результате снижения объемов размещаемых активов.

Думаю можно предложить увеличить количество выдаваемых кредитов, доход от полученных операций резко увеличит прибыль банка. Так же банк может пополнить собственные средства за счет выпуска и реализации собственных акций. Важным источником финансового оздоровления банка является факторинг, т. е. уступка банку или факторинговой компании право на восстановление дебиторской задолженности, по которой банк уступает свои требования к дебиторам банка в качестве обеспечения возврата кредита.

Привлечение кредиторов под прибыльные проекты способно принести высокий доход. Уменьшить дефицит собственного капитала можно за счет ускорения его оборачиваемости путем уменьшения сроков кредита, увеличения процентных ставок на большие сроки кредитования, сроков коммерческого цикла и т. д.

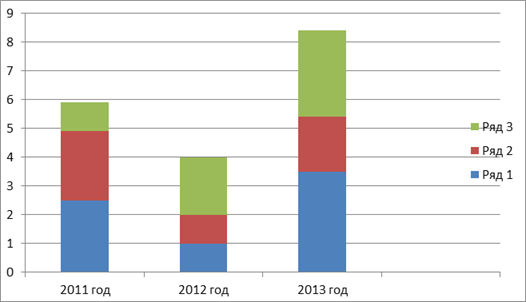

Самую общую оценку деятельности банка можно получить, анализируя динамику абсолютной величины годового баланса с заключительными оборотами за 2 года. Анализируя график динамики валюты баланса Финансовый кооператив КС «Кара-Суу» (рис. 2.2) можно отметить, что объем валюты наблюдается в 2011 году -2 930 734 сом., в 2012 — 2 734 521, в 2013 году происходит увеличение объема валюты — 7 082 296, темп прироста к предыдущему году составляет 2,6 раза.

Рис. 2.2График динамики валюты баланса Финансовый кооператив КС «Кара-Суу».

Наиболее удачным годом для банка был 2013 год. Покрытие собственных средств его привлеченных средств составляет 19,2%, что является высоким показателем. Общая сумма собственных средств банка за 2012;2013 гг. увеличилась на 4 347 775.

Отсюда можно сделать вывод, что у банка нет значительного потенциала привлечения, который ограничится тогда, когда данный показатель достигнет величины 10%.

В 2011 году Финансовый кооператив КС «Кара-Суу» имел крайне низкую долю собственного капитала 9,3%.

Таблица 2.3 Доля собственного капитала %.

Года. | Показатель. |

9,3. | |

17,9. | |

19,2. |

Таким образом, анализ структуры собственных средств банка показывает, что произошло увеличение объема собственных средств, доминирующую часть которых составляют различные фонды.

Далее рассмотрим прибыль Финансовый кооператив КС «Кара-Суу». Прибыль кредитного союза— это финансовый результат деятельности кредитного союзав виде превышения доходов над расходами.

Эффективность деятельности банка равна отношению чистой прибыли к уставному капиталу (табл.2.4). Этот показатель характеризует эффективность и целесообразность вложения средств, и степень «отдачи» Уставного фонда.

Таблица 2.4 Расчет эффективности деятельности Финансовый кооператив КС «Кара-Суу» за 2011;2013 гг.

Рассчитываемый период (год). | Расчет (тыс. сом.). | Результат. |

25 493 / 40 900 * 100%. | 62,3%. | |

9667 / 40 900* 100%. | 23,6%. | |

17 056 / 40 900* 100%. | 41,7%. |

Отдача уставного капитала уменьшалась в течение трех лет, с 2011 года по 2013 год снизилась на 20,6%.

Эффективность операций всей деятельности банка определяется как отношение валовой прибыли (чистой) к общей сумме активов [30].

Проанализируем эффективность операций деятельности банка за три года 2011, 2012 и 2013 года (табл. 2.5).

Таблица 2.5. Эффективность операций всей деятельности Финансовый кооператив КС «Кара-Суу» за 2011, 2012, 2013 гг.

Расчет эффективности операций всей деятельности банка. | 2011 год в тыс. сом. | в тыс. сом. | в тыс. сом. |

Валовая прибыль (чистая) / сумма активов (всего). | 25 493/ 3 569 720 * 100%. | 9667/3 387 875* 100%. | 17 056 / 7 082 296 * 100%. |

Итого: | 0,71%. | 0,29%. | 0,24%. |

Как видно из таблицы наибольшая отдача от операционной деятельности Финансовый кооператив КС «Кара-Суу» была в 2011 году. В 2012 году произошло падение почти на 0,42%, обусловленное в первую очередь увеличением активов банка. В 2013 году произошло уменьшение на 0,05%, активы банка увеличились на 3 694 421 тыс. сом.

На величину прибыли банка оказывают влияние следующие факторы. Так как у банка подавляющую часть актива баланса составляют кредитные вложения, банковская маржа в наибольшей степени характеризует эффективность банковских кредитных операций (разница между процентами полученными и уплаченными).

Удельный вес прибыли в общей сумме доходов — такая часть дохода идет на формирование прибыли. Следовательно, остальная часть доходов банком направляется на возмещение своих расходов (отношение прибыли (убытка) за отчетный период к текущим доходам) (табл. 2.6).

Таблица 2.6. Удельный вес прибыли в общей сумме доходов Финансовый кооператив КС «Кара-Суу» за 2011 — 2013 г. г.

Расчет. | 2011 год. | 2012 год. | 2013 год. |

Чистая прибыль (убыток) / доходы. | 21 056 / 325 397*100%. | 11 044 / 344 765 *100%. | 13 877/ 388 394*100%. |

Итого: | 6,5%. | 6,4%. | 5,66%. |

По анализируемым показателям в 2010 году банковская деятельность по сравнению с 2011 годом ухудшилась на 0,03%. В 2013 году произошло уменьшение доли доходов банка, используемое на покрытие расходов, и одновременно увеличение доли прибыли в доходах это момент положительно характеризуют деятельность банка. Но снижение в 2013 году негативно сказывается на доверии клиентов.

Основные экономические и финансовые показатели работы Финансовый кооператив КС «Кара-Суу» представлены в таблице 2.7.

Структура доходов банка по тарифам за 2012 год и 2013 год представлена в таблице 2.7 и 2.8.

Таблица 2.7 — Основные экономические и финансовые показатели работы Финансовый кооператив КС «Кара-Суу».

Наименование статьи. | 2013 год. | 2012 год. | 2011 год. |

Процентные доходы. | |||

Процентные расходы. | |||

Чистый процентный доход. | |||

Комиссионные доходы. | |||

Комиссионные расходы. | |||

Чистые комиссионные доходы. | |||

Чистые доходы от операций с финансовыми инструментами. | |||

Чистый убыток/прибыль от операций с иностранной валютой. | — 26 732. | ||

Прибыль от операций с финансовыми активами. | ; | ||

Доля в убытке ассоциированной организации. | — 1236. | — 8268. | |

Прочие операционные доходы. | |||

Оперционный доход. | |||

Резервы на возможные потери. | |||

Общие административные расходы. | |||

Прибыль до налогообложения. | |||

Начисленный налог на прибыль. | |||

Прибыль (убыток) за отчетный период. |

Таблица 2.8- Доходы Финансовый кооператив КС «Кара-Суу».

№ п/п. | Доходы по тарифам. | 2012 год. | 2013 год. | Темпы роста 2013 года к 2012 году. |

По расчетным операциям. | 1,61. | |||

По кассовым операциям. | 0,86. | |||

По операциям с ПК. | 0,76. | |||

По системе «Клиент-банк». | 0,74. | |||

По операциям с физическими лицами. | 1,31. | |||

По прочим тарифам. | 1,12. |

Таблица 2.9. Основные экономические и финансовые показатели работы Финансовый кооператив КС «Кара-Суу».

Наименование статьи. | 2013 г.(тыс.сом). | 2012 г.(тыс.сом). | Изменения за год (тыс.сом). |

Денежные средства. | 1,664,710. | 442,122. | 1,222,588. |

Финансовые активы. | 470,849. | 495,431. | — 24,582. |

Задолженность банков и прочих финансовыхинст. | 922,150. | 48,452. | 873,698. |

Займы, выданные клиентам. | 3,155,603. | 1,432,979. | 1,722,624. |

Инвестиции в ценные бумаги. | ; | 96,147. | — 96,147. |

Инвестиции в ассоциированное предприятие. | ; | ||

Основные средства и нематериальные активы. | 508,615. | 597,638. | 89,023. |

Текущий налоговый актив. | 1,745. | — 1,380. | |

Прочие активы. | 359,214. | 273,361. | 85,853. |

Финансовые инструменты, оцениваемые по справедливой стоимости. | 21,797. | ; | 21,797. |

Депозиты банков и прочих финансовых институтов. | 1,125,251. | 74,747. | 1,050,504. |

Текущие счета и депозиты клиентов. | 4,696,231. | 2,584,808. | 2,111,423. |

Отложенное налоговое обязательства. | 16,826. | 16,205. | |

Прочие обязательства. | 72,001. | 51,275. | 20,726. |

Акционерный капитал. | 40,900. | 40,900. | ; |

Дополнительно оплаченный капитал. | 494,121. | ; | 494,121. |

Прочие резервы. | ; | 131,430. | — 131,430. |

Положительная переоценка зданий и земли. | 273,076. | 305,332. | — 32,256. |

Резерв по переоценке финансовых активов. | 7,159. | 7,410. | — 251. |

Нераспределенная прибыль. | 286,776. | 123,348. | 163,428. |

Неконтролирующие доли участия. | 48,158. | 44,934. | 3,224. |

Проведя анализ показателей, можно сказать, В целом активы банка увеличились на 3 694 421сом.или на 26,6%.

На увеличение активов основное влияние оказало увеличение дополнительно оплаченного капитала.

Существенный рост наблюдается в средствах в кредитные организации, темп прироста которых 220,2%.

В целом пассивы банка за период с 31 декабря 2012 до 31 декабря 2013 увеличились на 3,694,421 тыс. сом или на 48% и составили на начало октября около 7млн. сомов.

Увеличились вклады банков и прочих финансовых институтов на 1,1 млн. или на 6,1%, что связано с активной рекламной компанией, формирования привлекательного ценового предложения и повышения качества обслуживания.

Важнейшим показателем структуры является соотношение собственного и привлеченного капитала. Рекомендуемое значение находится в пределах от 17% до 20%.

У банка «Росинбанк» этот показатель на 31.12.12 составляет 18%, а на 31.12.13 — 20%. Значение коэффициента находится в пределах рекомендуемого значения.

Рассмотрим качество активов и оптимизацию его структуры, доля кредитов в активах должна быть не менее 30%. Рассчитывается как отношение ссудной задолженности к сумме стоимости всего активов.

На 31.12.12 — 1 481 431 / 3 387 875 * 100% = 43,73%.

На 31.12.13 -4 077 753 /7 082 296 * 100% =57,58%.

Как показывает анализ, доля кредитов юридических и физических лиц в активах превышает оптимальное значение, что существенно влияет на надежность банка и на его инвестиционную привлекательность По основным показателям деятельности банка получили следующие данные:

Таблица 2.10.

Показатели. | Рекомендуемое значение. | 2012 год. | 2013 год. | Изменения за год. |

Рентабельность актива (ROA). | >=1%. | 11,8. | 15,6. | 3,8. |

Рентабельность уставного капитала. | >=8%. | 75,7. | 93,3. | 17,6. |

Рентабельность уставного капитала. | >=15%. | |||

Чистый спрэд. | >=1,25%. | 17,9. | 18,5. | 0,6. |

Чистая процентная моржа. | >=4,5%. | 14,3. | 13,3. | — 1. |

Прочие операционные доходы к общим доходам. | Около 20%. | 4,6. | 3,7. | — 0,9. |

- — Рентабельность активов за анализируемый период существенно увеличилась на 3,8%. Значение ROA выше рекомендуемого значения.

- — Банк «Росинбанк» вошло в лучшую десятку банков Кыргызстана по рентабельности активов. Рентабельность капитала увеличилась на 17,6% и значительно превышает рекомендуемое значение. ROA и ROE очень важные показатели для банка, которые говорят о его финансовой устойчивости, но очень высокая доля просроченной задолженности и значительное отношение расходов и доходов неизбежно нарушают финансовую устойчивость.

- — Анализ показал, что рентабельность уставного капитала существенно изменилась за отчетный период, так как изменились средства акционеров, и изменилась нераспределенная прибыль (выросла на 163 428 сомов).

- — Прочие операционные доходы к общим доходам банка снизились на 0,9% и составили на 31 декабря 2013 года 3,7%, что значительно ниже рекомендуемого значения. Возможно, что такое низкое значение этого показателя благодаря резкому снижению прочих операционных доходов за анализируемый период на 60 244сомов. Чистая процентная моржа снизилась на 1% и составила 13,3% на 31 декабря 2013 года, что превышает рекомендуемое значение на 8,8%, что характеризует эффективное размещение собственных и привлеченных средств банка. Уровень инфляции на 2013 год составил 8,1%, что ниже чистой процентной моржи, а это говорит о хорошей работе банка.

К концу 2013 года Банк преломил негативную тенденцию и смог заметно улучшить свои итоговые показатели. Стратегия банка дала свой положительный результат, следующий год обещает быть наиболее плодотворным с точки зрения активизации рынка розничного кредитования. Проводимое банком замещение валютного фондирования на российские источники финансирования окажет свое положительное влияние на финансовый результат банка.