Анализ деятельности негосударственных пенсионных фондов Российской Федерации

Учредители фонда. Наибольшего доверия заслуживают НПФ, созданные крупными промышленными предприятиями реального сектора экономики, теплоэнергетическими компаниями, организациями, занимающимися добычей и (или) транспортировкой полезных ископаемых, или крупным банком. Как правило, они более надежны, чем НПФ, учрежденные частными лицами или группой небольших малоизвестных компаний. Сведения… Читать ещё >

Анализ деятельности негосударственных пенсионных фондов Российской Федерации (реферат, курсовая, диплом, контрольная)

В 1994 году в правовой оборот введен термин «негосударственный пенсионный фонд» как организационно-правовая форма некоммерческой организации (часть первая Гражданского кодекса Российской Федерации). Затем, в 1998 году, был принят Федеральный закон от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах», в статье 3 которого было закреплено понятие, определившее НПФ как особую организационно-правовую форму некоммерческой организации социального обеспечения, исключительным видом деятельности которой является деятельность по негосударственному обеспечению. Кроме того, были определены понятия, сложившиеся в пенсионной системе того времени, а также права и обязанности НПФ, вкладчиков и участников. Четкое законодательное оформление основ деятельности НПФ способствовало положительной динамике численности участников НПФ, сумм взносов и объемов пенсионных резервов в целом.

На сегодняшний день деятельность НПФ регулируют десятки законов и подзаконных актов. Основные из них — это Гражданский кодекс Российской Федерации, Федеральный закон № 75-ФЗ; Федеральный закон № 111-ФЗ; Федеральный закон № 360-ФЗ, ряд постановлении Правительства Российской Федерации. При этом регулирование, контроль и надзор за деятельностью НПФ как в области негосударственного пенсионного обеспечения, так и в области обязательного пенсионного страхования передан Банку России.

Деятельность НПФ в рамках обязательного пенсионного страхования:

Обязательное пенсионное страхование представляет собой систему создаваемых государством мер, к которым относятся как правовые и экономические меры, так и организационные. Указанные меры направлены, прежде всего, на возмещение гражданам части заработка (выплат, вознаграждений в пользу застрахованного лица), который они получали до реализации страхового риска, в результате которого им было установлено обязательное страховое обеспечение.

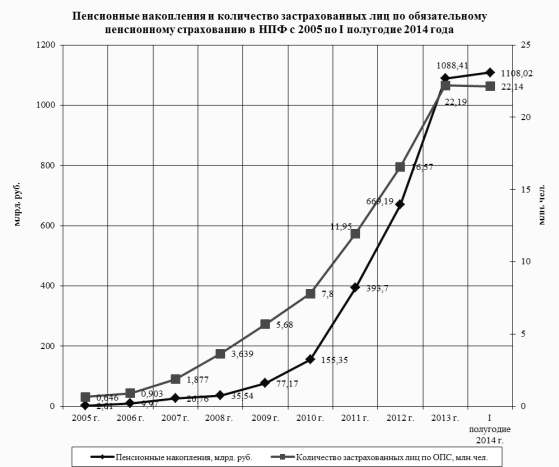

Объем пенсионных накоплений НПФ по состоянию на первое полугодие 2014 года составил 1 108,02 млрд руб. Прирост к концу 2013 года составил незначительные 100 млрд.рублей. Тогда как если сравнивать объем пенсионных накоплений первого полугодия 2014 года с 2012 и 2011 годами, то их объем по сравнению с 2012 годом увеличился в 1,8 раза, по сравнению с 2011 годов — в 3 раза.

Количество застрахованных лиц, страховщиком которых по обязательному пенсионному страхованию стал НПФ, в первом полугодии 2014 года составило 22,14 млн. человек, уменьшившись по сравнению с концом 2013 года на 0,05 млн.человек.

Отрицательный прирост численности застрахованных лиц, а также небольшой прирост объема средств пенсионных накоплений в НПФ связан с законодательным решением о введении «моратория» на передачу средств пенсионных накоплений в соответствии с поданными в 2013 — 2014 годах заявлениями о смене страховщика (переход в НПФ из ПФР, из НПФ в ПФР).

Сокращение общего количества НПФ во многом обусловлено законодательными изменениями в отношении требований к объему имущества для обеспечения уставной деятельности НПФ (в соответствии с действующим законодательством — к собственному имуществу НПФ). При этом рост количества НПФ, осуществляющих деятельность в качестве страховщика по обязательному пенсионному страхованию, так и положительная динамика роста объема пенсионных накоплений под управлением НПФ свидетельствуют о повышении интереса и доверия населения к деятельности НПФ.

Рис 1. Пенсионные накопления и количество застрахованных лиц по обязательному пенсионному страхованию в НПФ с 2005 по I полугодие 2014 гг.

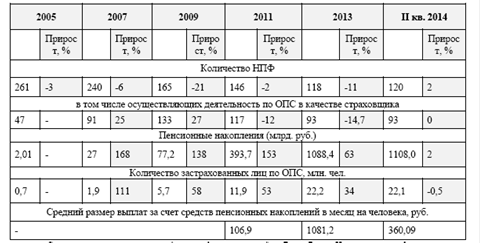

Таблица 1. Показатели деятельности НПФ в сфере обязательного пенсионного страхования.

Вместе с тем, при расчете взвешенной доходности (т.е. исходя из средств, разнесенных по счетам застрахованных лиц) показатель средней доходности за 2013 год по НПФ составил 5,96%, что несколько ниже уровня инфляции за аналогичный период.

Деятельность НПФ в рамках негосударственного пенсионного страхования:

При рассмотрении НПФ как субъектов пенсионного рынка целесообразно выделить 2 категории таких НПФ. Первая — НПФ, осуществляющие деятельность на территории всей страны (освоившие общенациональный рынок). Вторая — НПФ, осуществляющие деятельность на части территории страны. В частности к таким НПФ относятся территориальные (региональные) НПФ.

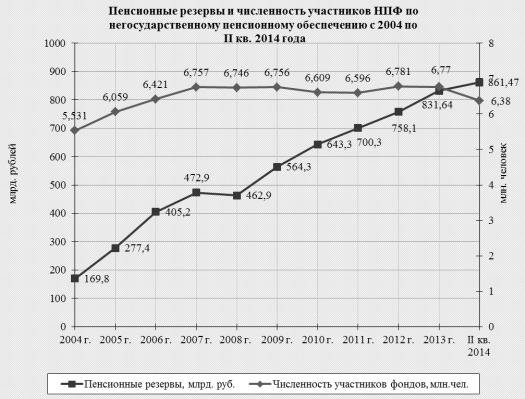

Из 120 НПФ, имеющих действующую лицензию без ограничения срока действия по состоянию на 4 августа 2014 года, 49 НПФ можно так или иначе отнести к категории региональных НПФ. Если совокупный объем средств пенсионных резервов в рамках негосударственного пенсионного страховании, аккумулируемых НПФ, по состоянию за первое полугодие 2014 года был равен 861,47 млрд руб., то совокупный объем пенсионных резервов региональных НПФ составил 67,38 млрд руб. или 7,8%.

Объем пенсионных резервов по состоянию на I полугодие 2014 года составил 861,47 млрд. рублей, что больше объема пенсионных резервов по состоянию на конец 2013 года на 29,83 млрд.рублей. Прирост данного показателя к 2012 году составил 13,6%, к 2011 году — 23,0%.

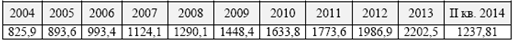

Количество участников НПФ по негосударственному пенсионному страхованию по состоянию на I полугодие 2014 года составило 6,38 млн. человек. Количество участников НПФ по негосударственному пенсионному страхованию, получающих пенсию, составляет 1,57 млн. человек. Средняя сумма пенсионных выплат в расчете на одного участника, получающего пенсию, в месяц составила 1 237,81 рублей .

Рис 2. Соотношение объема пенсионных резервов и численности участников НПФ (динамика 2004;II кв. 2014 года)6

Таблица 2. Динамика сумм пенсионных выплат в месяц на одного участника, руб.

Средний размер выплат по негосударственному пенсионному страхованию составляет 19% от среднего размера трудовой пенсии по старости. Этот показатель предопределяет привлекательность сферы негосударственного пенсионного страхования и необходимость принятия мер, стимулирующих развитие этого направления, особенно в свете дискуссий по отмене накопительной составляющей обязательного пенсионного страхования.

Концентрация рынка негосударственного пенсионного страхования достаточно велика и кардинальных изменений по сравнению с предыдущими периодами в рейтинге НПФ не происходит. Большая часть пенсионных резервов сосредоточена в 20 крупнейших НПФ. Совокупный объем активов указанных НПФ составляет 782, 57 млрд руб. (доля рынка 94,1%). При этом в связи с существенным ужесточением требований к НПФ и необходимости смены организационно-правовой формы, высока вероятность еще большей концентрации ранка негосударственного пенсионного страхования.

Для НПФ в форме некоммерческой организации недоступно решение таких вопросов как:

а) повышения прозрачности управления и ответственности менеджмента за результаты деятельности НПФ.

Последствиями принятых руководством НПФ необдуманных или умышленных действий могло стать уменьшение пенсионных прав застрахованных лиц и уменьшение их доверия как к институту НПФ, так и к накопительной составляющей пенсионного страхования (обязательной и добровольной). Именно создание и функционирование НПФ в организационно-правовой форме коммерческой организации позволит стать таким НПФ полноправными участниками финансового рынка и повысить имущественную ответственность менеджмента и акционеров НПФ за принимаемые решения.

- б) вопросы справедливой оценки и (или) продажи бизнеса НПФ. В этой связи, никто не мог сказать — на каких справедливых условиях в этот бизнес могут быть привлечены новые инвесторы. Механизмы рыночной экономики в этом случае оказывались бессильными.

- 28 декабря 2014 года был принят Федеральный закон № 410-ФЗ «О внесении изменений в Федеральный закон „О негосударственных пенсионных фондах“ и отдельные законодательные акты Российской Федерации». Указанный законодательный акт установил сроки преобразования НПФ в акционерные пенсионные фонды (до 1 января 2019 года). При этом НПФ не изменившие организационно-правовую форму подлежат ликвидации. Для НПФ, осуществляющих деятельность по обязательному пенсионному страхованию, срок преобразования в акционерные пенсионные фонды сокращен до 1 января 2016 года. Указанная мера вызвана необходимостью безусловного сохранения накопленных пенсионных прав застрахованных лиц путем максимально быстрого запуска системы гарантирования прав застрахованных лиц.

Основным условием вступления в указанную систему гарантирования в соответствии с Федеральным законом № 422-ФЗ является преобразование НПФ в акционерный пенсионный фонд.

Также Федеральный закон № 410-ФЗ ограничил возможность реорганизации НПФ, с 1 января 2014 года реорганизация НПФ (некоммерческих) может осуществляться только путем их присоединения, преобразования в акционерные пенсионные фонды, а также путем выделения некоммерческого пенсионного фонда с одновременным его преобразованием в акционерный пенсионный фонд. Исключение сделано только для тех НПФ (некоммерческих), у которых имеются согласование на проведение реорганизации в форме разделения или выделения, выданные Банком России до 1 января 2014 года. Реорганизацию такие НПФ обязаны завершить до 1 июля 2014 года.

Таким образом, с 1 января 2016 года запрещается осуществление деятельности по обязательному пенсионному страхованию некоммерческими НПФ. Банк России вправе предъявить иск в арбитражный суд о ликвидации НПФ, не завершивших реорганизацию и являющихся некоммерческими организациями.

По данным официального сайта Банка России, по состоянию на 17 сентября 2014 года в списке НПФ, имеющих лицензию без ограничения срока действия, значилось 38 НПФ имеющих организационно-правовую форму коммерческой организации.

Динамика развития НПФ в последние годы замедлилась, во-первых, в связи с приданием накопительному компоненту обязательного пенсионного страхования фактически добровольного характера (переход от страхового тарифа на формирование накопительной части трудовой пенсии 6:2 к страховому тарифу 6:0), во-вторых, в связи с «мораторием» на передачу страховых взносов в НПФ. При этом на основе актуальных (по состоянию на конец II кв. 2014 года) количественных показателей деятельности НПФ выявлена низкая активность НПФ, как осознанного субъекта финансового рынка. На это указывает консервативность совокупного инвестиционного портфеля НПФ (более 40% средств совокупного инвестиционного портфеля НПФ размещены в кредитных организациях). Данные факты свидетельствуют, во-первых, о том, что при данных сценарных условиях НПФ заинтересованы в выработке и внедрении новых пенсионных продуктов в рамках негосударственного пенсионного страхования, во-вторых, о наличии ресурсов у НПФ, которые могут быть использованы на цели экономического развития.

Особое внимание стоит уделить внесению изменению в пенсионную реформу с 1 января 2015 года.

Новый этап пенсионной реформы в очередной раз меняет правила игры. Максимально прочувствовать нововведения на себе смогут граждане, вступающие в трудоспособный возраст в 2015 году — их пенсия будет полностью начисляться по новым правилам. Но изменения пенсионной системы затронут и тех, кто выходит на заслуженный отдых в ближайшие годы: размер их пенсии будет определяться не в рублях, как сейчас, а в баллах. Стоимость одного балла в 2015 году составит 64,1 руб., а минимальное количество баллов для выхода на пенсию — 30 баллов. Правда, последнее правило в полном объеме начнет действовать только с 2025 года, в 2015 году необходимо накопить минимум 6,6 балла.

По новому порядку на размер пенсии будут влиять размер заработной платы (чем она больше, тем выше пенсия), длительность страхового стажа, а также возраст обращения за трудовой пенсией. Кстати, минимальная продолжительность страхового стажа с каждым годом будет расти. Так, продолжительность страхового стажа, необходимого для назначения страховой пенсии по старости в 2015 году, составит шесть лет, а к 2024 году она достигнет 15 лет. Таким образом, у государства будет больше возможностей сбалансировать бюджет ПФР за счет увеличения периода, в течение которого гражданин уплачивает страховые взносы на пенсионное страхование.

Россияне в большинстве своем выступают за сохранение накопительной части пенсии. Согласно опросу, проведенному Фондом общественного мнения в августе 2014 года, 52% граждан, на которых распространяется действие нового Федерального закона от 28 декабря 2013 г. № 424-ФЗ «О накопительной пенсии» (1967 года рождения и моложе), высказались против отмены накопительной части пенсии. Еще 28% затруднились с ответом — не исключено, что из-за недостатка информации. Только 20% респондентов 1967 года рождения и моложе высказались однозначно за распределительную пенсионную систему, без сохранения накопительного компонента.

По новым правилам накапливать не баллы, как в страховой части пенсии, а реальные рубли можно только в накопительной части пенсии. Причем, что важно, накопленные в НПФ средства можно передавать по наследству (постановление Правительства РФ от 3 ноября 2007 г. № 741 «Об утверждении Правил выплаты Пенсионным фондом Российской Федерации правопреемникам умершего застрахованного лица средств пенсионных накоплений, учтенных в специальной части индивидуального лицевого счета»).

До 1 января 2016 года все НПФ должны пройти проверку Банком России и в обязательном порядке присоединиться к системе гарантирования накоплений пенсионных средств, которая заработает с 1 января 2015 года (ст. 20−21 Федерального закона от 28 декабря 2013 г. № 422-ФЗ «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений»). Новое законодательство подразумевает, что средства накопительной части пенсии, направленные в НПФ, даже при ликвидации фонда будут возвращены застрахованным лицам (ст. 5 Федерального закона от 28 декабря 2013 г. № 422-ФЗ «О гарантировании прав застрахованных лиц в системе обязательного пенсионного страхования Российской Федерации при формировании и инвестировании средств пенсионных накоплений, установлении и осуществлении выплат за счет средств пенсионных накоплений»).

К выбору НПФ, как и к любому финансовому вопросу, нужно подходить ответственно, поскольку переводить накопительную пенсию из одного НПФ в другой можно не чаще одного раза в год (п. 6 ст. 13 Федерального закона от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»).

Мы разработали ряд критериев, которые помогут выбрать надежный НПФ.

- 1. Год создания фонда. Фонд необходимо выбирать по тому же принципу, что и вино: чем старше фонд, тем надежнее. В идеале НПФ должен быть создан до 1998 года. Это означает, что он успешно пережил два финансовых кризиса — в 1998 и 2008 годах, а значит, с большой долей вероятности сможет противостоять неблагоприятным экономическим условиям и в будущем.

- 2. Учредители фонда. Наибольшего доверия заслуживают НПФ, созданные крупными промышленными предприятиями реального сектора экономики, теплоэнергетическими компаниями, организациями, занимающимися добычей и (или) транспортировкой полезных ископаемых, или крупным банком. Как правило, они более надежны, чем НПФ, учрежденные частными лицами или группой небольших малоизвестных компаний. Сведения об учредителях фонда содержатся в Едином государственном реестре юридических лиц (ЕГРЮЛ). Получить их можно с помощью бесплатного электронного сервиса «Проверь себя и контрагента», размещенного на сайте ФНС России. Однако более детальную информацию, в том числе о переходе права собственности долей в НПФ от одних лиц к другим, можно увидеть только в выписке из ЕГРЮЛ. Такую выписку по запросу налоговая инспекция выдает гражданам, оплатившим госпошлину. Размер госпошлины составляет 200 руб., срок подготовки — не более пяти-семи дней с даты получения запроса. Но есть возможность получить срочную выписку в течение одного дня с момента обращения. Сумма госпошлины составит в этом случае 400 руб. (постановление Правительства РФ от 19 мая 2014 г. № 462 «О размере платы за предоставление содержащихся в Едином государственном реестре юридических лиц и Едином государственном реестре индивидуальных предпринимателей сведений и документов и признании утратившими силу некоторых актов Правительства Российской Федерации»).

- 3. Наличие на предприятии, учредившем НПФ, профсоюзной организации. Если в организации, выступающей учредителем фонда, работает профсоюз, это дополнительный плюс. Назначение профсоюза — отстаивать интересы работников, в том числе и интересы, связанные с ростом их пенсионных накоплений. Следовательно, деятельность НПФ подвергается не только внешнему контролю со стороны государства, но и внутреннему — со стороны профсоюза.

- 4. Доходность фонда. О том, насколько успешны финансовые операции того или иного НПФ, можно узнать на сайте самого фонда и из отчетов Банка России.

Однако реальные значения доходности могут отличаться от указанных в этих источниках, поскольку серьезные фонды несколько процентов от доходов, полученных от инвестирования, направляют на свое развитие и обслуживание собственных операционных расходов.

Если же заявленный процент доходности фонда на его официальном сайте выше, чем указано в данных Банка России, это повод насторожиться. Скорее всего, высокие проценты — не что иное, как просто красивые цифры, взятые с потолка. Если фонд показывает годовую доходность в 30−40% и при этом имеет всего 100−200 клиентов, не стоит доверять ему свои пенсионные накопления — он может оказаться обычной финансовой пирамидой. Куда надежнее выглядят меньшие показатели годовой доходности, например в 8−10%, при общем числе застрахованных лиц фонда 500−700 тыс. человек. Информация о доходности фонда и числе застрахованных лиц должна быть размещена на официальном сайте НПФ и сайтах рейтинговых агентств.

5. Позиция в независимом рейтинге НПФ. Это важнейший показатель работы фонда. Рейтинги формируются рейтинговыми агентствами — например, такими завоевавшими репутацию агентствами, как «Эксперт РА» (составляет ежегодные рейтинги НПФ с 2004 года, в 2008;м методика их составления была согласована агентством с профессиональным сообществом (НП НАПФ) или «Национальное рейтинговое агентство» .

Рейтинги отражают степень надежности фонда. Обозначается надежность НПФ, как банков и даже стран, латинским алфавитом, где литере, А соответствует наибольшая степень надежности. По классификации «Национального рейтингового агентства» рейтинг надежных НПФ варьируется от Адо ААА, по классификации «Эксперт РА» — от, А до А++. НПФ, которые не получают высокий рейтинг надежности А, не попадают в рейтинг вообще, поскольку агентства оценивают только лучших игроков рынка.

Рейтинги составляются на основе доходности накоплений, занимаемой фондом доли на рынке и других объективных показателей.

Выбирая НПФ, не лишним будет обратить внимание на уровень доходности фонда за весь период его работы, а не только за последний год. К примеру, если на протяжении последних десяти лет фонд показывал стабильный рост пенсионных накоплений и немного сдал позиции в последний год, возможно, для этого есть и объективные причины. Стоит посмотреть, как проявили себя другие игроки рынка, вероятно, в целом просел весь рынок.

Уточните, с какими результатами фонд пережил кризисные для страны годы. К примеру, один из самых надежных НПФ с наивысшим рейтингом надежности А++ за 2005;2012 годы показал накопленную доходность фонда в 106%, что в два раза больше аналогичного показателя УК ВЭБ. В отдельные годы данный НПФ показывал доходность меньшую, чем УК ВЭБ, но при временном отрезке в семь лет пальма первенства однозначно осталась за НПФ.

Следует изучить и прогноз развития фонда, который также формирует «Эксперт РА» .

- 6. Открытость фонда. Есть обязательные требования законодательства (ст. 35.1 Федерального закона от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»), согласно которым на официальном сайте фонда должна содержаться следующая важная для граждан информация:

- · наименование и номер лицензии фонда, фирменное наименование управляющей компании (управляющих компаний), специализированного депозитария фонда и номера их лицензий;

- · место нахождения фонда и его обособленных подразделений;

- · бухгалтерская (финансовая) отчетность фонда, аудиторское и актуарное заключения;

- · результаты инвестирования пенсионных резервов;

- · результаты инвестирования пенсионных накоплений;

- · количество вкладчиков и участников фонда, а также участников фонда, получающих из фонда негосударственную пенсию;

- · количество застрахованных лиц, осуществляющих формирование своих пенсионных накоплений в фонде.

Однако этими и другими сведениями, обязательными для размещения на официальном сайте, фонд может не ограничиваться. Например, на его сайте может работать форум, который не лишним будет почитать, а также размещаться история НПФ.

- 7. Репутация фонда. При выборе НПФ необходимо обращать внимание на отзывы его клиентов, но не на сайте самого фонда, а на сайтах, специализирующихся на размещении объективных отзывов пользователей. Если о фонде вообще нет отзывов, значит, он работает на рынке без году неделя.

- 8. Удобство сайта и сервисов НПФ. Необходимо обратить внимание на количество дополнительных офисов у НПФ (чем больше — тем лучше), а также наличие круглосуточного федерального номера, по которому клиенты фонда могут узнать интересующую их информацию. Кроме того, очень желательно наличие личного кабинета клиента на сайте НПФ (в нем должна отражаться информация о движении денежных средств на пенсионном счете застрахованного лица).

Чтобы перевести накопительную часть пенсии в выбранный НПФ, необходимо до 31 декабря текущего года направить заявление о переходе из ПФР в НПФ, обратившись лично в территориальный орган ПФР или направив заявление по почте или с курьером (ст. 36.7 Федерального закона от 7 мая 1998 г. № 75-ФЗ «О негосударственных пенсионных фондах»).

Бланки заявлений о переходе из ПФР в НПФ или о переходе из одного НПФ в другой можно скачать на официальном сайте ПФР. Заявление о переводе накопительной части пенсии из ПФР в НПФ подаются и в многофункциональном центре, а также в электронной форме через Единый портал государственных услуг.