Анализ деятельности банка на рынке ценных бумаг

Всего в 2011 году в торгах на РФБ «Тошкент» принимали участие 26 членов биржи из них 5 банков. Лидером по объему совершенных сделок среди контор банков является брокерская контора Национального банка ВЭД РУз (БК№ 109), оборот которой составил 35,7 млрд. сум (8,4% в общем обороте брокерских контор). В 2011 году брокерскими конторами банков было совершено биржевых сделок на сумму 50,4 млрд. сум… Читать ещё >

Анализ деятельности банка на рынке ценных бумаг (реферат, курсовая, диплом, контрольная)

Коммерческие банки являются наиболее активными участниками фондового рынка, выступая на торгах Республиканской фондовой биржи «Тошкент» как в роли эмитентов, так и в качестве инвесторов.

Анализ величины объемов заключенных сделок с ценными бумагами эмитентов, обращавшихся на биржевом рынке в 2011 году, показал, что самая крупная сделка была совершена 24 февраля с облигациями Национального банка ВЭД РУз. Ее объем составил 25,6 млрд. сум, а количество реализованных облигаций-25,0 тыс. штук.

По результатам ренкинга, проведенного среди компаний, чьи ценные бумаги обращались на фондовой бирже в течение 2011 года, лидером по объему торгов стал ГАКБ «Асака» с рыночной долей 18,9%.

Таблица 2.3.1.

Рейтинг эмитентов, с ценными бумагами которых совершались наиболее крупные объемы сделок в 2011 году Итоги Республиканской фондовой Биржи «Тошкент» 2011.

Наименование эмитента. | Общая сумма сделок в млн. сумм. | Уд. вес в биржевом обороте, %. |

Асака банк. | 40 368. | 18,9. |

Национальный банк ВЭД РУз. | 35 660. | 16,7. |

АК O’ZAVTOSANOAT. | 24 110. | 11,3. |

O`zbekiston sanoat-qurilish banki. | 14 421. | 6,8. |

ИПОТЕКА — БАНК. | 13 204. | 6,2. |

UZKABEL. | 12 431. | 5,8. |

Ипак йули Узинкомбанк. | 7 118. | 3,3. |

Markaziy Ippodrom. | 6 756. | 3,2. |

Qarshi Markaziy Buyum savdo kompleksi. | 5 943. | 2,8. |

Kapital Sug`urta. | 4 783. | 2,2. |

Итого. | 164 794. | 77,3. |

Десять акционерных обществ, с ценными бумагами которых по итогам 2011 года связаны наибольшие показатели по объемам заключенных сделок, приведены ниже в следующей таблице (Таблица 2.3.1).

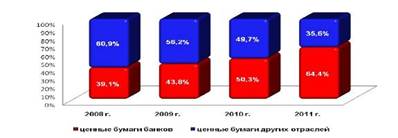

Анализ показателей по итогам деятельности фондовой биржи за 2011 год по отраслям экономики показывает, что большое влияние на развитие фондового рынка оказал растущий спрос на ценные бумаги отраслей не сырьевых секторов экономики с более высокой добавленной стоимостью. Среди них наибольшей инвестиционной привлекательностью пользовались ценные бумаги компаний, занятых в сфере оказания финансовых услуг, в частности банков. (Рис. 2.3.1).

Рис. 2.3.1 Динамика доли ценных бумаг коммерческих банков в общем обороте Республиканской фондовой бирже «Тошкент» в 2008;2011гг Итоги Республиканской фондовой Биржи «Тошкент» 2011

Так, если в 2008 году доля ценных бумаг коммерческих банков составляла 39,1% от общего биржевого оборота, то по итогам 2011 года этот показатель составил 64,4%, т. е. вырос в 1,6 раза.

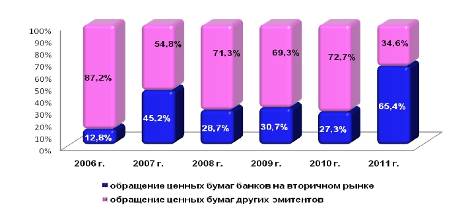

Общий объем первичного размещения корпоративных ценных бумаг (93,4 млрд. сум) доля банков составляет 67,8% (63,4 млрд. сум) (Рис. 2.3.2). При этом следует отметить, что за последние годы преобладает тенденция преимущественного размещения на рынке ценных бумаг коммерческих банков. По итогам 2011 года доля банков несколько снизилась со почти 100% по итогам 2010 года, когда были размещены крупнейшие в истории биржи выпуски корпоративных облигаций Национального банка ВЭД РУ и ГАКБ Асака до 68% по итогам 2011 года.

Интерес инвесторов к ценным бумагам банков на вторичном рынке в 2011 году отмечен наибольшим ростом (Рис. 2.3.3). Так, если в 2006 году доля ценных бумаг банков составляла всего 12,8%, то к концу 2011 года этот показатель вырос до 65,4%.

Рис. 2.3.2 Динамика первичного размещения ценных бумаг банков на биржевом рынке Итоги Республиканской фондовой Биржи «Тошкент» 2011

Высокие показатели банковского сектора достигнуты во многом за счет проводимой работы по выполнению Программы мер по дальнейшей капитализации и усилению инвестиционной активности коммерческих банков на 2010;2012 годы, утвержденной постановлением Президента Республики Узбекистан от 6 апреля 2010 г. №ПП-1317 «О мерах по дальнейшему повышению финансовой устойчивости и усилению инвестиционной активности банковской системы».

В соответствии данной Программой, уровень капитализации банков будет увеличиваться не менее чем на 20% ежегодно в 2010;2012 годах за счет увеличения их уставных капиталов, выпуска и размещения акций на фондовых рынках с обеспечением роста совокупного капитала.

Рис. 2.3.3 Динамика обращения ценных бумаг банков на вторичном биржевом рынке Итоги Республиканской фондовой Биржи «Тошкент» 2011

В осуществлении указанных процессов готова активно участвовать Республиканская фондовая биржа «Тошкент», которая сегодня является основной торговой площадкой на рынке корпоративных ценных бумаг, обеспечением, позволяющим эффективно осуществлять биржевые торги одновременно на территории всей страны.

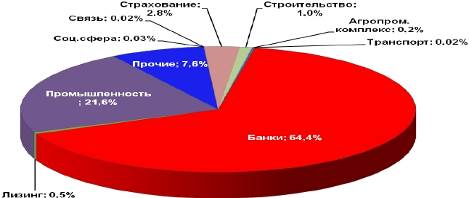

Рис. 2.3.4 Отраслевая структура Республиканской фондовой биржи «Тошкент» за 2011 год Итоги Республиканской фондовой Биржи «Тошкент» 2011

В целом структура общего биржевого оборота с ценными бумагами в 2011 году по основным отраслям выглядит следующим образом (Рис. 2.3.4):

— на долю предприятий финансового сектора экономики приходится 67,7% от биржевого оборота или 144,6 млрд. сум, (в т.ч. банков-64,4% от биржевого оборота или 137,3 млрд.сум. При этом по сравнению с прошлым годом оборот с ценными бумагами предприятий финансового сектора в целом вырос в 3,7 раза (из них банковв 4,2 раза, страховых компаний — в 1,2 раза).

Одним из основных факторов, активизирующих работу фондовой биржи, является расширение числа потенциальных инвесторов. Сейчас, как никогда раньше, возросла возможность получить «быстрые» деньги за счет торговли ценными бумагами.

Мировая практика показывает, что эти бумаги обеспечивают более высокие доходы и надежнее защищают от инфляции, чем любой другой вид инвестиций. Очевидно, что и у нас в стране постепенно начинает формироваться класс инвесторов, активизирующих свое участие на рынке ценных бумаг и понимающих, что, приобретая акции акционерных компаний, они становятся собственниками действующих активов, имеющих реальную перспективу роста.

Анализ биржевого оборота по инвестиционной привлекательности ценных бумаг при их размещении и обращении через торговые площадки РФБ «Тошкент» показывает, что основная часть биржевого оборота приходится на долю банковских акций.

Интерес к банкам связан с их надежностью, стабильностью, постоянным ростом доходности, активным применением норм раскрытия информации для акционеров.

Анализ инвестиций в отраслевом разрезе показывает (Рис. 2.3.5), что в 2011 году у инвесторовфизических лиц наибольшим доверием пользовались ценные бумаги предприятий торгового сектора-52,9%, а также ценные бумаги коммерческих банков- 45,5% от объема инвестиций физических лиц.

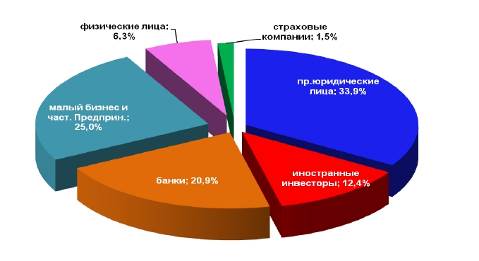

Рис. 2.3.5 Структура оборота Республиканской фондовой биржи «Тошкент» в разрезе инвесторов за 2011 год Итоги Республиканской фондовой Биржи «Тошкент» 2011

Ценные бумаги финансового сектора экономики пользуются наибольшим доверием и у инвесторовюридических лиц. Так, удельный вес инвестиций юридических лиц в ценные бумаги этого сектора в 2011 году составил 71,3% (в 2010 году-58,0%), из которых 71,2% составляют акции коммерческих банков (в 2010 году-47,3%).

Рынок облигаций, является одним из главных источников долгосрочных инвестиций, который в отличие от рынка акций, приносит сравнительно небольшой, но зато гарантированный доход. Это наиболее надежное размещение средств на фондовом рынке.

На сегодняшний день большая часть акционерных банков включена в высшую категорию официального биржевого листинга Республиканской фондовой биржи, что означает признание за акциями банков соответствующего уровня надежности, финансовой устойчивости, инвестиционной привлекательности и информационной открытости.

Вхождение банка в официальный биржевой листинг позволяет осуществлять котировку его ценных бумаг и определять их рыночную цену.

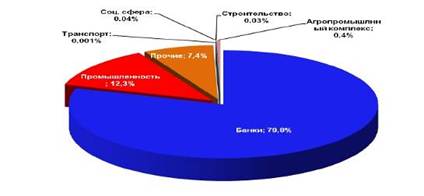

В 2011 году в биржевых торгах участвовали ценные бумаги 44 листинговых компаний. Поскольку основными участниками торгов, поддерживающими ликвидность на рынке, являются коммерческие банки (они составляют 87% категории «А»), и их высокая активность в течение года способствовала тому, что лидерство по объему и количеству реализованных акций захватили банки (Рис. 2.3.6).

Рис. 2.3.6 Отраслевая структура оборота листинговых компаний на 2011 год Итоги Республиканской фондовой Биржи «Тошкент» 2011

Так, по объемам торгов с акциями первые три позиции среди листинговых компаний занимают ГАКБ «Асака" — 30,1 млрд. сум, АКБ «O`zbekiston sanoat-qurilish banki» — 14,4 млрд. сум и АКБ «Ипотека банк" — 13,2 млрд.сум. кроме того, через РФБ «Тошкент» были размещены облигации ГАКБ «Асака» на сумму 10,3 млрд.сум.

Большую часть биржевого оборота с акциями листинговых компаний в истекшем периоде составляет оборот с акциями первичного размещения дополнительных эмиссий 59,0 млрд. сум или 55,8%, при этом 89,9% из них приходится на долю акций дополнительных эмиссий коммерческих банков.

Оборот с акциями листинговых компаний при их вторичном обращении составил 46,7 млрд. сум (44,2%). Акции банковских компаний преобладают и в отраслевой структуре оборота листинговых компаний, где их удельный вес составил 79,8% (84,4 млрд. сум).

Другим видом операций с ценными бумагами, осуществляемые в основном банками являются сделки РЕПО, которые стали популярным способом заимствования денежных средств под залог ценных бумаг. Принадлежащие клиенту ценные бумаги могут не только приносить доход, но и могут использоваться в качестве эффективного способа быстрого привлечения кредитных ресурсов.

По итогам 2011 года на торговой площадке по сделкам РЕПО фактически заключено 14 сделок на первом этапе с акциями 8 эмитентов на сумму 2,2 млрд. сум и 19 сделок обратного выкупа акций 7 эмитентов на сумму 3,6 млрд.сум.

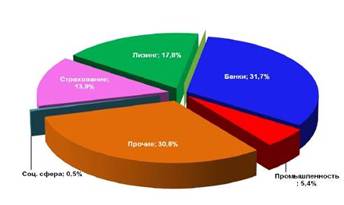

Практика заключения сделок РЕПО на бирже показывает, что наибольшим спросом у акцептантов сделок РЕПО пользуются акции акционерных обществ финансового сектора- 63,4% от объема сделок РЕПО, из них банки 31,7% (Рис. 2.3.7).

В роли акцептантов в сделках РЕПО в 2011 году выступают банки-69,8%, субъекты малого бизнеса и частного предпринимательства-27,0%, а также прочие юридические лица, на долю которых приходится 3,2% от объема сделок первого этапа.

Рис. 2.3.7 Структура биржевого оборота сделок РЕПО за 2011 год Итоги Республиканской фондовой Биржи «Тошкент» 2011

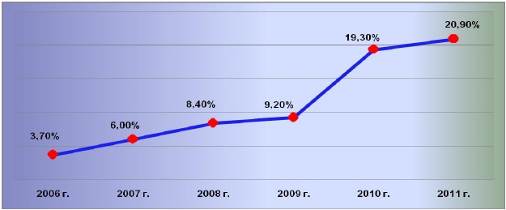

Как видно из приведенной диаграммы за последние годы рост наблюдается инвестиционной активности банков на биржевом фондовом рынке (Рис. 2.3.8). Так, если в 2006 году удельный вес объема инвестиций банков был незначительным и составлял 3,7% от биржевого оборота, то в результате поступательного роста этот показатель достиг в 2011 году своего максимального за последние шесть лет значения-20,9%.

Общий объем инвестиций банков в ценные бумаги других эмитентов за 2011 год составил 44,5 млрд. сум, из них более 30 млрд. сум инвестировано в корпоративные облигации и 1,5 млрд. сум составляют инвестиции по сделкам РЕПО.

ОАКБ «Капиталбанк» осуществляет на рынке ценных бумаг все виды операций, включая эмиссионную деятельность, инвестиционную и в качестве профессионального участника рынка ценных бумаг. С апреля 2007 года акции банка включены в официальный биржевой листинг по категории «А». ОАКБ «Капиталбанк» — является одним из ведущих банков на рынке ценных бумаг Узбекистана. Среди различных сегментов финансового рынка приоритетным для Банка остается рынок ценных бумаг. Постоянно расширяя спектр предоставляемых услуг, Банк идет на встречу потребностям клиентов и вносит свой вклад в развитие отечественного фондового рынка. Расширение масштабов операций на этом рынке направлено на оптимизацию структуры баланса, повышение уровня ликвидности и доходности Банка и удовлетворение инвестиционных потребностей клиентов.

Рис. 2.3.8 Динамика активности коммерческих банков при покупке ценных бумаг на биржевом фондовом рынке Итоги Республиканской фондовой Биржи «Тошкент» 2011

Эффективно привлекая свободные денежные средства и размещая их, Банк остается привлекательным как для клиентов, так и для партнеров.

Одним из важных направлений деятельности на рынке ценных бумаг для банка стало постоянно увеличение уставного капитала, объявление дополнительных эмиссий и реализации акций, как за счет дополнительных вкладов, так и в основном за счет распределения прибыли и ее направление на увеличение уставного капитала (Рис. 2.2.7.).

Другие сделки с ценными бумагами имеют периодичный характер и не отмечаются активностью и объемами, кроме выпуска собственных акций и увеличения уставного капитала, что сказывается на низкой доле доходности банка за счет операций с ценными бумагами.

Рис. 2.3.9 Структура собственного капитала ОАКБ «Капиталбанк» за период 2009;2011 годы Составлено автором

Также банком осуществлялись выпуски корпоративных облигаций, при этом преобладали выпуски долгосрочных ценных бумаг, которые в совокупности за три года составили сумму более 26,7 млрд. сум со сроком погашения более 5 лет.

Таблица 2.3.2.

Выпущенные долговые ценные бумаги ОАКБ «Капиталбанк» за период 2009;2011гг.

Года. | до 1 месяца. | от 1 до 3 месяцев. | От 3 месяцев до 1 года. | от 1 до 5 лет. | более 5 лет. | Итого. |

1 042 264. | 1 588 750. | 2 553 031. | 2 256 250. | 5 700 000. | 13 140 295. | |

; | 460 928. | 191 121. | 38 199. | 8 801 894. | 9 492 142. | |

; | ; | 928 626. | 245 658. | 12 251 250. | 13 425 534. |

ОАКБ «Капиталбанк» выпустил долговые ценные бумаги в 2011 году на сумму 13 425 534 тыс. сум, из них большее число составляют ценные бумаги со сроком погашения более 5 лет на сумму 12 251 250 тыс.сум. В 2011 году ценные бумаги со сроком погашения до 1 месяца месяцев отсутствовали так же как и в 2010 году, а в 2009 году составили 1 042 264 тыс.сум. Общее число выпущенных долговых ценных бумаг за 2009 год и 2011 год практически равное, разница составляет 285 239 тыс.сум. Однако в 2010 году их общее число упало по сравнению с 2009 годом на 27%.

Также банк выступает и с качестве профессионального участника рынка ценных бумаг посредством учреждения собственной брокерской компании (Таблица 2.3.2.).

Таблица 2.3.2.

Участие брокерских контор банков в биржевых торгах Итоги Республиканской фондовой Биржи «Тошкент» 2011.

№. | Банки, аккредитовавшие брокерские конторы. | 2010 год. | 2011 год. | ||||

Количество сделок, шт. | Сумма сделок млн. сум. | Уд. вес в обороте брокерских контор, %. | Количеств о сделок, шт. | Сумма сделок млн.сум. | Уд. вес в обороте брокерских контор, %. | ||

Нац.банк ВЭД РУз. | 4,1. | 0,003. | 35 660,2. | 8,4. | |||

АИКБ «Ипак йули». | 5712,7. | 4,4. | 11 198,3. | 2,6. | |||

ОАКБ «Хамкорбанк». | 4629,7. | 3,6. | 2668,9. | 0,6. | |||

ГАКБ «Асака». | 1754,9. | 1,4. | 650,00. | 0,2. | |||

АКБ «Капитал Банк». | 9150,0. | 7,1. | 180,2. | 0,04. | |||

ОАКБ «Агробанк». | ; | ; | ; | ; | ; | ; | |

Итого. | 21 251,4. | 16,5. | 50 367,6. | 11,8. |

Всего в 2011 году в торгах на РФБ «Тошкент» принимали участие 26 членов биржи из них 5 банков. Лидером по объему совершенных сделок среди контор банков является брокерская контора Национального банка ВЭД РУз (БК№ 109), оборот которой составил 35,7 млрд. сум (8,4% в общем обороте брокерских контор). В 2011 году брокерскими конторами банков было совершено биржевых сделок на сумму 50,4 млрд. сум, что превышает аналогичный показатель за 2010 год (21,3 млрд. сум) почти в два с половиной раза.

ОАКБ «Капиталбанка» имеет аккредитованную брокерскую контору, которой в 2010 году были заключены 39 сделок на общую сумму 9,2 млрд. сум, в то же время в 2011 году брокерская контора банка была менее активная, и число заключенных сделок составило всего 3 на общую сумму 180,2 млн. сум (Таб.2.3.2).

Проведенный анализ деятельности ОАКБ «Капиталбанка» позволяет сделать вывод, что банк концентрирует основную свою деятельность на выпуске и пополнении уставного фонда, оказывает ограниченный спектр услуг с ценными бумагами для клиентов и не имеет приоритетной политики расширение деятельности на рынке ценных бумаг.