Организация налично-денежного обращения

Получив наличные деньги в ЦБ, коммерческий банк выдает их населению. Для примера выдадим населению 15 руб. Рассмотрим влияние этой операции на балансы ЦБ, коммерческого банка и населения. Дальнейшие операции банков с полученными из ЦБ наличными деньгами на баланс ЦБ никакого влияния оказывать уже не будут. У коммерческого банка произойдет сокращение баланса на сумму выданных населению средств… Читать ещё >

Организация налично-денежного обращения (реферат, курсовая, диплом, контрольная)

Наряду с безналичными деньгами потребности экономики обслуживают наличные деньги. Несмотря на то что расчеты наличными деньгами в платежном обороте в той или иной мере замещаются безналичными, функционирование платежной системы исключительно в безналичном виде в современных условиях представляется невозможным. Наличные деньги остаются одним из главных платежных средств и вряд ли в обозримом будущем будут вытеснены из обращения.

Эффективная организация денежного обращения предполагает установление строгого порядка эмиссии денежных знаков (банковских билетов и разменной монеты) в обращение.

Исторически эмиссионные операции в различных государствах осуществлялись двумя институтами: а) центральным (эмиссионным) банком, обладающим исключительным (монопольным) правом выпуска банковских билетов (банкнот); б) казначейством (или иным государственным органом, подконтрольным правительству), выпускающим мелкокупюрные бумажные денежные знаки (казначейские билеты) и неполноценные (билонные) монеты.

В современных условиях в абсолютном большинстве стран мира эмиссия наличных денег осуществляется центральными (эмиссионными) банками и представляет собой выпуск в обращение банкнот (банковских билетов) и монет, являющихся единственными законными платежными средствами на территории государства. Кроме денежной эмиссии на центральные банки возложены функции по организации и контролю за состоянием денежного обращения в стране.

Эмиссия наличных денег, организация их обращения и изъятия из обращения на территории РФ осуществляется исключительно Банком России. Банкноты и монета обязательны к приему по нарицательной стоимости при всех видах платежей, для зачисления на счета, во вклады или для перевода на всей территории страны.

Таблица 2.1

Структура платежей*, проведенных платежной системой России в 2008—2012 гг.[1]

Год. | Количество, объем. | Всего. | В том числе с использованием. | |||||

платежных поручений. | платежных требований, инкассовых поручений. | аккредитивов. | чеков. | банковских ордеров* **. | документов физических лиц. | |||

Количество, млн ед. | 2914,2. | 1087,6. | 105,1. | 0,0. | 0,0. | 908,0. | 813,5. | |

Объем, млрд руб. | 467 996,1. | 449 044,1. | 6603,5. | 368,8. | 7,5. | 9376,2. | 2596,0. | |

Количество, млн ед. | 2836,4. | 1016,8. | 136,1. | 0,0. | 0,0. | 855,8. | 827,7. | |

Объем, млрд руб. | 321 063,1. | 311 671,4. | 2225,4. | 36,2. | 3,5. | 4788,9. | 2337,7. | |

Количество, млн ед. | 3561,1. | 1116,3. | 136,7. | 0,0. | 0,0. | 971,6. | 1336,5. | |

Объем, млрд руб. | 318 188,6. | 308 642,2. | 1330,1. | 112,1. | 2,2. | 4927,4. | 3174,6. | |

Количество, млн ед. | 3695,9. | 1222,3. | 118,0. | 0,0. | 0,0. | 1076,1. | 1279,5. | |

Объем, млрд руб. | 364 364,0. | 353 512,5. | 1439,3. | 163,7. | 0,5. | 5574,0. | 3674,0. | |

Количество, млн ед. | 4039,6. | 1263,0. | 82,1. | 0,1. | 0,0. | 1458,5. | 1235,9. | |

Объем, млрд руб. | 399 456,7. | 388 823,3. | 1299,9. | 252,8. | 0,2. | 4987,5. | 4093,0. | |

* В российских рублях. Включены собственные платежи кредитных организаций, а также платежи их клиентов (юридических и физических лиц).

** До I квартала 2010 г. включались платежи с использованием мемориальных ордеров.

Регулярное поступление банкнот и монет в хозяйственный оборот и изъятие их из оборота происходит в соответствии с потребностью хозяйственного оборота в средствах обращения и платежа. Для обеспечения такого соответствия на ЦБ РФ возложены следующие функции по организации денежного обращения: прогнозирование и организация производства, перевозка и хранение банкнот и монеты, создание их резервных фондов; установление правил хранения, перевозки и инкассации наличных денег для кредитных организаций; установление признаков платежеспособности денежных знаков и порядка замены поврежденных банкнот и монеты, а также их уничтожения; разработка и утверждение порядка ведения кассовых операций в народном хозяйстве.

Наличное денежное обращение организуется на основе следующих базовых принципов.

- 1. Централизация организации и регулирования денежного обращения. Центральный банк имеет исключительную прерогативу по организации и регулированию движения наличных денег по всем каналам обращения и между всеми субъектами.

- 2. Эластичность и экономичность денежного обращения. Наличные и безналичные деньги имеют единую эмиссионную основу и поэтому находятся в тесной взаимосвязи, легко переходят друг в друга — наличные средства в безналичные и наоборот.

- 3. Комплексность организации денежного обращения. Единство денежного оборота и эластичность денежного обращения определяют необходимость комплексного подхода к организации денежного обращения в единстве с организацией и регулированием движения безналичных средств, а также их эмиссией.

- 4. Регулярность и бесперебойность обеспечения хозяйствующих субъектов и населения наличными деньгами в соответствии с их реальными экономическими потребностями.

- 5. Регламентация процедур выполнения операций с наличными деньгами. Регламентации подлежат кассовые операции следующих хозяйствующих субъектов: а) банков и иных кредитных организаций; б) российских юридических лиц, в том числе предприятий связи; в) российских юридических лиц, принимающих денежные платежи непосредственно от населения; г) нерезидентов.

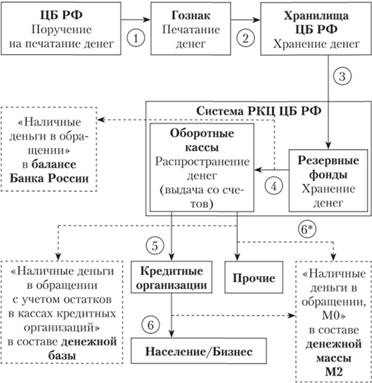

Рассмотрим поэтапно процесс появления новых наличных денег в экономике (рис. 2.7).

Центральный банк прогнозирует потребности в денежной наличной массе. Он же своевременно дает поручение Гознаку на печатание денег (этап 1). Готовые денежные знаки отправляются в межрегиональные хранилища ЦБ РФ (этап 2). Всего хранилищ ЦБ РФ на территории страны четыре. Из хранилищ ЦБ РФ напечатанные денежные знаки распределяются по расчетно-кассовым центрам ЦБ РФ (этап 3).

В расчетно-кассовых центрах (далее — РКЦ) деньги попадают в резервные фонды. Резервные фонды представляют собой запас денежных билетов и монеты для последующего их выпуска в обращение через оборотные кассы.

Рис. 2.7. Снабжение экономики наличными деньгами.

Примечание. Стрелками на схеме обозначены: сплошной линией — движение денег, пунктирной — отражение денег в различных статистических источниках.

На всех отмеченных этапах движения денежных знаков они отражаются на забалансовых статьях отчетности ЦБ РФ, и экономика о них ничего «не знает» .

По мере необходимости денежные знаки переводятся в оборотные кассы РКЦ (этан 4). Перевод денег из резервных касс в оборотные называется эмиссией наличных денег, так как с забалансовых счетов деньги приходуются на баланс. Данный перевод осуществляется на основании специального распоряжения специалистов ЦБ РФ. В настоящее время перевод денег из резервных фондов в оборотные кассы, или эмиссия наличных денег, осуществляется децентрализованно, на основании решения региональных структур ЦБ РФ.

Денежные знаки, находящиеся в оборотных кассах, считаются уже деньгами в обращении, так как могут покинуть РКЦ и обслуживать потребности экономики. Деньги, находящиеся в оборотных кассах РКЦ, наряду с наличными деньгами, которые уже покинули систему ЦБ РФ, входят в показатель «Наличные деньги в обращении» в балансе Банка России.

Экономисты трактуют описанный выше процесс немного по-другому. Так как в стране большое количество РКЦ, то каждый день ситуация в них может развиваться по-разному. В одних РКЦ деньги перевели в оборотную кассу, в других, наоборот, изъяли из оборотной кассы. Поэтому ситуацию, когда деньги переводят в оборотную кассу, у специалистов принято называть выпуском денег в оборот, а под эмиссией наличных денег понимается рост объема наличных денег в оборотных кассах РКЦ в целом по стране в результате всех операций всех РКЦ.

Из оборотных касс деньги могут выдаваться клиентам РКЦ. Операции по выдаче наличных денег клиентам по их запросам относятся к понятию «выпуск денег в оборот» (операции по приемке денег от клиентов называются «изъятие денег из оборота»).

Из РКЦ наличные деньги попадают в кассы кредитных организаций (этап 5) для последующей выдачи населению и бизнесу. Наличные деньги, которые покидают РКЦ и находятся или в кассах кредитных организаций, или уже на руках у населения и бизнеса, отражаются в показателе «Наличные деньги в обращении с учетом остатков в кассах кредитных организаций». Данный показатель входит в состав денежной базы.

Наличные деньги, которые покинули систему ЦБ РФ, а также кассы кредитных организаций (этап 6) отражаются в показателе «Наличные деньги в обращении, МО» в составе денежной массы М2.

Клиентами РКЦ помимо кредитных организаций являются также бюджетные организации, а в регионах, где отсутствуют кредитные организации, РКЦ обслуживают и коммерческие фирмы. В том случае, если наличные деньги попадают к населению и бизнесу из РКЦ, минуя кредитные организации (этап 6*), они сразу оказываются в составе показателя «Наличные деньги в обращении, МО» в составе денежной массы М2.

Для лучшего понимания организации наличного денежного обращения приведем ряд примеров, показывающих, как отмеченные нами этапы движения наличных денег отражаются по счетам центрального банка (ЦБ) и коммерческих банков.

В исходной ситуации у коммерческого банка па счете в ЦБ есть 100 руб. Эти деньги коммерческий банк может в любой момент перевести в наличные и изъять из ЦБ. Балансы банков выглядят следующим образом.

Исходная ситуация

Центральный банк. | Коммерческий банк. | ||

Активы. | Пассивы. | Активы. | Пассивы. |

Активы 100 руб. | Корреспондентский счет коммерческого банка 100 руб. | Корреспондентский счет в ЦБ 100 руб. | Счета населения 100 руб. |

100 руб. | 100 руб. | 100 руб. | 100 руб. |

Прогнозируя потребность экономики в наличных деньгах, специалисты ЦБ осуществляют эмиссию наличных денег. Под этим термином понимается перевод денежных знаков из резервных касс расчетно-кассовых центров ЦБ в оборотные.

Данная операция соответствует этапу 4 на рис. 2.7 (напомним, что этапы 1−3 в балансах ДБ не отражаются). Валюта (итог) баланса ЦБ увеличится на сумму переведенных средств.

Допустим, что специалистами ЦБ было решено разместить в оборотных кассах 30 руб. В пассивах ЦБ появится запись «Наличные деньги в обращении» (с учетом остатков в кассах ЦБ), а в активах появится запись «Наличные деньги в кассах ЦБ», балансы банков и населения не изменятся.

После перевода наличных денег в оборотную кассу

Центральный банк. | Коммерческий банк. | ||

Активы. | Пассивы. | Активы. | Пассивы. |

Активы 100 руб. Наличные деньги в кассах ЦБ 30 руб. | Корреспондентский счет коммерческого банка 100 руб. Наличные деньги в обращении 30 руб. | Корреспондентский счет в ЦБ 100 руб. | Счета населения 100 руб. |

130 руб. | 130 руб. | 100 руб. | 100 руб. |

Действительно, вскоре потребность в наличных деньгах возникла — в ЦБ обращается коммерческий банк с просьбой выдать ему наличные деньги для своих клиентов (в размере 20 руб.). Выдавая коммерческому банку наличные деньги, ЦБ одновременно списывает эту сумму с корреспондентского счета банка. В результате операции по выдаче наличных денег банку баланс ЦБ сократится на сумму выданных средств (20 руб.), а именно: на эту сумму в пассивах сократится статья «Корреспондентский счет банка», а в активах сократится статья «Наличные деньги в кассах ЦБ» .

После выдачи наличных банку

Центральный банк. | Коммерческий банк. | ||

Активы. | Пассивы. | Активы. | Пассивы. |

Активы 100 руб. Наличные деньги в кассах ЦБ 10 руб. | Корреспондентский счет коммерческого банка 80 руб. Наличные деньги в обращении 30 руб. | Корреспондентский счет в ЦБ 80 руб. Касса 20 руб. | Счета населения 100 руб. |

110 руб. | 110 руб. | 100 руб. | 100 руб. |

В балансе коммерческого банка произойдет изменение структуры активов. На 20 руб. уменьшится статья «Корреспондентский счет в ЦБ» и одновременно на эту же сумму возрастет (или в нашем случае появится) статья «Касса» .

Получив наличные деньги в ЦБ, коммерческий банк выдает их населению. Для примера выдадим населению 15 руб. Рассмотрим влияние этой операции на балансы ЦБ, коммерческого банка и населения. Дальнейшие операции банков с полученными из ЦБ наличными деньгами на баланс ЦБ никакого влияния оказывать уже не будут. У коммерческого банка произойдет сокращение баланса на сумму выданных населению средств. В активах сократится статья «Касса» с 20 до 5 руб., в пассивах на 15 руб. сократится статья «Счета населения» .

После выдачи банком наличных населению

Центральный банк. | Коммерческий банк. | ||

Активы. | Пассивы. | Активы. | Пассивы. |

Активы 100 руб. Наличные деньги в кассах ЦБ 10 руб. | Корреспондентский счет коммерческого банка 80 руб. Наличные деньги в обращении 30 руб. | Корреспондентский счет в ЦБ 80 руб. Касса 5 руб. | Счета населения 85 руб. |

110 руб. | 110 руб. | 85 руб. | 85 руб. |

Если привести еще баланс населения, то в активах у населения произойдет сокращение статьи «Счета в банках» на 15 руб. и одновременно на эту же сумму произойдет увеличение статьи «Наличные деньги» .

В условиях рыночной экономики у ЦБ нет возможности контролировать долю наличных денег в составе денежной массы. Если в экономике повышается спрос на наличные деньги, то население и бизнес снимают деньги со счетов в банках, а те, в свою очередь, получают наличные деньги у ЦБ. Показатель «Средства кредитных организаций на счетах в ЦБ» снижается, а показатель «Наличные деньги в обращении» увеличивается. Если в экономике спрос на наличные деньги падает, то, соответственно, происходит снижение и показателя «Наличные деньги в обращении», а показатель «Средства кредитных организаций на счетах в ЦБ», наоборот, возрастает.

Несмотря на отсутствие прямых методов управления наличным компонентом денежной базы, полностью отказаться от контроля над ней ЦБ не может и применяет для ее регулирования ряд косвенных мер. К косвенным инструментам воздействия на величину наличных денег в экономике России можно отнести установление ЦБ РФ предельной величины расчетов наличными денежными средствами между юридическими лицами, лимитов касс предприятий и банков. Ограничения на расчеты наличными деньгами между физическими лицами, между физическими и юридическими лицами, а также между физическими лицами и индивидуальными предпринимателями в Российской Федерации отсутствуют.

- [1] Центральный банк Российской Федерации: [офиц. сайт]. URL: cbr. nt/statistics/p_sys/print.aspx?file=sheet005.htm&pid=psRF&sid=ITM_32 730 (дата обращения: 14.06.2013).