Оценка показателей оборачиваемости, характеризующих эффективность размещения и использования капитала

Значительное снижение коэффициента оборачиваемости дебиторской задолженности, связанное с увеличением ее объема при одновременном уменьшении готовой продукции может говорить о резких структурных изменениях производственной программы, изменении профиля деятельности, когда рост дебиторской задолженности вызван выданными авансами под будущие поставки сырья, материалов, а также может указывать… Читать ещё >

Оценка показателей оборачиваемости, характеризующих эффективность размещения и использования капитала (реферат, курсовая, диплом, контрольная)

Оценка деловой активности в аспекте эффективности размещения капитала и его использования требует понимания взаимозависимости формирования оптимальной структуры активов и скорости их оборота в сочетании с оперативным управлением капитала.

Например, если во внеоборотные активы были вложены значительные средства, времени на их высвобождение потребуется гораздо больше, чем при авансировании средств в оборотные активы, средний срок оборота которых в зависимости от сферы деятельности в среднем не превышает одного года. Из этого следует, что оптимальное соотношение оборотных и внеоборотных активов стимулирует процесс оборота капитала, не допуская замораживания финансовых ресурсов на длительный период.

Оборачиваемость во многом определяет финансовое состояние в долгосрочной перспективе, поскольку отражает скорость обращения в денежную форму средств, которые в будущем будут направлены на погашение обязательств и последующее финансирование текущей деятельности.

Одно из условий эффективного управления капиталом заключается в том, чтобы сократить время нахождения финансовых ресурсов в запасах, незавершенном производстве, дебиторской задолженности, т. е. уменьшить срок отвлечения капитала.

Анализ оборачиваемости проводится по объектам вложения финансовых средств: совокупные активы, оборотные, внеоборотные активы, отдельные группы функционирующего капитала и собственный капитал.

При анализе деловой активности можно выделить две группы коэффициентов: общие показатели оборачиваемости и показатели управления активами.

Общие показатели оборачиваемости характеризуют уровень деловой активности и оценивают степень эффективности использования всех имеющихся средств: основного, оборотного, собственного капиталов.

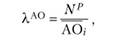

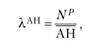

Коэффициент общей оборачиваемости активов (ресурсоотдача), или коэффициент трансформации (Total Assets Turnover):

где Л^щ — выручка от реализации; А — среднегодовая величина всех активов.

Если определяется оборачиваемость всего капитала, берется общая сумма выручки от всех видов продаж. Таким образом можно определить, сколько раз активы предприятия возместили свою стоимость в выручке от реализации, или сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. Скорость оборота всего капитала характеризует эффективность использования всех имеющихся ресурсов независимо от их источников. В зависимости от отраслевой принадлежности предприятия коэффициент может сильно варьироваться.

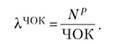

Коэффициент оборачиваемости функционирующего капитала или оборотных активов (Turnover Ratio of current assets):

где АО, — среднегодовая величина оборотных активов.

При его расчете берется только выручка от реализации продукции. По значению этого коэффициента оценивают, насколько эффективно предприятие использует инвестиции в оборотный капитал, и как это влияет на рост продаж. Чем выше значение данного коэффициента, тем больше продукции реализовывается на один рубль вложенных средств.

Коэффициент оборачиваемости рабочего капитала (Net Working Capital Turnover) рассчитывается по чистому оборотному капиталу (рабочему капиталу, равному разнице оборотных активов и текущих обязательств) и оценивает эффективность только собственных средств и долгосрочных пассивов, вложенных в оборот:

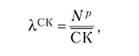

Коэффициент оборачиваемости собственного капитала (Equity Turnover):

где СК среднегодовая стоимость собственного капитала.

Значение показателя дает представление о скорости оборота собственного капитала, или сколько раз собственный капитал проходит операционный цикл, и какая величина выручки от реализации приходится на каждый рубль инвестированных собственных средств. Характеризует различные аспекты деятельности: с коммерческой точки зрения определяет излишки либо недостаток продаж, с финансовой — скорость оборота собственного капитала, с экономической — активность собственных средств (табл. 13.3).

Таблица 133

Расчет эффективности использования оборотного капитала.

Показатели. | То | Изменение. | |

Среднегодовая величина капитала (активов), тыс. руб. | 127 093. | 82 710. | 44 383. |

Среднегодовая величина функционирующего капитала (оборотного капитала), тыс. руб. | 31 819. | 26 938. | |

Среднегодовая величина рабочего капитала (чистого рабочего капитала, тыс. руб. | — 26 804. | — 10 915. | — 15 890. |

Среднегодовая величина собственного капитала, тыс. руб. | 28 330. | 26 390. | |

Выручка от реализации, тыс. руб. | 127 399. | 118 064. | |

Коэффициент трансформации (оборачиваемости совокупных активов). | 1,00. | 1,43. | — 0,43. |

Коэффициент оборачиваемости функционирующего капитала. | 4,00. | 4,38. | — 0,38. |

Окончание табл. 13.3

Показатели. | л. | То | Изменение. |

Коэффициент оборачиваемости собственного капитала. | 4,50. | 4,47. | 0,02. |

Продолжительность оборота совокупного капитала, дн. | 359,13. | 252,20. | 106,94. |

Продолжительность оборота функционирующего капитала, дни. | 89,91. | 82,14. | 7,77. |

11родолжительность оборота собственного капитала, дни. | 80,05. | 80,47. | |

Показатели деловой активности характеризуют снижение общей эффективности использования потенциала предприятия ООО «Бытовая техника», которое выражается в падении оборачиваемости общей величины активов и функционирующего капитала. При отрицательном значении рабочего капитала теряет смысл рассчитывать коэффициент его оборачиваемости. Наибольшее снижение эффективности использования наблюдается по совокупным активам, указывая на несбалансированность структуры имущества. Увеличение продолжительности оборота показывает, что для прохождения полного цикла и возмещения стоимости средств, вложенных в имущество, требуется почти на 107 дней больше, чем в прошлом периоде. Рост среднегодовой стоимости собственного капитала при сохранившемся уровне оборачиваемости свидетельствует о недостаточности продаж, неполном использовании собственных средств предприятия. | |||

Группа показателей управления активами дает представление о характере и степени получаемого эффекта при использовании различных групп активов, а также возможности влияния на величину формируемого результата. Показатели оборачиваемости рассчитываются по отдельным статьям внеоборотных активов и по каждой статье оборотных активов за период, определяемый рамками аналитического исследования.

Коэффициенты отдачи рассчитываются по нематериальным активам, характеризуя эффективность их использования (А,ЛН), а также, но основным производственным фондам (АГ) (фондоотдача):

где ААН — коэффициент отдачи нематериальных активов; АН — нематериальные активы;

Фондоотдача (Fixed Assets Turnover) — показатель оценки эффективности использования всех имеющихся в распоряжении предприятия основных средств. Низкий уровень коэффициента указывает как на недостаточный объем продаж по сравнению с высоким уровнем капитальных вложений в производственные мощности, так и на неэффективную технологию производства. Значение коэффициента зависит от способов начисления амортизации, практики оценки стоимости активов. Фондоотдача может иметь значительный разброс значений по различным отраслям.

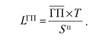

Коэффициент оборачиваемости материально-производственных запасов (Stock Turnover) рассчитывается делением себестоимость выпущенной продукции па среднегодовую стоимость материально-производственных запасов:

где 5П — себестоимость продукции; МПЗ — материально-производственные запасы.

Коэффициент показывает скорость реализации запасов в себестоимости продукции. Чем выше значение этого показателя, тем меньше затоваривание, тем быстрее можно погасить долги, поскольку эта группа относится к наименее ликвидным активам. Особенно важно повышение оборачиваемости и снижение запасов при наличии значительной задолженности предприятия. В целом увеличение скорости оборота требует меньше вкладывать средств в наименее мобильные активы.

Для расчета коэффициента в днях необходимо количество дней анализируемого периода (если год, — 360 дней) разделить на значение коэффициента оборачиваемости материально-производственных запасов.

Средняя величина оборачиваемости запасов во многом определяется сферой деятельности. В строительстве период оборота составляет 257 дней, в книгопечатном производстве — 84, в розничной торговле продуктами питания — 24, на предприятиях питания — 10, в гостиничном бизнесе — 15, в рекламной деятельности — 4,5 дня. Оборачиваемость долгосрочных активов колеблется от года до семи лет и зависит от капиталоемкости производства.

Коэффициент оборачиваемости готовой продукции можно рассчитывать по выручке или по себестоимости проданной продукции:

где ГП — среднегодовые остатки готовой продукции.

Длительность хранения готовой продукции рассчитывается по формуле, в числителе которой среднегодовая стоимость остатков готовой продукции, умноженная на количество дней анализируемого периода, а в знаменателе — производственная себестоимость (или выручка от реализации):

Коэффициент оборачиваемости дебиторской задолженности (Average Collection Period) рассчитывается по следующей формуле:

где ДЗ — средняя величина краткосрочной и долгосрочной дебиторской задолженности.

Этот коэффициент дает оценку товарной политике предприятия, указывая на расширение или снижение коммерческого кредита, предоставляемого покупателям за проданную продукцию. Соответственно его увеличение свидетельствует о сокращении продаж в кредит, а снижение — об увеличении предоставляемых товарных кредитов, что может быть вызвано низкой ликвидностью товара, пассивной маркетинговой политикой.

Период оборота дебиторской задолженности рассчитывается делением количества дней аналитического периода на коэффициент ее оборачиваемости. Отражает среднее число дней, требуемое для погашения дебиторской задолженности. Чем меньше продолжительность оборота, тем быстрее дебиторская задолженность возвращается в денежные средства, значит, повышается ликвидность оборотных средств предприятия, улучшается его платежеспособность. Замедление оборачиваемости может свидетельствовать о проблемах, связанных с взысканием средств по счетам дебиторов, о наличии просроченных счетов, старении дебиторской задолженности, что приводит к отвлечению части средств из оборота на неопределенное время, возмещение которых в оборот требует дополнительных заемных ресурсов. Чем продолжительнее период дебиторской задолженности, тем выше риск ее нспогашения.

Причины неэффективного использования функционирующего капитала могут скрываться в его строении и непропорциональном изменении отдельных статей. Выявить негативные тенденции и величину количественных влияний поможет факторный анализ, проведенный по показателям второго порядка (табл. 13.4).

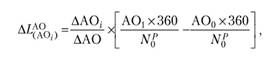

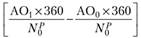

Изменение периода оборота за счет 1-й статьи функционирующего капитала рассчитывается по формуле.

где.

— показывает долю прироста отдельной статьи функционирующего капитала в совокупном изменении оборотных активов;

— расчет влияния всех оборотных активов на период их оборота.

Таблица 13.4

Расчет показателей эффективности использования функционирующего капитала.

Показатели. | г,. | То | Изменения. |

Среднегодовая величина основного капитала, тыс. руб. | 95 273,5. | 55 771,5. | 39 502. |

В том числе основных средств, тыс. руб. | 63 734,5. | 20 591,0. | 43 143,5. |

Среднегодовая сумма оборотного капитала, тыс. руб. | 31 819,0. | 26 938,0. | 4881,0. |

В том числе, тыс. руб.: | |||

материально-производственные запасы в сумме с НДС и расходами будущих периодов. | 4809,0. | 5494,5. | — 685,5. |

готовая продукция. | 8250,0. | 10 335,0. | — 2085,0. |

незавершенное производство. | 1120,0. | 508,0. | 612,0. |

дебиторская задолженность. | 15 420,0. | 9402,5. | 6017,5. |

денежные средства, денежные эквиваленты и финансовые вложения. | 2220,0. | 1198,0. | 1022,0. |

Выручка от реализации (нетто), тыс. руб. | 127 399. | 118 064. | |

Себестоимость проданных товаров, тыс. руб. | 122 387. | 113 877. | |

Коэффициенты оборачиваемости: | |||

основного капитала. | 1,34. | 2,12. | — 0,78. |

фондоотдача. | 2,00. | 5,73. | — 3,73. |

материально-производственных запасов. | 23,68. | 20,73. | 2,95. |

незавершенного производства. | 109,27. | 224,17. | — 114,89. |

готовой продукции. | 14,83. | 11,02. | 3,82. |

дебиторской задолженности. | 8,26. | 12,56. | — 4,29. |

денежной наличности, денежных эквивалентов и финансовых вложений. | 57,39. | 98,55. | — 41,16. |

Продолжительность одного оборота в днях: | |||

оборотных активов, в том числе: | 89,91. | 82,14. | 7,77. |

Окончание табл. 13.4

Показатели. | Т | То | Изменения. |

материально производственных запасов. | 15,20. | 17,37. | — 2,17. |

незавершенного производства. | 3,29. | 1,61. | 1,69. |

готовой продукции. | 24,27. | 32,67. | — 8,40. |

дебиторской задолженности. | 43,57. | 28,67. | 14,90. |

денежных средств, денежных эквивалентов и финансовых вложений. | 6,27. | 3,65. | 2,62. |

Факторный анализ продолжительности оборота оборотного капитала | |||

Влияние фактора общей суммы оборотных активов (31 819×360 / 118 064 — 26 938,0×360 / 118 064). | 14,88. | ||

Влияние фактора выручки от реализации (31 819×360 / 127 399 — 31 819×360 / 118 064). | — 7,11. | ||

Баланс отклонений. | 7,77. | ||

Влияние на продолжительность оборота факторов второго порядка | |||

Материально-производственных запасов (-685,5/4881,0×14,88). | — 2,09. | ||

Незавершенного производства (612,0/4881,0×14,88). | 1,87. | ||

Готовой продукции (-2085,0 / 4881,0×14,88). | — 6,36. | ||

Дебиторской задолженности (6017,5/4881,0×14,88). | 18,35. | ||

Денежных средств (1022,0/4881,0×14,88). | 3,12. | ||

Баланс отклонений (без влияния готовой продукции). | 14,88. | ||

Коэффициенты деловой активности отдельных групп функционирующего капитала указывают на проблемы в основном сегменте бизнеса, т. е. в производственной сфере. Свидетельство того — резкое снижение коэффициента оборачиваемости в незавершенном производстве на 114,89 оборота. Падение скорости оборота произошло по денежным средствам на 41,16 раза и дебиторской задолженности — на 4,29 раза.

Увеличение количества оборотов материально-производственных запасов и готовой продукции на 2,95 и 3,82 раза соответственно было вызвано значительным сокращением этих статей в денежной оценке: запасы снизились па 685,5 тыс. руб., а готовой продукции в среднем предприятие выпустило на 2085 тыс. руб. меньше. Поэтому рост оборачиваемости нельзя расценивать как фактор повышения эффективности.

Значительное снижение коэффициента оборачиваемости дебиторской задолженности, связанное с увеличением ее объема при одновременном уменьшении готовой продукции может говорить о резких структурных изменениях производственной программы, изменении профиля деятельности, когда рост дебиторской задолженности вызван выданными авансами под будущие поставки сырья, материалов, а также может указывать на неправомерные сделки с целью сокрытия имущества, уклонения от уплаты налогов, хищения в личных интересах или в интересах третьих лиц. Подобная ситуация требует комплексного анализа дебиторской задолженности.

Факторные исследования продолжительности оборота еще раз подчеркивают: сокращение основной деятельности связано с недостаточным финансированием материально-производственных запасов, а также неэффективным управлением финансовыми ресурсами. К грубейшим ошибкам стоит отнести, во-первых, необоснованный рост дебиторской задолженности, вызвавший наибольшее увеличение оборота (на 18,35 дн.); во-вторых, значительные отвлечения средств в обновление основных фондов, которые не обеспечили увеличение производства (на это указывает снижение фондоотдачи на 3,73 руб.); в-третьих, распыление средств в долгосрочные финансовые вложения.

Длительность операционного цикла (10П ЦИКЛ) включает продолжительность оборотов: материально-производствен 1ых запасов включая готовую продукцию (Iмпз), денежны? :редств (1дс) и дебиторской задолженности (1ДЗ):

Продолжительность операционного цикла определяет совокупную потребность в финансовых ресурсах, направляемых в оборотные активы. Сокращение периода операционного цикла приводит к высвобождению средств из оборота, характеризует эффективность авансированных средств в текущую деятельность.

Длительность финансового цикла — цикла денежного оборота (1ФЦИКЛ) рассчитывается как сумма дней оборота дебиторской задолженности (1ДЗ) и запасов (1мпз) за вычетом продолжительности погашения кредиторской задолженности (1КЗ) и показывает время, в течение которого денежные средства отвлечены из оборота:

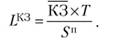

Оборачиваемость кредиторской задолженности в днях рассчитывается по формуле.

В табл. 13.5 приведен пример расчета продолжительности финансового цикла.

Таблица 13.5

Расчет продолжительности финансового цикла.

Показатели. | г,. | То | Изменение. | |

тыс. руб. | %. | |||

Среднегодовая величина дебиторской задолженности, тыс. руб. | 9402,5. | 6017,5. | 64,0. | |

Среднегодовая величина материально-производственных запасов, тыс. руб. | 14 179. | 16 337,5. | — 2158,5. | — 13,2. |

Среднегодовая величина кредиторской задолженности, тыс. руб. | 25 329,5. | 16 797. | 8532,5. | 50,8. |

Период погашения дебиторской задолженности, дни. | 43,57. | 28,67. | 14,90. | 51,98. |

Период оборота запасов, дн. | 41,71. | 51,65. | — 9,9. | — 19,2. |

Период выплаты кредиторской задолженности, дн. | 74,51. | 53,10. | 21,41. | 40,31. |

Длительность финансового цикла, дн. | 10,77. | 27,22. | — 16,4. | — 60,4. |

Приведенные в таблице данные позволяют сделать выводы относительно политики финансирования и управления ресурсами. В прошлом году длительность финансового цикла предприятия ООО «Бытовая техника» составляла 27,22 дн. при значительном сокращении (на 16,4 дн.) в отчетном году, в течение которых финансовые средства были обездвижены в дебиторской задолженности и запасах. Сокращение финансового цикла было вызвано, с одной стороны, снижением периода оборота запасов на 9,9 дн., а с другой — значительным замедлением сроков оплаты по счетам кредиторов на 21,41 дн. В отчетном периоде формирование финансового цикла говорит о негативной тенденции: во-первых, деньги от проданной продукции в среднем возвращались в оборот медленнее на 14,9 дн., при увеличении периода погашения кредиторской задолженности, тем самым углубляя риск непогашения долгов и демонстрируя дефицит средств, требуемых для финансирования текущей деятельности, когда в хозяйственный оборот все больше вовлекаются наиболее короткие и рискованные деньги. | ||||