Вторичный рынок ценных бумаг

Длительность периода накопления поручений тем больше, чем менее ликвидным является рынок. Безусловный приоритет как со стороны продавцов, так и со стороны покупателей получают поручения, податели которых согласны на любую цену при заключении сделок. Далее со стороны продавцов приоритет получают поручения с наименьшими ценами, а со стороны покупателей — поручения с наибольшими ценами. В случае… Читать ещё >

Вторичный рынок ценных бумаг (реферат, курсовая, диплом, контрольная)

В результате изучения материалов данной главы студент должен: знать

- • основные понятия, характеризующие вторичный рынок;

- • виды вторичных рынков ценных бумаг;

- • цели и задачи вторичного рынка ценных бумаг;

- • характеристики участников вторичных рынков ценных бумаг;

- • основы технического анализа; уметь

- • анализировать перспективы развития вторичных рынков;

- • давать оценку изменений индексов фондового рынка;

- • взаимодействовать с различными участниками вторичного рынка ценных бумаг; владеть

- • приемами прогнозирования изменений цен па рынке ценных бумаг;

- • навыками взаимодействия с биржевыми и внебиржевыми торговыми площадками.

Виды вторичных рынков ценных бумаг

Вторичный рынок ценных бумаг — совокупность экономических отношений по поводу обращения (отчуждения) ценных бумаг между участниками рынка, возникающих после процесса их эмиссии (размещения), и их выбытия из обращения. Иными словами, вторичный рынок представляет собой бесконечную череду переходов прав собственности на ранее размещенные (выпущенные) ценные бумаги, а также отношения по поводу прекращения существования ценной бумаги.

Прекращение отношений по поводу ценной бумаги возможно в двух случаях:

- 1) при окончательном изъятии эмитентом ценной бумаги из обращения. Этот процесс называется гашением. Это происходит при завершении жизненного цикла срочной ценной бумаги (облигации, векселя и др.);

- 2) при временном изъятии ценной бумаги из обращения. Временный выкуп эмитентом акций у акционеров может возникнуть в случаях, предусмотренных законом. Но акции при этом не гасятся. В течение года эмитент может снова их продать, а вот если это не удается сделать, то он обязан изъять акции из обращения окончательно (погасить) и на величину номинальной их стоимости уменьшить свой уставный капитал.

Из этого следует, что вторичный рынок ценных бумаг есть не только рынок их обращения, но и рынок полного или временного их изъятия (погашения). Процесс гашения постоянно присутствует на вторичном рынке по отношению к срочным ценным бумагам. Однако основу данного рынка составляет, естественно, процесс их обращения.

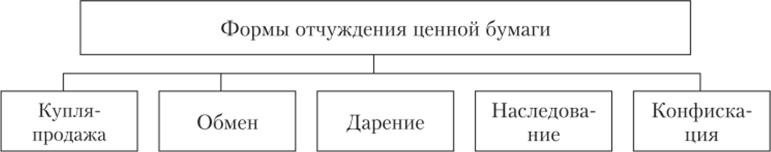

Рис. 10.1. Формы смены собственника ценных бумаг.

Отчуждение (обращение) ценной бумаги есть процесс смены ее собственника (владельца). Данный процесс осуществляется в разнообразных юридических формах (рис. 10.1), основными из которых являются:

- — купля-продажа — основной способ перехода ценной бумаги от одного владельца к другому, так как здесь имеет место настоящее рыночное отношение между продавцом и покупателем — отношение равенства, или обмен эквивалентами;

- — обмен (мена, конвертация) — форма рыночного обмена, но в ней отсутствует обмен на деньги;

- — дарение — одно лицо безвозмездно передает ценные бумаги в собственность другому лицу;

- — наследование — переход прав на ценные бумаги умершего инвестора к его наследникам;

- — конфискация — безвозмездное изъятие ценных бумаг в собственность государства в качестве санкции за правонарушение (преступление, административный проступок и т. д.).

Отчуждение ценных бумаг на рынке обычно имеет форму двусторонних сделок или осуществляется путем заключения договоров между участниками сделок. Договор в данном случае есть взаимное соглашение сторон, связанное с возникновением, прекращением или изменением имущественных прав относительно самой ценной бумаги.

Как уже было сказано, основу обращения ценных бумаг на вторичном рынке составляют сделки по их купле-продаже на биржевом и внебиржевом рынках.

Биржевой рынок ценных бумаг — это система экономических отношений, которая организуется профессиональными участниками рынка ценных бумаг и характеризуется объединением ее участников в одном месте, в одно время и торгующих, но единым правилам. Это место называется фондовой биржей (или просто биржей).

Внебиржевой рынок ценных бумаг — это система экономических отношений между участниками рынка, осуществляемых в отсутствие единого места и организатора процесса торгов. Это децентрализованная форма торговли ценными бумагами. Внебиржевой рынок называется еще «уличным рынком».

Исторически торговля ценными бумагами развивалась в направлении от неорганизованных к организованным формам. С течением времени вырабатывались общепризнанные правила торговли ценными бумагами и появились участники рынка, которые специализировались на такой торговле. Эти профессиональные участники постепенно пришли к пониманию того, что их коммерческие дела пойдут лучше, если они объединятся в некое торговое сообщество, которое получило название «биржа».

Однако биржевой рынок не в состоянии охватить всю торговлю ценными бумагами, например, из-за наличия физических ограничений, свойственных любой торговой площадке (места, участников, времени); экономической целесообразности (ограниченности) — оплата услуг при биржевой торговле может быть выше.

Современный внебиржевой рынок ценных бумаг не является антиподом биржевого рынка, они не могут быть противопоставлены как стихийный и высокоорганизованный. На практике биржевой и внебиржевой рынки дополняют друг друга и вместе составляют полновесный рынок ценных бумаг. Законодательство, которое регулирует отношения на рынке ценных бумаг, не делит рынок на указанные части, а только особо выделяет его биржевой сегмент. Поэтому и участники внебиржевого рынка придерживаются общерыночных правил хозяйственного оборота на данном рынке.

Развитие компьютеризированных форм торговли ценными бумагами ведет к стиранию различий между биржевым и внебиржевым рынками, превращая рынок ценных бумаг в единый организованный рынок, в котором размываются как границы биржевого рынка, так и децентрализованный характер внебиржевого.

Кроме биржевого и внебиржевого рынков существует множество разновидностей вторичных рынков, на которых могут заключаться сделки по купле-продаже ценных бумаг. Рынки классифицируют по различным признакам. Например, в зависимости от вида ценных бумаг выделяют рынки акций, облигаций, векселей, государственных ценных бумаг, корпоративных ценных бумаг, ипотечных ценных бумаг и др. Рассмотрим некоторые из них.

Рынок государственных ценных бумаг всегда обособлен от рынка корпоративных ценных бумаг и по своей «площадке», и по участникам, и по законодательству. На данном рынке правила устанавливает государство, а не фондовая биржа или другие профессиональные участники рынка.

Вексельный рынок есть отношения по поводу купли-продажи векселей, как правило, коммерческими банками (кредитными учреждениями), а потому он является банковским рынком векселей. Вексельное законодательство носит международный характер в отличие от законодательства по остальным видам ценных бумаг, поэтому рынок векселей существует обособленно от рынков других ценных бумаг.

Рынок ипотечных ценных бумаг в нашей стране только начал формироваться, но, как и вексельный рынок, он в значительной степени функционирует, но своим специфическим законодательным нормам и не является биржевым рынком.

В зависимости от уровня организованности различают стихийный (неорганизованный) и организованный рынки. На рис. 10.2 представлены возможные формы организации фондовой торговли.

Рис. 10.2. Формы организации фондовой торговли.

Стихийный (неорганизованный) рынок — это наиболее простая форма организации фондовой торговли. Стихийный рынок подобен обычному рыночному месту, на котором продаются и покупаются товары. Продавцы и покупатели, общаясь между собой, определяют уровень спроса и предложения на те или иные фондовые ценности и заключают сделки непосредственно друг с другом. При этом условия сделки нс становятся достоянием широкого круга лиц. Факт заключения сделки зависит от случая, который сводит продавца и покупателя, а условия совершения различных торговых операций могут сущеетвенно различаться, даже если они происходят в один и тот же момент.

Со временем стихийные фондовые рынки уступают место организованным рынкам, которые существуют в следующих формах: простые аукционы; двойные аукционы; дилерский рынок.

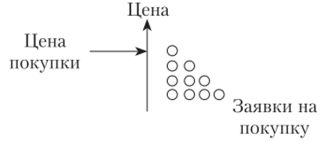

Простые аукционные рынки характеризуются монопольным положением продавца и множеством покупателей. При этом продавцы заблаговременно до начала торговых собраний подают предложения на продажу фондовых инструментов, которые сводятся в котировочные бюллетени. Котировочные бюллетени раздаются участникам торговых собраний, которые, при наличии у них интереса к предложенной ценности, вступают между собой в соревнование за право приобрести ее, последовательно назначая все более высокие цены. Покупателем становится тот, кто назначит самую высокую цену.

На рис. 10.3 показана технология отбора победителя из множества желающих приобрести выставленный на аукцион товар.

Рис. 103. Схема механизма организации простого аукциона.

Простые аукционные рынки эффективны далеко не во всех случаях. Если продавцы не обладают абсолютной монополией на предлагаемые ими фондовые инструменты и если не существует достаточно высокого спроса на их товары, то проведение простого аукциона может быть сопряжено с целым рядом проблем. В рамках простого аукциона в преимущественном положении оказываются те продавцы, которые раньше других выставили товар для продажи, так как первые покупатели обычно согласны заплатить за право его приобретения самые высокие цены. По мере того как наиболее заинтересованные участники выбывают из аукциона, цена на товар снижается и каждый последующий продавец только лишь в силу своего положения в очереди на право продать оказывается поставленным в худшие условия по сравнению со своими предшественниками. Поэтому чем больше лиц желают продать однородные товары, тем меньше оснований для проведения простых аукционов.

Между тем ценные бумаги являются именно тем товаром, который отличается большой однородностью и наличием значительного числа потенциальных продавцов. Исключение из этого правила составляют лишь размещаемые на первичном рынке некоторые разновидности государственных ценных бумаг, на распространение которых государство обладает полной монополией. Поэтому простые аукционные рынки (кроме упомянутых выше особых случаев) в странах с развитой рыночной экономикой широкого распространения не получили.

При двойной аукционной торговле соревнование происходит не только между покупателями за право приобрести фондовые инструменты, но и между продавцами за право реализовать их.

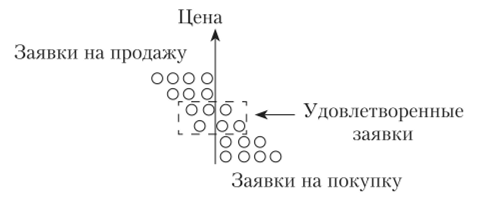

На рис. 10.4 показан механизм отбора заявок на куплю-продажу фондовых активов при множестве как покупателей, так и продавцов.

Рис. 10.4. Схема механизма организации двойного аукциона.

Двойные аукционы могут быть онкольными и непрерывными. Онкольный двойной аукционный рынок существует при незначительной концентрации спроса и предложения на фондовые инструменты (низкая ликвидность ценных бумаг). В течение некоторого времени происходит накопление заявок (поручений) на приобретение (продажу) фондовых инструментов. В поручениях указывают вид ценных бумаг, цены (предельные или без указания предела, г. с. любые) и объем ценных бумаг.

Длительность периода накопления поручений тем больше, чем менее ликвидным является рынок. Безусловный приоритет как со стороны продавцов, так и со стороны покупателей получают поручения, податели которых согласны на любую цену при заключении сделок. Далее со стороны продавцов приоритет получают поручения с наименьшими ценами, а со стороны покупателей — поручения с наибольшими ценами. В случае если в разных поручениях на куплю или продажу указаны одни и те же цены, старшинство приобретают поручения с наибольшим объемом. Очередность подачи заявок не учитывается, и в этом отношении все участники онкольной торговли оказываются поставленными в равные условия. После завершения периода приема поручений устанавливаются официальные цены на каждый вид фондовых инструментов.

Алгоритмы расчета цены могут быть самыми разнообразными. Широкое распространение получила практика, при которой сделки совершаются по ценам, позволяющим обеспечить максимально высокий объем торговых операций. Используются только те поручения на продажу, предельные цены которых равны или ниже официальных цен, и только те поручения на покупку, предельные цены которых равны или выше официальных.

Обычно все поручения удовлетворяются по одним и тем же ценам. Часть поручений, которые не могут быть удовлетворены в рамках официальных цен, остаются без исполнения. Далее вновь наступает период накопления поручений, и процесс торгов повторяется сначала.

Непрерывный двойной аукционный рынок целесообразен при условии, если ценные бумаги постоянно пользуются спросом и постоянно предлагаются. При этом поручения на куплю-продажу ценных бумаг исполняются немедленно после их поступления.

Непрерывный двойной аукционный рынок применяется на фондовых биржах, где продаются и покупаются ценные бумаги, постоянно предлагаемые и все время пользующиеся высоким спросом. Цена на этом рынке должна определяться либо специально уполномоченными на то лицами, либо компьютерными системами, которые удовлетворяют заявки по определенному алгоритму.

Далеко не все фондовые ценности пользуются столь высоким спросом, который позволял бы вести непрерывную двойную аукционную торговлю ими. Подавляющая часть ценных бумаг обращается вне стен фондовой биржи. При этом совокупность профессиональных участников рынка ценных бумаг, которые имеют возможность покупать фондовые инструменты на свой собственный счет и продавать их со своего собственного счета, может сформировать так называемый дилерский рынок. Дилеры, которые делят рынок по тем или иным фондовым инструментам, публично объявляют о ценах покупки и продажи. Дилеры обязаны совершать сделки с любыми лицами по тем ценам, которые они публично объявили, и не имеют права уклоняться от заключения подобных сделок.

Основными характеристиками вторичного рынка ценных бумаг являются глубина, ширина и уровень сопротивляемости.

Глубина и ширина рынка ценных бумаг определяется объемом спроса или предложения при каждом конкретном уровне цены. Чем больше лиц желают купить или продать ценную бумагу по конкретной цене, чем крупнее объемы их заявок, тем шире и глубже вторичный рынок.

Сопротивляемость характеризует диапазон цен, в котором участники рынка готовы покупать или продавать ценные бумаги. Чем шире такой диапазон, тем больше вероятность того, что рынок будет оставаться ликвидным.