Правовое регулирование налогообложения доходов, полученных организациями — резидентами России от источников за рубежом

В случае косвенного участия налогоплательщика — контролирующего лица в контролируемой иностранной компании при условии, что такое участие осуществляется через организации, являющиеся контролирующими лицами этой контролируемой иностранной компании и признаваемые налоговыми резидентами России, прибыль уменьшается на суммы прибыли, подлежащие учету при налогообложении у иных контролирующих лиц… Читать ещё >

Правовое регулирование налогообложения доходов, полученных организациями — резидентами России от источников за рубежом (реферат, курсовая, диплом, контрольная)

Российские организации подлежат налогообложению в России по доходам, полученным как в России, так и из зарубежных источников. С 1 января 2015 г. в целях применения гл. 25 НК РФ к российским организациям приравнены иностранные организации, признаваемые налоговыми резидентами России (п. 5 ст. 246 НК РФ).

Полученные российской организацией доходы от источников за пределами Российской Федерации учитываются ею в полном объеме при определении налоговой базы по налогу на прибыль, также организация вправе учесть расходы, понесенные как на территории России, так и за ее пределами. Согласно п. 2 ст. 311 НК РФ при определении налоговой базы расходы, произведенные российской организацией в связи с получением доходов от источников за пределами Российской Федерации, вычитаются в порядке и размерах, предусмотренных гл. 25 НК РФ.

Такие расходы согласно ст. 252 НК РФ должны быть обоснованы, т. е. должны являться экономически оправданными затратами, оценка которых выражена в денежной форме, а также подтверждены документами, оформленными в соответствии с законодательством РФ, если операции осуществлены на территории России. Первичные документы, составленные в соответствии с требованиями иностранного государства в отношении операций, осуществляемых на территории иностранного государства, должны содержать реквизиты, отражающие суть совершенной операции. Документы на иностранном языке должны быть переведены на русский язык.

Полученные налогоплательщиком доходы и расходы, выраженные в иностранной валюте, учитываются в совокупности с доходами, стоимость которых выражена в рублях. Пересчет указанных доходов и расходов производится налогоплательщиком в зависимости от выбранного в учетной политике для целей налогообложения метода признания доходов в соответствии со ст. 271 и 273 НК РФ (п. 3 ст. 248 и и. 5 ст. 252 НК РФ).

Так же как и иностранная организация, осуществляющая деятельность в Российской Федерации, российская организация за рубежом может:

- — осуществлять деятельность через расположенное там постоянное представительство, которое будет являться иностранным обособленным подразделением этой организации;

- — получать доходы от источников, без образования постоянного представительства.

В Российской Федерации для устранения двойного налогообложения применяется метод зачета. Размер засчитываемых сумм налога, уплаченных за пределами России, не может превышать сумму налога, подлежащую уплате в России.

Таким образом, доходы будут облагаться один раз по наиболее высокой ставке: либо по ставке в Российской Федерации, либо по ставке в стране — источнике дохода. Если ставка в России является более высокой ставкой, то в Российской Федерации обложению будет подлежать разница между ставками, напротив, если ставка в стране-источнике выше, то платить налог в России уже не потребуется.

Подобное ограничение также предусмотрено всеми соглашениями об избежании двойного налогообложения, заключенными Российской Федерацией с иностранными государствами, в статье, устанавливающей метод устранения двойного налогообложения, применительно к резиденту России.

Применение подобной системы зачета иностранного налога, с одной стороны, стимулирует налоговое планирование в иностранных государствах для уменьшения эффективной налоговой ставки, с другой стороны, обеснечивает уплату налогов в России с доходов, полученных российскими организациями по всему миру, в размере ставки налога на прибыль России[1].

Пример

Чтобы рассчитать сумму налога, которую можно зачесть, необходимо:

- 1) определить предельную сумму налога, подлежащую зачету:

- (X доходов X расходов) х St в Российской Федерации (20%),

где X — сумма; St — ставка налога в Российской Федерации;

2) сравнить полученную предельную сумму зачета с суммой налога, фактически уплаченного за границей:

Tax < предельной суммы —> зачет предоставляется на всю сумму налога;

Тах> предельной суммы —> сумма налога на прибыль в Российской Федерации уменьшается только на исчисленную предельную сумму зачета, где Tax — уплаченная сумма налога в иностранном государстве.

Условиями для применения зачета являются:

- 1) включение доходов от источников в иностранных государствах (с учетом расходов) в налоговую базу по налогу на прибыль организаций в Российской Федерации[2];

- 2) фактическая уплата (удержание) данного налога с этих доходов в иностранном государстве, с предоставлением соответствующего подтверждения;

- 3) уплата налога на прибыль организаций в Российской Федерации. Нельзя зачесть налог, если в отчетном периоде получен убыток[3];

4) заполнение специальной налоговой декларации[4].

Важно понимать, что зачет в отношении налогов возможен, если доходы, с которых они взимаются, относятся к доходам от источников в иностранном государстве, а также в соглашении об избежании двойного налогообложения не установлено исключительное право страны — получателя доходов на их обложение (в данном случае Российской Федерации). В случае, если в иностранном государстве в соответствии с положениями соглашения налог не подлежал уплате, но был удержан у российской организации, то необходимо обратиться в соответствующие органы иностранного государства за возвратом налога[5].

Учесть иностранные налоги в качестве расходов можно только в том случае, если они не принимаются к зачету.

Российские организации заявляют свое право на зачет налога в момент представления в налоговые органы декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, одновременно с декларацией по налогу на прибыль и документами, подтверждающими уплату налога.

Специальных требований к документам, подтверждающим уплату налога российской организацией за пределами Российской Федерации, НК РФ не содержит. Если налоги уплачивала сама организация, то этот документ должен быть выдан налоговым органом иностранного государства, если же налоговым агентом, то это может быть любой документ, выданный налоговым агентом и из которого будет следовать факт уплаты налога (например, письмо от организации — налогового агента, подписанное уполномоченным должностным лицом и заверенное печатью с приложением платежного поручения налогового агента банку о перечислении соответствующей суммы в качестве налога, удержанного у источника выплаты (с отметкой об исполнении[6]).

Особенности обложения дивидендов. В настоящее время в отношении дивидендов, в том числе полученных от иностранной организации, действуют два вида ставок:

- 0% — по дивидендам, которые получает российская организация, удовлетворяющая критериям о размере и стоимости вклада (доли) в уставном капитале (поди. 1 п. 3 ст. 284 НК РФ);

- 13% — по дивидендам, которые получают все иные российские организации (подп. 2 п. 3 ст. 284 НК РФ).

Нулевая ставка по налогу на прибыль применяется, если российская организация — получатель дивидендов на день принятия решения об их выплате удовлетворяет следующим условиям:

— ее доля в уставном капитале составляет не менее 50% (либо принадлежащие ей депозитарные расписки соответствуют не менее 50% общей суммы выплачиваемых организацией дивидендов);

- — она непрерывно в течение не менее 365 календарных дней владеет на праве собственности этой долей (депозитарными расписками);

- — иностранная компания, от которой российская организация получает дивиденды, не находится в государстве или на территории, которые относятся к офшорным зонам (абз. 2 подп. 1 п. 3 ст. 284 НК РФ)[7].

С 1 января 2015 г. в ПК РФ введены понятия контролируемой иностранной компании и контролирующего лица, которые содержатся в ст. 25.13 НК РФ.

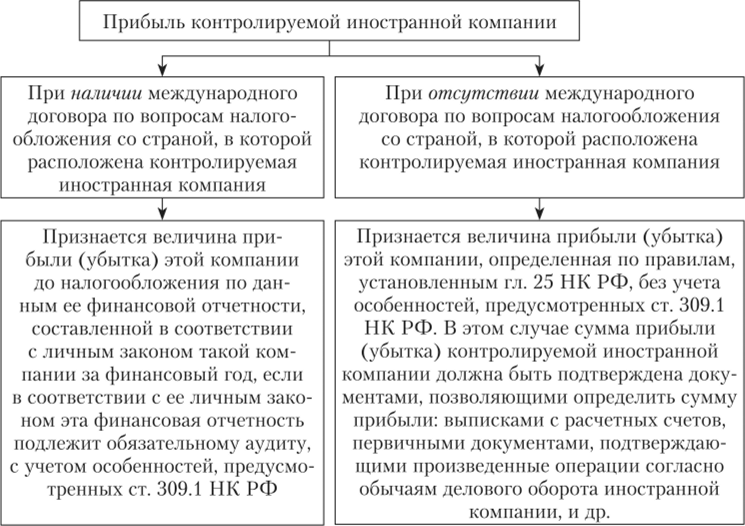

В соответствии с п. 2 ст. 25.15 НК РФ прибыль контролируемой иностранной компании (рис. 6.2), определяемая в соответствии с Кодексом, приравнивается к прибыли организации, полученной налогоплательщиком, признаваемым контролирующим лицом этой контролируемой иностранной компании, и учитывается при определении налоговой базы по налогам у налогоплательщиков, признаваемых контролирующими лицами этой контролируемой иностранной компании в соответствии с гл. 25 НК РФ, с учетом особенностей, установленных указанной статьей.

Рис. 6.2. Порядок признания прибыли иностранной контролируемой компании.

Согласно п. 21 ст. 274 НК РФ налоговая база, определяемая контролирующими лицами по прибыли контролируемых ими иностранных компаний, определяется с учетом особенностей, установленных ст. 309.1 НК РФ, и не подлежит уменьшению на величину расходов по прочей деятельности, а также убытков, полученных от прочей деятельности контролирующих лиц.

Основные правила определения и учета прибыли контролируемой иностранной компании:

- — прибыль контролируемой иностранной компании учитывается при определении налоговой базы за налоговый период по соответствующему налогу в случае, если ее величина, рассчитанная в соответствии со ст. 309.1 НК РФ, составила более 10 млн руб. (за 2015 г. — 50 млн руб.; за 2016 г. — 30 млн руб.) (п. 7 ст. 25.15 НК РФ);

- — прибыль контролируемой иностранной компании учитывается при определении налоговой базы у налогоплательщика — контролирующего лица пропорционально доле участия данного лица на конец соответствующего периода;

- — в случае косвенного участия налогоплательщика — контролирующего лица в контролируемой иностранной компании при условии, что такое участие осуществляется через организации, являющиеся контролирующими лицами этой контролируемой иностранной компании и признаваемые налоговыми резидентами России, прибыль уменьшается на суммы прибыли, подлежащие учету при налогообложении у иных контролирующих лиц, через которых осуществляется косвенное участие. Если прибыль будет равна нулю, то она не отражается в налоговой декларации;

- — налоговая база определяется отдельно в отношении каждой контролируемой иностранной компании;

- — если сумма прибыли выражена в иностранной валюте, то она пересчитывается в рубли с применением среднего курса иностранной валюты к рублю, установленного Банком России;

- — прибыль контролируемой иностранной компании признается внереализационным доходом организаций, признаваемых контролирующими лицами этой иностранной компании (п. 25 ст. 250 НК РФ);

- — налоговая ставка устанавливается в размере 20% к налоговой базе, определяемой налогоплательщиками — контролирующими лицами по доходам в виде прибыли контролируемых ими иностранных компаний (п. 1.6 ст. 284 НК РФ);

- — обязательно документальное подтверждение суммы прибыли финансовой отчетностью с приложением налоговой отчетности;

- — прибыль контролируемой иностранной компании уменьшается на величину дивидендов, выплаченных компанией за рассматриваемый календарный год;

- — прибыль контролируемой иностранной компании, являющейся иностранной структурой без образования юридического лица, уменьшается на величину прибыли, распределенной в пользу контролирующих лиц такой структуры и (или) в пользу участников (пайщиков или иных лиц) либо иных выгодоприобретателей при условии уплаты ими налога;

- — если по итогам отчетного периода прибыль не распределяется, а направляется на увеличение уставного капитала, такая прибыль не учитывается при определении налоговой базы у налогоплательщика — контролирующего лица;

- — до 1 января 2017 г. применяются нормы, установленные при реализации ценных бумаг и имущественных прав в пользу организации, являющейся контролирующим лицом контролируемой иностранной компании;

- — сумма налога, исчисленного в отношении прибыли контролируемой иностранной компании за соответствующий период, уменьшается на величину документально подтвержденного налога, исчисленного в отношении этой прибыли в соответствии с законодательством иностранных государств и (или) законодательством РФ, а также налога на прибыль организаций, исчисленного в отношении прибыли постоянного представительства этой контролируемой иностранной компании в России.

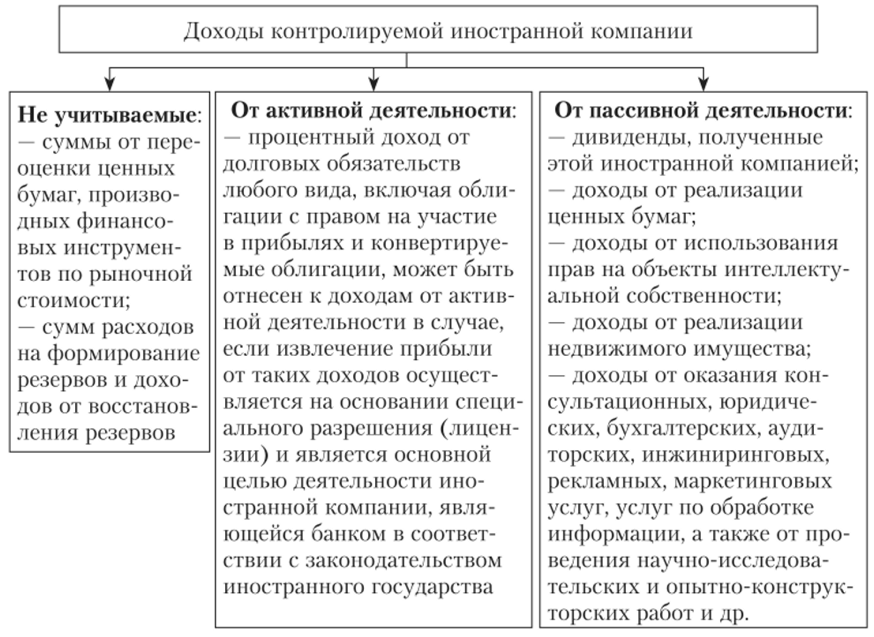

В ст. 309.1 НК РФ определены виды доходов контролируемой иностранной компании (рис. 6.3). Все доходы делятся на: неучитываемые доходы и учитываемые доходы (доходы от активной деятельности и доходы от пассивной деятельности). Перечень учитываемых для целей налогообложения доходов приведен в п. 4 ст. 309.1 НК РФ. Перечень доходов открытый.

Рис. 63. Доходы контролируемой иностранной компании.

- [1] См. подробнее: Полежарова Л. В., Артемьев А. А. Налогообложение участников внешнеэкономической деятельности в России: учеб, пособие / под ред. Л. И. Гончаренко. М. :Магистр; ИНФРА-М, 2013, С. 206−209.

- [2] Существует неопределенность с тем, в каком налоговом периоде можно зачесть уплаченную сумму налога. Так, но мнению Минфина России, российские организации вправе произвести зачет как в текущем, так и в трех налоговых периодах, следующих после налогового периода, в котором доходы были получены и учтены в целях налогообложения прибыли в РоссийскойФедерации, с учетом соблюдения требований о трехлетием сроке налоговой давности, предусмотренном и. 4 ст. 89 НК РФ (см. письмо Минфина России от 08.07.2013 № 03−08−13/26 324).Однако если налог был удержан налоговым агентом, то налоги зачитываются при уплате этойорганизацией налога на прибыль организаций в России в том налоговом периоде, в которомналогоплательщик получил от налогового агента подтверждение об удержании налога в иностранном государстве (см. письмо Минфина России от 20.12.2010 № 03−08−05). Тем не менееэту позицию не всегда разделяют налоговые органы, а четкой нормы ПК РФ не содержит.

- [3] См. письмо Минфина России от 08.07.2013 № 03−08−13/26 324: ст. 274 НК РФ установлено, что в случае, если в отчетном (налоговом) периоде налогоплательщиком полученубыток — отрицательная разница между доходами, определяемыми в соответствии с гл. 25Кодекса, и расходами, учитываемыми в целях налогообложения в порядке, предусмотренномгл. 25 Кодекса, в данном отчетном (налоговом) периоде налоговая база признается равнойнулю. Соответственно, сумма налога на прибыль за данный отчетный (налоговый) периодравна нулю. Налог на прибыль в этом случае в Российской Федерации не уплачивается, т.с. нс возникает двойного налогообложения. В этом случае отсутствует сумма российскогоналога на прибыль, против которой можно засчитывать иностранный налог. В случае, еслиналог па прибыль в России не уплачивается и нет двойного налогообложения, его устранение за счет зачета иностранного налога Кодексом не предусматривается.

- [4] Приказ Министерства РФ по налогам и сборам от 23.12.2003 № БГ-3−23/709®"Об утверждении формы Налоговой декларации о доходах, полученных российской организацией от источников за пределами Российской Федерации, и Инструкции по ее заполнению".

- [5] На это указывает и Минфин России, например, в письмах от 14.10.2014 № 03−08−05/51 595,от 29.09.2014 № 03−08−05/48 669.

- [6] См. письмо Минфина России от 20.08.2008 № 03−08−05.

- [7] Перечень государств и территорий, предоставляющих льготный налоговый режимналогообложения и (или) не предусматривающих раскрытия и предоставления информациипри проведении финансовых операций (офшорные зоны), утвержден приказом МинфинаРоссии от 13.11.2007 № 108н.