Субсидии и налоги: воздействие на равновесие

Можно предположить, что если бы абсолютно неэластичным стало предложение блага, то весь налог заплатили бы продавцы. И это действительно так, если предложение блага не может быть изменено ни на одну единицу. В качестве примера рассмотрим рынок земельных участков, расположенных в центре города (рис. 2.5). У этих участков множество собственников, которые намерены сдать их в аренду. Кривая… Читать ещё >

Субсидии и налоги: воздействие на равновесие (реферат, курсовая, диплом, контрольная)

Рассмотрим вначале причины, по которым правительство взимает налоги с населения. Первая причина состоит в том, что экономика, основанная исключительно на конкурентной основе, приводит к крайне неравномерному распределению доходов между гражданами. В рыночной экономике доходы, получаемые каждым человеком, зависят от двух обстоятельств: во-первых, от индивидуальных способностей человека; во-вторых, от случайных, непредсказуемых обстоятельств. Действие этих обстоятельств может привести к тому, что некоторые члены сообщества будут получать нулевые доходы. Поскольку цивилизованное общество не может допустить нищету и вымирание своих менее удачливых сограждан, то оно вынуждено обеспечивать их существование за счет более преуспевающих членов общества.

Существуют некоторые виды человеческой деятельности, которые не представляют интереса для частных предпринимателей только по той причине, что доступ к производимым в этих отраслях благам невозможно или нежелательно ограждать с помощью рыночной цены. Несмотря на несомненную общественную полезность, эти блага должны финансироваться за счет бюджета. Финансирование производства общественных благ — вторая причина взимания налогов.

После Великой депрессии открылась еще одно свойство налогов — с их помощью стали регулировать экономику таким образом, чтобы избежать резких конъюнктурных колебаний. Иными словами, с помощью именно налогов стали осуществлять антициклическое регулирование экономики. И хотя эффективность налогового регулирования экономики оспаривается многими учеными на теоретическом уровне, на практике налоговое (фискальное) регулирование превратилось в один из самых популярных методов государственного вмешательства в экономику.

Налоги классифицируются как прямые и косвенные. Прямыми называют налоги, которые взимаются с конкретных индивидуумов или с коммерческих фирм. К прямым налогам относятся, например, подоходный налог или налог на прибыль. Косвенные налоги включаются в цену товаров и услуг. Это может быть акциз или таможенный сбор.

В развитых странах в структуре доходов бюджета преобладают прямые налоги. В российской экономике преобладают доходы, полученные с помощью косвенных налогов и таможенных пошлин. Причина в том, что косвенные налоги гораздо легче собирать и контролировать (говорят, что эти налоги легко администрируются). Но косвенным налогам присущи недостатки. Во-первых, они носят регрессивный характер. Это значит, что косвенный налог взимается с более бедных семей по более высокой ставке, чем с богатых. Так происходит потому, что абсолютная величина налога одинакова для всех покупателей. Во-вторых, взимание косвенных налогов приводит к значительным искажениям в работе рыночного механизма. Чтобы убедиться в этом, рассмотрим графическую иллюстрацию (рис. 2.3).

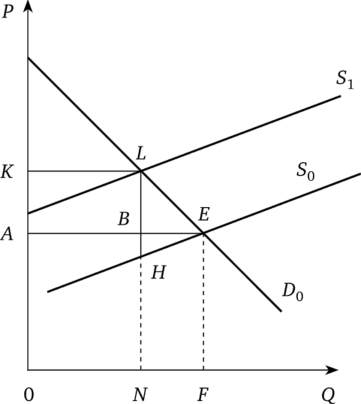

Итак, правительство облагает продавцов некоторого блага налогом в размере t за каждую проданную единицу блага. До введения налога функции спроса (D0) и предложения (S0) пересекались в точке Е. Равновесная цена устанавливалась на уровне ОД, а равновесный объем продаж составлял OF. Введение такого налога рассматривается самими продавцами как дополнительные издержки. Кривая предложения на всем протяжении сдвигается вверх параллельно самой себе на величину налога. Новое равновесие устанавливается в точке L. Равновесная цена теперь равна ОК, а объем продаж сократился до ON. Таким образом, введение налога привело к отклонению рыночной цены от равновесного уровня, что неизбежно приведет к неэффективному распределению ограниченных ресурсов между отраслями. В частности, в нашем случае ресурсы в отрасли недоиспользуются по сравнению с оптимальной ситуацией.

Рис. 2.3. Влияние налога на рыночное равновесие

Российская практика

Интересная ситуация сложилась на топливном рынке России в 2015— 2016 гг. За два года цена нефти на мировом рынке снизилась на 60% — со 120 до 50 долл/барр. Однако вопреки предсказаниям экономической науки цены на бензин в розничной продаже не претерпели никакого изменения. Секрет состоял в том, что с каждым новым падением цены на нефть (и, соответственно, доходов бюджета) Правительство РФ увеличивало ставку акциза, взимаемого с каждого литра проданного бензина. Таким образом, Правительство РФ компенсировало доходы бюджета, выпадающие в результате снижения нефтяных цен на мировом рынке. Однако нельзя не заметить, что высокие цены на бензин препятствуют выходу российской экономики из кризиса. Альтернативная политика состоит в отказе от бензиновых акцизов, что будет способствовать падению цен на топливо и более быстрому выходу экономики России из кризиса. Последующий рост прибылей и заработных плат позволили бы компенсировать потерянные доходы через механизм прямого налогообложения.

Здесь мы вновь сталкиваемся с дилеммой «эффективность — справедливость». Суть ее состоит в том, что рыночная экономика сама по себе не обеспечивает такого распределения доходов, который можно было бы считать «справедливым» с точки зрения норм, принятых в данном обществе. Ценой справедливого распределения ресурсов является утрата экономикой эффективности.

В нашем примере правительство обложило налогом продавцов. Отразится ли это как-то на благосостоянии покупателей? Большинство читателей убеждено, что продавец просто переложит всю тяжесть налога на покупателя. Это заблуждение. Как правило, выплата налога распределяется между продавцами и покупателями. Обратимся к рис. 2.3.

Введение

налога вызвало рост цены блага на величину ЛК (BL). Этот рост цены эквивалентен проигрышу покупателей, поскольку теперь за тот же самый товар они вынуждены платить более высокую цену. В то же время рост цены меньше, чем величина налога (BL < HL). Это означает, что оставшуюся часть налога (HL) выплатят сами продавцы. Таким образом, ни одна из сторон не смогла избежать уплаты налога, снижение благосостояния оказалось всеобщим. При этом пропорция, в которой выплата налога распределяется между продавцом и покупателем, совершенно не зависит от того, кто именно платит налог юридически.

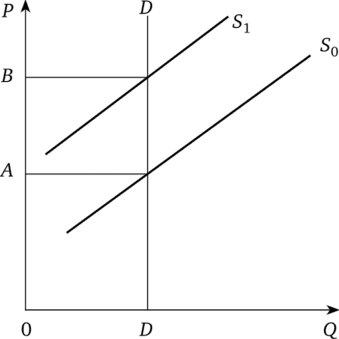

Случаи, когда весь налог выплачивает одна из сторон, достаточно редки, но возможны. Предположим, что покупатели товара по каким-то причинам не могут отказаться ни от одной его единицы (такой спрос называют абсолютно неэластичным). Таким покупателям придется заплатить весь налог, какой бы ни была его величина. Если даже юридически налогом будет обложен продавец, то ему удастся полностью переложить его тяжесть на плечи покупателей. Что это действительно так, можно убедиться с помощью рис. 2.4.

Рис. 2.4. Абсолютно неэластичный спрос. Пошлина за получение паспорта.

Абсолютно неэластичный спрос представлен вертикальной линией DD. Введение налога сдвигает кривую предложения блага вверх из положения S0 в положение Sj. Как показывает график, рост цены (ДВ) будет в точности равен величине налога. Такую цену будут вынуждены платить индивиды за свою зависимость от данного блага. Но достаточно трудно найти такой товар, замена которого в реальной жизни была невозможна. Как правило, на рынке существует множество продавцов, которые готовы предложить блага, способные в той или иной степени заменить искомое. В этом случае спрос перестанет быть неэластичным, а на графике D приобретет отрицательный наклон.

Благом, замена которого абсолютно невозможна, является паспорт. Можно сказать, что без паспорта человек становится мнимой величиной. Раз так, то продавцы паспортов могли бы установить баснословные цены для потребителей. Чтобы этого не произошло, функции изготовления и распространения паспортов монополизировало правительство. Время от времени правительство увеличивает пошлины, взимаемые при получении паспорта, но нам еще не приходилось встречать людей, которые отказались бы от получения паспорта по причине его дороговизны. Более того, бойкие девушки, «населяющие» паспортные столы, давно поняли, что действительная цена, которые люди готовы заплатить за паспорт, много выше официальной, и даже научились использовать это к своей выгоде. Но об этом искусстве мы расскажем в свое время.

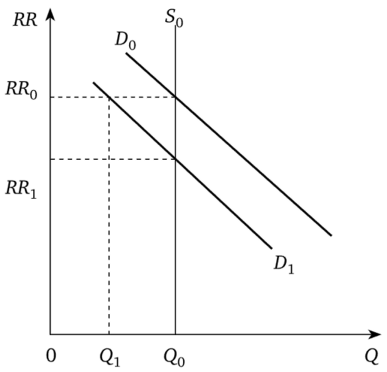

Можно предположить, что если бы абсолютно неэластичным стало предложение блага, то весь налог заплатили бы продавцы. И это действительно так, если предложение блага не может быть изменено ни на одну единицу. В качестве примера рассмотрим рынок земельных участков, расположенных в центре города (рис. 2.5). У этих участков множество собственников, которые намерены сдать их в аренду. Кривая предложения этих участков задана вертикальной линией S0. Кривая спроса на земельные участки со стороны арендаторов задана кривой D0. Равновесная ставка аренды RR0. Вдруг правительство облагает арендаторов налогом в размере t. Арендаторы вынуждены вычесть этот налог из своей прибыли, что приводит к смещению кривой спроса на землю вниз ровно на величину налога в положение Dv Соответственно, уровень равновесной арендной платы падает до RRV Предположим, что собственники земли не согласны снижать ставку аренды. Тогда арендаторы начнут освобождать занимаемые участки, поскольку теперь они не получают прибыль. Число занятых участков сократиться до Qx. Но это означает, что собственники пустующих участков вообще не получают дохода. Они начнут снижать величину арендной платы, чтобы вернуть арендаторов. Снижение цены (арендной платы) прекратится, когда она достигнет уровня RRV Здесь рынок земли вновь придет в равновесие. При этом арендаторы вновь получают нормальную прибыль, а весь налог заплатят собственники земли (продавцы).

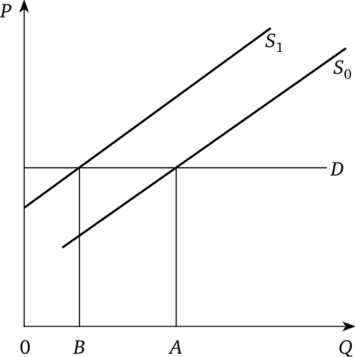

Теперь сделаем еще одно предположение — продавец не в состоянии повысить цену блага ни на одну копейку. Если он все же поступит таким образом, то сразу потеряет всех покупателей, поскольку у них нет оснований отличить товар данного продавца от товаров, продаваемых его конкурентами. Такая ситуация изображена на рис. 2.6. Кривая спроса для такого продавца будет представлен прямой, расположенной горизонтально (именно так выглядит для продавца невозможность повысить цену товара). Такой спрос называют абсолютно эластичным.

Рис. 2.5. Абсолютно неэластичное предложение. Налог на собственников земли.

Предположим, что правительство облагает налогом не всех продавцов, находящихся на рынке, а только некоторую их часть, подобранную по случайному признаку. Например, налогом облагаются только рыжие фермеры. В этом случае у рыжих фермеров остается только два варианта поведения: либо они полностью выплачивают налог, либо вообще покидают рынок (поскольку теперь не могут получить нормальную прибыль). Как показывает график, часть продавцов выберет второй вариант, благодаря чему объем предложения блага сократится на величину АВ. Такая ситуация с дифференцированным взиманием налогов не является выдумкой. К сожалению, она достаточно часто встречается в жизни, внося существенную лепту в дело разрушения эффективного рыночного механизма.

Рис. 2.6. Абсолютно эластичный спрос. Налог на рыжего фермера.

Можно вспомнить, например, что в середине 1920;х гг. в СССР был принят новый закон о налогообложении частных предпринимателей, в соответствии с которым лиц, состоявших на государственной службе в Российской империи, облагали налогом по удвоенной ставке. В некоторых странах повышенная ставка налога применяется по отношение к людям иной национальности или по отношению к представителям иных религиозных конфессий. Но при этом совершенно нормальной и даже социально и экономически оправданной кажется ситуация, при которой используется прогрессивная ставка в подоходном налогообложении. Такая ситуация свойственна экономически развитым странам, в которых сумма подоходного налога более обеспеченного налогоплательщика значительно превышает аналогичную сумму менее обеспеченного. И ставки подоходного налога также значительно разнятся у этих двух категорий налогоплательщиков. Интересно, когда же такая система налогообложения будет использоваться в России? И будет ли это возможно?

Собственно к дополнительному налогу можно отнести не только финансовое бремя, но и иные тяготы, которые могут быть возложены на отдельных продавцов правительством или населением. Сюда же можно отнести и введение пошлин на товары, производимые иностранными конкурентами. Наиболее красочным примером такой ситуации является увеличение в России таможенной пошлины на ввозимые из-за рубежа иностранные авто в 2009 г. К такому шагу правительство подтолкнуло желание увеличить низкий уровень спроса на отечественные автомобили. Эффект оказался краткосрочным, поскольку даже высокая цена на зарубежные автомобили не заставила потенциальных автолюбителей отказаться от привычного комфорта и надежности.

В современной России практикуются дифференцированные ставки налога на землю в зависимости от характера ее использования. Так, собственники земли, на которой располагается жилье, платят впятеро меньший налог, чем собственники земли, на которой находятся коммерческие сооружения. Заметим, кстати, что это решение носит целиком популистский характер, поскольку облегчает положение «бедных» домашних хозяйств и создает затруднения «зажиточным» коммерсантам. Но таким способом люди подталкиваются к использованию земли под строительство жилья, хотя, может быть, гораздо более эффективным было бы коммерческое использование данного участка.