Разработка кредитной политики фирмы

4] В примере 13.7 произведены очень простые расчеты, обусловленныеодним сроком оборачиваемости средств. На практике покупатель частовносит платежи постепенно, так что у разных сумм возникает разный срокоборачиваемости. Кроме того, фактор может принимать на себя обслуживание дебиторской задолженности различных покупателей. Пример ещеодной конкретной сделки, имевшей место между одним… Читать ещё >

Разработка кредитной политики фирмы (реферат, курсовая, диплом, контрольная)

О чем пойдет речь?

- • Как кредитная политика фирмы способствует выживанию в конкурентной среде?

- • Какие факторы влияют на объемы продаж в кредит пены на продукиию, сроки кредита?

- • Как правильно рассчитать возможный уровень скидки с иены за быструю оплату товара?

- • Как лучше организовать взыскание долгов?

- • Как оиенить кредитную надежность клиента?

- • Какие инструменты оформления дебиторской задолженности можно использовать?

Как кредитная политика фирмы способствует выживанию в конкурентной среде?

Дебиторская задолженность, как в России, так и в странах с развитой рыночной экономикой часто составляет значительную часть активов. Так, по некоторым отраслям в российских компаниях она достигает почти 61% (оптовая и розничная торговля) всех текущих активов (см. табл. 11.3). Поэтому от эффективности управления этими активами во многом зависит эффективность работы компании.

Иногда дебиторскую задолженность называют автоматическим или спонтанным финансированием клиентов, однако, на наш взгляд, это не совсем верно. К вопросу о величине возможной дебиторской задолженности следует подходить крайне внимательно и осторожно. Предоставление товара в кредит увеличивает объемы продаж, поэтому это практикуют почти все компании для завоевания рынка или хотя бы для сохранения своих рыночных позиций. Однако в российской практике, где бизнес-культура пока полностью не сложилась, велика доля просроченных или безнадежных долгов, предоставление кредита клиентам может быть весьма невыгодным и рискованным мероприятием.

В то же время ужесточение компанией своей кредитной политики может привести к снижению продаж, но ускорит период погашения дебиторской задолженности, сократит цикл обращения денежных средств. Поэтому финансовый менеджер должен четко просчитать затраты и выгоды от предоставления отсрочки платежа. Необходимо учесть затраты на сбор дебиторской задолженности (контроль, напоминания, может быть факторинг — об этом будет сказано ниже в данном параграфе); затраты на капитал, так как при предоставлении отсрочки платежа компании-кредитору обычно самой требуется кредит; дополнительные затраты при неплатежах в срок; затраты в случае банкротства должника — дополнительно теряется стоимость отгруженного товара и пр. Эти затраты финансовый директор должен сопоставить с выгодами от увеличения продаж в случае предоставления отсрочки. Приведем пример таких расчетов.

ПРИМЕР 13.4.

Пусть цена единицы товара — 10 руб., затраты составляют 7 руб., т. е. доходность продаж составляет около 30%. Выручка от реализации — 24 млн руб., все продажи осуществляются в кредит, дебиторская задолженность возвращается через месяц. Если увеличить продажи до 30 млн руб., длительность оплаты дебиторской задолженности составит 45 дней, т. е. она будет оборачиваться восемь раз в год. Стоимость денег, вкладываемых в дебиторскую задолженность — 24% годовых или 3% за каждый оборот. Будет ли выгодно расширение продаж?

Решение. Средняя величина дебиторской задолженности в месяц составляет

24 млн: 12 = 2 млн руб.

При расширении продаж она составит

30 млн: 8 = 3,75 млн руб.,

т.е. дебиторская задолженность возрастает на величину 3,75 млн — 2 млн = 1,75 млн руб.

Стоимость обслуживания дебиторской задолженности 1,75×8×0,03 = 1,42 млн руб.[1]

Но дополнительно за счет увеличения выручки будет получено 6 млн х 0,3 = 1,8 млн руб.

Таким образом, расширение продаж и расширение кредита клиентам выгодно для компании.

В переходной российской экономике отдельные компании, сохраняя черты монополии, продолжают диктовать условия продаж, позволяют себе работать без предоставления своим клиентам какого-либо значимого кредита. Однако такое положение не может продолжаться длительное время. Как компаниям приспособиться к реальным рыночным условиям, как решить, что выгоднее, какую политику управления дебиторской задолженностью выбрать?

Чтобы ответить на этот вопрос, финансовый менеджер должен четко представлять себе, что включает в себя политика управления дебиторской задолженностью или кредитная политика фирмы. В наиболее полном виде она представляет собой комплекс решений руководства компании по таким позициям, как объем продаж в кредит; сроки кредита; скидки, предоставляемые за быстрый платеж и (или) большую партию товара; политика взыскания долгов; стандарты фирмы по оценке кредитной надежности клиентов.

Данные задачи невозможно решить обособленно, они тесно взаимосвязаны, влияют на скорость оборота денежных средств и посредством этого — на эффективность и доходы компании. Однако в методических целях рассмотрим подходы к принятию решений по каждой задаче последовательно.

Какие факторы влияют на объемы продаж в кредит, иены на продукцию и сроки кредита?

Объемы продаж в кредит и средние сроки кредита, цены на продаваемую в кредит продукцию зависят от таких факторов, как:

- — сложившиеся в отрасли и регионе ус- — ловия кредитования покупателей;

- — степень агрессивности компании в завоевании рынка;

- — склонность компании к риску;

- — налаженность практики применения санкций за просрочку оплаты и прочие нарушения;

- — срок годности (на скоропортящийся товар срок кредита короче, так как оборачиваемость такого товара выше); потребительский спрос (раскрученные товары обычно оборачиваются быстрее);

- — издержки, уровень стандартности (дешевые, стандартные товары обычно оборачиваются быстрее);

- — кредитный риск (чем он выше, тем короче сроки кредитов);

- — объем закупок (чем он выше, тем срок кредита может быть больше);

- — уровень конкуренции (увеличение срока кредита привлекает новых клиентов);

- — размер банковских процентных ставок (при «дорогих» деньгах поставщик может увеличивать цены на товары, принимая во внимание высокие издержки, связанные с наличием дебиторской задолженности).

Если операции компании стабильны, дебиторская задолженность (равна.

где 5^ — объем продаж в кредит в день; (1 — продолжительность периода инкассации дебиторской задолженности.

Таким образом, на величину дебиторской задолженности влияет как длительность возврата долгов, так и объем продаж в кредит в день.

В российской практике может быть целесообразно использовать уточненную формулу1

где 5^ — плановый ежедневный объем реализации продукции в кредит; с — планируемый удельный вес себестоимости продукции в ее цене; (1Л — средний период предоставления кредита; (1Л, — средний период просрочки платежей по предоставленному кредиту.

ПРИМЕР 13.Б.

Пусть плановый ежедневный объем реализации продукции в кредит составляет 500 тыс. руб., себестоимость — 75%, кредит предоставляется на 30 дней, но следует учитывать возможность просрочки на 15 дней:

Если такую сумму вкладывать в дебиторскую задолженность не представляется возможным, то должны быть скорректированы исходные условия — снижение объемов продаж в кредит или ужесточение инкассации дебиторской задолженности.

Как правильно рассчитать возможный уровень скидки с иены за быструю оплату товара?

Наиболее гибким инструментом влияния на скорость возврата денежных средств в оборот предприятия является предоставление скидок за быструю оплату продукции. Условия предоставления скидки должны быть такими, чтобы стимулировать быструю оплату (например, в течение 10 дней), так как по окончании этого срока и отмены скидки (например, в течение еще 20 дней) можно считать, что фирма-дебитор получает дорогостоящий коммерческий кредит.

ПРИМЕР 13.Б.

Стоимость необходимой партии товара — 20 млн долл. Фирма продает на условиях «2/10, до 30», т. е. если оплата производится в течение

' См., например: Бланк, И. А. Управление использованием капитала / И. А. Бланк. — Киев: Ника-Центр, 2000. — С. 285.

10 дней после выставления счета, то предоставляется скидка 2%, если покупатель скидкой не пользуется, то он должен оплатить товар в течение 30 дней.

Если покупатель воспользуется скидкой, то стоимость товара составит

20 000 000 х (1 — 0,02) = 19 600 000 долл.

При этом средняя сумма покупки в день равна

19 600 000: 360 = 54 444,44 долл.

Если покупка оплачивается в 10-дневный срок, то сумма дебиторской задолженности составит в среднем

54 444,44×10 = 544 444,4 долл.,

т.е. фирма предоставляет своим клиентам кредит в таком размере.

Если клиенты не воспользовались скидкой, оплатив счет через 30 дней, то дебиторская задолженность в день составит

20 000 000: 360 = 55 555,5 долл.,

а за 30 дней —

55 555,5×30 = 1 666 666,6 долл.

Дополнительная, «излишняя» дебиторская задолженность составит

1 666 666,6 — 544 444,4 =1 122 122,2 долл.

Если фирма-клиент не воспользовалась скидкой, то фирма-кредитор получит дополнительно

20 000 000×0,02 — 400 000 долл.

Ставка, по которой предлагается коммерческий кредит в случае оплаты с 10-го по 30-й день (приблизительные процентные затраты клиента), составит

400 000: 1 122 122 = 36%.

Для расчета выгодности предоставления скидки обычно используется формула.

Эта формула повторяет логику примера 13.7 и позволяет рассчитать приблизительные годовые процентные издержки при использовании коммерческого кредита, сравнить их с банковскими процентными ставками. Первая дробь позволяет рассчитать процентную ставку за период, вторая — количество периодов.

Например, предоставление скидки 2% на названных условиях означает, что 20-дневный кредит оборачивается 18 раз в году, каждому периоду оборота соответствует ставка 2,041%, и стоимость кредита с 10-го по 30-й день равна.

2: 98×360: (30 — 10) х ЮО = 36% годовых.

Поэтому, если фирма-дебитор может взять в банке кредит дешевле (например, в 2012 г. наиболее распространенной была банковская ставка для краткосрочных кредитов 18—20% годовых) и рассчитаться с кредитором в течение 10 дней, это будет выгоднее, чем пользоваться деньгами кредитора в течение еще 20 дней. Можно считать, что дебиторская задолженность подразделяется на бесплатный коммерческий кредит (в течение действия скидок) и дорогостоящий коммерческий кредит (в течение 20 дней). При этом следует понимать, что 36% при условиях «2/10, до 30» — это простые проценты (Animal Percentage Rate, APR). Если проводить расчеты по сложным процентам (Effective Annual Interest rate, ЕЛГ), то цена кредита возрастает до 44,5% .

В развитых странах скидки за быструю оплату являются весьма распространенным инструментом ускорения возврата дебиторской задолженности. Отдельные российские фирмы пытаются ими пользоваться, однако часто делают это интуитивно, без серьезных расчетов и совершают ошибки. Например, предоставление скидки в 10% в современных условиях неоправданно, о чем свидетельствуют расчеты табл. 13.2, хотя на практике такое встречается довольно часто.

Обоснование размера скидки за быструю оплату товара ТАБЛИЦА 13.2.

Показатели | Скидка 10% за оплату «день в день» | Скидка 5% за оплату «день в день» | Скидка 2% за оплату «день в день» | Без скидки, отсрочка 30 дней. Компания — товарный кредитор: а) не привлекает заемные средства; б) привлекает кредит на месяи |

Инфляция — 1% в месяц. | — | — | — | 1,01. |

Коэффициент падения покупательной способности денег. | 1: 1,01 =0,990. | |||

Потери от скидки, руб. | 1000×0,1 = 100. | 1000×0,05 = 50. | 1000×0,02 = 20. | — |

Доход от альтернативных вложений — 2% в месяц. | 900×0,02 х х 0,990 = 17,82. | 950×0,02 х х 0,990 = 18,81. | 980×0,02 х х 0,990 = 19,40. |

|

ОКОНЧАНИЕ ТАБЛ. 13.2.

Показатели. | Скидка 10% за оплату «день в день». | Скидка 5% за оплату «день в день». | Скидка 2% за оплату «день в день». | Без скидки, отсрочка 30 дней. Компания — товарный кредитор: а] не привлекает заемные средства; б) привлекает кредит на месяц. |

Потери: а) от отсутствия возможности альтернативных вложений, | а) 1000×0,02 = 20 1000×0,01 = 10 | |||

от инфляции; 6) от использования банковского кредита под 1,5% в месяц | 6) 1000×0,015 = 15 | |||

Потери | 100−17,82 = = 82,18 | 50−18,81 = = 31,19 | 20−19,4 = 0,6 | а) 20+10 = 30 6) 15 |

Таким образом, при сложившихся кредитных условиях и условиях оплаты дебиторской задолженности предоставление скидки 10% разорительно для предприятия. Скидка 5% является чрезмерно сильным стимулом: получается, что кредитор предоставляет коммерческий кредит под 94% годовых. Оплата по полной стоимости через месяц также невыгодна предприятию. При рассматриваемых условиях предоставление скидки в 2% вполне стимулирует быструю оплату и является наиболее приемлемым для предприятия вариантом. Если клиенты не соглашаются на скидку, для компании — торгового кредитора в данных условиях может быть выгодно взятие кредита и продолжение активных операций.

Расчеты, обосновывающие целесообразность предоставления скидки, можно провести и по-другому, оценивая приведенную стоимость денежных поступлений за определенный период при разной кредитной политике.

Рассмотрим варианты кредитной политики.

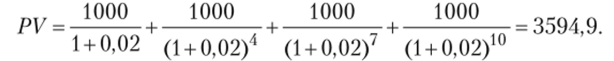

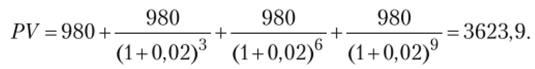

Вариант 1. Без предоставления скидки за быструю оплату, ежеквартальная поставка товара с месячной отсрочкой платежа, норма дисконта — 2% в месяц[2].

Вариант 2. Со скидкой 2% за предоплату, другие условия сохраняются.

Расчеты показывают, что при предоставлении 2% скидки за быструю оплату партии товара при ежеквартальных закупках приведенная стоимость денежных поступлений за год будет выше, чем без предоставления скидки за счет ускорения поступления денежных средств.

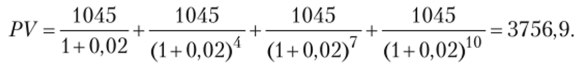

В отличие от скидок за быструю оплату, которые почти не применяются российскими предприятиями, достаточно широкое распространение имеют скидки на величину партии товара. Однако практика показывает, что из-за непродуманной политики предоставления таких скидок часто наблюдается серьезное недополучение доходов. Рассмотрим достаточно распространенный на практике третий вариант кредитной политики.

Вариант 3. Предоставление скидки 5% за размер партии, больше стандартной на 10% (1100 денежных единиц). Стоимость партии в этом случае составит 1100×0,950 = 1045 ден. ед.

В данном случае предоставление скидки привело к увеличению продаж на 162 тыс. ден. ед. Обычно такой результат оценивается как положительный, однако более корректно было бы делать выводы о целесообразности предоставления скидки при увеличении партии на основе учета динамики затрат.

В целом применение скидок за размеры партии должно быть по возможности точно привязано к потенциальному росту продаж и сокращению затрат, в противном случае их использование ухудшит финансовое состояние компании. Определение стоимости дополнительных затрат Сдоп при неплатежах в срок можно рассчитывать и по следующей формуле:

где С — себестоимость; (3 — количество товаров, которые можно продать без дисконта с «быстрой» оплатой; 0^с — количество проданных товаров благодаря дисконту; с1 — доля неоплаченных покупок.

Разновидность скидок — сезонная датировка. Например, производитель елочных игрушек продает их на условиях «2/10, до 30» с датировкой 10 декабря. Это значит, что когда бы ни были поставлены игрушки, оплата со скидкой идет с 10 по 20 декабря, без скидок — до 10 января.

Такие условия могут быть очень выгодны торгующей организации, так как позволяют делать сезонные запасы, а расплачиваться за них частично из выручки.

Другой распространенной разновидностью условий продажи является принцип «на конец месяца»: все покупки клиента в течение месяца считаются произведенными в конце месяца (как бы подводится баланс). В случае предоставления 10-дневной скидки это означает, что оплата со скидкой должна быть произведена до 10-го числа месяца, следующего за месяцем закупок. В американской практике данные условия имеют в договорах вид: «2/10, ЕОМ».

Следует отметить, что законодательство ряда развитых стран запрещает предоставлять особо льготные условия одному клиенту или кластеру клиентов. Примером может служить закон Робинсона — Пэтмэна в США.

Иногда бывает полезно рассчитать среднюю величину дебиторской задолженности с учетом досрочной оплаты на основе скидки.

ПРИМЕР 13.7.

Пусть годовой объем продаж в кредит — 72 млн руб., фирма предлагает условия «2/10, до 30». 50% партнеров согласны на досрочную оплату. Рассчитать среднюю величину продаж в кредит.

Средний срок дебиторской задолженности составит

0,5×10 дней + 0,5×30 дней = 20 дней.

Средний объем дневных продаж

72 000 000: 360 = 200 тыс. руб.

Средняя дебиторская задолженность составит

200×20 = 4000 тыс. руб.

Данный расчет является усередненным, приблизительным. Более точный расчет предполагает прямой учет дневной величины продаж со скидкой и без нее, количества дней отсрочки по каждому платежу[3]. Однако такие расчеты делаются нечасто ввиду их трудоемкости при наличии множества клиентов.

Как лучше организовать взыскание долгов?

Рассмотрим сначала политику взыскания долгов при задержке платежей. Растягивание оплаты сверх оговоренных сроков крайне невыгодно для кредиторов: денежные средства не поступают в оборот, могут начаться сбои в производстве из-за нехватки оборотного капитала, выгоды от предоставления коммерческого кредита снижаются. Например, продление сроков оплаты с 30 до 60 дней при скидке.

- 2% делает стоимость предоставленного кредита равной всего 14,7%

- — (2 :98) х 360: (60 — 10) = 14,7%. Это ниже годовых банковских процентных ставок и делает торговый кредит очень выгодным для покупателя и невыгодным для компании-кредитора. Поэтому применение механизма скидок за быструю оплату целесообразно только при строгом соблюдении платежной дисциплины по срокам и суммам.

Для контроля состояния дебиторской задолженности обычно ведется мониторинг соблюдения сроков поступления денежных средств, осуществляется контроль за средним сроком погашения задолженности. Для этих целей возможно использование различных программных продуктов и построение различных таблиц. Приведем примеры таких таблиц (табл. 13.3, 13.4).

Исходные данные о состоянии расчетов с покупателями ТАБЛИЦА 13.3.

Покупатель | Дата образования задолженности | Задолженность на начало периода, тыс. руб. | Оплачено | Задолженность на коней периода, тыс. руб. | |

дата | сумма | ||||

А | |||||

Б | |||||

Оценка реального состояния дебиторской задолженности ТАБЛИЦА 13.4.

Класификаиия по срокам | Сумма, тыс. руб. | Удельный вес в обшей сумме | Доля безнадежных долгов, % | Сумма безнадежных долгов, тыс. руб. |

0—30 дней | ||||

30—60 дней | ||||

Методы взыскания дебиторской задолженности могут быть разными. Так называемые мягкие методы предполагают некоторую отсрочку применения санкций в случае нарушения сроков платежей, предоставление дополнительного льготного периода на определенных условиях. Эти методы могут использоваться финансово-устойчивыми, стабильно развивающимися фирмами при проведении агрессивной политики завоевания рынка. Либо они возможны в условиях общеэкономического кризиса и широкого распространения неплатежей.

Так называемые жесткие методы предполагают строгий контроль соблюдения сроков платежей, немедленное применение санкций и наложение штрафов на должника в случае их нарушения. В любом случае для каждого клиента может быть рассчитан предел покупок в кредит — некое подобие кредитной линии для каждого конкретного дебитора.

В то же время следует отметить, что при проведении жесткой кредитной политики затраты на взыскание дебиторской задолженности могут не окупиться. Типичное соотношение расходов на обслуживание дебиторской задолженности и убытков от ее невозврата показано на рис. 13.2.

Рисунок 13.2. Соотношение расходов по сбору дебиторской задолженности и убытков по проблемным долгам Исследования подтверждают, что при наличии значительной дебиторской задолженности ужесточение методов ее взыскания, увеличение расходов на этот вид работ может быстро окупиться. Однако дальнейшее увеличение затрат на «выбивание» дебиторской задолженности не приносит результатов, какая-то ее часть может быть никогда не возвращена.

Важнейшей составляющей политики взыскания долгов и в целом управления дебиторской задолженностью во всем мире является использование факторинга. Факторинг (от штл./асЬог — агент, посредник) — это комиссионно-посредническая услуга, оказываемая банком или специализированной организацией (факторинговой фирмой) клиенту — юридическому лицу. Данная услуга возникает в связи с кредитованием оборотного капитала поставщика и связана с переуступкой неоплаченных долговых требований (счетов-фактур и векселей), которые возникают между контрагентами в процессе реализации товаров и услуг факторинговой фирме или банку.

Факторинг включает в себя следующие виды операций и услуг: кредитование сбыта; принятие риска неплатежа; бухгалтерский учет дебиторов; контроль и инкассацию задолженности; ведение статистики продаж.

Участниками факторинговой сделки являются:

- • банк-фактор (факторинговая компания) — покупатель неоплаченного должником требования;

- • первоначальный кредитор — клиент банка (компания-поставщик), продавший товар своему контрагенту в кредит или с рассрочкой платежа;

- • дебитор — компания (должник), получившая от продавца отсрочку платежа.

Классификацию видов факторинга можно произвести на основе нескольких критериев.

По месту проведения сделки:

- • внутренний (Domestic Factoring) — стороны по договору куплипродажи находятся в пределах одной страны. В операциях внутреннего факторинга обычно участвуют три стороны: поставщик, покупатель и фактор (банк или факторинговая компания);

- • международный (International Factoring) — поставщик, его клиент и банк, осуществляющий факторинговые операции, находятся в разных странах.

По информированности дебиторов о факторинговом обслуживании'.

- • открытый — покупатель уведомлен о том, что в сделке участвует фактор, и осуществляет платежи на его счет, выполняя тем самым свои обязательства по договору поставки;

- • закрытый — покупателя не ставят в известность о наличии договора факторингового обслуживания, и он продолжает осуществлять платежи поставщику, который, в свою очередь, направляет их в пользу фактора.

По наличию у банка-фактора права обратного требования к клиенту.

- • с правом регресса — фактор приобретает у клиента право на все суммы, причитающиеся от должника, однако в случае невозможности взыскания с должника сумм в полном объеме клиент, переуступивший такой «недоброкачественный» долг, обязан возместить фактору недостающие денежные средства. Если же с должника получен излишек по сравнению с причитающейся фактору суммой, то излишек возвращается клиенту;

- • без права регресса — фактор приобретает у клиента право на все суммы, причитающиеся от должника. В данном случае фактор полностью принимает на себя риск неплатежа и при невозможности взыскания с должника сумм в полном объеме потерпит убытки (в мировой практике факторинговые операции с регрессом и без регресса соотносятся как 40: 60), в российской практике факторинг в основном предоставляется с правом регресса.

По объему предоставляемых услуг:

- • традиционный — поставщики пользуются только основными услугами по факторингу, что предполагает сбор, страхование и финансирование дебиторской задолженности;

- • универсальный — предоставляется постоянным клиентам и предполагает полную защиту их интересов.

Полное обслуживание включает в себя полную защиту от появления сомнительных долгов и обеспечение гарантированного притока денежных средств, управление кредитом, учет реализации, кредитование в форме предварительной оплаты.

По периодичности обслуживания:

- • регулярныйпоставщик всегда переуступает банку долги всех своих клиентов;

- • разовый — поставщик обращается к факторингу только в случае необходимости немедленного получения средств, это разовая операция, клиент не обязан всегда переуступать долги всех своих клиентов.

В управлении финансами компании факторинг выполняет различные функции.

Предоставление финансовых средств поставщику продукции сразу после ее отгрузки или в определенный договором факторинга день — это основная функция факторинга. Таким образом финансирование в рамках факторинга избавляет поставщика от проблемы дефицита оборотных средств, и это происходит без роста его кредиторской задолженности.

Административное управление дебиторской задолженностью. Эта функция проявляется в том, что факторинг позволяет клиенту избавиться от рутинной работы, связанной с отслеживанием состояния дебиторской задолженности, напоминанием дебиторам о задержках платежей. Обычно банк или факторинговая компания по первому требованию поставщика предоставляет ему отчет о состоянии дебиторской задолженности, включающий в себя информацию обо всех поставках поставщика и платежах его покупателей. Также в случае факторинга фактор берет на себя заботу о взыскании долгов с дебиторов, что особенно актуально для небольших компаний, не располагающих собственными ресурсами для инкассации. Это позволяет им экономить трудовые и финансовые ресурсы.

Оценка платежеспособности покупателей поставщика. В странах, где кредитные бюро и рейтинговые агентства развиты, эта функция факторинговых компаний является не самой востребованной. В странах же с трансформируемой экономикой факторинговые компании могут аккумулировать информацию о платежной дисциплине компаний. Помимо этого факторинговые компании могут использовать различные методы оценки платежеспособности потенциальных покупателей поставщика. В России немногие факторинговые компании предоставляют клиентам независимую информацию о дебиторах клиента.

Страхование рисков, связанных с поставкой товаров с отсрочкой платежа, в том числе риска неполучения платежа от покупателя в срок, изза чего у продавца могут возникать проблемы с недостатком денежных средств для расплаты с его собственными поставщиками.

Стимулирование ускорения оборачиваемости оборотных средств поставщика, в первую очередь дебиторской задолженности.

Факторинговое обслуживание конкретной компании может включать в себя все или лишь некоторые из перечисленных функций.

Факторинг осуществляется следующим образом.

- 1. Клиент осуществляет поставку товара дебитору, оформляя товарный кредит или рассрочку платежа соответствующими документами.

- 2. Клиент переуступает фактору право требования дебиторской задолженности, продавая долговые обязательства покупателя.

- 3. Фактор авансом выплачивает клиенту часть образовавшейся дебиторской задолженности (например, 80% суммы счета).

- 4. Фактор предъявляет дебитору долговые требования к оплате при наступлении указанного срока платежа.

- 5. Дебитор переводит фактору деньги за поставку товара.

- 6. Фактор выплачивает клиенту остаток дебиторской задолженности за исключением процентов и комиссии за дополнительные услуги.

Стоимость услуг банка-фактора состоит из следующих элементов.

1. Комиссионная плата за обслуживание. Она взимается за проведение расчетных операций самостоятельно, без участия клиента; за освобождение клиента от необходимости своими силами вести учет, страховаться от сомнительных долгов.

Рассчитывается как процент от суммы счетов-фактур или валюты векселя.

2. Плата за предоставление средств в кредит (процент) — сумма вознаграждения банка-фактора за покупку платежных требований (срочных или просроченных).

Размер кредита определяется на основе ежедневного дебетового сальдо на счете поставщика за период между получением средств от банка и датой поступления платежа от плательщика. При задержке платежа фактор взимает с покупателя (продавца) пени за каждый день просрочки.

ПРИМЕР 13.8.

Компания заключила факторинговый договор с банком. Сумма, потраченная банком на покупку дебиторской задолженности, составила 550 000 руб. Средний срок оборачиваемости средств на счетах с покупателем — 18 дней. Номинальная ставка за предоставленный кредит — 18%. Несвоевременность оплаты средств покупателем — шесть дней. Размер пени — 0,03%. Предусмотрено, что вся сумма пени является доходом банка.

Решение.

При совершении сделки банк выплатил аванс клиенту в размере 80%, или 440 000 руб. Исходя из процентной ставки и срока оборачиваемости средств, процент за предоставленные финансовые средства составит: (18%: 360 дней) х 18 дней = 0,9%.

За оплату продавцу документов на сумму в 550 000 руб. банк получает от него: (550 000×0,9%): 100% = 4950 руб.

Пени за задержку платежей: (550 000×0,03% х 6): 100% = 990 руб.

Доход банка от этой операции составил: 4950 + 990 = 5940 руб.[4][5]

- • передача риска неплатежа банку-фактору (особенно при факторинге без нрава регресса);

- • экономия собственного капитала;

- • улучшение финансового планирования.

Однако во всем мире факторинг имеет ограничения в применении. В первую очередь это объясняется высокой рисковостыо факторинговых операций и их высокой стоимостью в связи с этим. В России сфера применения факторинга еще больше сужена. Среди существующих ограничений по факторингу можно выделить следующие.

Банк, как правило, не принимает на факторинговое обслуживание компании:

- • с большим количеством дебиторов, задолженность каждого из которых выражается небольшой суммой;

- • занимающиеся спекулятивным бизнесом;

- • производящие нестандартную или узкоспециализированную продукцию;

- • работающие с субподрядчиками;

- • реализующие свою продукцию на условиях послепродажного обслуживания;

- • практикующие бартерные сделки;

- • заключающие со своими клиентами долгосрочные контракты и выставляющие счета по завершении определенных этапов работ или до осуществления поставок (авансовые платежи).

Факторинговые операции не проводятся также в отношении:

- • долговых обязательств филиалов;

- • долговых обязательств физических лиц;

- • требований к бюджетным организациям.

Ограничение в развитии рынка факторинга в России связано и с его некоторыми недостатками:

- • факторинг — достаточно дорогая услуга по сравнению с тем же кредитом;

- • дебиторы клиента должны отвечать критериям, которые диктует банк-фактор, поэтому не всех дебиторов предприятию удастся перевести на факторинг, также для предварительного изучения состояния дел банку требуется время;

- • установление лимита финансирования на каждого дебитора на основании проведенного финансового анализа деятельности клиента и дебитора;

- • большой объем документооборота при заключении договора факторинга.

В процессе получения факторинговых услуг поставщик может столкнуться также со следующими проблемами.

- • Задержка в принятии решения о предоставлении факторинговых услуг. Нередко для принятия решения о финансировании, в особенности при появлении новых дебиторов, фактору требуется несколько недель. Такие ситуации могут складываться даже в очень крупных банках.

- • Лимит финансирования. Довольно часто, особенно если услуги факторинга оказываются кредитными подразделениями банка, клиенту могут установить лимит финансирования, не превышающий его выручку за прошедший период (обычно — квартал).

- • Запрос финансовой отчетности дебиторов. Случается, что фактор готов предоставить финансирование при условии получения от клиента финансовой отчетности дебиторов, но дебиторы не всегда готовы раскрывать подобную информацию.

- • Отказ дебиторов работать с факторами. Иногда дебиторы отказываются проводить платежи в адрес факторинговых компаний. При этом они в основном отказываются подписывать уведомления об уступке денежных требований. Отметим, что закон получения подписи дебитора на уведомлении не требует[6]. Отказ работать с фактором обусловлен также тем, что банк-фактор проводит более жесткую политику в отношении дебиторов, в то время как при работе непосредственно с продавцом дебитор может надеяться на новые договоренности по отсрочке платежей.

Тем не менее, несмотря на определенные проблемы, ограничения применения, недостатки факторинга, он получает определенное развитие в отечественной практике, так как во многих случаях дает дополнительные возможности привлечения денежных средств, обладает некоторыми налоговыми льготами — затраты, но факторингу во многих случаях можно отнести на себестоимость продукции.

Как оиенить кредитную надежность клиента?

Надежность фирмы при выдаче ей коммерческого кредита обычно определяется на основе стандартов, выработанных фирмой-кредитором. Эти стандарты могут быть различными в зависимости от того, жесткую или мягкую кредитную политику выбирает фирма. Однако обычно сбор информации о клиенте и окружающей его среде идет по следующим направлениям:

- — макроэкономические тенденции, условия предоставления коммерческого кредита в отрасли и регионе;

- — финансовое состояние клиента, его платежеспособность, динамика развития его бизнеса;

- — кредитная история клиента, своевременность и полнота выполнения им договоров.

Несмотря на существование определенных правил оценки платежеспособности фирм их партнерами по бизнесу, следует отметить, что эти правила значительно уже и мягче правил определения кредитоспособности банками при выдаче краткосрочных кредитов. Поставщики товара относятся к предоставлению кредита более либерально. Банки, как правило, предъявляют высокие требования к обеспечению кредита, более глубоко проводят диагностику финансово-экономического состояния предприятия. Из этого следует, что коммерческий кредит обычно получить легче, чем банковский, что со всей очевидностью подтверждается российской и зарубежной практикой. В то же время фирмы-кредиторы из-за поверхностной оценки бизнеса своего клиента зачастую терпят значительные убытки из-за несвоевременных платежей или невозврата дебиторской задолженности.

Следует также понимать, что для фирмы — торгового кредитора оценить финансовое состояние клиента в России часто достаточно сложно, так как в стране нет традиций ознакомления партнеров со своей финансовой отчетностью. Кроме того, в случае финансовых затруднений партнер, как правило, стремится скрыть истинное положение вещей путем вуалирования и искажений данных отчетности (см. ч. 2 учебника). Тем не менее, можно сказать, что и в российской практике наметились некоторые позитивные сдвиги в этом направлении: появились аналитические агентства, у которых можно получить информацию о кредитной истории компании; даже небольшие фирмы часто по собственной инициативе проводят у себя аудиторскую проверку, чтобы повысить уверенность партнеров в достоверности информации, и т. д.

Дебиторская задолженность (коммерческий кредит) может быть оформлена векселем. Вексель повышает ответственность дебитора, фиксирует его обязательство Какие инструменты оформления дебиторской задолженности можно использовать?

оплатить товар в указанный срок. Дополнительное преимуществ векселя — его обращаемость. Вексель можно использовать как платежное средство. При этом компания-продавец, являясь векселедержателем, имеет возможность расплатиться по своим долгам векселем с помощью индоссамента (передаточной записи). Вексель также можно использовать в качестве залога при получении кредита или досрочно учесть его в банке. Последняя операция рассматривается в банковской практике как один из методов кредитования клиентов.

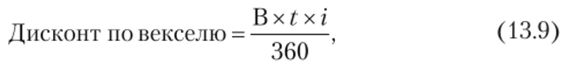

Кредит, предоставляемый банком путем покупки векселя у векселедержателя (компании-заемщика) с дисконтом до срока его погашения, принято называть учетом векселя. Величина дисконта зависит от суммы (валюты) векселя, количества дней, оставшихся до срока погашения векселя, и учетной ставки. Она определяется по формуле.

где В — валюта векселя;? — количество дней до срока погашения векселя; I — учетная (процентная) ставка: 100%.

Сумма кредита, которую получит заемщик при учете векселя, будет составлять: валюта векселя — величина дисконта.

При учете векселя собственность на вексель переходит к банку, а заемщик полученную сумму банку не возвращает. Поскольку банк купил вексель до срока погашения, эта операция фактически означает предоставление кредита заемщику на срок, оставшийся до погашения векселя. Банк принимает к учету только коммерческие векселя (за которыми стоит конкретная коммерческая сделка) высококачественных первоклассных заемщиков.

В российской практике в настоящее время вексельное обращение имеет достаточно широкое распространение. Оно начало активно развиваться еще в начале 1990;х гг. в связи с нехваткой денежных платежных средств. Качество векселей в этот период было очень низкое, и векселя играли роль денежных суррогатов, что отрицательно сказывалось на эффективности платежной системы. В современных условиях векселя в большей степени являются инструментом оформления долга при коммерческом кредите или инструментом привлечения финансовых средств (финансовые векселя). Российские банки активно работают с этим финансовым инструментом. Так, на 1 октября 2012 г. сумма учтенных российскими кредитными организациями векселей составила 251,307 млрд руб. Однако качество векселей многих российских эмитентов остается очень низким. Этим во многом объясняется тот факт, что Банк России не осуществляет рефинансирование кредитных организаций в форме переучета векселей. Лишь векселя крупных компаний по экспортно-импортным операциям принимаются в качестве залога при кредитовании российских банков. Банк России уже на протяжении нескольких лет осуществляет мониторинг российских компаний с целью формирования широкого списка высококачественных векселей, принимаемых к переучету, однако работа эта пока не завершена.

Распространенные в российской практике мошенничество и выпуск фальшивых векселей рождают недоверие предпринимателей к этому инструменту. Достаточно часто используются также так называемые серые схемы, где эмитент векселя выстраивает (или хотя бы отслеживает) цепочку продвижения векселя, а на заключительном этапе выкупает сильно дисконтированный вексель, тем самым значительно уменьшая сумму своих платежей.

Вексельное обращение сдерживается также отсутствием в России специальных вексельных судов, существующих в развитых странах, которые оперативно (в течение трех дней) принимают решение о взыскании платежа по векселю. В нашей стране эти вопросы решаются в общем порядке в арбитражном суде, что требует немало времени и сил.

- [1] Данные расчеты являются приблизительными, они не вполне корректны, однако во многих случаях дают возможность обосновать то или иное решение.

- [2] Для тех, кто впервые встречается с расчетами на основе дисконта, данный метод станетболее понятным после изучения гл. 17.

- [3] Болес точные расчеты см.: Росс, С. Указ. соч. — С. 590.

- [4] В примере 13.7 произведены очень простые расчеты, обусловленныеодним сроком оборачиваемости средств. На практике покупатель частовносит платежи постепенно, так что у разных сумм возникает разный срокоборачиваемости. Кроме того, фактор может принимать на себя обслуживание дебиторской задолженности различных покупателей. Пример ещеодной конкретной сделки, имевшей место между одним из российскихбанков и его клиентом, компанией XX, приведен в приложении 13.1. Факторинг целесообразно применять, когда выгода от немедленногопоступления денег больше, чем от получения денег в срок. Это обычнобывает в случаях, когда: • компания имеет возможность использования денежных средствс более высокой доходностью, чем стоимость факторинговых услуг; • банковские кредитные ставки высоки и требуется качественноеобеспечение; • потери от инфляции грозят превысить расходы по факторингуили потери от отсрочки получения платежей; • велики риски: компания считает долги проблемными, не надеетсяих вернуть собственными силами. Факторинг мог бы быть особенно полезен малым предприятиям, таккак у них часто не хватает денежных средств в начальный период деятельности, ненадежные партнеры и т. д. К экономическим достоинствамфакторинга можно также отнести:

- [5] ускорение реализации продукции и возможность расширенияоборотов; • увеличение ликвидности, прибыльности и рентабельности компании; • превращение дебиторской задолженности в денежные средства; • обеспечение непрерывности производственного процесса; • независимость и свобода от соблюдения или несоблюдения дебиторами сроков платежей;

- [6] Статья 830 ГК РФ.