Введение.

Ресурсы коммерческого банка

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Это депозиты (вклады), а также контокоррентные и корреспондентские счета. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют… Читать ещё >

Введение. Ресурсы коммерческого банка (реферат, курсовая, диплом, контрольная)

Неотъемлемой частью банковской системы Российской Федерации являются коммерческие банки, деятельность которых является важнейшим фактором и одновременно важным средством обеспечения функционирования экономики в целом.

В ходе деятельности коммерческих банков возникают вопросы формирования их ресурсной базы, связанные с этим проблемы управления пассивными операциями коммерческих банков, а также диалектически связанные с ними вопросы осуществления активных операций.

В современных условиях, связанных с высокой степенью вовлеченности всей структуры банковской системы в частности, и экономики государства в целом, в мировую финансовую систему, особую актуальность приобретают вопросы обеспечения возвратности кредитов, как основы кредитной политики коммерческих банков.

Эти вопросы рассматриваются в настоящей лекции.

Ресурсы коммерческого банка и пассивные операции. Кредитный потенциал коммерческого банка

Ресурсы коммерческого банка

Для выполнения своих экономических функций и обеспечения кредитно-расчетного и иного банковского обслуживания клиентов, а в конечном счете для нормального функционирования всей банковской системы банком необходимо обладать определенными ресурсами или иными словами определенной ресурсной базой.

В первую очередь определимся со значением понятия «ресурсы».

Ресурсы — (от французского ressources) — средства, запасы, возможности, источники чего-либо.

Финансово-кредитный словарь дает определение банковских ресурсов:

Банковские ресурсы — совокупность средств, находящихся в распоряжении банка и используемых им для кредитных и других активных операций.

Близкое определение дает финансово-экономичсекий словарь финансовым ресурсам предприятия:

Финансовые ресурсы предприятия — совокупность всех видов денежных средств, финансовых активов, которыми располагает экономический субъект, находящихся в его распоряжении. Они являются результатом взаимодействия поступления и расходов, распределения денежных средств, их накопления и использования.

При всех достоинствах указанного выше определения банковских ресурсов его недостатком является то, что в нем не обращается внимания на источники формирования банковских ресурсов, которые зависят от пассивных операций банков. Исходя из вышеизложенного, можно сформулировать следующее определение ресурсов коммерческого банка.

Ресурсы коммерческого банка (банковские ресурсы) — это его уставный капитал и фонды, а также средства, привлеченные банками в результате проведения пассивных операций и используемые для активных операций банка.

Не вся совокупность мобилизованных в банке средств свободна для совершения активных кредитных операций банка. Это требует определения понятия кредитного потенциала банка.

Кредитный потенциал — это совокупность мобилизованных в банке средств за минусом резерва ликвидности.

Резерв ликвидности в коммерческом банке — это фонд обязательных резервов, создаваемый в банке. Далее следует обратить внимание, что понятие «банковские ресурсы» шире, чем понятие «кредитные ресурсы», поскольку первые предоставляются не только для целей кредитования, но и для финансирования и осуществления других активных операций банков. Понятие кредитных ресурсов, которое наиболее, на наш взгляд, отражает связь с действительностью и практикой.

Кредитные ресурсы коммерческого банка — это часть собственного капитала и привлеченных средств, в денежной форме направляемая на активные кредитные операции. Причем в момент использования кредитных ресурсов они перестают быть ресурсом для банка т. к. они уже не запас (возврат кредита — рисковая операция), а становятся вложенными кредитными ресурсами.

Средством (инструментом) создания ресурсной базы коммерческого банка являются банковские операции.

Финансово-экономичсекий словарь определяет банковские операции как — операции банков по привлечению денежных средств и их размещению, выпуску в обращение и изъятию из него денег, осуществление расчетов и т. п.

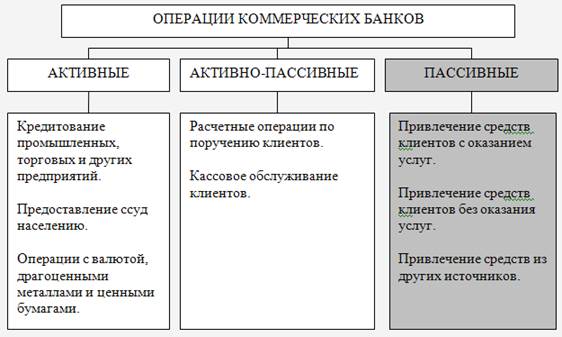

Экономическую основу операций банка составляет движение денежных средств. В условиях рыночной экономики все операции коммерческого банка можно условно разделить на три основные группы (рис. 1):

Рис. 2. Классификация операций коммерческих банков.

активные операции (размещение ресурсов банка);

активно-пассивные (комиссионные, посреднические операции, выполняемые банком по поручению клиентов за определенную плату).

пассивные операции (операции по привлечению средств в банк и формирование его ресурсов);

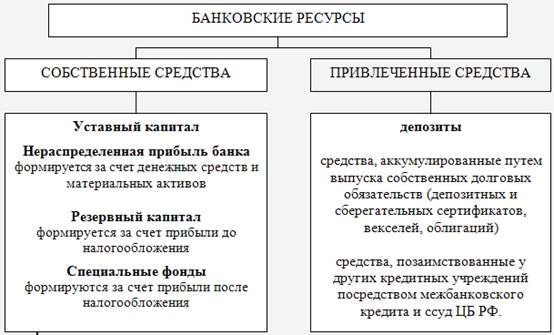

Банковские ресурсы представляют собой совокупность собственных и привлеченных средств, имеющихся в распоряжении банка, сформированных за счет пассивных и используемых для осуществления активных операций.

Структура банковских ресурсов представлена на рис. 3.

Рис. 3. Общая структура банковских ресурсов коммерческих банков.

Под собственными средствами банка следует понимать различные фонды, создаваемые банком для обеспечения его финансовой устойчивости, коммерческой и хозяйственной деятельности, а также полученную прибыль по результатам деятельности текущего и прошлых лет.

Собственные средства банка выполняют несколько важных функций:

Защитная функция. Значительная доля активов банка (примерно 88%) финансируется вкладчиками. Поэтому главной функцией акционерного капитала банка и приравненных к нему средств является защита интересов вкладчиков. Защитная функция собственных средств означает возможность выплаты компенсации вкладчикам в случае банкротства банка. Тема защитной функции капитала банка особенно актуальна сегодня, поскольку в нашей стране существует ряд проблем. С одной стороны, еще не создана эффективная система страхования депозитов; с другой — нестабильная экономическая ситуация приводит к банкротству банков и потере вкладчиками своих средств. Поэтому для нашей страны наличие собственного капитала является первым условием надежности банка.

Оперативная функция. Для начала успешной работы банку необходим стартовый капитал, который используется на приобретение земли, зданий, оборудования, а также создание финансовых резервов на случай непредвиденных убытков. На эти цели используется также собственный капитал.

Регулирующая функция. Помимо обеспечения финансовой основы для операций и защиты интересов вкладчиков, собственные средства банков выполняют также регулирующую функцию, которая связана с особой заинтересованностью общества в успешном функционировании банков, а также с законами и правилами, позволяющими государственным органам контролировать проводимые операции.

Собственный капитал банка — основа наращивания объемов его активных операций. Поэтому для каждого банка чрезвычайно важно находить источники его увеличения. Ими могут быть: нераспределенная прибыль прошлых лет, включая резервы банка; размещение дополнительных выпусков ценных бумаг или привлечение новых пайщиков. В составе собственных средств банка выделяют: уставный, резервный и другие специальные фонды, а также нераспределенную в течение года прибыль.

Таким образом, необходимо отметить, что значение собственных ресурсов банка состоит прежде всего в том, чтобы поддерживать его устойчивость. На начальном этапе создания банка именно собственные средства покрывают первоочередные расходы, без которых банк не может начать свою деятельность. За счет собственных ресурсов банки создают необходимые им резервы. Наконец, собственные ресурсы являются главным источником вложений в долгосрочные активы.

Привлеченные средства банков покрывают свыше 90% всей потребности в денежных ресурсах для осуществления активных операций, прежде всего кредитных. Это депозиты (вклады), а также контокоррентные и корреспондентские счета. Роль их исключительно велика. Мобилизуя временно свободные средства юридических и физических лиц на рынке кредитных ресурсов, коммерческие банки с их помощью удовлетворяют потребность народного хозяйства в дополнительных оборотных средствах, способствуют превращению денег в капитал, обеспечивают потребности населения в потребительском кредите.

Привлекаемые банками средства разнообразны по составу. Главными их видами являются средства, привлеченные банками в процессе работы с клиентурой (так называемые депозиты), средства, аккумулированные путем выпуска собственных долговых обязательств (депозитных и сберегательных сертификатов, векселей, облигаций) и средства, позаимствованные у других кредитных учреждений посредством межбанковского кредита и ссуд ЦБ РФ.