Разработка показателей сбалансированной системы

Нарастающая конкуренция на финансовом рынке, обостряемая приходом новых банков, заставляет банкиров при выборе методов конкурентной борьбы связывать успех деятельности с развитием бизнеса конкурентов, инвесторов, корпоративных клиентов. Таким образом становится очевидно, что анализ только финансовой составляющей снижает практическую ценность исследований. Поэтому переходим к разработке других… Читать ещё >

Разработка показателей сбалансированной системы (реферат, курсовая, диплом, контрольная)

Финансовая составляющая

В качестве стратегических целей в финансовой перспективе ССП для КРФ ОАО «Россельхозбанк» были определены:

- — снижение рисков;

- — повышение доходности.

Для оценки реализации первой цели предлагается использование четырех показателей: отношение суммарного капитала к величине ссудной задолженности (Ф1), величина просроченной ссудной задолженности (Ф2), критерий качества активов и пассивов[54] (Ф3), критерий достаточности основного капитала[55] (Ф4). Первые два показателя являются простыми индикаторами, отражающими ключевые моменты в оценке ситуации по реализации цели. Они просты и понятны, но не дают полной картины. Последние два показателя являются интегральными коэффициентами, которые охватывают поставленную цель максимально полно, но методика их расчета сложнее.

Для оценки реализации второй финансовой цели предполагается использование двух простых показателей: чистая прибыль (Ф5), рентабельность активов, приносящих доход (Ф6) и одного интегрального показателя: критерий доходности и рентабельности деятельности банка (Ф7). Все эти показатели представлены в таблице 3.

Таблица 2 — Показатели финансовой составляющей ССП.

№ п/п. | Наименование показателя. | Условное обозначение. | Единица измерения. | Роль показателя в оценке. |

Отношение суммарного капитала к величине ссудной задолженности. | Ф1 | %. | Отражает какую долю в общей величине капитала занимает ссудная задолженность. | |

Величина просроченной ссудной задолженности. | Ф2 | Руб. | Отражает величину средств, выданных в виде кредита, возвращение которых представляется проблематичным. | |

Критерий качества активов и пассивов. | Ф3 | ; | Интегральная характеристика структуры активов и пассивов. | |

Критерий достаточности основного капитала. | Ф4 | ; | Интегральная характеристика достаточности основного капитала. | |

Чистая прибыль. | Ф5 | Руб. | Отражает финансовый результат деятельности. | |

Рентабельность активов, приносящих доход. | Ф6 | %. | Является одним из основных показателей доходности. | |

Критерий доходности и рентабельности деятельности банка. | Ф7 | ; | Является интегральным показателем доходности. |

Расчет данных показателей осуществляется по приведенным ниже формулам.

Отношение суммарного капитала к величине ссудной задолженности Ф1, рассчитывается следующим образом:

,

где Кс — суммарный капитал (источник информации агрегированный баланс банка) Сз — ссудная задолженность (источник информации агрегированный баланс банка).

Величина просроченной ссудной задолженности Ф2 определяется на основе данных, предоставляемых банковской информационной системой «Бисквит».

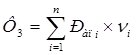

Критерий качества активов и пассивов банка Ф3 определяется по следующей формуле:

.

где — i-е относительные показатели критерия Ф3 (рассчитываются по таблице 4);

— i-е коэффициенты значимости (определяются экспертным методом путем присвоения удельных весов по степени значимости каждого относительного показателя Рапi).

Таблица 3 — Расчет критерия качества активов и пассивов.

Наименование показателя. | Условное обозначение. | Пор-к расчета. | Коэф-т значимости. | Роль показателя в оценке. |

Коэффициент общей ликвидности. | Pап1 | Ал/В. | Отражает сумму активов, которую можно задействовать для отражения обязательств перед вкладчиками. | |

Доля рисковых активов в суммарных активах, %. | Pап2 | Араб/В. | Отражает удельный вес рисковых активов в суммарных активах банка, косвенно показывая степень риска активных операций банка. | |

Доля ссудной задолженности в суммарных активах, %. | Pап3 | Сз/В. | Отражает удельный вес ссудной задолженности банка в суммарных активах, характеризует структуру размещения средств. | |

Доля инвестиций в негосударственные ценные бумаги в суммарных активах, %. | Pап4 | Ицб/В. | Характеризует структуру активов и степень диверсификации деятельности банка. | |

Коэффициент отношения резервов к работающим активам. | Pап5 | Рз/Араб | Характеризует качество портфеля активов: чем более рисковый портфель, тем выше значение показателя. | |

Коэффициент отношения ликвидных активов к суммарным обязательствам. | Pап6 | Ал/Об. | Характеризует способность банка ответить по своим обязательствам путем привлечения активов с короткими сроками реализации. | |

Коэффициент эффективности использования привлеченных ресурсов. | Pап7 | Араб/Об. | Характеризует величину работающих активов, приходящуюся на 1 рубль привлеченных средств. | |

Доля просроченной задолженности в общей ссудной задолженности, %. | Pап8 | Ф2/Сз | Отражает удельный вес просроченной ссудной задолженности в общей ссудной задолженности банка. | |

Показатель вексельных обязательств. | Pап9 | Обв/К. | Характеризует уровень эмиссии банком векселей, а также отражает размер риска, принимаемого на себя банком в связи с деятельностью на рынке долговых обязательств. | |

Доля вкладов физических лиц в привлеченных ресурсах, %. | Pап10 | Склф/. Об. | Характеризует удельный вес средств физических лиц в общем объеме обязательств, показывая направленность политики банка по обслуживанию данной категории клиентов. | |

Доля средств юридических лиц в привлеченных ресурсах, %. | Pап11 | Склюр/Об. | Характеризует удельный вес средств юридических лиц в общем объеме обязательств, показывая направленность политики банка по обслуживанию данной категории клиентов. | |

Доля привлеченных средств в суммарных пассивах. | Pап12 | Об/В. | Отражает долю привлеченных средств в суммарных пассивах банка. |

где Ал — активы ликвидные;

В — валюта баланса (суммарные активы, суммарные пассивы);

Араб — активы работающие;

Ицб — инвестиции в торговые ценные бумаги, ценные бумаги, имеющиеся в наличии для продажи;

Об — суммарные обязательства банка;

Рз — резервы банка;

Склф — средства физических лиц;

Склюр — средства юридических лиц.

Источником информации для этих данных является агрегированный баланс банка.

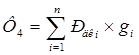

Критерий достаточности капитала Ф4 рассчитывается следующим образом:

.

где — i-е относительные показатели критерия Ф4 (рассчитываются по таблице 5);

— i-е коэффициенты значимости (определяются экспертным методом путем присвоения удельных весов по степени значимости каждого относительного показателя Рдкi).

Таблица 4 — Расчет критерия достаточности капитала.

Наименование показателя. | Условное обозначение. | Пор-к расчета. | Коэф-т значимости. | Роль показателя в оценке. |

Коэффициент достаточности капитала. | Pдк1 | К/Об. | g1 | Отражает процент обязательств банка, покрываемый собственным капиталом банка. |

Доля собственного капитала в суммарных пассивах, %. | Pдк2 | К/В. | g2 | Отражает надежность банка, показывает часть банковских активов, принадлежащую собственникам банка. |

Доля иммобилизованного капитала, %. | Pдк3 | Ки/К. | g3 | Характеризует процент размещенных собственных средств банка в иммобилизованных активах и определяет рациональность структуры активов. |

Доля капитала с учетом иммобилизации. | Pдк4 | (К-Ки)/. В. | g4 | Отражает часть собственных средств банка, которая может быть вложена в доходные операции банка. |

Коэффициент отношения неиммобилизованного капитала к работающим активам. | Pдк5 | (К-Ки)/. Араб | g5 | Отражает величину наиболее рисковых операций банка, покр… |

Коэффициент отношения собственного капитала к уставному капиталу. | Pдк6 | К/УК. | g6 | Характеризует эффективность работы банка, значение коэффициента ниже единицы свидетельствует об отрицательной ликвидности банка. |

Коэффициент отношения уставного капитала к обязательствам банка. | Pдк7 | УК/Об. | g7 | Отражает процент обязательств банка, покрываемый уставным капиталом банка. |

Коэффициент резерва. | Pдк8 | Рс/Сз | g8 | Определяет качество кредитного портфеля банка. |

где К — собственный капитал;

Ки — капитал иммобилизованный;

УК — уставный капитал;

Рс — резерв на возможные потери по ссудам.

Источником информации для этих данных является агрегированный баланс банка, а также банковская информационная система «Бисквит».

Величину чистой прибыли Ф5 можно получить из отчета о прибылях и убытках.

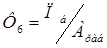

Рентабельность активов, приносящих доход Ф6 характеризует способность активов приносить прибыль, отражает эффективность управления банком и рассчитывается по формуле:

.

где Пб — Прибыль балансовая.

Источником информации для расчета данного показателя служат агрегированный баланс и отчет о прибылях и убытках.

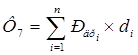

Критерий доходности и рентабельности деятельности банка Ф7 рассчитывается следующим образом:

.

где — i-е относительные показатели критерия Ф7 (рассчитываются по таблице 6);

— i-е коэффициенты значимости (определяются экспертным методом путем присвоения удельных весов по степени значимости каждого относительного показателя Рдрi).

Таблица 5 — Расчет критерия доходности и рентабельности деятельности банка.

Наименование показателя. | Условное обозначение. | Пор-к расчета. | Коэф-т значимости. | Роль показателя в оценке. |

Коэффициент рентабельности активов. | Pдр1 | Пб/В. | g1 | Характеризует прибыльность активных операций банка. |

Коэффициент рентабельности банка. | Pдр2 | Пб/Д. | g2 | Позволяет оценить прибыльность банка, долю прибыли в доходах. |

Процентный спред. | Pдр3 | Дпр/Араб — Рпр/Скл | g3 | С помощью спреда оценивается способность банка выполнять функцию посредника между вкладчиками и заемщиками, характеризует эффективность тарифной политики банка. |

Коэффициент отношения расходов к валюте баланса. | Pдр4 | Р/В. | g4 | Характеризует величину расходов, приходящуюся на 1 рубль суммарных пассивов (активов). |

Уровень покрытия процентных расходов процентными доходами. | Pдр5 | Дпр/Рпр | g5 | Отражает уровень покрытия процентных доходов процентными расходами. |

Коэффициент отдачи собственного капитала. | Pдр6 | Пб/К. | g6 | Оценивает прибыль, приходящуюся на 1 рубль собственного капитала банка, определяет решение акционеров о размещении денежных средств в банке. |

Коэффициент обслуживания клиентов в части услуг некредитного характера. | Pдр7 | Дкч/Скл | g7 | Характеризует величину комиссионного вознаграждения банка, приходящуюся на 1 рубль суммарных средств клиентов, отражает эффективность тарифной политики банка. |

Коэффициент обслуживания клиентов по кредитным операциям. | Pдр8 | Дпрч/. Араб | g8 | Характеризует величину процентных доходов, приходящуюся на 1 рубль работающих активов, отражает эффективность тарифной политики банка. |

Коэффициент доходности эмиссионной деятельности банка. | Pдр9 | Дэ/К. | g9 | Отражает надежность банка, так как, чем надежнее банк, тем выше может быть цена при размещении. |

где Д — суммарные доходы;

Дпр — процентные доходы;

Рпр — процентные расходы;

Скл — суммарные средства клиентов;

Р — суммарные расходы;

Дкч — чистый комиссионный доход;

Дпрч — чистый процентный доход;

Дэ — эмиссионный доход.

В качестве источников информации выступают агрегированный баланс, отчет о прибылях и убытках и банковская информационная система «Бисквит».

Нарастающая конкуренция на финансовом рынке, обостряемая приходом новых банков, заставляет банкиров при выборе методов конкурентной борьбы связывать успех деятельности с развитием бизнеса конкурентов, инвесторов, корпоративных клиентов. Таким образом становится очевидно, что анализ только финансовой составляющей снижает практическую ценность исследований. Поэтому переходим к разработке других групп показателей корпоративной ССП.