Методика анализа финансового состояния организации

Анализ платежеспособности. В процессе этого анализа выявляется возможность предприятия своевременно расплачиваться по своим обязательствам в зависимости от состояния ликвидности его активов. Проведение такого анализа требует предварительной группировки активов предприятия по уровню ликвидности, а его пассив — по срочности погашения. В процессе этого анализа устанавливается уровень прибыльности… Читать ещё >

Методика анализа финансового состояния организации (реферат, курсовая, диплом, контрольная)

Анализ финансовых коэффициентов базируется на расчете соотношения различных абсолютных показателей между собой. В процессе осуществления этого анализа определяются различные относительные показатели, характеризующие различные аспекты финансовой деятельности.

Анализ финансовых коэффициентов:

- — анализ финансовой устойчивости. В процессе этого анализа выявляется уровень финансового риска, связанного со структурой источников формирования капитала предприятия, а соответственно и степень финансовой стабильности предстоящего развития предприятия. Для проведения такого анализа используются следующие основные финансовые коэффициенты:

- а) коэффициент автономии (КА). Он показывает, в какой степени используемые предприятием активы сформированы за счет собственного капитала. Расчет этого показателя осуществляется по формуле:

(1.3.1).

где ССК сумма собственного капитала;

СА сумма всех используемых активов;

б) коэффициент финансирования (КФ). Он показывает, какая сумма заемных средств привлечена предприятием в расчете на единицу собственного капитала. Расчет этого показателя проводится по формуле:

(1.3.2).

где СЗС сумма используемых заемных средств (сумма заемного капитала);

в) коэффициент задолженности (КЗ). Он показывает, какая сумма заемных средств приходится на единицу всего используемого капитала. Этот показатель рассчитывается по формуле:

(1.3.3).

где СК сумма всего используемого капитала;

г) коэффициент долгосрочной финансовой независимости (КДН). Этот показатель определяется по формуле:

(1.3.4).

— анализ платежеспособности. В процессе этого анализа выявляется возможность предприятия своевременно расплачиваться по своим обязательствам в зависимости от состояния ликвидности его активов. Проведение такого анализа требует предварительной группировки активов предприятия по уровню ликвидности, а его пассив — по срочности погашения.

Актив:

- а) Наиболее ликвидные активы (А1)

- б) Быстро реализуемые активы (А2)

- в) Медленно реализуемые активы (А3)

- г) Труднореализуемые активы (А4)

Пассив:

- а) Наиболее срочные обязательства (П1)

- б) Краткосрочные пассивы (П2)

- в) Долгосрочные пассивы (П3)

- г) Постоянные пассивы (П4)

Для осуществления анализа платежеспособности используются следующие основные финансовые коэффициенты:

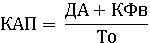

— коэффициент абсолютной платежеспособности (КАП). Он показывает, в какой степени неотложные обязательства предприятия могут быть удовлетворены за счет имеющихся активов в ликвидной форме. Расчет этого показателя производится по формуле:

(1.3.5).

где ДА денежные активы;

КФВ краткосрочные финансовые вложения;

ТО текущие обязательства;

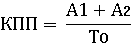

— коэффициент промежуточной платежеспособности (КПП). Он показывает, в какой мере все текущие обязательства (неотложные и краткосрочные) могут быть удовлетворены за счет активов в ликвидной форме и быстрореализуемых активов. Расчет этого показателя осуществляется по формуле:

(1.3.6).

где А1 активы в ликвидной форме;

А2 быстрореализуемые активы;

— коэффициент текущей платежеспособности (КТП). Он показывает, в какой мере все текущие обязательства предприятия могут быть удовлетворены за счет всех его текущих (оборотных) активов. Расчет этого показателя осуществляется по формуле:

(1.3.7).

где ОА все виды оборотных активов;

- — анализ оборачиваемости активов. В процессе этого анализа устанавливается, насколько быстро средства, вложенные в активы, оборачиваются в процессе деятельности предприятия. Для проведения анализа оборачиваемости активов используются следующие основные финансовые коэффициенты:

- — коэффициент оборачиваемости всех используемых активов (КОА). Он определяется по формуле:

(1.3.8).

где ПП объем продажи продукции (товаров, услуг);

Аср средняя стоимость используемых активов.

В процессе этого анализа устанавливается уровень прибыльности использования капитала в целом или отдельных его частей, а также уровень прибыли по отношению к другим показателям хозяйственной деятельности. Для проведения анализа рентабельности используются следующие основные финансовые коэффициенты:

— коэффициент рентабельности всех используемых активов (РА). Он показывает уровень прибыльности всех используемых активов (или всего используемого капитала). Расчет этого показателя осуществляется по формуле:

(1.3.9).

где ПР прибыль;

Аср средняя сумма используемых активов;

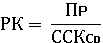

— коэффициент рентабельности собственного капитала (РК). Он показывает уровень прибыльности собственных средств предприятия. Расчет этого показателя производится по формуле:

(1.3.10).

где ССКср средняя сумма собственных средств предприятия;

— коэффициент рентабельности продажи продукции (РП). Его расчет осуществляется по формуле:

(1.3.11).

— коэффициент рентабельности текущих затрат (РЗ). Для определения этого показателя используется формула:

(1.3.12).

где ВР сумма валовых расходов производства и обращения.

Коэффициент рентабельности может быть рассчитан также и по отдельным видам активов (оборотным, внеоборотным) [17, с. 86].

Финансовое состояние предприятия может быть абсолютно устойчивым, нормально устойчивым, неустойчивым и кризисным.

- 1) При абсолютной финансовой устойчивости предприятие не зависит от внешних кредиторов, запасы и затраты полностью покрываются собственными ресурсами. В российской практике такая финансовая устойчивость встречается крайне редко, представляет собой крайний тип финансовой устойчивости.

- 2) Нормальная устойчивость. Предприятие использует все источники финансовых ресурсов и полностью покрывает запасы и затраты.

- 3) Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором, тем не менее, сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств, сокращения дебиторов и ускорения оборачиваемости запасов.

- 4) Кризисное финансовое состояние, при котором предприятие находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные финансовые вложения (за вычетом стоимости собственных акций, выкупленных у акционеров), дебиторская задолженность организации (за вычетом задолженности учредителей (участников) по взносам в уставной капитал) и прочие оборотные активы не покрывают даже его кредиторской задолженности (включая резервы предстоящих расходов и платежей) и прочие краткосрочные пассивы.

Таким образом, финансовая устойчивость является важнейшей характеристикой финансово-экономической деятельности предприятия в условиях рыночной экономики. Если предприятие финансово устойчиво, то оно имеет преимущества перед другими предприятиями того же профиля и привлечений инвестиций, в получении кредитов, в выборе поставщиков и в подборе квалифицированных кадров. Наконец, оно не вступает в конфликт с государством и обществом, так как выплачивает своевременно налоги в бюджет, взносы в социальные фонды, заработную плату — рабочим и служащим, банкам гарантирует возврат кредитов и уплату процентов по ним.