Организационные и методологические аспекты налогового учета

В свете данных требований предполагается, что для организации налогового учета в бухгалтерии необходимо оформить еще один первичный документ — бухгалтерскую справку. Так как бухгалтерские справки будут составляться по всем участкам учета и по всем видам доходов и расходов, учитываемых при определении налоговой базы по налогу на прибыль, в приложении к учетной политике для целей налогового учета… Читать ещё >

Организационные и методологические аспекты налогового учета (реферат, курсовая, диплом, контрольная)

Так как организация налогового учета предполагает существенную корректировку не только учетных схем, но и документооборота, учетную политику для целей налогообложения целесообразно оформлять в виде двух составных частей: в первой рассмотреть организационные аспекты, а во второй — методологические.

Так же как и в учетной политике для целей бухгалтерского учета, в учетной политике для целей налогообложения целесообразно предусмотреть два раздела — в первом отразить организационные аспекты учетной политики, во втором — методологические.

В первом разделе, по нашему мнению, необходимо отразить следующие элементы.

1. Организация налогового учета.

Выше указывалось на то, что система налогового учета организуется налогоплательщиком самостоятельно. В данном разделе учетной политики, по нашему мнению, необходимо раскрыть следующие элементы, определяющие:

- — ответственного за организацию налогового учета;

- — ответственного за ведение налогового учета;

- — график документооборота (в приложении к учетной политике) или сроки и состав документов, представляемых лицу, ведущему налоговый учет;

- — формы первичных учетных документов и аналитических регистров налогового учета (в приложении к учетной политике для целей налогообложения).

- 2. Разработка регистров налогового учета.

Следующим этапом разработки организационных аспектов учетной политики является определение элементов налогового учета и связанных с этим мероприятий.

Элементами налогового учета в соответствии с НК РФ являются:

- — первичные учетные документы (включая справку бухгалтера);

- — аналитические регистры налогового учета;

- — расчет налоговой базы.

Под первичными учетными документами понимаются документы, используемые в бухгалтерском учете. Перечень форм таких документов устанавливается в первом разделе учетной политики (учетная политика для целей финансового учета). Если используются формы, не являющиеся унифицированными, в приложении к учетной политике утверждаются формы, разработанные организацией.

В свете данных требований предполагается, что для организации налогового учета в бухгалтерии необходимо оформить еще один первичный документ — бухгалтерскую справку. Так как бухгалтерские справки будут составляться по всем участкам учета и по всем видам доходов и расходов, учитываемых при определении налоговой базы по налогу на прибыль, в приложении к учетной политике для целей налогового учета следует привести все формы справок. По нашему мнению, нелишним будет дублирование этих же форм и в приложении к учетной политике для целей финансового учета.

Расчет налоговой базы производится в налоговых декларациях, формы которых утверждаются ФНС России и являются едиными для всех налогоплательщиков. Следовательно, в учетной политике достаточно определить сроки составления таких расчетов и лиц (по должностям, а не по фамилиям), ответственных за составление расчетов.

Таким образом, из трех элементов налогового учета наибольшее внимание следует уделить второму — аналитическим регистрам налогового учета. Это связано с тем, что централизованная разработка форм такого учета НК РФ не предусматривается. Более того, новой редакцией ст. 313 НК РФ прямо запрещаются разработка и утверждение налоговым органом (иным органом управления) регистров налогового учета, обязательных к применению всеми налогоплательщиками (налогоплательщиками, подчиненными соответствующему органу управления). Все работы, связанные с разработкой форм аналитического учета, ведутся непосредственно в организации. При этом наряду с общими требованиями налогового законодательства учитываются отраслевые и технологические особенности процессов производства и реализации продукции (работ, услуг), а также специфика документооборота, используемого организацией.

Обязательными реквизитами, которые должны содержаться в формах аналитических регистров налогового учета для определения налоговой базы, являются:

- — наименование регистра;

- — период (дата) составления;

- — измерители операции в натуральном (если это возможно) и в денежном выражении;

- — наименование хозяйственных операций;

- — подпись (расшифровка подписи) лица, ответственного за составление указанных регистров.

Нетрудно убедиться, что перечень обязательных реквизитов основан на аналогичном перечне, приведенном в ст. 9 Закона о бухгалтерском учете и относящемся к обязательным реквизитам первичных документов бухгалтерского учета. Однако имеются некоторые различия, обусловленные спецификой налогового учета и прежде всего тем, что налоговый учет организуется и ведется в рамках организации и, соответственно, первичные учетные документы и аналитические регистры налогового учета используются только внутри организации (точнее, внутри бухгалтерии). Вследствие этого некоторые реквизиты, обязательные для первичных документов бухгалтерского учета (такие, как наименование организации, измеритель хозяйственной операции в натуральном выражении, наименование должностей лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, а также в установленных случаях печать организации), для регистров налогового учета не являются необходимыми.

Вместе с тем возникает необходимость однозначной идентификации бухгалтерской записи или группы записей, на основании которых оформляется соответствующая бухгалтерская справка (первичный учетный документ). Для этого в бухгалтерской справке, оформляемой для целей налогообложения, целесообразно предусмотреть соответствующую графу.

Требованиям по составлению аналитических регистров налогового учета в НК РФ посвящена отдельная статья — 314.

В соответствии с этой статьей аналитические регистры налогового учета — это сводные формы систематизации данных налогового учета за отчетный (налоговый) период, сгруппированных в соответствии с требованиями главы 25 НК РФ, без распределения (отражения) по счетам бухгалтерского учета.

Данные налогового учета — это данные, которые учитываются в разработочных таблицах, справках бухгалтера и иных документах налогоплательщика, группирующих информацию об объектах налогообложения.

Формирование данных налогового учета предполагает непрерывность отражения в хронологическом порядке объектов учета для целей налогообложения (в том числе операций, результаты которых учитываются в нескольких отчетных периодах либо переносятся на ряд лет).

При этом аналитический учет данных должен быть так организован налогоплательщиком, чтобы он раскрывал порядок формирования налоговой базы.

Аналитические регистры налогового учета предназначены для систематизации и накопления информации, содержащейся в принятых к учету первичных документах, аналитических данных налогового учета для отражения в расчете налоговой базы.

Регистры налогового учета ведутся в виде специальных форм на бумажных носителях, в электронном виде и (или) на любых машинных носителях.

При этом формы регистров налогового учета и порядок отражения в них аналитических данных налогового учета, данных первичных учетных документов разрабатываются налогоплательщиком самостоятельно и устанавливаются приложениями к учетной политике организации для целей налогообложения.

Правильность отражения хозяйственных операций в регистрах налогового учета обеспечивают лица, составившие и подписавшие их.

При хранении регистров налогового учета должна обеспечиваться их защита от несанкционированных исправлений. Исправление ошибки в регистре налогового учета должно быть обоснованно и подтверждено подписью лица, внесшего исправление, с указанием даты и обоснованием внесенного исправления.

Так как унифицированные формы налогового учета на федеральном или отраслевом уровне не устанавливаются и устанавливаться не будут, исключительное право разработки таких форм принадлежит налогоплательщику. При этом, разумеется, основные факторы, определяющие состав показателей и способы их группировки, зависят от схемы бухгалтерского учета и схемы документооборота первичных регистров бухгалтерского учета, принятых в организации, а также от отраслевых особенностей осуществления предпринимательской деятельности.

Еще одно немаловажное замечание касается формата отражения данных в регистрах налогового учета. Как следует из текста ст. 314 НК РФ, корреспонденция счетов бухгалтерского учета в налоговом учете не указывается, отражаются только наименование хозяйственной операции (или группы одноименных операций) и сумма.

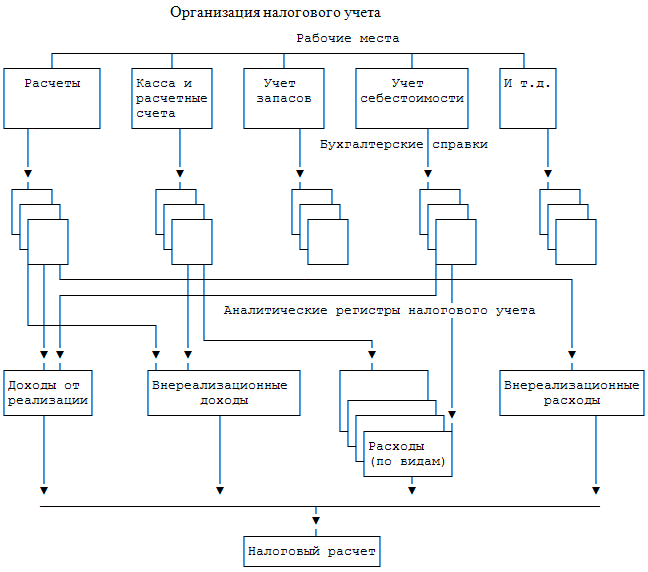

Организацию налогового учета можно представить в виде следующей схемы:

Схема 1.

В схеме приведены только некоторые направления документооборота. В принципе, данные бухгалтерских справок, оформляемых на каждом рабочем месте, могут использоваться для составления практически любого аналитического налогового регистра.

При составлении схемы мы исходили из того, что учет отдельных видов активов и обязательств ведется на отдельных рабочих местах, а аналитические регистры налогового учета составляются на специально созданном рабочем месте бухгалтера по налоговому учету.

В тех организациях, где все хозяйственные операции учитываются на одном или двух рабочих местах, разумеется, схема документооборота будет существенно проще. Тем не менее представляется целесообразным использовать сам подход к детализации и группировке данных — соответствующая информация группируется по однородным видам учетных операций, а аналитические регистры налогового учета составляются по видам доходов и расходов, учитываемых в составе налоговой базы.

Заметим, что приведенная схема соответствует организации налогового учета по налогу на прибыль. Если налоговый учет организуется и по другим видам налогов, бухгалтерские справки и аналитические регистры будут составляться аналогичным порядком для всех видов налогов.

При формировании данного подраздела учетной политики следует учитывать изменения, внесенные в 2010 г. в отдельные статьи части первой НК РФ, основными из которых является расширение возможностей налогоплательщиков в части организации электронного документооборота.

Соответствующие решения должны приниматься с учетом возможностей организации использовать средства вычислительной техники при ведении документооборота и документообмена с налоговыми органами и контрагентами.

В случае принятия положительного решения в учетной политике должны быть отражены такие элементы, как перечень операций, оформляемых в электронной форме, перечень органов власти и контрагентов, с которыми будет осуществляться электронный документооборот (в последнем случае следует учитывать и соответствующие возможности контрагента), формы электронных документов, а также перечень должностных лиц, ответственных за организацию и ведение налогового учета в электронном виде, — по каждому участку учета.