Теоретические и организационно-экономические основы корпоративных облигаций

Облигации инвестиционного уровня обладают самой высокой надежностью и имеют крайне низкую вероятность банкротства компании-эмитента. Они имеют один из четырех высших разрядов рейтинга по шкале Standard&Poor's: ААА, АА, А, ВВВ. Аналогичные разряды присваивают и другие международные агентства — Moody’s и Fitch. Как правило, такие облигации приобретают крупные консервативные инвесторы — страховые… Читать ещё >

Теоретические и организационно-экономические основы корпоративных облигаций (реферат, курсовая, диплом, контрольная)

Теоретические и организационно-экономические основы корпоративных облигаций

Корпоративные облигации относятся к одному из наиболее широко торгуемых инструментов на фондовых биржах всего мира, и в России в частности. При этом они являются популярным инвестиционным инструментом среди частных и корпоративных инвесторов. Корпоративные облигации, как долговые ценные бумаги, широко используются в рыночной экономике во всем мире в качестве финансового инструмента для сохранения и приумножения капитала. Корпоративная облигация — это эмиссионная ценная бумага, являющаяся правоустанавливающим документом на получение номинальной стоимости облигации и процента от ее стоимости, зафиксированного в ней, или же другого имущественного эквивалента от эмитента ценной бумаги, согласно срокам обращения и условий выпуска.

По сути, это одна из форм привлечения заемного капитала в реальный сектор экономики (компании, предприятия и различные фонды) для реализации высокорентабельных коммерческих проектов, развития или технического перевооружения производственных мощностей. То есть инвестор, покупая облигации, отдает эмитенту деньги в долг на определенных условиях. Поэтому такие ценные бумаги носят название долговых ценных бумаг. Для эмитента это выгодный вид финансирования, поскольку деньги привлекаются по ставке, как правило, ниже банковского кредита и на значительно больший срок.

Классификация корпоративных облигаций построена на основе того или иного признака, который положен в основу различных видов корпоративных облигаций. В зависимости от сроков займа ценные бумаги можно разделить условно на две большие группы:

- 1. с конкретной датой их погашения, которые делятся, в свою очередь, на краткосрочные (1−3 года), среднесрочные (3−7 лет) и долгосрочные (7−30 лет);

- 2. не имеющие фиксированного срока погашения.

Последние включают:

- *облигации с правом погашения (владелец ценной бумаги имеет право на ее возврат эмитенту до наступления срока ее погашения, получив при этом ее номинальную стоимость);

- *отзывные облигации (ценные бумаги, которые могут быть отозваны компанией-эмитентом до наступления срока их погашения с премией или по номинальной стоимости);

- *отсроченные облигации (эмитент в этом случае имеет право на отсрочку обязанности погашения);

- *продлеваемые облигации (этот вид ценных бумаг предоставляет инвестору право продлить оговорённый срок погашения и получать проценты).

По субъекту прав выделяют: именные облигации и на предъявителя. Именные ценные бумаги выпускаются для конкретных владельцев, имена держателей регистрируются эмитентом официально, и их владельцам автоматически выплачиваются проценты (выписываются именные чеки).

По характеру обеспечения выделяют: обеспеченные и необеспеченные облигации. Обеспеченные ценные бумаги реально обеспечены активами. Среди них различают облигации с залогом имущества в форме основного капитала предприятия (недвижимость) или другого вещественного имущества; облигации с залогом в форме фондовых бумаг другого предприятия и бумаги, где в качестве залога является оборудование. В случае неплатежеспособности или банкротства компании держатели обеспеченных облигаций имеют право претендовать на часть имущества эмитента;

Необеспеченные ценные бумаги какими-либо материальными активами не обеспечиваются. Они менее надежны. В случае банкротства компании-эмитента держатели претендовать на часть недвижимости не могут, однако преимущественные права при ликвидации компании распространяются и на них. В связи с этим, ставка процента более высокая.

Периодические доходы по облигациям выплачиваются в виде процентов по купонам (в форме талона) с указанной на них процентной (купонной) ставкой и конкретной датой выплаты дохода. Держателю облигации эмитент выплачивает причитающийся ему доход, а сам купон погашается. Периодичность выплат дохода по купонным облигациям производится согласно условиям выпуска ценных бумаг (ежеквартально, один раз в полугодие или ежегодно). По способу выплаты купонного дохода выделяют облигации с фиксированной процентной ставкой, плавающей процентной ставкой и равномерно возрастающей по годам займа купонной ставкой.

Кроме купонных облигаций, выпускаются дисконтные, смешанные и доходные ценные бумаги.

- *Облигациями с нулевым купоном (дисконтные) называют ценные бумаги, по которым выплата процентов не предусмотрена, а доход владелец получает за счет продажи облигации эмитенту с дисконтом, то есть по цене ниже ее номинала. Разница между ценой приобретения и номинальной ценой и составляет доход владельца. В настоящее время именно этот вид имеет широкое распространение на фондовом рынке России.

- *Смешанные облигации. Иногда облигацию выпускают и с купонами, с указанием процентов доходности по отношению к ее номиналу, и, кроме того, она может продаваться с дисконтом. Владелец в этом случае получает доход в виде регулярных купонных выплат и зарабатывает при ее погашении по номинальной стоимости.

- *Особую разновидность представляют доходные облигации. Эмитент обязан выплачивать процентный доход по этому виду лишь в случае, если имеется прибыль. При ее отсутствии доход не выплачивается. Среди них выделяют простые и кумулятивные облигации. По простым облигациям эмитент не обязан возмещать невыплаченный доход за предыдущие периоды в будущем, даже при наличии достаточного размера прибыли. А по кумулятивным облигациям в аналогичных условиях процентный доход суммируется и выплачивается в последующие годы.

По характеру обращения выделяют конвертируемые и неконвертируемые ценные бумаги. Конвертируемая облигация предусматривает возможность ее замены на заранее определенное число акций на бесплатной основе в определенный срок. Выступать инициатором конвертации компания-эмитент не может. Неконвертируемые (обычные) выпускаются без права их конвертации в другие ценные бумаги. Такие облигации держат до указанного срока погашения, получая доход, согласно условиям выпуска облигаций. При необходимости владелец может продать их по рыночной цене до срока погашения. Цена в этом случае зависит от процентной ставки, накопленного купонного дохода, времени до срока погашения и других факторов.

По методу погашения номинала выделяют:

- *облигации, у которых погашение номинала производится одноразовым платежом;

- *облигации, у которых за определенный отрезок времени погашается некоторая доля номинала (ценные бумаги с распределенным погашением по времени); корпоративный облигация биржа займ

В зависимости от цели займа, различают следующие виды: обычные и целевые. Обычные выпускаются для рефинансирования финансовой задолженности эмитента или привлечения необходимых финансовых ресурсов; целевые — для финансирования конкретных инвестиционных мероприятий или проектов.

Самым очевидным преимуществом корпоративных бондов является то, что доход от облигации известен заранее, тогда как риск потерять инвестицию сводиться только к одному случаю — банкротству корпорации-эмитента. В то же время, обязательным условием эмиссии облигаций является раскрытие информации о состоянии компании и ее публикация с определенной периодичностью, в которую он вкладывает деньги, что дает инвестору возможность оценить риск непогашения облигации.

Если сравнивать вложение в корпоративные облигации и банковский депозит, то при схожих характерах риска, ценные бумаги крупных компаний обладают одним преимуществом — уровень доходности бондов выше, чем депозитный. Этот уровень достигается за счет возможности получения прибыли и от купонных и дисконтных выплат, и от спекулятивных действий. Также преимущества облигаций перед депозитом заключаются в возможности досрочного погашения бондов, в возможности конвертировать их в акции и продать на вторичном рынке. Корпоративные облигации являются одним из инвестиционных инструментов фондового рынка и привлекательны как для долгосрочных инвесторов, так и для спекулятивной торговли. Корпоративные облигации свободно обращаются на вторичном рынке в России. Во всей совокупности ценных бумаг, обращающихся на фондовом рынке, условно выделяют:

- * облигации крупнейших системообразующих российских компаний («первый эшелон») в разных отраслях экономики (ЛУКОЙЛ, Газпром, ТНК, РЖД, Внешторгбанк). Их особенностью является высокая ликвидность и низкий риск, поскольку эти предприятия-эмитенты контролируются государством. Именно эти «голубые фишки» обеспечивают основной торговый оборот в корпоративном сегменте.

- *облигации «второго эшелона». К нему относятся ценные бумаги компаний, являющихся региональными или отраслевыми лидерами, но по масштабам деятельности уступающих компаниям-эмитентам первого эшелона. Качество облигаций «второго эшелона» рынка менее однородно. Наряду с надёжными эмитентами, встречаются эмитенты, которые не предоставляют отчетность по МСФО, а также не имеют международных кредитных рейтингов.

- *облигации «третьего эшелона», их часто именуют «мусорными облигациями» — это ценные бумаги с сомнительным кредитным качеством и низкой ликвидностью. Бизнес эмитентов «третьего эшелона» часто несет в себе существенные риски. К этой же группе очень часто относятся быстро растущие небольшие компании, которые осуществляют активную инвестиционную политику за счет заемных средств. У таких компаний-эмитентов риски рефинансирования достаточно высокие, а при высоком уровне долговой нагрузки такие предприятия зачастую не могут отвечать по своим обязательствам.

Управление инвестиционным портфелем предполагает регулярное проведение ребалансировки его составляющих в соответствии с инвестиционной стратегией и целями инвестора — продажу низкоэффективных инвестиционных инструментов и приобретение новых, в соответствии со сложившейся рыночной конъюнктурой. Именно корпоративные облигации для многих инвесторов являются важнейшим инвестиционным инструментом, позволяющим сбалансировать доходность и риски, а также обеспечить более гибкое управление инвестиционным портфелем.

Способность выполнять обязательства. | Standard&Poor's. | Fitch ratings. | Moody’s. | |

Наивысший уровень кредитоспособности. | ААА. | ААА. | Ааа. | |

Очень высокая кредитоспособность. | АА. | АА. | Аа. | |

Высокая кредитоспособность. | А. | А. | А. | |

Хорошая кредитоспособность. | ВВВ. | ВВВ. | Ава. | |

Спекулятивный рейтинг. | ВВ. | ВВ. | Ва. | |

В значительной степени спекулятивный рейтинг. | В. | В. | В. | |

Дефолт представляется реальной возможностью. | ССС. | ССС. | Аса. | |

Дефолт представляется вероятным. | СС. | СС. | Аса. | |

Дефолт представляется неизбежным. | С. | С. | С. | |

Выборочный дефолт. | SD. | |||

Эмитент не провел своевременные платежи. | RD. | |||

Объявлен дефолт. | D. | D. | D. | |

Также следует отметить, что существует шкала российских и международных кредитных рейтингов, которые относят все корпоративные облигации к той или иной группе инвестиционных активов по риску вложений в них. В мировой практике все кредитные рейтинги в зависимости, прежде всего, от надежности, а также других качеств ценных бумаг принято делить на инвестиционный и спекулятивный уровни (табл. № 1).

Облигации инвестиционного уровня обладают самой высокой надежностью и имеют крайне низкую вероятность банкротства компании-эмитента. Они имеют один из четырех высших разрядов рейтинга по шкале Standard&Poor's: ААА, АА, А, ВВВ. Аналогичные разряды присваивают и другие международные агентства — Moody’s и Fitch. Как правило, такие облигации приобретают крупные консервативные инвесторы — страховые и трастовые компании, пенсионные фонды, банки, основной целью которых является сохранение капитала. Доходность по ценным бумагам с высокими инвестиционными рейтингами невелика, но риск инвестирования в них минимальный. Это и привлекает крупных институциональных инвесторов, которые не имеют права рисковать денежными средствами, привлеченными у населения.

Корпоративные облигации спекулятивного уровня имеют более высокую вероятность непогашения компаниями-эмитентами своей задолженности и соответствуют рейтингам ниже уровня ВВВ. Они наиболее востребованы частными инвесторами, поскольку их доходность более чем в 2 раза превышает доходность корпоративных облигаций инвестиционного качества, но при этом и риски по ним значительно выше. Ценные бумаги спекулятивного характера особенно чувствительны к неблагоприятным ситуациям в экономике страны. Облигации с рейтингами по шкале S&P ниже ССС+ относятся к аутсайдерам на рынке капиталов, и вложение денег в них сопряжено с риском потери их в результате частичного или полного дефолта эмитента.

Возрастающую привлекательность корпоративных облигаций можно объяснить тем, что Госдума освободила частных инвесторов от уплаты НДФЛ с купонного дохода. «Доходность депозитов падает, а привлекательность облигаций растет, поэтому частным инвесторам пора выходить на фондовый рынок, утверждают финансовые консультанты и портфельные управляющие. Однако на деле из-за налоговых издержек вложения в корпоративные бонды оказывались не такими уж и выгодными. В некоторых случаях инвестор терял до трети той положительной разницы, которую можно получить на облигациях в сравнении с депозитными ставками» утверждает директор аналитического департамента ИК «Велес Капитал» Иван Манаенко.

На заседании 22 марта Госдума освободила частных инвесторов от уплаты налога с купонного дохода по облигациям российских организаций. «Налоговая льгота повышает реальную доходность облигаций на 2−2,5% относительно банковского депозита, а если инвестор готов согласиться на некоторое некритичное ухудшение кредитного качества, то разница может быть выше 4%» отмечает старший аналитик по макроэкономике и долговому рынку Яков Яковлев.

Под действие поправок попадают далеко не все облигации. Во-первых, они должны быть номинированы в рублях; во-вторых, выпущены в период с 1 января 2017 года по 31 декабря 2020 года. Однако налог в размере 13% придется заплатить, если купон превышает ставку рефинансирования ЦБ РФ на 5 п.п. и более. На данный момент налогом по-прежнему будет облагаться доход по бумагам, чей купон превышает 14,75% годовых (ставка ЦБ 9,75% + 5 п.п.). «Пока таких бумаг почти нет, однако если ЦБ продолжит цикл снижения ставок, то список будет расширяться» комментирует начальник управления по инвестиционным продуктам КИТ Финанс Брокер Юрий Архангельский.

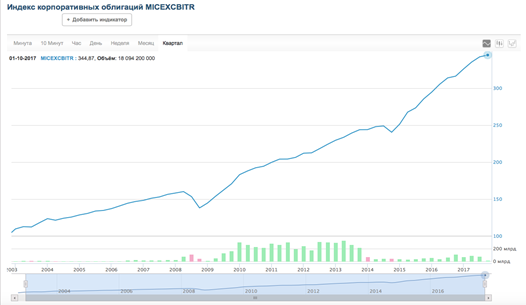

Другим преимуществом является постоянно растущий тренд индекса корпоративных облигаций MICEXCBITR, согласно данным Московской биржи. Индекс Корпоративных облигаций Московской Биржи является основным индикатором рынка российского корпоративного долга. Он включает в себя наиболее ликвидные облигации российских заемщиков, допущенные к торгам на Московской Бирже, с дюрацией более одного года, рассчитывается в режиме реального времени по методам совокупного дохода и чистых цен. Методикой расчета Индексов облигаций Московской Биржи предусмотрен прозрачный механизм формирования базы расчета индексов, в том числе включающий ежеквартальный пересмотр индексов. Отбор облигаций для включения в индекс осуществляется на основе цен облигаций, выраженных в рублях Российской Федерации. Для каждого индекса осуществляется также расчет показателей дюрации и доходности к погашению. Последнее его значение, по данным на 10 октября 2017 года составило 3444,87; данный показатель вырос за год на 9,03 процента, за месяц на 0,7 процентов и его доходность составляет 8,81. За рассматриваемый период индекс корпоративных облигаций вырос более чем в три раза. На рисунке наблюдается два спада в 2008 и 2014 годах, которые произошли в следствии кризисов, в остальных случаях индекс имеет положительную динамику.

Теперь перейдем к анализу существующих предложений на рынке корпоративных облигаций. Таким образом, наиболее доходными стали следующие облигации:

- 1) Короткие бонды:

- — Альфа-Банк-5-боб: Трехгодичные облигации Альфа-Банка номиналом 1000 рублей с погашением в октябре 2018 года. Купонная ставка зафиксирована на уровне 12% годовых до 20 октября 2017;го (после чего она, скорее всего, будет пересмотрена). Сегодня альфовские облигации серии БО-05 можно купить по цене 101,30% от номинала. Доходность к погашению 9.81% годовых.

- — Аптечная сеть 36.6−3-боб: Трехгодичные облигации ПАО «Аптечная сеть 36.6» погашаются в конце мая 2018 года. Размер купонной ставки привязан к ключевой ставке Банка России плюс 3,5%. Сейчас купон еще составляет 14,5% годовых (выплачивается дважды в год). Облигацию можно купить за 101,00% от номинальной цены. Доходность к погашению 9% годовых.

- 2) Длинные бонды:

- -АИЖК-26-об: Облигации от «Агентства по ипотечному жилищному кредитованию» рассчитаны на 5973 дня (погашаются в ноябре 2029 года). Купонная ставка в размере 15,3% годовых зафиксирована до февраля 2020;го (после чего будет пересмотрена). Рублевые бонды АИЖК сегодня продаются за 100,007% от номинальной стоимости. К сожалению купить на бирже их не получится, они продаются только на внебиржевом рынке (спросите своего брокера, наверняка он сможет их найти).

- — Бинбанк-10−1-боб

Облигации Бинбанка выпущены на 2184 дня (погашаются в начале июня 2021;го). Купон в размере 14% годовых зафиксирован до июня 2017 года. Сейчас облигации можно купить за 100,93% от номинала. доходность 13.2% годовых.

- 3) Еврооблигации:

- — Тинькофф Банк-04−2018;евр: Еврооблигации Тинькофф Банка номиналом $ 1000 и периодом обращения в 2015 дней. Погашаются 06 июня 2018 года. Купон в размере 14% годовых ($ 70 на облигацию) выплачивается дважды в год. Ставка купона зафиксирована до момента погашения. К сожалению на бирже они не доступны…

- — РенессансКредит-1−2018;ев: Еврооблигации КБ «Ренессанс Кредит» номиналом $ 1000 погашаются в конце июня 2018 года. Купон в размере 13,5% годовых ($ 67,5 на одну облигацию) выплачивается два раза в год. На бирже так же не торгуются.