Учетные аспекты снижения налоговых рисков при применении единого сельскохозяйственного налога

Рисунок 3 — Налоговые риски, связанные с ЕСХН Указанные риски способствуют сокращению числа сельскохозяйственных организаций, применяющих данный режим налогообложения. Так по данным ФНС по Краснодарскому краю в период с 2011 г. по 2013 г. число налогоплательщиков, представивших декларации по ЕСХН сократилось более чем на 11%. По результатам налоговых проверок в бюджетную систему Российской… Читать ещё >

Учетные аспекты снижения налоговых рисков при применении единого сельскохозяйственного налога (реферат, курсовая, диплом, контрольная)

Учетные аспекты снижения налоговых рисков при применении единого сельскохозяйственного налога

Налоги являются необходимым звеном экономических отношений в обществе с момента возникновения государства. Развитие и изменение форм государственного устройства всегда сопровождаются преобразованием налоговой системы. В современном цивилизованном обществе налоги — основная форма доходов государства.

В структуре всех доходов бюджета государства налоги составляют, по разным оценкам 75−85%. Рассмотрение налогообложения как средства регулирования предпринимательской активности требует более тщательного рассмотрения элементов налоговой системы для нахождения баланса интересов государства и предпринимательства.

Баланс интересов государства и предпринимательства актуален сегодня еще и потому, что в настоящее время существует проблема уклонения от налогов, распространение различных схем ухода от налогов.

В системе налогообложения сталкиваются интересы различных участников: с одной стороны — налогоплательщиков, а с другой — государства, которое становится собственником части отчужденного в свою пользу первичного дохода. Они по-разному оценивают роль налогов. Противоречия состоят в том, что для государства первостепенной задачей является максимизация поступлений в бюджет, а для плательщика — минимизация налоговых изъятий. В связи с этим особую актуальность приобретают вопросы по оптимизации налоговых платежей организации при соблюдении норм действующего законодательства, а также снижению налоговых рисков экономического субъекта. Налоговый риск — это возможность для налогоплательщика понести финансовые и иные потери, связанные с процессом уплаты и оптимизации налогов. С учетных позиций налоговые риски являются разновидностью финансовых рисков. На рисунке 1 раскрывается содержание налоговых рисков с позиции государства и экономического субъекта.

Рисунок 1 — Содержание налоговых рисков В данной статье сущность и содержание налоговых рисков рассмотрим на примере сельскохозяйственных организаций, находящихся на специальном режиме налогообложения — единый сельскохозяйственный налог (далее ЕСХН).

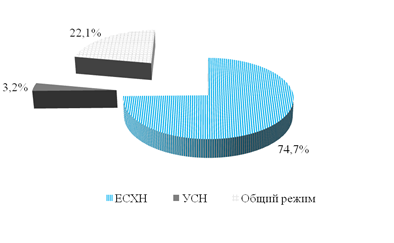

Важно заметить, что сельскохозяйственное производство имеет особое значение в экономике страны, определяет условия поддержания жизнедеятельности общества. В настоящее время в сфере сельскохозяйственного производства занято порядка 30% всех работающих в сфере материального производства. Здесь сосредоточено более четверти всех производственных фондов и создается почти 15% валового внутреннего продукта страны. Из сельскохозяйственного сырья производится примерно 70% всего набора производимых в стране предметов потребления. Сельское хозяйство является важным источником накопления богатства, в нем создается более 28% национального дохода страны и около 30% доходной части государственного бюджета. Поступления в бюджет страны от сельскохозяйственных товаропроизводителей предопределяются применяемыми ими режимами налогообложения. В соответствии с действующим налоговым законодательством Российской Федерации сельскохозяйственные организации вправе применять следующие режимы налогообложения: общий режим налогообложения; специальный режим — ЕСХН; специальный режим — УСН (рисунок 2).

Рисунок 2 — Доля сельскохозяйственных организаций Краснодарского края, находящихся на разных режимах налогообложения, 2014 г.

Как видно из рисунка 2 наибольшее число сельскохозяйственных организаций Краснодарского края находятся на специальном режиме налогообложения ЕСХН. Организации, являющиеся сельскохозяйственными товаропроизводителями, переводятся на уплату ЕСХН при условии, что за предшествующий календарный год доля выручки от реализации сельскохозяйственной продукции, произведенной ими на сельскохозяйственных угодьях, в том числе от реализации продуктов ее переработки, в общей выручке этих организаций, крестьянских (фермерских) хозяйств и индивидуальных предпринимателей от реализации товаров (работ, услуг) составляла не менее 70 процентов.

В пользу данного режима делают выбор сельскохозяйственные товаропроизводители в силу ряда причин. Среди которых:

- — замена отдельных видов налогов (налога на добавленную стоимость, налога на прибыль организаций; налога с имущества) на один;

- — сокращение в два раза числа фактов отвлечения из оборота денежных средств, расходуемых на оплату авансовых платежей и налогов;

- — возможность списания стоимости основных средств, приобретенных и оплаченных в период применения ЕСХН, в уменьшение налогооблагаемой базы единовременно с момента их ввода в эксплуатацию;

- — сокращение учетных работ сотрудников аппарата бухгалтерии за счет отсутствия обязанности по выписке счетов-фактур, ведению книг покупок и продаж;

- — отсутствие необходимости отдельного ведения налогового учета.

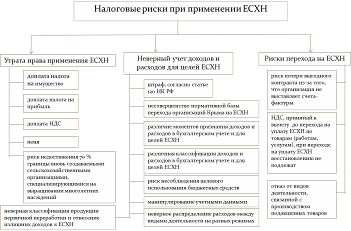

В процессе исследования нами был произведен расчет экономической выгоды от выбора специального режима налогообложения на примере конкретной организации. Экономия данной организации на налогах от выбора специального режима по данным 2014 г. составила 14 991 тыс. руб. при налоговой нагрузке на 9,3% меньше чем при общем режиме налогообложения. А, следовательно, можно сделать вывод, что при прочих равных условиях, применение специального режима налогообложения — ЕСХН обеспечит организации меньшую величину расходов, более высокий уровень финансового результата, меньший объем отвлечения денежных средств из оборота на оплату налогов в бюджет, что представлено в таблице 1. Несмотря на все плюсы, которыми обладает переход на ЕСХН, деятельность организаций, применяющих данный режим налогообложения, связана с определенными рисками. Всю совокупность рисков, связанных с данным режимом налогообложения мы разбили на следующие группы:

- — риски утраты права применения ЕСХН;

- — неверный учет доходов и расходов для целей ЕСХН;

- — риски перехода на ЕСХН (рисунок 3).

Таблица 1 -Налоги к уплате в бюджет при общем режиме налогообложения и ЕСХН, СПК «Колос» Динского района, тыс. руб.

Показатель. | Общий режим налогообложения. | ЕСХН. | Экономия. | |

Доходы, учитываемые при налогообложении (без налога на добавленную стоимость). | ; | |||

Налог на добавленную стоимость:

|

|

| ||

Расходы, учитываемые при налогообложении. | — 6770. | |||

Налоговая база. | ||||

Налог на прибыль организаций. | ; | |||

Единый сельскохозяйственный налог. | ; | — 1446. | ||

Налог на добавленную стоимость к вычету из бюджета. | ; | |||

Налог на добавленную стоимость к уплате в бюджет. | ; | |||

Налог на имущество организаций. | ; | |||

Общая сумма налогов к уплате в бюджет (без учета налоговых платежей и взносов, величина которых будет одинакова при разных режимах). | ||||

Рисунок 3 — Налоговые риски, связанные с ЕСХН Указанные риски способствуют сокращению числа сельскохозяйственных организаций, применяющих данный режим налогообложения. Так по данным ФНС по Краснодарскому краю в период с 2011 г. по 2013 г. число налогоплательщиков, представивших декларации по ЕСХН сократилось более чем на 11%. По результатам налоговых проверок в бюджетную систему Российской Федерации за 2014 г. доначислено налоговых платежей на 4,4% больше, чем в 2013 г. Основной удельный вес в сумме доначисленных платежей приходится на НДС и налог на прибыль, в том числе и по фактам утраты права применения специального налогового режима — ЕСХН.

В числе основных рисков применения ЕСХН — утрата права применения данного режима налогообложения. Так как производство сельскохозяйственной продукции носит сезонный характер, то основная доля выручки от ее реализации ложится на период лето — осень. В виду погодных условий и различных чрезвычайных ситуаций опасность потери права применения ЕСХН из-за не достижения необходимого порога доли выручки от реализации сельхозпродукции в размере 70% от общего объема доходов довольно высока. В организациях, занимающихся производством не только продукции растениеводства, но также животноводства, данный риск снижается за счет возможности увеличения объема реализации сельхозпродукции в течение года от животноводческой отрасли.

Сезонные колебания цен на сельскохозяйственную продукцию также влияют на возможность появления налогового риска применения ЕСХН.

На основании расчетов, произведенных в процессе исследования, нами была рассчитана предположительная величина налогового риска для СПК «Колос» Динского района на случай утраты данной организацией права применения ЕСХН (таблица 2).

Таблица 3 — Налоговый риск утраты права применения ЕСХН, СПК «Колос», 2014 г.

Содержание налогового риска. | Сумма, тыс. руб. | |

Доначисление налога на добавленную стоимость (вычет не учитывается, так как организация не получила счетов-фактур, что является неотъемлемым условием для получения вычета). | ||

Доначисление налога на имущество организации. | ||

Доначисление налога на прибыль (согласно ст. 284 НК РФ сумма налога к доплате формировалась исходя из ставки 20%, так как организация к моменту утраты права применения ЕСХН не соответствует критериям, установленным п. 2 ст. 346.2 НК РФ). | ||

Начисление штрафа за несвоевременное перечисление налогов в бюджет. | ||

Начисление пени за просрочку уплаты налогов в бюджет (допустим, при просрочке в 245 дней). | ||

Таким образом, величина налогового риска утраты права на применение ЕСХН для СПК «Колос» составит — 34 664 тыс. руб.

При возникновении рассмотренного налогового риска показатели бухгалтерской (финансовой) отчетности СПК «Колос» изменятся так, как представлено в таблице 4.

Таблица 4 — Влияние налогового риска потери права применения ЕСХН на показатели бухгалтерской (финансовой) отчетности

Составляющие налогового риска. | Форма бухгалтерской (финансовой) отчетности. | Изменение показателей бухгалтерской (финансовой) отчетности. | |

Доплата налога на имущество. | Отчет о финансовых результатах. | увеличение строки 2350 «Прочие расходы». | |

уменьшение строки 2400 «Чистая прибыль». | |||

Бухгалтерский баланс. | уменьшение строки 1370 «Нераспределенная прибыль (непокрытый убыток». | ||

увеличение строки 1520 «Кредиторская задолженность» бухгалтерского баланса. | |||

Доплата налога на прибыль. | Отчет о финансовых результатах. | увеличение строки 2410 «Текущий налог на прибыль». | |

уменьшение строки 2400 «Чистая прибыль». | |||

Бухгалтерский баланс. | увеличение строки 1520 «Кредиторская задолженность». | ||

Доплата НДС. | Отчет о финансовых результатах. | увеличение строки 2350 «Прочие расходы». | |

уменьшение строки 2400 «Чистая прибыль». | |||

Бухгалтерский баланс. | увеличение строки 1520 «Кредиторская задолженность» бухгалтерского баланса. | ||

Штрафы и пени. | Отчет о финансовых результатах. | увеличение строки 2460 «Прочее». | |

уменьшение строки 2400 «Чистая прибыль». | |||

Бухгалтерский баланс. | уменьшение строки 1370 «Нераспределенная прибыль (непокрытый убыток)». | ||

налоговый финансовый риск бюджет На примере СПК «Колос» Динского района видно, что при утрате права применения ЕСХН, сельскохозяйственная организация понесет колоссальные убытки, возникнет необходимость отвлечения денежных средств и оборота. Также пересчет сумм по налогам увеличит объем работ для бухгалтерской службы экономического субъекта. Величина налогового риска крайне негативно отразится на финансовых результатах и финансовом положении организации, снизятся показатели рентабельности, финансовой устойчивости, финансовой независимости и платежеспособности сельскохозяйственной организации.

Считаем, что сокращению вероятности возникновения рисков применения ЕСХН во многом будет способствовать ориентация применяемой системы налогообложения на риск (риск-ориентированный учет). Основными составляющими риск-ориентированного учета для данных целей нами выделены:

- — риск-ориентированная учетная политика организации для целей налогообложения. Утверждение налоговой учетной политики в соответствии с требованиями налогового законодательства позволит избежать штрафных санкций, а также упущенной выгоды. Учетная политика в целях налогообложения, являясь действенным инструментом налогового планирования, позволяет в определенных размерах корректировать величину налоговых платежей организации. И хотя правила ведения налогового учета едины, но в пределах единых норм существуют возможности для выбора методов учета, дающих возможность регулировать финансовые потоки организации;

- — контроль права применения ЕСХН. Данный контроль может быть осуществлен посредствам заполнения специального учетного регистра, позволяющего проконтролировать долю доходов экономических субъектов, дающих право применения специального режима налогообложения, в общей их совокупности в разрезе месяцев отчетного года. Период открытия налогового регистра — год, он выбран не случайно, и обусловлен тем, что именно календарный год является налоговым периодом по ЕСХН. В структуре данного налогового регистра необходимо предусмотреть контроль доли доходов, обеспечивающих право применения ЕСХН, за полугодие, что позволит главному бухгалтеру, в случае необходимости, выработать набор мероприятий по обеспечению сбалансированности доходов с целью сохранения права применения ЕСХН;

- — формирование отложенных налогов, посредствам использования разработанных современными учеными-экономистами методик применения норм ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» для целей ЕСХН;

- — контроль налоговых рисков на базе общедоступных критериев риска совершения налогового правонарушения (согласно критериям ФНС России);

- — экономически обоснованная методика распределения доходов и расходов между видами деятельности на разных режимах налогообложения, для целей обоснованного формирования налоговой базы по ЕСХН в случае, если сельскохозяйственная организация совмещает данный налоговый режим с другими;

- — контроль состава продукции сельскохозяйственной организации, реализация которой формирует доходы, учитываемые для целей применения ЕСХН;

- — мониторинг налоговых ошибок.

Эффективная система риск-ориентированного учета позволит обеспечить:

- — оперативное реагирование на возникший риск, разработку мероприятий по его управлению;

- — выявление угроз реализации стратегии сельскохозяйственных организаций в бизнес-процессах и информирование о них аппарат управления и собственников экономического субъекта;

- — своевременная оценка налогового риска и уточнение налоговых обязательств;

- — снижение премии за риск при кредитовании и повышение кредитных рейтингов;

- — стабильность и определенность финансовых показателей работы сельскохозяйственных организаций;

- — повысить вероятность достижения целей организации как в результате выработки более современных планов, так и в результате своевременного реагирования на риск;

- — повысить инвестиционную привлекательность сельскохозяйственных организаций при привлечении заемных средств.