Отложенные налоги: особенности учета и анализа в сельскохозяйственных организациях

Увеличение долгосрочной и уменьшение краткосрочной кредиторской задолженности без изменения ее стоимости. Налоговая отсрочка является беспроцентным кредитом, предоставляемым налоговыми органами, поэтому на первый взгляд может показаться, что она имеет нулевую стоимость капитала. Однако Ю. Бригхем и Л. Гапенски утверждают, что отсроченные налоги так же, как и амортизация, имеют альтернативную… Читать ещё >

Отложенные налоги: особенности учета и анализа в сельскохозяйственных организациях (реферат, курсовая, диплом, контрольная)

Отложенные налоги занимают существенную долю активов и обязательств российских компаний. Данный объект учета возникает в связи с применением ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» и представляет для анализа особую сложность в связи с трудностью восприятия самого стандарта и недостаточностью информации, представленной в бухгалтерской отчетности.

При этом значение отложенных налогов в целях анализа финансово-хозяйственной деятельности нельзя недооценивать. Отложенные налоги можно разумно использовать в целях снижения налогооблагаемой базы при подсчете налога на прибыль организаций. С помощью отложенных налогов возможно регулирование величины налога на прибыль к уплате в бюджет без значительных колебаний налогового бремени.

В современной экономической литературе вопросам анализа и оценки отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО) посвящены труды П. А. Алеткина [1], Е. А. Антонец, С. В. Колчугина, А. А. Копенкина, С. И. Крылова, В. Б. Ларушиной, Н. В. Покровской, Поповой Е. В. [6] и др. В их работах уделено большое внимание технике проведения анализа отложенных налогов, определению влияния отложенных налогов на показатели финансового состояния организаций, оценке влияния отложенных налогов на стоимость бизнеса. При этом, на наш взгляд, недостаточно проработаны вопросы анализа отложенных налогов в сельскохозяйственных организациях, находящихся на общем режиме налогообложения, с точки зрения осуществления контроля взаимосвязи бухгалтерской и налогооблагаемой прибыли, а также эффективности налоговой политики хозяйствующих субъектов. Целью исследования явилось выявление особенностей отражения отложенных налогов в бухгалтерской финансовой отчетности крупных сельскохозяйственных организаций на основе проведенного анализа. Исследования осуществлялись на основе принципов общенаучной методологии, включающих комплексный системный подход, методы анализа и синтеза.

Основными результатами исследования явились:

- — анализ отложенных налогов в бухгалтерской финансовой отчетности как основных маркеров эффективности налоговой политики сельскохозяйственных организаций;

- — определение влияния отложенных налогов на величину чистой прибыли хозяйствующих субъектов;

- — выявление основных причин возникновения временных разниц по их видам в учете сельскохозяйственных организаций и типовых ошибок, возникающих в учете отложенных налогов;

- — уточненная форма отчета о финансовых результатах с целью осуществления контроля взаимосвязи бухгалтерской и налогооблагаемой прибыли в сельскохозяйственных организациях, применяющих ПБУ 18/02.

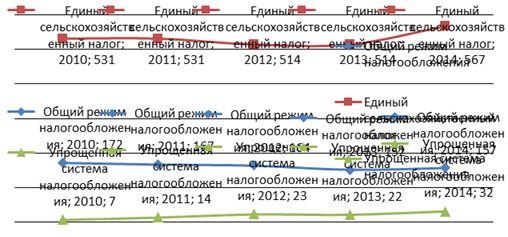

В 2014 г. в Краснодарском крае из 756 сельскохозяйственных организаций 157 организаций (21%) уплачивали налоги в соответствии с общим режимом налогообложения, 567 (75%) уплачивали единый сельскохозяйственный налог, 32 (4%) — единый налог при упрощенной системе налогообложения.

Из рисунка 1 видно, что число сельскохозяйственных организаций, уплачивающих налоги в соответствии с общей и упрощенной системами налогообложения растет, а количество организаций — плательщиков ЕСХН постепенно сокращается.

отложенный налог бухгалтерский отчетность.

Рисунок 1 — Сельскохозяйственные организации Краснодарского края, уплачивающие налоги в соответствии с различными режимами На наш взгляд, данная динамика объясняется невыполнением сельскохозяйственными товаропроизводителями условий применения специального налогового режима ЕСХН, в частности, доли дохода от реализации произведенной сельскохозяйственной продукции в общем доходе от реализации товаров (работ, услуг) не менее 70 процентов. Структура же налогоплательщиков вполне объяснима более низкой налоговой нагрузкой у плательщиков ЕСХН.

Анализ статей актива и пассива годовой бухгалтерской отчетности сельскохозяйственных организаций Краснодарского края за 2014 г. показал, что из числа 157 организаций, уплачивающих налог на прибыль, только 34 отражали в бухгалтерской отчетности такие показатели как отложенные налоговые активы и (или) отложенные налоговые обязательства. Это связано с тем, что ставка налога на прибыль для сельскохозяйственных товаропроизводителей установлена 0%, и у большинства из них отсутствуют доходы от несельскохозяйственной деятельности, облагаемые по ставке 20%.

На первый взгляд, такие статьи бухгалтерской финансовой отчетности как отложенные налоговые активы и отложенные налоговые обязательства в сводном бухгалтерском балансе сельскохозяйственных организаций Краснодарского края являются несущественными, так как их доля в валюте баланса мизерна и составляет менее 0,1% (табл. 1).

Однако, сравнивая остатки ОНА и ОНО на конец года с величиной текущего налога на прибыль, можно сделать вывод о прямой необходимости отражения ОНА и ОНО в отчетности сельскохозяйственных организаций, которая связана с получением информации о влиянии будущих платежей налога на прибыль на денежные потоки, величину чистой прибыли и финансовое положение хозяйствующих субъектов.

Отложенные налоги формируют взаимосвязь между показателями прибыли и налогооблагаемой базы по налогу на прибыль организаций.

Таблица 1 — Динамика ОНА и ОНО и их доля в структуре сводного бухгалтерского баланса сельскохозяйственных организаций Краснодарского края (756 организаций).

Показатель. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | Откл. 2014 г. от 2010 г. | Темп роста 2014 г. | |

Валюта баланса на конец года, млн руб. | 144,0. | |||||||

Текущий налог на прибыль организаций (с учетом штрафных санкций), млн руб. | 135,1. | |||||||

Отложенные налоговые активы на конец года, млн руб. | — 45. | 73,8. | ||||||

в % к валюте баланса. | 0,08. | 0,13. | 0,05. | 0,05. | 0,04. | — 0,04. | х. | |

в % к текущему налогу на прибыль организаций. | 100,6. | 141,6. | 55,2. | 87,1. | 55,0. | 45,6. | х. | |

Отложенные налоговые обязательства на конец года, млн руб. | — 183. | 22,5. | ||||||

в % к валюте баланса. | 0,12. | 0,11. | 0,02. | 0,02. | 0,02. | — 0,10. | х. | |

в % к текущему налогу на прибыль организаций. | 138,0. | 122,4. | 24,2. | 36,4. | 22,9. | — 115,1. | х. | |

Превышение ОНА над ОНО на конец года, млн руб. | — 64. | х. | ||||||

в % к текущему налогу на прибыль организаций. | — 37,4. | 19,1. | 30,0. | 50,8. | 32,0. | 69,4. | х. | |

Можно выделить три группы ситуаций, при которых могут возникнуть временные разницы, а, следовательно, отложенные налоговые активы / обязательства в бухгалтерском учете сельскохозяйственных организаций:

- 1) при принятии соответствующим специалистом решения о различиях между бухгалтерским и налоговым учетом;

- 2) если различия между бухгалтерским и налоговым учетом предписаны нормами законодательства;

- 3) при получении убытка по итогам года [4].

В большинстве случаев в сельскохозяйственных организациях отложенные налоговые активы отражаются в учете, если возникли временные вычитаемые разницы в связи:

- — с переносом убытков от несельскохозяйственной деятельности на будущие отчетные периоды;

- — со списанием убытка от реализации основных средств.

Отложенные налоговые обязательства возникают в связи с появлением временных налогооблагаемых разниц в случае:

- — применения в налоговом учете амортизационной премии и повышающих коэффициентов к основной норме амортизации;

- — различных сроков полезного использования и способов амортизации основных средств в бухгалтерском и налоговом учете;

— различного порядка признания процентов по заемным средствам в бухгалтерском и налоговом учете.

В зависимости от отложенного показателя возникает:

— снижение налога на прибыль в последующих периодах при использовании отложенного актива; - увеличение суммы налога к уплате в случае наличия налогового обязательства.

Из таблицы 1 видно, что величина ОНА на конец года в процентах к текущему налогу на прибыль в течение пяти лет существенна и снизилась с 141,6% в 2011 г. до 55,0% в 2014 г. То есть в 2011 г. и ранее были совершены факты хозяйственной жизни, приведшие к уменьшению налога на прибыль, подлежащего уплате в бюджет в 2012 г. или в последующих отчетных периодах, в сумме, в 1,4 раза превышающей текущий налог на прибыль за 2011 г. В 2014 г. возникли отложенные налоговые активы, составляющие половину от суммы текущего налога на прибыль за отчетный год, которые приведут к уменьшению налога на прибыль за 2015 и последующие годы.

Отложенные налоговые обязательства в динамике снижаются и в абсолютном выражении, и в процентах к текущему налогу на прибыль. Если в 2010 г. часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в 2011 и последующих отчетных периодах, была в 1,38 раза больше текущего налога на прибыль, то в 2014 г. — всего в 0,22 раза.

Некоторые экономисты считают, что наиболее оптимальной ситуацией следует признать равенство величин остатков ОНА и ОНО. По нашему мнению, оптимальным является превышение суммы отложенных налоговых обязательств над суммой отложенных налоговых активов. Данная ситуация наблюдалась в крае только в 2010 г. Отрицательная разница между ОНА и ОНО 64 млн руб. может быть охарактеризована как своеобразный дополнительный источник финансирования, возможность использования которого определяется сроками погашения отложенных налоговых обязательств.

В 2011;2014 гг. наблюдалась наименее оптимальная ситуация — превышение суммы отложенных налоговых активов над суммой отложенных налоговых обязательств. Сумму превышения ОНА над ОНО необходимо рассматривать как временное отвлечение финансовых ресурсов организации из оборота, имеющее нулевую доходность.

Из таблицы 2 следует, что такой крупный сельскохозяйственный товаропроизводитель как ОАО Агрообъединение «Кубань» Усть-Лабинского района осуществляет налоговую политику, приоритетом которой не является снижение налоговых платежей, либо в учете отражены факты хозяйственной жизни, являющиеся объектами налогообложения в принудительной (безальтернативной) форме. Об этом свидетельствует отсутствие в бухгалтерском балансе отложенных налоговых обязательств и растущий остаток отложенных налоговых активов, что означает перенос уплаты налога на прибыль на более ранние сроки. Причем в процентном соотношении к текущему налогу на прибыль отложенные налоговые активы составляли существенные суммы — от 10 до 121%.

Таблица 2 — ОНА и ОНО в структуре баланса отдельных сельскохозяйственных организаций Краснодарского края.

Показатель. | Отклонение 2014 г. от 2010 г. | Темп роста 2014 г. по сравнению с 2010 г., %. | ||||||

ОАО Агрообъединение «Кубань». | ||||||||

Валюта баланса на конец года, млн руб. | 191,9. | |||||||

Текущий налог на прибыль организаций, млн руб. | 5,4. | 1,4. | 11,5. | 5,3. | 18,4. | 13,0. | 3,4 раза. | |

Отложенные налоговые активы на конец года, млн руб. | 0,5. | 1,7. | 1,6. | 2,0. | 2,0. | 1,5. | 4,0 раза. | |

в % к валюте баланса. | 0,01. | 0,03. | 0,02. | 0,03. | 0,02. | 0,01. | х. | |

в % к текущему налогу на прибыль организаций. | 9,3. | 121,4. | 13,9. | 37,7. | 10,9. | 1,6. | х. | |

ОАО «Кубанская степь». | ||||||||

Валюта баланса на конец года, млн руб. | 111,6. | |||||||

Текущий налог на прибыль организаций, млн руб. | 1,3. | 0,2. | 0,7. | 0,03. | 0,6. | — 0,7. | 46,2. | |

Отложенные налоговые обязательства на конец года, млн руб. | 2,6. | 2,6. | 1,3. | 0,7. | 0,2. | — 2,4. | 7,7. | |

в % к валюте баланса. | 0,3. | 0,4. | 0,2. | 0,1. | 0,03. | — 0,27. | х. | |

в % (разах) к текущему налогу на прибыль организаций. | 200,0. | 13 раз. | 185,7. | 23 раза. | 33,3. | — 166,7. | х. | |

Обратная ситуация наблюдается в ОАО «Кубанская степь» Каневского района, в балансе которого отражены отложенные налоговые обязательства, представляющие собой сумму налога на прибыль, перенесенную на будущие отчетные периоды. Наличие в бухгалтерской отчетности ОНО служит признаком эффективной налоговой политики или является результатом налоговых льгот со стороны государства.

Сформулируем основные последствия отражения отложенного налогового актива в бухгалтерской отчетности организации:

- 1) увеличивается доля внеоборотных активов в структуре баланса, ухудшается их качество, так как ОНА характеризуются нулевой доходностью;

- 2) уменьшается сумма собственного оборотного капитала;

- 3) снижается доля оборотных активов и падает их ликвидность;

- 4) возрастает удельный вес краткосрочных обязательств е соответственно заемных средств в капитале.

Вследствие появления отложенных налоговых обязательств в бухгалтерской отчетности происходит:

- 1) увеличение долгосрочной и уменьшение краткосрочной кредиторской задолженности без изменения ее стоимости. Налоговая отсрочка является беспроцентным кредитом, предоставляемым налоговыми органами, поэтому на первый взгляд может показаться, что она имеет нулевую стоимость капитала. Однако Ю. Бригхем и Л. Гапенски утверждают, что отсроченные налоги так же, как и амортизация, имеют альтернативную стоимость: денежный поток от налоговой отсрочки фактически используется инвесторами фирмы, поэтому его стоимость равна средневзвешенной стоимости капитала компании при условии, что в качестве стоимости собственного капитала берется стоимость нераспределенной прибыли [2];

- 2) возрастает величина чистых оборотных активов, сформированных за счет собственного и долгосрочного заемного капитала;

- 3) повышаются коэффициенты ликвидности;

- 4) уменьшается значение коэффициента оборачиваемости долгосрочных обязательств и растет значение коэффициента оборачиваемости краткосрочных обязательств.

Таким образом, можно сделать вывод о некотором улучшении финансовой устойчивости и ликвидности организации под влиянием отложенных налоговых обязательств и об ухудшении имущественного положения, финансовой устойчивости и ликвидности под влиянием отложенных налоговых активов.

Отдельного разъяснения требует вопрос, касающийся влияния отложенных налоговых активов на величину чистой прибыли. В экономической литературе встречается утверждение о снижении величины чистой прибыли при появлении в отчетном периоде отложенных налоговых активов в результате роста текущего налога на прибыль [3].

Детально исследуя порядок учета ОНА в соответствии с ПБУ 18/02, можно с уверенностью сказать о том, что прибыль до налогообложения может снижаться только в случае учета самого факта хозяйственной жизни, приводящего к возникновению ОНА. Например, если бухгалтерские расходы превышают налоговые, но в будущие отчетные периоды они уравняются.

Возникновение же ОНА не связано с применением счета «Прибыли и убытки», а влияет только на увеличение кредиторской задолженности по текущему налогу на прибыль. Поэтому при расчете чистой прибыли компании, применяющей ПБУ 18/02, величина прибыли до налогообложения корректируется в сторону увеличения на разницу между дебетовым и кредитовым оборотами счета 09 «Отложенные налоговые активы». Таким образом, считаем некорректным заявление об уменьшении чистой прибыли отчетного периода под влиянием ОНА. При этом рентабельность активов, рассчитанная по чистой прибыли, на самом деле снижается из-за прироста стоимости внеоборотных активов.

В отчете о финансовых результатах положительное сальдо между дебетовым и кредитовым оборотами счета 09 «Отложенные налоговые активы» увеличивает чистую прибыль организаций, отрицательное (в случае превышения сумм погашенных отложенных налоговых активов над вновь принятыми к учету) — уменьшает.

Положительное сальдо между кредитовым и дебетовым оборотами счета 77 «Отложенные налоговые обязательства» уменьшает чистую прибыль организаций, отрицательное (в случае превышения сумм погашенных отложенных налоговых обязательств над вновь принятыми к учету) — увеличивает.

В структуре чистой прибыли исследуемых хозяйствующих субъектов изменение отложенных налоговых активов и обязательств за последние пять лет занимает несущественную долю (около одного процента) в условиях многовариантности фактов хозяйственной жизни. Однако в отдельные годы их доля достигает 3,6−3,7% (возникновение и погашение ОНА в ЗАО «Агрофирма «Полтавская»), что оказывает значимое влияние на величину чистой прибыли акционерного общества.

Рассмотрим влияние отложенных налогов на величину чистой прибыли по данным таблицы 3.

Таблица 3 — Расчет чистой прибыли в отчете о финансовых результатах сельскохозяйственных организаций Краснодарского края.

Показатель. | 2010 г. | 2011 г. | 2012 г. | 2013 г. | 2014 г. | ||||||

тыс. руб. | %. | тыс. руб. | %. | тыс. руб. | %. | тыс. руб. | %. | тыс. руб. | %. | ||

ОАО Агрообъединение «Кубань». | |||||||||||

Прибыль до налогообложения. | 100,0. | 100,0. | 100,0. | 100,0. | 100,0. | ||||||

Текущий налог на прибыль. | (5050). | 3,2. | (1371). | 0,5. | (11 535). | 2,1. | (6723). | 1,1. | (18 387). | 1,7. | |

Изменение ОНО. | (1,2). | ; | ; | ; | (0,2). | ; | ; | ||||

Изменение ОНА. | (2470). | 1,6. | (0,5). | (153). | ; | (0,1). | ; | ||||

Прочие платежи из прибыли. | ; | ; | (4343). | 1,7. | (103). | ; | (854). | 0,2. | (535). | ; | |

Чистая прибыль. | 96,4. | 98,3. | 97,9. | 99,0. | 98,3. | ||||||

ОАО «Кубанская степь». | |||||||||||

Прибыль до налогообложения. | 100,0. | 100,0. | 100,0. | 100,0. | 100,0. | ||||||

Текущий налог на прибыль. | (1380). | 2,0. | (155). | 0,3. | ; | ; | (328). | 0,5. | (638). | 1,4. | |

Изменение ОНО. | ; | ; | ; | ; | ; | ; | (0,8). | (1,2). | |||

Прочие платежи из прибыли. | ; | ; | ; | ; | (697). | 1,7. | (551). | 0,8. | (523). | 1,2. | |

Чистая прибыль. | 98,0. | 99,7. | 98,3. | 99,5. | 98,6. | ||||||

ЗАО «Агрофирма «Полтавская». | |||||||||||

Прибыль до налогообложения. | 100,0. | 100,0. | (28 224). | 100,0. | (28 499). | 100,0. | 100,0. | ||||

Текущий налог на прибыль. | (4559). | 1,0. | (53). | 0,1. | (424). | (1,5). | ; | ; | (825). | 0,6. | |

Изменение ОНА. | ; | ; | (3,6). | ; | ; | (1047). | (3,7). | (255). | 0,2. | ||

Прочие платежи из прибыли. | (294). | 0,1. | (53). | 0,1. | ; | ; | (158). | (0,5). | (858). | 0,6. | |

Чистая прибыль. | 98,9. | 103,4. | (28 648). | 101,5. | (29 704). | 104,2. | 98,6. | ||||

Анализируя долю текущего налога на прибыль в сумме прибыли до налогообложения (эффективную ставку налога на прибыль), необходимо отметить, что у сельскохозяйственных товаропроизводителей она невысока и колеблется по годам от 0,5% до 3,2% в ОАО Агрообъединении «Кубань», от 0,0% до 2,0% в ОАО «Кубанская степь», от 0% до 1,5% в ЗАО Агрофирма «Полтавская».

Эффективная ставка налога (effective tax rate или сокращенно — ETR) — реальная налоговая ставка конкретного налогоплательщика, которая определяется как отношение налога, фактически начисленного за период к бухгалтерской прибыли до налогообложения за этот же период.

Значение данного показателя велико и позволяет:

- — определять реальную налоговую нагрузку налогоплательщика. Ставка налога на прибыль, установленная для сельскохозяйственных товаропроизводителей, составляет 0%. Однако они обязаны учитывать отдельно доходы и расходы от несельскохозяйственной деятельности и уплачивать от разницы 20% в бюджет. Таким образом, реальная ставка налога конкретного налогоплательщика отличается от общей, вследствие применяемых налоговых льгот, вычетов и налоговой политики;

- — используется для целей анализа возможностей налогового планирования, сравнения налоговой нагрузки налогоплательщика с данными других организаций и конкурентов; - знание точной величины эффективной налоговой ставки позволяет оптимизировать расходы налогоплательщика.

Результаты анализа показателей бухгалтерской (финансовой) отчетности, отражающих расчеты с бюджетом по налогу на прибыль, могут быть использованы в ходе аудиторской проверки расчетов с бюджетом по налогу на прибыль. Ошибки, возникающие при учете отложенных налоговых активов, можно сгруппировать по следующим видам:

- 1) начисление отложенных налоговых активов, если в будущем не ожидается прибыли; некорректное погашение отложенных налоговых актива, возникшего в результате получения налогового убытка;

- 2) нетто-отражение текущих и/или отложенных налогов в балансе, их некорректный взаимозачет;

- 3) классификация отложенных налогов в составе текущих активов / обязательств;

- 4) неначисление / неполное начисление отложенных налогов;

- 5) математические ошибки; несогласованность данных, представленных в формах отчетности и раскрытиях;

- 6) отсутствие раскрытий, неполное раскрытие информации об отложенных налогах в бухгалтерской отчетности.

Акцентируем внимание на первом нарушении в учете отложенных налогов. В отчетности ЗАО «Агрофирма «Полтавская», получившем убытки в 2012;2013 гг., в 2013 г. неправомерно списан ОНА в сумме 1047 тыс. руб. (табл. 3), так как не было выполнено важнейшее условие признания отложенных налоговых активов: «В случае если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что налогооблагаемая прибыль возникнет в последующих отчетных периодах, то суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет в организации налогооблагаемая прибыль …» (п. 17 ПБУ 18/02) [5].

На сегодняшний день большинство сельскохозяйственных организаций признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы без осуществления прогноза будущей прибыли по данным налогового учета, чтобы понять ее величину и реальные сроки возникновения. Важность прогнозирования прибыли заключается в том, что ПБУ 18/02 в отличие от МСФО 12 «Налоги на прибыль» не предполагает переоценки балансовой стоимости ОНА на конец каждого отчетного периода.

Анализ показателей отчета о финансовых результатах с учетом их динамики и соотношений показал, что в ОАО «Кубанская степь» в течение 2013;2014 гг. в целях нивелирования влияния на итоговый финансовый результат отложенные налоговые обязательства списывались за счет чистой прибыли организации. Данные манипуляции нарушают методику отражения ОНО на счетах бухгалтерского учета и искажают финансовые результаты деятельности в бухгалтерской финансовой отчетности.

Далее обратимся к основной цели применения ПБУ 18/02, сформулированной п. 1 положения — формирование в бухгалтерском учете и раскрытие в бухгалтерской отчетности информации о расчетах по налогу на прибыль организаций, в том числе определение взаимосвязи показателя, отражающего прибыль (убыток), исчисленного в порядке, установленном нормативными правовыми актами по бухгалтерскому учету РФ, и налоговой базы по налогу на прибыль за отчетный период, рассчитанной в порядке, установленном законодательством Российской Федерации о налогах и сборах [5].

Проверка взаимоувязки показателей, отражающих расчеты с бюджетом по налогу на прибыль, осуществляется по формуле (1):

ТНП = УР (УД) + ПНО — ПНА + Изменение ОНА — Изменение ОНО, (1).

где ТНП — текущий налог на прибыль;

УР — условный расход по налогу на прибыль;

УД — условный доход по налогу на прибыль;

ПНО — постоянное налоговое обязательство;

ПНА — постоянный налоговый актив;

ОНА — отложенный налоговый актив;

ОНО — отложенное налоговое обязательство.

Если в налоговом учете в отчетном (налоговом) периоде получен убыток, то итогом вышеуказанной формулы должен быть ноль.

Если приведенное равенство не выполняется, то очевидно, что присутствующие в формуле показатели содержат ошибку.

Очевидно, что проверка взаимоувязки по данным бухгалтерской отчетности сельскохозяйственной организации затруднена, так как невозможен расчет условного расхода (дохода) по налогу на прибыль. Дело в том, что по строке 2300 «Прибыль (убыток) до налогообложения» отражается итоговый финансовый результат: от сельскохозяйственной деятельности, облагаемой налогом на прибыль по ставке 0%, и от прочей деятельности, облагаемой по ставке 20%. Причем, доля прибыли от прочей деятельности (продажи основных средств, предоставления имущества в аренду, оказания услуг по хранению и т. п.) для сельскохозяйственных товаропроизводителей незначительная.

В данных обстоятельствах сельскохозяйственные товаропроизводители на общем режиме налогообложения должны организовать раздельный бухгалтерский учет по счетам 90 «Продажи», 91 «Прочие доходы и расходы», 99 «Прибыли и убытки» в разрезе прибыли, полученной от сельскохозяйственной деятельности с нулевой налоговой ставкой, и прибыли, полученной от прочих видов деятельности, облагаемой по ставке 20%.

В целях осуществления контроля взаимосвязи бухгалтерской и налогооблагаемой прибыли, текущего налога на прибыль и условного расхода (дохода) по налогу в сельскохозяйственных организациях, применяющих ПБУ 18/02, считаем целесообразным осуществлять расшифровку показателя по строке 2300 «Прибыль (убыток) до налогообложения» отчета о финансовых результатах путем введения справочной строки 2360 «в т. ч. от несельскохозяйственной деятельности».

В качестве альтернативного варианта возможна расшифровка данного показателя в пояснениях к отчету о финансовых результатах. Проверка раскрытий и полноты комментариев по налогу на прибыль является неотъемлемой частью аудиторской проверки финансовой отчетности. Поскольку информация, приводимая в комментариях, представляет не меньший интерес для пользователей, чем сама отчетность, неточности, полное или частичное их отсутствие могут стать причиной модификации аудиторского заключения.

По итогам анализа отложенных налогов автором был сделан основной вывод о том, что правильно рассчитанные отложенные налоги оказывают влияние на достоверность финансовой отчетности и служат дополнительным источником информации для пользователей отчетности о финансовом положении и эффективности налоговой политики сельскохозяйственных организаций.

- 1. Алеткин, П. А. Алгоритм проведения экономического анализа налоговых активов и обязательств / П. А. Алеткин // Современные технологии управления. — 2011. — № 4.

- 2. Бригхем, Ю. Финансовый менеджмент. Полный курс в 2-х томах / Ю. Бригхем, Л. Гапенски / Пер. с англ. Под ред. В. В. Ковалева. — СПб.: Экономическая школа. — 1997. — Т. 1. — 497 с.

- 3. Крылов, С. И. Порядок анализа отложенных налоговых активов, отложенных налоговых обязательств и оценка их влияния на финансовое состояние организации / С. И. Крылов // Финансовый вестник: финансы, налоги, страхование, бухгалтерский учет. — 2010. — № 5.

- 4. Покровская, Н. В. Оценка отложенных налоговых активов и отложенных налоговых обязательств / Н. В. Покровская, Е. А. Антонец // Международный бухгалтерский учет. — 2015. — № 11. — С. 43−54.

- 5. Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02: утв. приказом Минфина РФ от 19 ноября 2002 г. № 114н. — Режим доступа: http://base.garant.ru/12 129 425/#ixzz3h6zKuo9n.

- 6. Попова, Е. В. Анализ как этап аудиторской проверки расчетов по налогу на прибыль / Е. В. Попова // Аудитор. — 2010. — № 11(189). — С. 14−22.

- 1. Aletkin, P. A. Algoritm provedenija jekonomicheskogo analiza nalogovyh aktivov i objazatel’stv / P. A. Aletkin // Sovremennye tehnologii upravlenija. — 2011. — № 4 (In Russian).

- 2. Brighem, Ju. Finansovyj menedzhment. Polnyj kurs v 2-h tomah / Ju. Brighem, L. Gapenski / Per. s angl. Pod red. V. V. Kovaleva. — SPb.: Jekonomicheskaja shkola. — 1997. — T. 1. — 497 s. (In Russian).

- 3. Krylov, S. I. Porjadok analiza otlozhennyh nalogovyh aktivov, otlozhennyh nalogovyh objazatel’stv i ocenka ih vlijanija na finansovoe sostojanie organizacii / S. I. Krylov // Finansovyj vestnik: finansy, nalogi, strahovanie, buhgalterskij uchet. — 2010. — № 5 (In Russian).

- 4. Pokrovskaja, N. V. Ocenka otlozhennyh nalogovyh aktivov i otlozhennyh nalogovyh objazatel’stv / N. V. Pokrovskaja, E. A. Antonec // Mezhdunarodnyj buhgalterskij uchet. — 2015. — № 11. — S. 43−54 (In Russian).

- 5. Polozhenie po buhgalterskomu uchetu «Uchet raschetov po nalogu na pribyl' organizacij» PBU 18/02: utv. prikazom Minfina RF ot 19 nojabrja 2002 g. № 114n. — Rezhim dostupa: http://base.garant.ru/12 129 425/#ixzz3h6zKuo9n (In Russian).

- 6. Popova, E. V. Analiz kak jetap auditorskoj proverki raschetov po nalogu na pribyl' / E. V. Popova // Auditor. — 2010. — № 11(189). — S. 14−22 (In Russian).