Обзор существующих исследований по премии за контроль на развитых и развивающихся рынках

Во многих работах исследуется показатель финансового рычага. Так, на бразильском рынке значение отношения долга к совокупным активам компании-цели, используемая как прокси переменная левередживанности компании, влияет нелинейно: для компаний с низким уровнем долга его увеличение положительно влияет на размер премии за контроль, в то время как для компаний с уже высоким уровнем долга зависимость… Читать ещё >

Обзор существующих исследований по премии за контроль на развитых и развивающихся рынках (реферат, курсовая, диплом, контрольная)

Оценка премии за контроль

В настоящее время существует большое количество эмпирический исследований, которые посвящены оценке премии за контроль. Среди основных методов расчета корректировки можно выделить следующие (статистические): метод сделок слияний и поглощений, метод двух классов акций, метод блочных транзакций. Среди классических методов также выделяют методы Дамодарана и Мерсера, которые могут применяться при рассмотрении конкретных кейсов. В следующей таблице приведены основные характеристики каждого из методов.

Подход Дамодарана А.

Дамодаран в своей работе определяет показатель эффективности управления компанией как основной драйвер и фактор, определяющий размер премии за контроль. (Damodaran, 2005). Автор считает, что стоимость бизнеса определяется, главным образом, менеджерами, определяющими инвестиционную деятельность компании и принимающие управленческие решения. То есть, чем эффективнее менеджмент компании, тем больше ее стоимость. Так, если определить стоимость существующей компании с действующим менеджментом как стоимость «status quo», а стоимость аналогичной компании с более эффективным менеджментом как «optimal», то разница между значениями и будет премия за контроль.

Дамодаран выделяет два фактора, влияющие на размер премии за контроль: (1) уровень роста стоимости компании при смене менеджмента на более эффективный; (2) вероятность смены менеджмента компании. Так, если компания сейчас управляется наименее оптимально и вероятность смены менеджмента высока, то размер премии за контроль будет высокий. Автор выделяет четыре механизма смены менеджмента в компании:

действия активных акционеров по улучшению корпоративного управления компании;

действие внешних акционеров по аккумулированию голосов для влияния на действия менеджмента;

вынужденная смена менеджмента компании советом директоров;

смена менеджмента по причине враждебного поглощения.

Один из минусов данного метода состоит в сложности определения вероятности смены команды менеджмента в компании. В настоящее время используются logit-и probit модели, в которых сопоставлены показатели компании, где произошла смена менеджмента с компаниями, где команда не менялась. Более того, метод носит экспертный характер, так как зависит от индивидуальных показателей каждой компании. Таким образом, результаты исследований данным методом будут не универсальны.

Итак, согласно методологии Дамодарана размер премия зависит от качества управления компанией: в случае если уже сейчас компания управляется эффективно и нет возможности увеличить ее стоимость при смене менеджмента (в рамках другой инвестиционной и управленческой политики компании), то премия за контроль будет невелика. Более того, на размер также будет влиять вероятность смены менеджмента.

Подход Мерсера З.К.

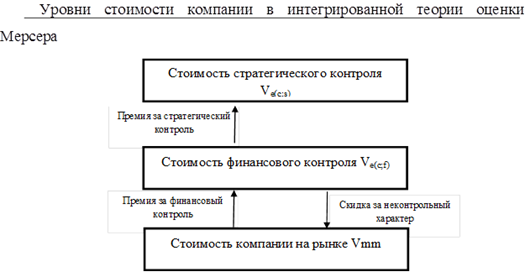

Другим классическим методом определения премии за контроль является подход Мерсера (Mercer, 2002). В своей интегрированной теории исследователь выделяет три уровня стоимости, при которых при переходе от одного к другому применяется соответствующие премии и скидки за контроль. Уровни стоимости по Мерсеру представлены на рисунке ниже:

Рисунок 2.

Стоимость компании первого уровня (Vmm) — это стоимость компании, наблюдаемая на рынке или полученная в результате оценки с помощью модели Гордона. Далее, второй уровень стоимости (Ve (c;f)) характеризуется финансовым контролем. Это стоимость компании для покупателя, ожидающего операционные выгоды от сделки, в частности:

увеличение будущих денежных потоков;

увеличение темпа роста компании (или темпов роста денежных потоков);

уменьшение значения ставки дисконтирования.

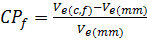

Размер премии за финансовый контроль определяется по следующей формуле:

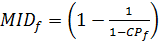

Аналогично, при переходе со второго уровня стоимости на первый, будет происходить потеря контроля, вследствие чего необходимо сделать корректировку за отсутствие контроля (скидка за неконтрольный пакет акций), которая рассчитывается следующим способом:

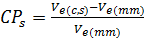

Третий уровень стоимости компании (Ve (c;s)) характерен для стратегического инвестора. Стоимость пакета акций для такого покупателя будет выше, так как в результате сделки ожидаются не только финансовые выгоды, но и стратегические (эффект синергии). Премия за стратегический контроль рассчитывается по следующей формуле:

Метод оценки премии за контроль с помощью подхода Мерсера может применяться также в рамках конкретный кейсов. Результаты подхода будут неприменимы для широкой выборки, а носят индивидуальный характер.

Метод анализа двух классов акций

Метод анализа двух классов акций (dual class stock method) основывается анализе двух типов акций одной компании — с правом и без права голоса. Согласно классической предпосылке теории финансов, два актива, генерирующие идентичные финансовые потоки и дающие одинаковые выгоды в будущем, имеют одинаковую рыночную цену при прочих равных условиях. Таким образом, разница в цене между акциями с правом голоса и без права голоса и будет отражать наличие платы за контроль при прочих равных условиях.

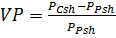

Самая распространенная модификация метода dual class — это расчет относительной разницы цен акций с правом или без права голоса по следующей формуле:

.

где — цена акции с правом голоса (с повышенной голосовательной способностью), — цена акции без права голоса (с низкой голосовательной способностью).

В частности, такая методология была использована на развитых рынках исследователями Ньюманом для выборки датских компаний для 1992;1999 гг. Средние значении в премии варьировались в рамках от -8,8% до 22% в зависимости от периода исследования. (Neumann, 2003). Отрицательная премия объясняется рисками ликвидности у инвесторов. Аналогичное исследование было сделано на норвежском рынке при анализ трех типов акций — A, F (с правом голоса) и B (без права голоса). По результатам, для части отрезка (1988;1994) премии также получились отрицательными, что объясняется автором тремя факторами: ликвидностью акций, корпоративным управлением и разделение рынка на внутренний и иностранный. (Odegaard, 2007) Для итальянского рынка средний размер премии для выборки 1977;2003 гг. составил 56,51%. (Caprio et al, 2008).

Для рынка развивающихся стран также получились неоднозначные значения премии за контроль. В работе Муравьева анализируются российские компании в 1998;2009 гг., имеющие акции двух классов (Muravyev et al, 2014). Среднее значение для выборки из 1021 наблюдений составило 113% (более высокие значение наблюдаются в послекризисное время — в 1999 г. и 2009 г.) Для рынка Бразилии средний размер премии варьируется в диапазоне от -2,8% до 17,9% в 1995;2006 гг. (Saito, Silveira, 2010). Отрицательные значения премии для развивающихся стран объясняются низкой ликвидностью акций с правом голоса и размером дивидендов, предусмотренных для разных классов (применительно для рынка Бразилии).

Большое количество исследований добавляют всевозможные корректировки и модификации к первому подходу. Так, Зингалес в своем исследовании на американском рынке применил корректировку на голосовательную способность (Zingales, 1995):

где r-отношение количества голосов у акций с низкой голосовательной способностью к количеству голосов у акций с повышенной голосовательной способностью.

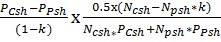

Большое исследование по анализу премии за контроль методом двух акций проведено в работе Неновы (Nenova, 2003). Автор оценил данный параметр на выборке из 18 стран в 1997 г. Для оценки показателя использовались акции с правом голоса, имеющие голосовательную силу более 50%.

где k-отношение голосовательной силы акций с низкой голосовательной способностью к акциям повышенной, Nколичество акций соответствующего типа. Автор сконцентрировал свое внимание на зависимости размера премии за контроль от институциональной системы страны в целом, степени развития законодательной системы. В среднем, премии варьировались от -2,88% в Гонконге до 48% в Южной Корее. Более обширный список исследований представлен в Приложении 1.

Данный подход к определению премии за контроль также имеет недостатки. Во-первых, причиной разницы в стоимости двух типов акций может быть не только наличие право голоса, но и множество других факторов, отследить которые сложно (они специфичны для каждой компании). Более того, такая разница показывает, главным образом, премию за право голоса, а не за контроль (например, при владении миноритарным пакетом акций может присутствовать премия за право голосования, но не будет премии за контроль). Также не все компании имеют несколько видов акций (не во всех странах разрешено разделений акций — Zingales, 1995), поэтому данные результаты не могут быть применимы для любых компаний. Так, например, в Китае выпуск привилегированных акций (или с большим правом голоса) запрещен. При анализе премии за контроль данным методом стоит помнить о законодательных особенностях по странам в отношении предоставления тех или иных прав для голосующих и неголосущих акций.

Метод блочных транзакций

Одним из первых исследований по оценке премии за контроль методом блочных транзакций было сделано Барклаем (Barclay et al, 1989). В соответствии с данной методологией, считается, что при покупке крупных пакетов акций приобретаются два вида выгод:

ожидаемые выгоды от выплаты дивидендов или других денежных потоков, которые доступны всем акционерам (вне зависимости от уровня контроля) в пропорции от доли владения акциями. Рыночная стоимость таких выгод выражается в котировках компании частные выгоды от покупки крупных пакетов акций, которые отражены в праве голоса. Такие выгоды могут носить материальный характер (например, более высокие дивиденды для определенных акционеров или право на покупку дополнительных акций по цене ниже рыночной) или нематериальный (например, отдача предпочтений по каким-либо решениям конкретным инвесторам и проч.).

Метод блочных транзакций оценивает частные выгоды инвесторов как мера премии за контроль аналогично методу двух классов акций: отношение цены, уплаченной покупателем в составе пакета к нормальной рыночной цене. Результаты исследований данным методом очень сильно варьируются, в первую очередь, из-за отсутствия стандартизированной методологии: по исследованиям очень сильно отличаются критерии формирования выборки (понятия блочных пакетов акций и день, когда цена акций становится нормальной).

По результатам исследования на рынке США при покупке блока более 5% в работе Барклая средняя премия составила 20% в 1978;1982 гг. (в качестве рыночной цены бралась цена за 3 дня до объявления о сделке). Аналогичное исследование на рынке европейских стран было сделано Трояновским: для выборки транзакций c минимальным пакетом размером в 10% в Польше размер премии составил 9,08% (Trojanowski, 2008).

В работе Дика, Зингалеса в качестве критерия порогового значения пакета акций берется 10% голосов на общем собрании акционеров (Dyck, Zingales, 2004). Исследование производилось для 30 стран. Обычный расчет премии они модифицировали, добавив корректировки на рыночную власть компании-покупателя и компании-цели, и на изменения на рынке за месяц до сделки (в качестве прокси бралась динамика рыночного индекса). Данная корректировка была сделана для сравнимости результатов по странам за счет корректировки на внешний фактор рынка. В качестве нормальной цены акций была принята цена на 2 день после объявления о сделке. Результаты исследования показали, что премия за контроль, в среднем, по всем странам составила 14% и варьируется в диапазоне от -4% (для Японии) до 65% (для Бразилии). Такой разброс объясняется, главным образом, структурой владения (степенью концентрации) и законодательной средой. Более обширный список эмпирических исследований представлен в Приложении 1.

Метод блочных транзакций, по определению, выявляет только частные выгоды инвесторов от покупки какого-то пакета акций, что не может в полной мере трактоваться как премия за контроль. Более того, в зависимости от критериев формирования выборки, значения по премии могут сильно отличаться.

Метод сделок

Определение премии за размер в ходе сделок слияний и поглощений является наиболее широко используемым подходом среди авторов. В рамках данного метода можно выделить два механизма оценки корректировки:

Стандартный подход Альтернативный подход (метод событий — event study).

Стандартный метод предполагает расчет премии по следующей формуле:

где P0 — цена акции, уплаченная покупателем во время сделки Pm — рыночная цена компании-цели до сделки (нормальная цена).

Методология исследования схожа с определением премии методом блочных транзакций, однако подход к определению корректировки иной. В данном случае в качестве премии за контроль оцениваются не только частные выгоды конкретного инвестора, но и выигрыши в денежных потоках, которые ожидает получить инвестор. Таким образом, в качестве прокси-переменной оценки премии за контроль используется разница в цене акций во время сделки и нормальной ценой акции, которая и отражает выгоду, возникающую у контролирующего акционера.

Данная методология используется в главном статистическом источнике по оценке премии за контроль — Mergerstat. Нормальная цена для каждой компании определяется в соответствии с динамикой на фондовом рынке: оцениваются объемы торгов, колебания цены до сделки и в соответствии с данными показателями определяется нормальная цена акции. Результаты эмпирических исследований варьируются при использовании данной методологии в силу выборами авторами разных нормальных значений акций компании-цели. В частности, для развитых стран аналогичную методологию использовал Раад на рынке США для сделок в 1990;2005 гг. (Raad, 2012). В качестве нормальной цены автор использовал разные окна — цену акции за 30, 15,10 и 1 день до сделки. В результате, премия за контроль варьировалась от 24,4% до 44,9%. Исследование Хануна было сделано на странах G7. При выборке нормальной цены за 28 дней до сделки, премия составила от 20 до 30% в зависимости от страны (Hanouna at al, 2001). Положительные результаты премий получились в исследовании Ральфа (Ralph at al, 2012) и на европейских странах (Thraya, 2010).

Для рынка развивающихся стран данным методом получались также положительные результаты. Федотова и Евстафьева на российском рынке получили премию 28% для выборки из 130 сделок в 2005;2008 гг. (Федотова, Евстафьева, 2008). В исследовании для определения размера премии за контроль рассматривались сделки, в ходе которых происходила консолидация пакета 25%, 50% и 100%. Драгота, анализируя румынский рынок, выявил положительную премию за контроль (среднее значение 115% за 2000;2011 гг.) при нормальной цене акции за день до объявления о сделке (Dragota et al, 2013).

Как видно из результатов исследования, в среднем премии за контроль, полученные стандартным методом сделок, выше, чем премии, полученные другими методами. Это объясняется тем, что метод не корректирует размер премии на общее движение рынка, которое не связано с объявлением о сделке.

Альтернативный подход оценки премии за контроль — метод событий (event study). В качестве премии за контроль, в данном случае, служит накопленная избыточная доходность (CAR) компании-цели. В настоящем исследовании используется данный метод для выявления премии за контроль, поэтому более подробная методология будет представлена во второй главе.

В своей работе Драгота оценивает премию за контроль на одной выборке по румынским компаниям двумя методами: стандартным и альтернативным. (Dragota, 2007). В результате исследования, он делает вывод, что оба метода дают положительные результаты, однако стандартный подход переоценивает размер корректировки (средние значения составили 82,4% и 44,6% для стандартного и альтернативного метода соответственно). Также оценкой премии данным методом занимался Симонян (размер премии 35,5% для американского рынка), который анализировал показатели CAR для окна событий с 42 дней до анонсирования до 126 дней после анонсирования сделки. (Simonyan, 2014). Александридис в своем исследовании анализирован CAR на коротком промежутке (-1;+1) и также выявил положительные результаты для рынка США (Alexanrridis at al, 2013). Более обширный список эмпирических исследований представлен в Приложении 1.

Детерминанты премии за контроль

Как мы увидели по результатам эмпирических исследований, размер корректировки варьируется очень сильно в зависимости от страны, времени и методологии исследования. Диапазон премий очень широк и для обоснования такого разброса необходимо исследовать детерминанты, влияющие на размер премии. Более того, выявление таких факторов позволит в дальнейшем корректировать премии, рассчитанные для рынка в целом, и учитывать специфические признаки компании.

Размер приобретаемого пакета акций

Безусловно, для выявления премии за контроль, в первую очередь, необходимо знать, какой размер пакета акций планируется приобрести. Как уже было сказано ранее, в настоящее время существует большое количество нормативов (стандарты оценки, законодательство др.), на основе которых можно сделать вывод о наличии того или иного вида и степени контроля. Однако вне зависимости от методологии определения премии за контроль, считается, что при покупке большего пакета акций, премия за контроль будет выше. Так, при покупке мажоритарного пакета (более 50%), покупатель вынужден будет заплатить дополнительную премию вследствие приобретения дополнительных выгод и полномочий от сделки: право на определение дивидендов, приобретение и ликвидации активов, назначение директоров и менеджеров и проч. Размер пакета акций как основная детерминанта премии за контроль обозначается в работе (Родионова, Переваловой, 2011). Исследование Драготы премии за контроль на румынском рынке также подтверждает положительную зависимость от размера пакета (Dragota et al, 2013). Однако некоторые исследования выявляют, что при покупке крупного пакета акций уменьшается возможность инвестора по диверсификации своего портфеля, что увеличивает издержки контроля (Barclay, Holderness, 1989), что отражает отрицательную зависимость между показателями, начиная с определенного размера инвестиций.

Размер пакета акции до сделки

Данный показатель используется во многих работах как на развивающихся, так и на развитых рынках в качестве детерминанты премии за контроль. Предполагается, что компания, которая уже владеет каким-либо пакетом акции компании-цели обладает инсайдерской информацией и оценивает компанию более объективно, чем внешние покупатели. Более того, существует «репутационный» эффект: компания-цель будет склонна продать долю своих акций инвестору, который уже знаком с компанией, чем внешнему покупателю.

Так, данное суждение подтверждается в исследовании (Simonyan, 2014): выявляется отрицательная зависимость между процентом владения акциями до сделки и размером премии за контроль для рынка США. Аналогичный результат получил Драгота при анализе премии за контроль на рынке Румынии: он вывел отрицательную значимую зависимость между параметрами. Более того, он ввел дамми-переменную (1-если компания владела акциями до сделки, 0 — иначе), которая также показала отрицательное влияние на размер корректировки (Dragota et al, 2013).

Размер компании — цели

Одна из самых явных детерминант влияющих на размер премии — размер компании-цели. Большинство эмпирических исследований выявили отрицательную зависимость между показателями, так как, считается, что чем больше размер компании, тем больше ее рыночная власть (больше вероятность диктовать свои условия во время переговоров) и тем сложнее ее купить. Это уменьшает количество покупателей, готовых ее купить, а значит уменьшает премию за контроль. Более того, в небольших компаниях структура владения часто более сконцентрирована в руках небольшого круга людей, в то время как для крупных компаний более характерно менее сконцентрированные права собственности. Поэтому, вероятность продажи контрольного пакета акций небольшой компании меньше, так как акционеры могут быть не заинтересованы в продаже своих долей третьим лицам. Поэтому премия за контроль будет выше для сравнительно небольших компаний.

Данные суждения подтверждаются в работе Симоньяна (Simonyan, 2014) на американском рынке (в качестве детерминанты используется логарифм величины собственного капитала компании-цели за год до сделки). На развитых странах данная корреляция также выявляется в работах Невовы (Nenova, 2003) на выборке из 18 стран и Одегаарда (Odegaard, 2007) на норвежском рынке с использованием метода двух классов акций (в качестве детерминанты использовался логарифм рыночной капитализации компании). Подтверждение значимой отрицательной зависимости существует и в исследованиях на развивающихся рынках: в работе Трояновского (Trojanowski, 2008) (Польша), Драготы (Dragota, 2013) (Румыния), Фана, Ху, Джана (Fan, Hu, Jiang, 2012) (Китай).

Финансовые показатели компании — цели

Всевозможные финансовые показатели такие как уровень долговой нагрузки, показатели рентабельности, ликвидность компании-цели и проч. оказывают очень большое влияние на размер премии за контроль согласно эмпирическим исследованиям.

Показатели рентабельности компании-цели также служат индикатором премии за контроль. В работе Dyck, Zingales (2004) на выборке из 39 стран выявлена отрицательная зависимость, однако в работе Карвала да Сильвы и Субрамаяма на бразильском рынке, где в качестве прибыльности брался показатель ROA выявилась значимая положительная зависимость.

Показатель ликвидности компании-цели также служит индикатором размера корректировки: менее ликвидные компании представляют меньший интерес для инвесторов, поэтому премия для них будет меньше (Dragota et al, 2013).

Во многих работах исследуется показатель финансового рычага. Так, на бразильском рынке значение отношения долга к совокупным активам компании-цели, используемая как прокси переменная левередживанности компании, влияет нелинейно: для компаний с низким уровнем долга его увеличение положительно влияет на размер премии за контроль, в то время как для компаний с уже высоким уровнем долга зависимость будет отрицательная (Saito, 2003). Предполагается, что при большом уровне долга увеличивается вероятность перехода контроля к кредиторам, поэтому и премия уменьшается. На развитом рынке Дик и Зингалес также выявляют отрицательную зависимость между параметрами. В работе (Thraya, Hagendorff, 2010) в качестве прокси структуры капитала исследуется отношение долга к совокупным активам за год до сделки. В исследовании на выборке из европейских стран была выявлена значимая отрицательная зависимость между показателями. Таким образом, эмпирические исследования выявляют неоднозначный эффект уровня долговой нагрузки на премию за контроль.

Страновые различия

Многие авторы считают, что страновые различия во многом способствуют большим различиям в размере премии за контроль. Так, для более развитых стран, как правило, характерна более развитая законодательная среда и более сильная защита интересов акционеров. В таких развитых странах, как США, существует защита интересов миноритарных акционеров, а также регулирование частных выгод среди мажоритарных. Такие результаты получились в исследовании (Nenova, 2003): премия за контроль в США составила 4,5% в то время как в странах континентальное Европы со слабой защитой миноритариев — 25,4%. В работе Дика, Зингалеса также исследуется премия за контроль в разных странах, их результаты варьируются от -4% для Японии до 65% для Бразилии. (Dyck, Zingales, 2004). Авторы Юрфеста и Паредеса исследовали влияние реформы в законодательской сфере в Чили: ужесточение контроля со стороны государства по вопросам частных выгод от всевозможных корпоративных решений в компании (Jurfest, Paredes, Ruitort). Согласно результатам исследования, основанного на 43 сделках, после данной реформы премия за контроль в сделках уменьшилась значительно с уровнем до реформы, что еще раз подтверждает большое значение данной детерминанты. Значимость страновых различий в контексте разной законодательной среды также выделяется в работе (Родионова, Переваловой, 2011).

Тип сделки

Большое количество исследований посвящено анализу вида сделки и влияние ее на размер премии за контроль. Так, например, по характеру сделки могут быть враждебными или дружелюбными. Так, в исследовании Викраманайке и Вуда на рынках в Австралии и Канаде авторами вводилась дамми-переменная (1- если сделка враждебная, 0 — если нет). Авторы получили положительные значимые результаты, значит при враждебном слиянии/поглощении, премия за контроль будет выше. Аналогичные результаты получились в работе (Sonenshine, Reynolds, 2014).

Сделки также могут быть трансграничными (если компания-цель и компания-покупатель оперируют в разных странах) или национальными по типу (если компании оперируют в одном стране). Такой фактор исследовали Дик, Зингалес: они ввели дамми-переменную, где сделке присваивалось значение 1, если была трансграничной и 0 — национальной. В результате исследования сделки с иностранным покупателем характеризовались более высокой премией за контроль (результат значим). Исследования Дика и Зингалеса проводилось на сделках из стран, главным образом развитых. Однако по результатам аналогичного исследования Драготы по рынку Румынии результат оказался отрицательным, но также значимым. Таким образом, данный фактор неоднозначно влияет на результаты премии за контроль.

Сделки по типу также могут различаться в зависимости от оперирования компании-цели и компании-покупателя в одной отрасли или в разных отраслях. В частности, такая детерминанта исследовалась авторами Трайя и Хагендорф. По выборке из европейских стран авторы выявили значимую положительную зависимость, если компании оперируют в одной отрасли. Это объясняется тем, что в сделках, где компании оперируют в одной отрасли вероятность эффекта синергии больше, а значит и премия за контроль у таких сделок будет выше. Данный вывод также подтверждается работой (Bae et al, 2002).

Тип покупателя

Некоторые исследования выделяют характеристику покупателя как детерминанту, влияющую на премию за контроль. Для корпораций более характерны агентские проблемы, чем физическим лицам, что предполагает более высокую премию за контроль. Однако отдельные инвесторы контролируются меньше со стороны прочих акционеров и надзорных органов, чем юридические лица, что позволяет им легче получать частные выгоды от контроля. Так, в исследовании Драготы на румынском рынке вводится дамми-переменная относительно типа покупателя (1- если это корпорация, 0 — если это физическое лицо). По результатам исследования, сделки, где инициатором являлись корпорации показали значимый положительный эффект на размер премии. (Dragota et al., 2013).

Также специфика страны накладывает свои особенности на покупателя. Так, исследуя премию за контроль на итальянском рынке, авторы Capri, Crochi (2008) обнаружили, что тип покупателя «семья» оказывает значимое положительное влияние на премию, однако государство в качестве акционера оказывает обратный эффект.

Корпоративное управление компании-цели

Всевозможные характеристика корпоративного управления компании-цели оказывают эффект на премию за контроль: степень концентрации акционерного капитала до сделки, типы собственников (менеджеры, аутсайдеры, работники), наличие доли государства во владении и проч. (Родионов, Перевалова, 2011).

В качестве основного аспекта корпоративного управления, влияющего на премию за контроль, является степень концентрации прав собственности. Как уже было сказано ранее, чем более сконцентрированы права собственности, тем сложнее выкупить контрольный пакет у ограниченного числа акционеров, поэтому предполагается более высокий размер премии ща контроль. В качестве прокси переменной в исследованиях используется индекс Герфиндаля-Хиршмана или размер самого крупного пакета владения. Также, например, в работах Драготы (Dragota et al, 2013) используется дамми-переменная (1-если в компании есть акционер, владеющий мажоритарным пакетом, 0 — иначе). Аналогичная переменна используется в работе по российскому рынку Муравьева (Муравьев, 2014). Оба исследования выявляют положительное значимое влияние на размер корректировки.

Интеллектуальный капитал компании-цели

В настоящее время большое внимание уделяется интеллектуальному капиталу (ИК) компании как одного из главных параметров, влияющих на эффективность сделки слияния или поглощения, а значит и на размер премии за контроль. Предполагается, что при покупке какого-либо уровня контроля, компания ожидает приобрести дополнительные уникальные ценности, которыми владеет компания-цель, поэтому покупатель будет готов заплатить больше, премия за размер будет увеличиваться. В рамках ИК такие ценности могут включать в себя всевозможные нематериальные активы, такие как уникальные информационные технологии, лицензии, права, человеческий капитал, репутация и проч. (Найденова, Осколова). Традиционно выделяется три компонента интеллектуального капитала (Petty, Cauganesan, 2005; (Байбурина, Гребцова, 2012):

человеческий капитал — совокупность знаний, умений, навыков, уникальных человеческих ресурсов;

отношенческий капитал — структура взаимосвязи с агентами внешней среды (поставщиками, подрядчиками, покупателями, инвесторами, и проч. агентами);

структурный капитал — совокупность интеллектуальной собственности, научно-исследовательских разработок и любых инноваций, отделимых от человеческих ресурсов.

В целом, оценить размер ИК компании очень сложно. При оценке ИК в исследовательских работах все показатели можно условно разделить на финансовые и многокритериальные. Свейби в своем исследовании дополнительно выделяет показатели, оценивающие размер ИК в целом, и оценивающие его пошагово как структуру (см. Приложение 2). (Sveiby, 2001). В рамках нефинансовых показателей могут быть использованы наличие ERP систем, наличие сайта компании, известность бренда и проч. (Байбурина, Гребцова) Так, среди финансовых показателей, оценивающих ИК наиболее известными являются Q Тобина, EVA, VAIC, MVA. Чаще всего в исследованиях расчет ИК состоит из оценки каждого компонента. В качестве прокси переменных могут использоваться как финансовые, так и нефинансовые показатели.

В настоящее время, существует небольшое количество эмпирических работ, посвященных влиянию ИК на размер премии за контроль в сделках. При анализе данной детерминанты особое внимание уделяется не только размеру ИК компании-цели, но и интегрировании существующего ИК в компанию-цель.

В работе Бена и Ли подтверждается, что основным драйвером сделок и параметром, влияющим на их эффективность, является эффект синергии от комбинирования и интегрирования инновационных активов компании-цели и покупателя. Вывод был сделан на основе анализе американских сделок в 1984;2006 гг., при которых преодолевался порог владения акциями 50% (Bena, Li, 2014). Авторами исследовался структурный капитал (в качестве прокси переменных брались расходы на научно-технические исследования и наличие патентов у компании). В результате исследования подтвердилось предположение о том, что положительный эффект от сделки с большей вероятность наблюдается у компаний с похожими технологиями, так как вероятность их интегрирования увеличивается. Соответственно, премия за контроль в таких сделках будет выше.

Аналогичный вывод по компаниям наукоемких отраслей был сделан Марсело (Marcelo Alves, 2008). Автор отмечает, что в настоящее время слияния и поглощения стали основной стратегией наукоемких компаний при желании получить доступ к каким-либо инновациям. Более того, эффект синергии будет определяться вероятностью эффективного взаимодействия инноваций компании-цели и операционного бизнеса покупателя. Ли в своем исследовании проанализировал 72 сделки в секторе промышленности с ультрасовременной технологией на тайваньском рынке и выяснил, что эффективность сделки будет зависеть, прежде всего, от эффективности внедрения новых технологий покупателем (Cheng-Wen Lee, 2012).

В эмпирических работах, авторы выделяют еще много количество детерминант, влияющих на размер премии за контроль. Безусловно, выбор детерминант и их влияние будет зависеть от страны исследования, периода исследования и прочих составляющих. Более того, для каждой компании присущи свои специфические черты, которые бывает сложно выявить статистическими методами, исследуя рынок в целом. Среди детерминант, неуказанных выше можно также выявить метод платежа, финансовые показатели компании-покупателя, волатильность рынка, дивидендная политика компании-цели и проч.