Составляющие системы Банка России

По форме организации Сберегательный банк РФ является акционерным банком открытого типа. Его учредителем выступает Центральный банк РФ, которому принадлежит и контрольный пакет акций Сбербанка. Это обуславливает монопольное положение Сбербанка на рынке финансовых ресурсов и придаёт ему статус квазигосударственного банка. Так, Сбербанк остаётся абсолютным монополистом на рынке частных вкладов… Читать ещё >

Составляющие системы Банка России (реферат, курсовая, диплом, контрольная)

а) Центральный банк, цели и функции Эмиссионным правом государство наделяет, как правило, только один банк, поскольку предоставление права эмиссии денег всем банкам расстроило бы денежное обращение страны. Эмиссионный банк располагает такими крупными средствами, какими не может располагать ни один из других банков, так как его пассивы — это средства бюджета и наличные деньги в обращении. Это обстоятельство дает ему возможность оказывать поддержку всем остальным банкам и руководить их деятельностью. Эмиссионный банк становиться центром по организации банковского дела в стране, вокруг которого группируются все прочие банки и иные кредитные учреждения. Такие операции, как правило, возлагаются на Центральный банк. Остановимся на нем подробнее. Первый центральный банк возник 300 лет назад (Шведский Риксбанк, 1668 г.).

С точки зрения собственности на капитал центральные банки бывают государственные, капитал которых принадлежит государству (Великобритания, ФРГ, Франция, Канада, Россия); акционерные (США, Италия); смешанныеакционерные общества, часть капитала которых принадлежит государству (Япония, Бельгия). Некоторые центральные банки были сразу образованы в качестве государственных (в Германии, России); другие создавались как акционерные, а затем национализировались (в Великобритании, Франции). Но независимо от того, принадлежит ли капитал центрального банка государству, исторически между банком и правительством сложились тесные связи, которые особенно усилились на современном этапе. Правительство заинтересовано в надёжности центрального банка в силу особой роли последнего в кредитной системе страны, в проведении её экономической политики.

Однако тесные связи центрального банка с государством не означают, что последнее может безгранично влиять на его политику. Центральный банк независимо от принадлежности его капитала является юридически самостоятельным: его имущество обособлено от имущества государства, центральный банк распоряжается им как собственник. Степень независимости центрального банка от исполнительной власти в разных странах различна. Большей самостоятельностью пользуются банки, по закону подотчётные парламенту (в США, Германии, Швейцарии, Швеции, Голландии, России), меньшейподотчётные Министерству финансов. Таких банков большинство.

В тоже время независимость центрального банка имеет относительный характер, поскольку экономическая политика правительства не может быть успешной без согласования и тесной увязки её основных элементов: денежнокредитной и финансовой политики. Поэтому в долгосрочном плане политика центрального банка прямо определяется приоритетами макроэкономического курса правительства. В конечном счёте любой центральный банк в той или иной степени сочетает черты и банка, и государственного органа.

Центральный банк Российской Федерации был создан после обретения ею суверенитета на базе Госбанка СССР первоначально в виде Госбанка РСФСР, который в декабре 1990 г. был переименован в Центральный банк РСФСР, а в апреле!995г" — в центральный банк РФ (Банк России).

На защиту и обеспечение устойчивости рубля направлена проводимая Банком России единая государственная денежнокредитная политика. Ежегодно не позднее 1 декабря ЦБР представляет в Государственную Думу основные направления на предстоящий год. В направлениях даются анализ состояния и прогноз развития экономики России, основные ориентиры, параметры и инструменты денежно-кредитной политики.

Для достижения установленных ориентиров денежнокредитной политики Банк России может использовать различные инструменты: изменение нормативов обязательных резервов, депонируемых в ЦБР (резервных требований); изменение процентных ставок по своим операциям; операции на открытом рынке; валютное регулирование. В исключительных случаях и только после консультации с Правительством ЦБР может применять прямые количественные ограничения кредитов (например, лимиты на рефинансирование банков, на проведение кредитными организациями отдельных банковских операций).

Так же как и центральные банки в подавляющем большинстве стран мира, Банк России с 1991 г. использует такой инструмент денежнокредитной политики, как изменение нормы обязательных резервов.

В 1999 г. они были следующие: по счетам до востребования и срочным обязательствам до 30 дней — 14%, свыше 30 до 90 дней-11%, свыше 90 дней-8%, по вкладам в иностранной валюте — 9%.11 Жуков Е. Ф. Деньги, кредит, банки. Москва 1999 г.

Важным инструментом денежно-кредитной политики является изменение процентных ставок по операциям Банка России, Начиная с 1993 г. ставка рефинансирования ЦБР изменялась не реже 5 раз ежегодно (в 1994 г. — даже 9 раз), причём нередко с интервалом в одну — две недели, иногда одновременно на 30 — 40 пунктов. В ноябре 2000 г. она была 28%.22 Там же Кроме ставки рефинансирования ЦБР устанавливает ставки по ломбардным кредитам, операциям типа репо, депозитным операциям. Процентные ставки Банка России представляют собой минимальные ставки, по которым он осуществляет свои операции.

Быстрое развитие рынка государственных ценных бумаг в России в 1993; 1995гг. создало предпосылки для активного использования операций на открытом рынке для воздействия на банковскую ликвидность и денежную базу. Так, покупка ЦБР государственных ценных бумаг у коммерческих банков внесла значительный вклад в преодоление кризиса рынков межбанковских кредитов в августе 1995 г. С 1995 г. операции Банка России на вторичном рынке ГКО — ОФЗ стали главной определяющей роста денежной базы.

С августа 1998 г. объём операций на открытом рынке резко сократился в результате реструктуризации задолженности по государственным ценным бумагам со сроком погашения до 31 декабря 1999 г.

Важное направление денежнокредитной политики Банка Россиивалютная политика. ЦБР активно использует обменный курс рубля в качестве инструмента регулирования денежного обращения и уровня инфляции. Покупая и продавая доллары США за рубли, ЦБР оказывает воздействие на объём рублёвой массы, так и на валютный курс рубля.

Большое значение для обеспечения стабильности валютного курса рубля имеет определение его режима. В 90-е гг. Банк России несколько раз менял режим валютного курса.

17 августа 1998 г. правительство и Банк России совместно заявили о пересмотре параметров курсовой политики во избежание сокращения валютных резервов и в целях устранения накопившихся во внешней экономической сфере диспропорций. «Валютный коридор» был расширен до 6,00- 9,50 руб. за 1 долл.11 Жуков Е. Ф. Деньги, кредит, банки. Москва 1999 г. с. 587 США. В сентябре 1998 г. Банк России был вынужден отказаться от режима «валютного коридора» и «отпустил» валютный курс в свободное «плавание». Был изменён и порядок установления официального курса рубля: он стал определяться по итогам торговли ММВБ.

Эффективность регулирования обменного курса рубля напрямую зависит от политики формирования и управления золотовалютными резервами Российской Федерации. Осуществляя эту политику, Банк России в основном следует принципам и правилам, которых придерживаются и другие центральные банки при осуществлении операций с официальными валютными резервами: поддержание резервов на уровне минимальной достаточности (т.е. в объёме не меньшем, чем финансирование импорта в течение трёх месяцев), обеспечение высокой степени надёжности, максимальной ликвидности и оптимальной доходности их размещения. Подавляющая часть валютных резервов размещается в ценные бумаги, выпущенные правительствами США и Германии. Выполняя функции основного органа валютного регулирования и одного из органов валютного контроля, ЦБР осуществляет: разработку соответствующих правовых и нормативных актов; подготовку и проведение мероприятий по совершенствованию системы контроля за движением валютных средств как внутри страны, так и во внеэкономической деятельности; принимает участие в разработке прогноза платёжного баланса России, организует составление платёжного баланса, участвует в подготовке международных соглашений и договоров России по соответствующим вопросам; сотрудничает с центральными банками других стран и международными финансовыми организациями в целях согласования направлений развития валютного регулирования и валютного контроля в России с международными нормами и практикой в данной области.

Вторая цель деятельности Банка Россииразвитие и укрепление банковской системы страны. ЦБР выполняет функцию «банка банков». Он осуществляет регулирование деятельности кредитных организаций и надзор за ними по следующим основным направлениям:

регламентация обязательных экономических нормативов для кредитных организаций (минимального размера капитала, достаточности капитала, нормативов ликвидности и др.); определение лимитов открытой валютной позиции, порядка формирования резервов для покрытия рисков;

открытие корреспондентских счетов, депонирование на спецсчетах обязательных резервов кредитных организаций, принятие их свободных средств в депозит по фиксированной ставке;

кредитование кредитных организаций;

управление ликвидностью банковской системы путём покупки и продажи банкам государственных ценных бумаг;

регистрация эмиссий ценных бумаг кредитных организаций;

установление правил проведения отдельных банковских операций, ведения бухгалтерского учёта, составления и предоставления бухгалтерской и статистической отчётности кредитных организаций;

регистрация и лицензирование деятельности кредитных организаций;

надзор за соблюдением банковского законодательства, нормативных актов ЦБР, проверка деятельности кредитных организаций.

Третья цель, стоящая перед Банком России — обеспечение эффективного и бесперебойного функционирования системы расчётов. Являясь «банком банков», ЦБР выполняет функции главного регулирующего органа платёжной системы России. Он организует межбанковские расчёты, служит расчётным центром банковской системы страны; устанавливает правила, формы, сроки и стандарты осуществления безналичных расчётов в России.

Банк России, подобно центральным банкам других стран, выполняет функцию банкира, финансового консультанта и агента Правительства РФ. На его счетах хранятся средства федерального бюджета, бюджетов субъектов Федерации, государственных внебюджетных фондов. ЦБР консультирует Минфин России по вопросам графика выпуска государственных ценных бумаг и погашения государственного долга с учётом их воздействия на состояние банковской системы и приоритетов единой государственной денежнокредитной политики.

Банк России осуществляет обслуживание государственного внутреннего долга РФ. Обслуживание долга производят ЦБР и его учреждения посредством осуществления операций по размещению долговых обязательств Правительства РФ, их погашению и выплате доходов в виде процентов по ним или в другой форме.

Функции ЦБР реализуются через его операции. Операции, связанные с выполнением основных функций Банка России, отражены в его балансе (счета баланса сгруппированы в укреплённые статьи, см. табл.5). Прибыль ЦБР после направления её в установленном Советом директоров порядке в резервы и фонды перечисляется в доходы федерального бюджета.

Таблица 5.

Сводный баланс ЦБ РФ на 1 января 2004 г.

АКТИВ. | млрд. руб. | в %. | ПАССИВ. | млрд. руб. | в %. |

Золото. Иностранная валюта. Наличные деньги в кассах. Кредиты МФ РФ. Операции с ценными бумагами Кредиты Межгосударственные расчеты Прочие активы. |

|

| Уставной капитал. Резервы и фонды. Валютные счета. Наличные деньги в обращении. Средства коммерческих банков Средства бюджетов и клиентов Средства в расчетах Прочие пассивы. |

|

|

БАЛАНС. | 349,0. | БАЛАНС. | 349,0. |

б) коммерческие банки: типы, структура, функции Низовое звено банковской системы состоит из сети самостоятельных банковских учреждений, непосредственно выполняющих функции кредитно-расчетного обслуживания клиентуры на коммерческих принципах. Основной его составляющей являются коммерческие (универсальные) банки, деятельность которых всеобъемлюща. Они занимаются практически всеми видами кредитных, расчетных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов. Сегодня коммерческие банки отдельных стран способны оказывать клиентам до 300 видов услуг (например, банки Японии).

Рассмотрим типы коммерческих банков.

В нашей стране в зависимости от способа формирования уставного капитала выделяют две основные группы коммерческих банков: акционерные и паевые" Физические и юридические лица, являвшиеся организаторами и основателями банка, получают статус учредителей банка, купив «учредительские» паи или акции. Индивидуальные и институциональные инвесторы, впоследствии купившие акции банка, приобретают статус акционеров. Лица, участвующие своими средствами в формировании уставного капитала паевого банка, называются участниками! (пайщиками).

По видам совершаемых операций коммерческие банки делятся на универсальные и специализированные.

По территории деятельности — на федеральные, республиканские и региональные.

По обслуживанию различных отраслей экономики. Закон предусматривает создание специализированных коммерческих банков для финансирования федеральных, республиканских, региональных и иных программ.

Коммерческие банки могут быть также классифицированы исходя из степени их участия в кредитно-финансовом обслуживании различных категорий клиентов; их роли на рынках кредитно-финансовых услуг, и в первую очередь на рынке кредитных ресурсов; перспектив и возможных форм участия в деятельности государственных структур, в том числе в процессах разгосударствления экономики; размеров собственного капитала коммерческих банков и величины их активов.

Важнейшими их функциями традиционно являются:

аккумуляция временно свободных денежных средств, сбережений и накоплений;

посредничество в кредите;

обеспечение функционирования расчетно-платежного механизма, осуществление и организация расчетов в народном хозяйстве, организация платежного оборота;

кредитование отдельных хозяйственных единиц, юридических и физических лиц, кредитно-финансовое обслуживание внутреннего и внешнего хозяйственного оборота;

создание платёжных средств;

организация выпуска и размещения ценных бумаг;

консультационное обслуживание клиентов.

Коммерческие банки могут осуществлять комплекс разнообразных операций. Основные из них следующие:

привлечение вкладов и предоставление кредитов;

введение

счетов клиентов;

осуществление расчётов по поручению клиентов;

кассовое обслуживание клиентов;

выпуск платёжных документов и иных ценных бумаг (чеков, векселей, акций, облигаций и др.).

покупка, продажа и хранение платёжных документов и иных ценных бумаг и другие операции с ними;

выдача поручительств, гарантий;

доверительные операции (привлечение и размещение средств, управление ценными бумагами и др.);

хранение финансовых и материальных ценностей;

лизинговые операции;

консультационные услуги и т. д.

Также коммерческие банки обязаны выполнять операции по кассовому исполнению федерального бюджета и бюджетов республик по поручению Банка России.

Большинство из действующих на сегодняшний день коммерческих банков относится к категории мелких или средних. Банки, принадлежащие к разряду крупных, — это в основном коммерческие банки, созданные на базе трансформированных отделений бывших государственных специализированных банков. Крупные банки, созданные предприятиями и организациями без участия государственных банковских служб, относительно немногочисленны. Соответственно в основной своей массе вновь созданные коммерческие банки имеют оргструктуру бесфилиального банка с небольшим количеством функциональных подразделений: кредитный, коммерческий и административно-хозяйственный отделы, отдел кассовых операций (в банках, осуществляющих кассовое обслуживание клиентов), бухгалтерия. В банках, получивших лицензию на осуществление валютных операций, создаются соответствующие подразделения для осуществления операций в иностранной валюте.

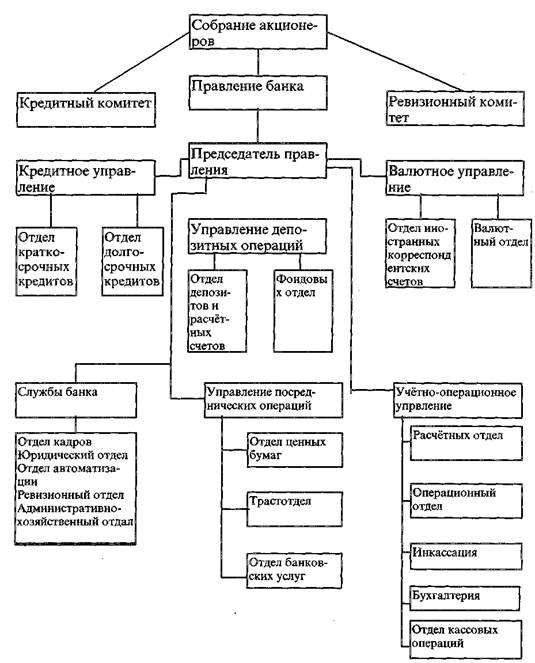

Типовая организационная структура коммерческого банка:

Приведенная схема является примерной, так как огромное влияние на структуру аппарата управления банка оказывают масштабы его деятельности, степень специализации, возможность совершать те или иные операции. В ряде случаев банк не выполняет тех или иных услуг, объем его операций слишком незначительный, чтобы формировать не только управления, но и отделы. Тогда в составе банковского аппарата создаются относительно небольшие группы работников, обслуживающих соответствующие стороны банковской деятельности. Приведенная схема показывает сам подход к комплектованию звеньев управления, принцип, основанный на функциональном назначении тех или иных административных подразделений. С позиции стратегии банка важно при этом так организовать управление, чтобы оно отвечало генеральной линии, сформированной на соответствующем этапе его развития.

В целом на сегодняшний день коммерческие банки являются наиболее интенсивно развивающимся звеном банковской системы, они быстро наращивают темпы активных и пассивных операций, постоянно проводят политику кредитной экспансии, способствуют развитию прогрессивных структур в экономике. Немаловажную роль играют коммерческие банки и в обслуживании иностранных инвестиций, включая кредитно-финансовое обслуживание совместных предприятий.

Сейчас российские банки предоставляют своим клиентам практически все возможные банковские услуги, однако нельзя сказать, что спрос на них удовлетворен полностью и повсеместно.

Депозитные услуги — открытие и обслуживание счета клиента в банке. Источники средств, помещаемых на вклады, разнообразны. Это средства на счетах предприятий, счетах заработной платы рабочих и служащих, счетах государственных предприятий и учреждений, которые временно не используются, но должны находиться на счете. Вклады подразделяются на три группы (бессрочные вклады (до востребования), срочные вклады, сберегательные вклады).

Как и в прошлые годы, большая часть вкладов населения (около 90%) находится на счетах в учреждениях Сбербанка РФ — это единственный банк, сохранность вклада в котором гарантируется государством. Большую роль играет и доступность отделений Сбербанка. Коммерческие банки лишь в последнее время стали активно развивать этот вид услуг. Многие банки для привлечения свободных денежных средств используют все новые и новые средства: предоставление различных видов услуг, открытие разнообразных, выгодных для вкладчика счетов (срочные, сберегательные, пенсионные, валютные и пр.).

Кредитные услуги. Кредитные операции можно классифицировать по ряду признаков:

В зависимости от обеспечения: необеспеченные (бланковые и персональные) и обеспеченные (вексельные, подтоварные, под ценные бумаги).

По срокам погашения: онкольные (до востребования), краткосрочные (до 1 года), среднесрочные (от 1 года до 5 лет), долгосрочные (от 5 лет).

По характеру погашения: единовременным взносом или в рассрочку.

По методу взимания процента: в момент предоставления ссуды; в момент погашения кредита; равномерными взносами на протяжении всего срока.

По видам заемщиков: промышленный кредит, сельскохозяйственный кредит, кредит на операции с ценными бумагами, потребительский кредит и т. д.

Существует большое количество видов кредитов по целям: контокоррентный, ломбардный, овальный, муниципальный и др., а также заменители кредита: лизинг, факторинг, форфейтинг.

Основным видом активных операций российских коммерческих банков является кредитование юридических лиц. Приоритеты кредитования определяются направленностью деятельности конкретного коммерческого банка. Банки, имеющие в числе своих клиентов крупные промышленные предприятия, специализируются на выдаче кредитов в промышленность; банки, работающие со строительными фирмами, кредитуют строительство, и т. д. Однако у большинства банков высок процент вложений в торговлю и практически отсутствует кредитование населения. По существу, единственным банком, занимающимся кредитованием физических лиц, является Сбербанк РФ. В последнее время повысилась роль среднесрочных кредитов. Однако банки по-прежнему с большой осторожностью относятся к проблеме выдачи кредитов. Каждый банк проводит собственную политику, зависящую от таких факторов, как текущий курс доллара, темпы инфляции, политическая ситуация в стране, источник средств для выдачи кредитов (государственные дотации; кредиты, полученные от западных стран; собственные средства, и пр.). Соотношение всех этих факторов определяет степень рискованности кредитования различных отраслей для конкретного банка.

Расчетно-кассовое обслуживание — услуги, связанные с осуществлением безналичных расчетов, а также приемом и выдачей наличных денег. К этой группе относятся все услуги, которые может получить предприятие-клиент данного банка. Предприятия могут осуществлять расчеты в наличной и безналичной (с помощью платежных поручений, чеков, пластиковых карт) форме. Предприятие сдает в кассу банка выручку, получает заработную плату (в виде наличных денег). Для осуществления платежей используется система расчетно-кассовых центров ЦБ, создаются альтернативные системы расчетов через корреспондентские счета.

Операции с ценными бумагами. Многие коммерческие банки занимаются выпуском своих ценных бумаг — акций, облигации, векселей. Их рейтинг на вторичном рынке ценных бумаг довольно высок в силу их надежности и доходности — если, конечно, речь идет о банках, пользующихся доверием. Операции с ГКО, ОФЗ и другими государственными ценными бумагами до недавнего времени велись очень активно, т.к. доход по ним был достаточно высок, а их ликвидность гарантирована государством. Вложения банков в корпоративные ценные бумаги растут незначительно, и лишь относительно немногие банки активно занимаются инвестиционным посредничеством.

Операции с валютой. На валютном рынке функционируют крупные банки, имеющие возможность оперировать значительными рублевыми и валютными суммами и получать спекулятивные выигрыши за счет большого оборота, а также банки, покупающие или продающие валюту для собственных нужд или для нужд своих клиентов. Центральный Банк России проводит жесткую политику лицензирования банков, занимающихся куплей-продажей валюты, конвертацией валют, открытием валютных счетов юридическим и физическим лицам.

Трастовые услуги — операции банков по управлению имуществом и выполнению других услуг по поручению и в интересах клиента на правах его доверительного лица.

Депозитарные услуги — услуги по хранению (депонированию) ценных бумаг, а также по их обслуживанию, т. е. выполнению поручений депонента по реализации прав, удостоверенных ценными бумагами за исключением заключения сделок от имени и за счет депонента, или от имени депозитария за счет депонента.

Консультационные услуги — по банковским, правовым, финансовым проблемам, включая вопросы: купли-продажи товара, ведения бизнеса, личного и семейного характера, а также предоставление различного рода рекомендаций и информации.

Наиболее полным и объективным источником, по которому могут быть оценены все параметры деятельности банка, является банковский баланс. Он представляет собой систему показателей, характеризующих финансовое состояние банка на определенную дату. Баланс состоит из двух частей — актива и пассива. Актив характеризует структуру вложений банка, пассивхарактеризует структуру источников средств банка.

В активах банка выделяются кредитные операции и операции с ценными бумагами. На них приходится до 80% всех активных статей.11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г. Кроме них к активным относятся кассовые, акцептные операции, сделки с иностранной валютой, недвижимостью. Итоговая строка баланса (валюта баланса) обобщенно характеризует размеры банка, и чем цифры больше, тем солиднее банк.

Неотъемлемой частью успеха коммерческого банка является грамотное управление кредитными рисками, текущей ликвидностью, универсализацией деятельности. Как правило, имеют хорошие шансы на выживание только те банки, которые стараются разнообразить свой кредитный портфель как по отраслям промышленности и торговли, так и по срокам и рискам, и привлекают ресурсы по тем же принципам, постоянно поддерживая ликвидность баланса и приводя в необходимое соответствие с помощью различных финансовых инструментов свои пассивы по срокам и объемам.

в) инвестиционные банки В современной кредитной системе в ряде западных стран большое развитие получили инвестиционные банки. Основная задача инвестиционных банков — это мобилизация долгосрочного ссудного капитала и представление его заёмщикам посредством выпуска и размещения акций, облигаций и других видов заёмных обязательств. В настоящее время существуют два типа инвестиционных банков. Банки первого типа занимаются исключительно торговлей и размещением ценных бумаг (США, Канада, Англия, Австралия), банки второго типадолгосрочным кредитованием. Этот тип банка характерен в основном для континентальных стран Западной Европы и развивающихся государств (Италия, Испания, Франция, Турция, Австрия и т. д.).

Инвестиционные банки первого типа, как правило, выступают в роли учредителей, организаторов эмиссии ценных бумаг, а также гарантов, которые действуют на комиссионных началах или выплачивают заранее установленную сумму независимо от последующего размещения акций и облигаций.

Инвестиционные банки первого типа в настоящее время, как правило, проводят операции с ценными бумагами корпоративного сектора экономики. Размещая акции и облигации, они служат посредниками для получения денежных средств предприятиями промышленности, транспорта и торговли.

Банки второго типа существенно отличаются от банков первого типа организационной структурой, функциями и операциями.

Инвестиционные банки второго типа могут базироваться на акционерной основе, смешанной форме собственности с участием государства и чисто государственной. Главная функция таких банков состоит в среднесрочном и долгосрочном кредитовании различных отраслей хозяйства, а также специальных целевых проектов, связанных с внедрением передовых технологий и достижений научно-технической революции.

В настоящее время они также проводят различные операции на рынке ссудного капитала: аккумулируют сбережения юридических и физических лиц, проводят среднесрочное и долгосрочное кредитование, осуществляют вложения в частные и государственные ценные бумаги, развивают различные финансовые услуги. В кредитной системе стран, где существуют такие банки, они занимают видное место после коммерческих банков. Особенность деятельности инвестиционных банков второго типа заключается в том, что, неся нагрузку, связанную с наиболее рискованными операциями по среднесрочному и долгосрочному кредитованию, они вынуждены прибегать сами к кредитам коммерческих банков и других кредитно-финансовых институтов.

В ФРГ функции такого банка выполняют в основном крупные коммерческие банки. Во Франции банки такого типа существуют в виде деловых банков, а также банков среднеи долгосрочного кредита. В Италии инвестиционные банки представлены несколькими полугосударственными и государственными банками, В Испании действует система инвестиционных банков второго типа. В Швейцарии инвестиционные банки такого типа не действуют, а их функции выполняют коммерческие банки. В Турции действуют пять инвестиционных банков второго типа: три государственных и два частных. В Австрии действует около семи банков такого типа под названием «банки инвестиционного кредита», обслуживающие частный сектор.

В настоящее время в России не действуют инвестиционные банки, подобные инвестиционным банкам обоих типов, функционирующих в западных странах. Функцию инвестиционных банков второго типа западного образца с конца 80-хначала 90-х гг. по сути выполняют некоторые наиболее крупные коммерческие банки, осуществляющие кредитование среднесрочных и долгосрочных инвестиционных проектов.

В современных условиях значительно возрастает роль коммерческих банков по финансированию российской экономики на новой технологической базе. Крупные банки на практике осуществляют перелив капитала в более выгодные, перспективные отрасли, неся непосредственную ответственность за свой выбор. Финансирование долгосрочных инвестиционных программ предполагает осуществление анализа и контроля текущей деятельности предприятий со стороны банков, однако не все предприятия готовы к этому. Там, где это происходит, банки становятся непосредственными активными участниками разработки стратегии и финансового обеспечения инновационной деятельности предприятий и научных организаций в рамках новых организационных структур. О серьезности намерений банков в плане инвестиций в реальные секторы экономики свидетельствуют и развитие крупными банками такого направления деятельности, как проектное финансирование.

Одним из эффективных путей решения проблемы инвестиций является создание финансово-промышленных групп, холдингов. Коммерческие банки активно поддержали идею данных объединений, однако фактическое создание таких групп в большинстве случаев фактически не регистрируется. Это объясняется прежде всего несовершенством законодательства, неразвитостью института частной собственности, замедлением в проведении земельной реформы, а также несовместимостью форм бухгалтерского учета производственных и финансовых структур. Тем не менее основа для расширения финансирования инвестиций со стороны банков есть, так как существуют свободные денежные средства, которые могли бы быть инвестированы.

Однако коммерческие банки сталкиваются с довольно сложными проблемами. Работая с инвестициями банки являются сейчас фактически единственным элементом системы частных учреждений, осуществляющих финансирование инвестиционных проектов в промышленности. Кроме того, нет маркетинговых центров, предприятий по подготовке инвестиционных проектов и инвестиционного проектирования; только началось проектирование кредитно-рейтинговых бюро, собирающих информацию о качестве потенциального заёмщика или инвестиционного института; отсутствует депозитная сеть; не получили достаточного развития инвестиционные фонды. В результате издержки банков при подготовке и осуществлении инвестиционного проекта исключительно высоки, а риск на каждом этапе велик, поскольку существует множество экономических факторов, которые могут негативно повлиять на инвестиционный проект банков. При этом расширение деятельности коммерческих банков в инвестиционной сфере зависит от таких факторов, как предоставление большей самостоятельности и прав, сохранение тенденции повышения эффективности долгосрочных вложений и снижения доходности краткосрочных финансовых операций, направление государственной инвестиционной политики на поощрение частных инвестиций, стабилизация самой банковской системы, переживающей кризисные времена.

Таким образом, как показывает практика, коммерческие банки в России выполняют роль инвестиционного банка второго типа. В этом отношении они похожи на коммерческие банки ФРГ и некоторых других стран. Кроме того, российские коммерческие банки также осуществляют размещение определённой доли ценных бумаг.

г) ипотечные банки Ипотечные банки представляют собой специфический банковский институт, возникший в Западной Европе в XVIII в. Особое развитие они получили в Германии. Сейчас в Германии насчитывается около 30 ипотечных банков.11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г. В США ипотекой занимаются ссудо — сберегательные ассоциации, страховые компании и группа государственных ипотечных банков. Также функционируют ипотечные банки во Франции, Турции, Испании, Италии, Финляндии, в ряде стран Латинской Америки и Азии.

История банковского дела в России неразрывно связана с развитием ипотечного кредитования. Первые ипотечные банки появились ещё в XVIII веке и функционировали до 1917 года, когда Советская власть, ликвидировав частную собственность, в том числе и на землю, практически устранила основу для ипотечного кредитования, когда была ликвидирована собственность на землю.

Многое из опытов российских ипотечных банков позднее было использовано в других странах.

В настоящее время, спустя семьдесят с лишним лет, с развитием частных форм собственности началось возрождение ипотеки. В Москве и других крупных городах России созданы первые ипотечные банки. Процесс их становления сложен и противоречив. Это связано с той экономической ситуацией, которая сложилась в стране, — дефицит кредитных ресурсов долгосрочного характера, высокие темпы инфляции и процентные ставки, делающие долгосрочные кредиты практически недоступными для подавляющей части населения. Отсутствие законодательства по ипотеке, несовершенство системы регистрации закладных и изъятия недвижимости у недобросовестных плательщиков также сдерживают развитие операций по предоставлению ипотечных кредитов в России.

Российские ипотечные банки, тщательно изучая дореволюционный опыт, практику других государств, стараются разработать банковские продукты, способные реально действовать в сложной экономической обстановке. Однако очень немногие вновь созданные ипотечные банки, в большинстве собой представляющие собой обычные универсальные коммерческие банки, могут констатировать действительное проведение операций по ипотечному кредитованию граждан.

Ипотечные банки являются важной структурой в области решения жилищной проблемы. Дальнейшее развитие ипотечного бизнеса в нашей стране во много зависит от отношения Центробанка и правительства России к данной проблеме.

Возрождение ипотеки в России вызвало ряд новых проблем, в частности, одну из основополагающих в ипотекеоценку недвижимости.

Постепенно ипотечный кредит завоевывает российский рынок и становится одним из видов банковской деятельности.

9 июля 1998 г. Советом Федерации одобрен Федеральный закон «Об ипотеке (залоге недвижимости)».

В настоящее время ипотечное кредитование, например жилья в России, осуществляют несколько ипотечных и кредитных банков, а также некоторые муниципальные органы.

В 1994 г. целый ряд банков преступил к практическому кредитованию приобретения жилья населением. Только в Москве несколько десятков банков предлагают услуги по кредитованию покупки жилья.

В настоящее время в России создано Федеральное агентство по ипотечному кредитованию (по образцу Федеральной национальной ассоциации по ипотечному кредитованию США), которая занимается организацией вторичного рынка закладных в России, а также выкупом у банков ипотечных кредитов, соответствующих установленным стандартам, выпускает ценные бумаги, обеспеченные этими кредитами и имеющие соответствующие правительственные гарантии. Формирование рынка ипотек и механизма ипотечного кредитования, связанного с землёй, недвижимостью, жильём, потребует достаточно длительного периода — в несколько лет. Таким образом, перед банками России стоит задача создания вторичного рынка ипотек путем образования региональных рынков и постепенной их интеграции. Наиболее подготовленными регионами к развитию всего механизма ипотечного кредита в России являются Москва, СанктПетербург, Нижний Новгород и Иркутск.

Первые сберегательные банки возникли в конце XVIIIначале XIX века в Германии и Великобритании. В некоторых промышленно развитых странах эти банки занимают ведущие позиции в кредитной системе. В США получили широкое распространение ссудосберегательные ассоциации, которые занимаются аккумуляцией сбережений населения и долгосрочным кредитованием покупок и строительства жилых домов. В Великобритании функционируют доверительные сберегательные банки, которые практикуют открытие многочисленных счетов для населения и предприятий.

По форме организации Сберегательный банк РФ является акционерным банком открытого типа. Его учредителем выступает Центральный банк РФ, которому принадлежит и контрольный пакет акций Сбербанка. Это обуславливает монопольное положение Сбербанка на рынке финансовых ресурсов и придаёт ему статус квазигосударственного банка. Так, Сбербанк остаётся абсолютным монополистом на рынке частных вкладов, конкурировать с которым коммерческим структурам чрезвычайно сложно. Ведь только Сбербанк предлагает гарантии государства по вкладам. Вытесняемые к тому же из сферы обслуживания бюджетных счетов коммерческие банки втягиваются в осуществление рискованных операцийс денежными суррогатами. Вместе с тем подобный статус Сбербанка не даёт ему необходимую устойчивость. Так, возможность внешних заимствований через Сбербанк используется пока недостаточно именно из-за уязвимости его юридического статуса. Высокий кредитный рейтинг Сбербанкахорошая основа для получения кредитов на условиях более благоприятных, чем по программам еврозаймов.

Акционерами банка являются юридические и физические лица. Основная доля акций (более 90%)11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г. выпущена в форме обыкновенных и небольшаяв виде привилегированных. Акции — именные. Первичное размещение новых выпусков акций осуществляется в порядке открытой подписки, последующие выпуски используются для наращивания капитала.

Специфическая деятельность сберегательного банка преимущественно с частными лицами обуславливает формирование его пассивных и активных операций, которые отличаются от операций коммерческих, ипотечных и инвестиционных банков.

Уставной капитал банка равен номинальной стоимости выпущенных им обыкновенных акций.

Наблюдается повышенный интерес к акциям Сбербанка РФ как со стороны российских инвесторов, так и со стороны нерезидентов.

К ресурсной базе банка относятся также резервный и прочие фонды банка, нераспределенная в ходе отчётного года прибыль и др. Однако основная роль в формировании пассивов банка принадлежит привлечённым средствам (депозиты, вклады). Последние связаны со средствами во вкладах и на депозитах юридических и физических лиц, с остатками на расчётных, текущих и бюджетных счетах предприятий и учреждений, с кредитами, полученными от других банков. Кроме того, к привлечённым средствам относятся выпущенные кредитной организацией долговые обязательства (векселя, депозитные и сберегательные сертификаты и др.).

Основные виды депозитов, используемые в банковской практике, включают: вклады до востребования, срочные счета, сберегательные вклады, целевые сбережения, другие финансовые инструменты.

Важной составляющей депозитов Сберегательного банка являются вклады до востребования, по которым допускается беспрепятственное изъятие денежных средств в любой сумме.

Сберегательные вкладыэто вклады, которые предназначены для непрерывного накопления средств для крупных покупок. Их особенность состоит в том, что допускается пополнение счёта в достаточно ' мелких суммах, возможно также частичное изъятие средств.

В настоящее время в России практически отсутствуют сберегательные вклады в их классическом понимании. Банки, как правило, фиксируют срок вклада и потому не прибегают к практике предварительного уведомления о его изъятии. Даже по счетам, допускающим возможность пополнения," устанавливается предельный срок хранения денежных средств, по окончании которого необходимо перезаключить договор с банком. Срок предварительного уведомления клиента об изъятии денег со счёта в Сбербанке РФ составляет дватри дня. Кроме того, по большинству видов вкладов запрещаются частичные изъятия денежных средств со счёта, что делает их, по сути, более близкими к срочным, чем к накопительным.

Разновидностью сберегательных вкладов являются инвестиционные счета. Они в основном характерны для коммерческих банков и требуют довольно крупной суммы вложения.

Срочные вклады — это вклады, по которым устанавливается определённый срок хранения (он варьируется от нескольких месяцев до нескольких лет).

В российских банках срочные счета являются наиболее распространёнными, не исключение в этом плане и Сбербанк.

Разновидностью срочных вкладов являются вклады, выплачиваемые к определённой дате или событию. Это так называемые условные вклады, связанные, например, с достижением определённого возраста, в случае болезни, а в последние годыс наступлением каких-либо праздников.

Подобные вклады являются попыткой банка перейти от обезличенных срочных вкладов к инструментам, ориентированным на конкретную потребность сберегателя, в последнем случаепотребность в накоплении денег для покупки подарка и организации праздничного торжества. Таким образом, эти вклады занимают промежуточное положение между простыми, срочными и целевыми.

В тоже время недостатком таких вкладов может служить их конкретность, т. е. они нерегулярны и носят в основном разовый характер.

В последние годы в Сбербанке получили распространение так называемые рентные вклады. Это тоже разновидность срочного вклада, но в отличие от последнего они дают вкладчику регулярно получать доход в течение срока действия вклада. В условиях экономической нестабильности, ликвидации многих социальных гарантий, возможности потерять работу данный вид вкладов представляет собой источник дохода, не связанный с трудовой деятельностью. Это, с одной стороны, стимулирует образование сбережений, а с другой — рождает спрос на специфические банковские услугирентные вклады.

Во многих коммерческих банках открываются накопительные вклады. Эти вклады, по которым допускается делать дополнительные взносы, что отличает их от обычных срочных счетов, не предусматривающих возможности изменения суммы вклада в течение действия договора.

Достаточно популярными в банковской практике являются целевые вклады. Целевые вкладыэто вклады, использование которых оговаривается заранее (на стадии открытия счёта), либо их открытие само является условием для совершения других сделок (например, получение кредита).

Наряду с рублёвыми вкладами в Сберегательном банке получили широкое распространение валютные вклады. Наиболее простым видом такого вклада является срочный счёт в иностранной валюте. Проценты по валютным вкладам повышаются с ростом суммы вклада и увеличением срока его размещения. Доход по вкладу выплачивается либо в конце срока хранения вклада либо периодически. Обычно банки принимают вклады в какойлибо одной валюте.

Кроме моновалютных счетов некоторые банки предлагают частным лицам мультивалютные вклады — счета, операции по которым клиент может совершать в любой валюте по своему усмотрению.

В ряде коммерческих банков в последнее время появились счета, которые можно назвать псевдовалютными вкладами. Это вклады, принимаемые в рублях, но номинал которых фиксируется в долларах.

Активные операции Сберегательного банка представляют собой операции по размещению привлеченных и собственных средств банка в целях получения дохода. Среди активных операций наибольшая доля принадлежит операциям по выдаче ссуд и инвестициям.

Заёмщиками ссуд выступают юридические и физические лица. Сбербанк представляет кредиты заёмщикам на цели, предусмотренные их уставом для осуществления текущей и инвестиционной деятельности. Приоритетом при формировании кредитного портфеля пользуются акционеры и заёмщики, имеющие в банке расчётные и текущие счета.

Сберегательный банк РФ предлагает следующие виды кредитования юридических лиц: инвестиционное кредитование, проектное финансирование, синдицированное кредитование, экспортное кредитование, лизинг.

Инвестиционное кредитование заключается в среднесрочном кредитовании инвестиционных программ российских предприятий по перевооружению и модернизации действующих производств, направленных на улучшение качества выпускаемой продукции и повышения её конкурентоспособности на российском и мировом рынках.

С конца 1996 г. банк развивает проектное финансирование. В настоящее время ведётся работа с относительно небольшими (до 10 млн долл. США) проектами со сроками возврата кредитов до 3,5 лет.11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г.

Синдицированное кредитование. В настоящее время возникает необходимость по совместной реализации банками крупных проектов.

Экспортное финансирование. Сбербанк расширяет свои контакты с западными банками и национальными страховыми агентствами соответствующих стран по вопросам финансирования закупок импортного оборудования российскими предприятиями.

Лизинг. Сбербанк имеет дочернюю лизинговую компанию, уже несколько лет работающую на рынке «РГлизинг». Более того, у банка есть проекты, прежде всего в авиационной промышленности, которые настоятельно требуют развития лизинга.

Изменилась структура кредитных вложений банка. Снизился объём кредитования торгово-посреднической деятельности и межбанковских кредитов. Возрос удельный вес кредитования промышленности. Снизился также удельный вес просроченной задолженности. Это стало возможным в результате более тщательного анализа кредитоспособности потенциальных заёмщиков, анализа форм обеспечения ссуд, кроме того, для реализации залогов, принятых в обеспечение кредитов, была создана дочерняя компания «Аукцион».

Важной составляющей активных операций Сбербанка являются операции с ценными бумагами, или финансовые инвестиции. Наряду с ними, как известно, в банковской практике выделяют реальные инвестиции, к которым относят: вложения в условные фонды предприятий и организаций; займы и кредиты, предоставленные предприятиям, организациям, учреждениям; приобретение объектов недвижимости, золота, предметов коллекционирования и др.

К финансовым инвестициям в первую очередь относятся вложения в государственные и негосударственные ценные бумаги: акции (простые и привилегированные), облигации.

В настоящее время в портфеле ценных бумаг. сберегательного банка произошли изменения. Они были вызваны в первую очередь последствиями влияния на рынок ценных бумаг России кризиса фондового рынка стран Юго-Восточной Азии (1997;1998 гг.), финансового кризиса в России в августе 1998 г. Кризисы вызвали существенное снижение доходности по всем видам ценных бумаг, в том числе и по государственным. Падение рыночной доходности по инвестициям в данный финансовый инструмент сильно сказалось на экономическом положении банка, так как общий объём его вложений в государственные ценные бумаги составил на 1 октября 2004 г. 95% от работающих активов.

В условиях рыночной экономики и межбанковской конкуренции возрастает значение прочих операций. Это операции, которые направлены на диверсификацию услуг, представляемых клиентам помимо кредитно-расчётного и кассового обслуживания.

Сберегательный банк расширяет работу по консультированию клиентов по операциям с ценными бумагами. Работники банка должны обладать необходимыми знаниями в биржевом деле, уметь анализировать ситуацию на рынке ценных бумаг, знать общую экономическую конъюнктуру, которая может оказать влияние на биржи и т. д.

Получат развитие и финансовые услуги Сбербанка, в том числе факторинговые операции. Целями факторингового обслуживания являются современное инкассирование долгов для минимизации потерь просрочки платежа и предотвращения появления безнадёжных долгов, предоставление по желанию поставщика кредита в форме предварительной оплаты, помощь предприятиям в управлении кредитом и ведении бухгалтерского учёта, создание условий для нормальной производственной деятельности, а также помощь в увеличении их оборота и прибыли.

Новым в деятельности Сберегательного банка является создание Пенсионного фонда, которым он управляет. Целями деятельности фонда является организация негосударственного пенсионного обеспечения: заключение договоров, сбор и аккумулирование пенсионных взносов, их инвестирование с целью получения дохода для выполнения обязательств перед участниками.

В банке осуществляется валютно-кассовое и расчётное обслуживание юридических лиц, открываются валютные счета для частных клиентов, проводятся операции по куплепродаже иностранной валюты у населения. Получают развитие операции по внедрению сберкарт, операции с дорожными чеками, иными банковскими продуктами. Развивается сотрудничество с зарубежными банкамикорреспондентами-партнёрами Сберегательного банка по размещению средств в иностранной валюте. Банк приступил к совершению операций по перераспределению первоклассным западным банкам валютных активов в доверительное управление. Сберегательный банк РФ имеет прямые корреспондентские отношения с банками зарубежных стран: Великобритании, США, Финляндии, Израиля, Австрии и других государств.

Таким образом, операции Сберегательного банка РФ постоянно совершенствуются, что обеспечивает высокий уровень обслуживания клиентов и рост прибыли банка.

е) Специализированные банки.

Хронический дефицит платёжного баланса, ликвидация валютной и внешнеторговой монополии государства привели к необходимости проведения банковской реформы, в ходе которой в июне 1988 г. Внешторгбанк СССР был переименован в Банк внешнеэкономической деятельности (Внешэкономбанк).

Внешэкономбанк является специализированным государственным банком РФ, обеспечивающим обслуживание внешнего долга, централизованные внешнеэкономические операции, предоставление кредитов и гарантий от имени правительства страны.

Внешэкономбанк выполняет следующие функции:

участие в реструктуризации советских задолженностей в соответствии с договорённостями с Парижским, Лондонским и другими клубами банковкредитов;

выполнение работ по подготовке, принятию и реализации рамочных соглашений с национальными клубами кредитов по проблемам просроченных задолженностей;

развитие внешнеэкономических связей, проведение международных расчётов в сфере корреспондентских отношений с крупнейшими зарубежными банками;

осуществление международных кредитно-финансовых операций, выполнение межнациональных инвестиционных программ;

участие в решении проблем внутригосударственной задолженности;

проведение кредитно-финансовых операций с юридическими лицами, ведение их текущих и депозитных счетов;

осуществление валютного контроля, обеспечение проведения экспертиз и консультирования финансовых проектов.

Основными клиентами Внешэкономбанка являются иностранные торговые фирмы и компании, российские внешнеторговые организации, крупные производственные предприятия.

В настоящее время Внешэкономбанк развивает ряд представительств за рубежом, имеет членство во многих банковских объединениях, является акционером ряда финансовых учреждений в России и других странах, в том числе: Белоруссии, Болгарии, Венгрии, Германии, Египте, Индии Италии, Китае, США, Таиланде, Швейцарии. А это отражает признанный высокий уровень качества и надёжности работы банка, его ориентации на реальную рыночную экономику.

Изучение содержания статей пассива баланса Внешэкономбанка позволяет наметить направления рационализации управления его собственными источниками и обязательствами. В частности:

расширение возможностей собственных ресурсов банка компенсировать убытки, покрыть отток привлечённых средств;

повышение степени участия собственных источников банка в проводимых им операциях;

достижение оптимального соотношения собственных источников и обязательств банка В настоящее время усиливается тенденция развития Внешэкономбанка, как крупнейшего банка, что связано с возрастанием его роли в качестве важнейшего связующего звена между государственными и частными секторами в финансовой сфере.

Банк внешней торговли РФ (Внешторгбанк — ВТБ) был создан в октябре 1990 г. как акционерное общество закрытого типа на основе смешанной форме собственности. Законодательно контрольный пакет акций Внешторгбанка РФ находится в федеральной собственности. Его главный учредитель — Центральный банк РФ.

К основным задачам Внешторгбанка РФ относятся: обслуживание внешнеторговых операций и расчётов российских предприятий и организаций, осуществление валютного кредитования и проектного финансирования, ведение валютных счетов, проведение операций с государственными ценными бумагами. Статус Внешторгбанка определён генеральной лицензией Центрального банка РФ на проведение операций с иностранной валютой, драгоценными бумагами, а также на привлечение депозитов и коммерческое кредитование как на территории РФ так и на международных рынках.

Внешторгбанк является крупнейшим банком кредитно-финансовой системы России, занимает одно из лидирующих мест среди первого десятка из 200 наиболее приоритетных отечественных банков11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г. В 1996 г. Внешторгбанк занял 390-е место в списке крупнейших банков мира.22 Там же Внешторгбанк имеет широкую сеть филиалов и дочерних банков в России и за рубежом.

Финансовые обязательства Внешторгбанка признаны зарубежными финансовыми организациями и национальными институтами страхования Германии Испании США, Франции, Швейцарии, Японии и других стран мира.

Серьёзно проблемой формирования структуры пассивов баланса Внешторгбанка является их прямая зависимость от ресурсов Минфина РФ, которые в валюте составляют около 90% средств, привлечённых от других клиентов.33 Там же Доля средств остальных клиентов крайне мала, хотя среди них значатся крупные российские предприятия и компании.

Проблемная ситуация сложилась во Внешторгбанке также и с пассивами, которые формируются за счёт рублёвых ресурсов.

Ставки привлечения рублёвых ресурсов крайне низки и весьма непривлекательны для клиентов.

Кредитная политика, проводимая Внешторгбанком в сфере кредитных вложений в предприятия, организации, а также среди населения недостаточно эффективна.

В данный период времени Внешторгбанк является одним из крупнейших клиринговых банков России и развивает связи более чем с 650 банкамикорреспондентами как в РФ, так и за рубежом.44 Там же ВТБ принимает активное. участие в реализации важнейших программ и проектов, финансируемых Европейским банком реконструкции и развития, непосредственно проводит работу по Рамочному соглашению, нацеленному на развитие российской нефтегазовой промышленности. Внешторгбанк интенсивно привлекает иностранные инвестиции и кредиты в экономику РФ.

Внешторгбанк выступает гарантом по обязательствам РАО «Газпром» перед американскими и японскими поставщиками оборудования для газодобывающей промышленности России.

Расширяя спектр внешнеэкономических связей, Внешторгбанк развивает деятельность по размещению своих долговых обязательств (облигаций, депозитных сертификатов) на международном финансовом рынке на условиях, близких к выпуску государственных ценных бумаг, в чём проявляют большую заинтересованность крупнейшие западные банки.

Стратегической задачей для Внешторгбанка является его приватизация после 2000 г.11 Жуков Е. Ф. Деньги, кредит, банки Москва 1999 г. Это позволило привлечь крупнейших отечественных и зарубежных институциональных инвесторов.