Составление экономико-организационной характеристики предприятия

По ценным бумагам с установленным размером доходов и сроком погашения разница (положительная или отрицательная) между фактическими затратами и номинальной стоимостью при погашении зачисляется на увеличение прибыли или убытка. При расчете процентов, начисляемых на сумму векселей, депозитных сертификатов, а также при проведении любых операций с векселями, депозитными сертификатами количество дней… Читать ещё >

Составление экономико-организационной характеристики предприятия (реферат, курсовая, диплом, контрольная)

Основными принципами деятельности банка являются взвешенная финансово-кредитная политика, максимальный учет интересов клиентов. Высокое качество услуг, взвешенный подход к выбору направлений размещения ресурсов и обеспечение высокой доходности проводимых операций. Результатом претворения в жизнь этих принципов являются достигнутые высокие показатели деятельности банка.

Основными задачами банка являются:

- — улучшение ключевых показателей эффективности и паддержание качества активов на высоком уровне;

- — крепление собственной ресурвной базы за счет клиентских средств;

- — дальнейшее развитие тесных партнерских взаимоотношений с клиентами, в том числе совместных проектов;

- — интегрирование передовых информационных технологий в ключевые бизнес-процессы;

- — выход на самоокупаемость региональных подразделений банка.

Растущая доля активов Банка в розничном рынке служит доказательством роста кредитования физических лиц. Целью работы Кредитного комитета является оптимизация степени риска Банка при проведении кредитных операций. К ведению Комитета относятся вопросы предоставления банком кредитов, гарантий, поручительств, осуществление финансирование под уступку денежных требований (факторинг), совершение операций финансовой аренды (лизинг), процентной политики при осуществлении кредитных операций, установления условий кредитования структурным подразделениям, не имеющим самостоятельного баланса, определения лимитов кредитования и реализации иных мер, направленных на снижение кредитных рисков. Финансовые активы и обязательства отражаются в балансе Банка, когда Банк становится стороной по договору в отношении соответствующего финансового инструмента. Имеющие регулярный характер приобретения и реализация финансовых активов и обязательств отражаются в учете по дате расчетов. Финансовые активы и обязательства первоначально отражаются по справедливой стоимости, за исключением финансовых активов и обязательств, которые не имеют котировки и справедливая стоимость которых не может быть надежно оценена.

Отражение финансового актива (части финансового актива, группы аналогичных финансовых активов) прекращается, когда прекратилось действие прав на получение денежных средств от актива.

Финансовое обязательство списывается, когда обязательство выполнено, аннулировано или истекло.

Денежные средства и их эквиваленты включают денежные средства в кассе, свободные остатки на корреспондентских и депозитных счетах в Национальном банке с первоначальным сроком погашения до 90 дней, средства, размещенные в банках, с первоначальным сроком погашения до 90 дней, кроме гарантийных депозитов и иных сумм, ограниченных в использовании, которые могут быть свободно конвертированы в соответствующую сумму денежных средств в течение короткого периода времени. При составлении отчета о движении денежных средств сумма минимальных обязательных резервов, депонируемых в Национальном банке, не включалась в эквиваленты денежных средств ввиду существующих ограничений на ее использование.

Средства в Национальном банке, банках и иных финансовых учреждениях, первоначально учитываются по стоимости предоставленных ресурсов и впоследствии учитываются в сумме непогашенной задолженности, включая начисленные проценты. Средства в банках и иных финансовых учреждениях отражаются за вычетом резервов под обесценение (при их наличии).

Производные финансовые инструменты.

Банк использует производные финансовые инструменты для управления валютным риском и риском ликвидности. Производные финансовые инструменты, используемые Банком, включают в себя сделки своп и форвардные контракты с иностранной валютой. Производные финансовые инструменты первоначально и в последующем отражаются по справедливой стоимости. Справедливая стоимость рассчитывается Банком на основе рыночных котировок, если таковые есть. При отсутствии активного рынка для финансового инструмента, справедливая стоимость рассчитывается исходя из соответствующих ценовых моделей и моделей оценки. Результаты оценкипроизводных финансовых инструментов отражаются в части активов (положительный результат рыночной оценки) или обязательств (отрицательный результат рыночной оценки), соответственно. Как положительные, так и отрицательные результаты оценки, отражаются через прибыли и убытки в соответствующем периоде, в котором они возникли, как чистая прибыль (убыток) от производных финансовых инструментов.

Кредиты, предоставленные клиентам.

Кредиты, предоставленные Банком, первоначально отражаются в учете по стоимости предоставленных ресурсов. При этом справедливая стоимость данной категории финансовых активов при их признании равна цене сделки. В последующем кредиты отражаются в сумме непогашенной задолженности, включая начисленные проценты. Бухгалтерский учет кредитных операций осуществляется в соответствии с постановлением Совета директоров Национального банка Республики Беларусь от 30 марта 2007 года № 107 «Об утверждении инструкции по бухгалтерскому учету операций предоставления и получения банками кредитов и их погашения», Инструкцией по бухгалтерскому учету финансирования под уступку денежного требования (факторинга) в банках Республики Беларусь, утвержденными постановлением Совета директоров Национального банка Республики Беларусь от 1 декабря 2009 года № 418, а также постановлением совета директоров Национального банка Республики Беларусь № 283 от 19 сентября 2005 года с учетом изменений «О ведении бухгалтерского учета в банках, расположенных на территории Республики Беларусь». Проценты начисляются и уплачиваются в порядке, предусмотренном кредитным договором. При начислении процентов количество дней в году принимается условное — 360 дней, в месяце — 30 дней. Начисление процентов и составление ведомости начисленных процентов осуществляется программным путем в разрезе счетов клиентов. Отражение в бухгалтерском учете начисленных процентов осуществляется в соответствии с принципом признания доходов и расходов.

Резервы под обесценение по средствам в банках и иных финансовых учреждениях, по кредитам клиентам и иным активам, подверженным кредитному риску. При наличии объективных свидетельств обесценения финансового актива Банк создает резервы под обесценение. Основными критериями для оценки финансового актива для целей создания резерва являются: количество пролонгаций и длительность просроченной задолженности, достаточность обеспечения, а также дополнительные критерии (основанные на анализе финансового состояния должника, и иной информации о способности исполнить свои обязательстваи на мотивированном суждении об уровне риска).

Признаками, свидетельствующими о возможной финансовой неустойчивости являются следующие:

- * наличие убытков нарастающим итогом с начала года и невыполнение программы, направленной на ликвидацию убытков (либо отсутствие такой программы);

- * наличие факта неуплаты в срок процентов, вынесение на просрочку, пролонгация кредита и длительности периода наличия данных факторов;

- * невыполнение нормативного значения коэффициента текущей ликвидности, установленного «Инструкцией по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности», утвержденной постановлением Министерства финансов Республики Беларусь, Министерства экономики Республики Беларусь, Министерства статистики и анализа Республики Беларусь 14 мая 2004 года № 81/128/65;

- * невыполнение нормативного значения коэффициента обеспеченности собственными оборотными средствами, установленного «Инструкцией по анализу и контролю за финансовым состоянием и платежеспособностью субъектов предпринимательской деятельности», утвержденной постановлением Министерства финансов Республики Беларусь, Министерства экономики Республики Беларусь, Министерства статистики и анализа Республики Беларусь 14 мая 2004 года № 81/128/65;

- * наличие негативной информации в способности должника выполнять свои обязательства;

С целью формирования резервов задолженность классифицируется поI, II, III, IV, V группам риска. Формирование и регулирование суммы резерва по активным операциям производится в последний рабочий день месяца в соответствии с требованиями Инструкции о порядке формирования банками и небанковскими кредитно-финансовыми организациями специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансе, утвержденной постановлением Правления Национального банка Республики Беларусь от 28 сентября 2006 года.

Отчисления в специальный резерв на покрытие возможных убытков по активам, подверженным кредитному риску, осуществляются в размере 1 процента по I группе риска, 10, 30 и 50 процентов по II, III и IV группам риска соответственно, 100 процентов по V группе риска.

Списание предоставленных кредитов осуществляется после принятия Банком всех возможных мер по взысканию причитающихся Банку сумм, после реализации имеющегося в наличии залогового обеспечения. В случае невозможности взыскания предоставленных кредитов, в том числе путем обращения взыскания на обеспечение, они списываются за счет созданных резервов. Последующий возврат сумм, списанных в предыдущие периоды, включается в прочие доходы.

Инвестиции, имеющиеся в наличии для продажи. Финансовые активы категории «Инвестиции, имеющиеся в наличии для продажи» представляют собой те непроизводные финансовые активы, которые либо определены как имеющиеся в наличии для продажи либо не классифицированы как как (a) займы и дебиторская задолженность, (б) финансовые вложения, удерживаемые до погашения, (в) финансовые активы, отражаемые по справедливой стоимости через прибыли или убытки. Инвестиции, имеющиеся в наличии для продажи, включают в себя корпоративные облигации юридических лиц и банков, а также инвестиции в долевые ценные бумаги (акции) ассоциированных компаний.

В Банке осуществляется раздельный учет затрат по операциям с государственными ценными бумагами, с ценными бумагами Национального банка Республики Беларусь, с ценными бумагами местных целевых облигационных жилищных займов.

По ценным бумагам с установленным размером доходов и сроком погашения разница (положительная или отрицательная) между фактическими затратами и номинальной стоимостью при погашении зачисляется на увеличение прибыли или убытка. При расчете процентов, начисляемых на сумму векселей, депозитных сертификатов, а также при проведении любых операций с векселями, депозитными сертификатами количество дней в году принимается 365, фактическое (28, 30, 31) количество дней в месяце. Переоценка ценных бумаг, учитываемых на счетах 41ХХ «Ценные бумаги для торговли» и 43ХХ «Ценные бумаги, имеющиеся в наличии для продажи» (за исключением ценных бумаг, справедливая стоимость которых не может быть надежно оценена), производится по мере изменения справедливой стоимости один раз в месяц, не позднее последнего рабочего дня месяца.

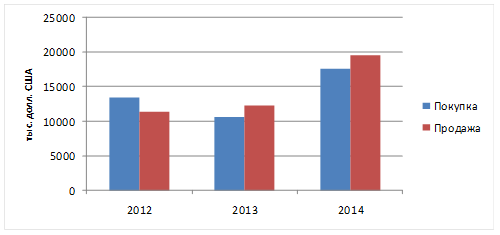

Основными розничными операциями ОАО «Паритетбанк» являются валютно-обменные операции.

Общая сумма покупки долларов США в 2014 г. значительно увеличилась по сравнению с покупкой в аналогичном периоде прошлого года. За .2014 г. общая сумма покупки долларов США составила 17 540,0 тыс. долларов США, общая сумма продажи снижается: 2014 г. — 5460,0 тыс. долларов США при уровне 12 304,0 тыс. долларов США за аналогичный период прошлого года. Объемы покупки долларов США увеличились на 36%, объемы продажи снизились на 70%.

В 2014 г. наблюдается увеличение оборотов покупки и продажи евро при сравнении с аналогичным периодом прошлого года. Так общая сумма покупки евро в 2014 г. составила 21 430,0 тыс. евро при уровне 11 842,0 тыс. евро за 2013 г. (прирост составил 89%), общая сумма продажи соответственно составила 37 800,0 тыс. евро и 12 600,0 тыс. евро (прирост 203%).

Обороты по покупке и продаже российских рублей в 2014 г. выросли при сравнении с аналогичным периодом прошлого года. Так общая сумма покупки в 2014 г. составила 36 750,0 тыс. российских рублей при уровне 5320,0 тыс. российских рублей (прирост 590%), продажа соответственно возросла с 6500,0 тыс. российских рублей в 2013 г. до 78 940,0 тыс. российских рублей в 2014 г. (прирост 1214%).

На рисунке 1 представлены объемы покупки и продажи долларов США за 3 года.

Рисунок 1 показывает, что за 2014 г. объемы продажи ОАО «Паритетбанк» долларов США больше покупки. Так в абсолютном выражении продано на 1520,0 тыс. долл. США больше, чем куплено, превышение составляет 14%. К концу года повышение продажи долларов связано с тем, что работающее население получает дополнительные доходы: от 13-й зарплаты, премии по итогам года.

Рисунок 1 — Покупка-продажа долларов США в ОАО «Паритетбанк» за 2012;2014 гг.

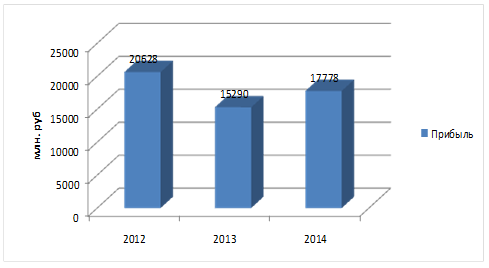

Прибыль от проведения валютно-обменных операций в ОАО «Паритетбанк» за 2012;2014 гг. отражена на рисунке 2.

рентабельность актив банковский риск.

Рисунок 2 — Прибыль ОАО «Паритетбанк» по валютно-обменным операциям за 2012;2014 гг.

Как показывает рисунок 2, финансовый результат от проведения валютно-обменных операций ОАО «Паритетбанк» за 3 года на 2488,0 млн руб., или на 16,3% за счет продажи всех видов валют. Так за 2012 г. получено 20,628 млн руб., за 2013 г. — 15,290 млн руб., 2014 г. — 17,778 млн руб. Наилучшую динамику прибыль имеет в 2012 г.

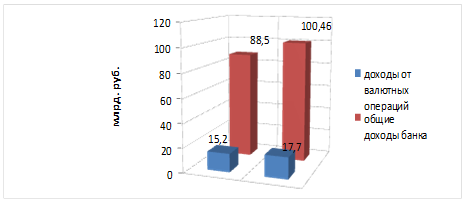

Рисунок 3 — Удельный вес доходов ОАО «Паритетбанк» от валютно-обменных операций в общей сумме доходов Разница между официальным курсом и курсом покупки, а также официальным курсом и курсом продажи, в результате чего увеличится финансовый результат, исходя из того, что финансовый результат от валютно-обменных операций — это разница между официальным курсом и курсом купли (продажи) иностранной валюты, умноженная на сумму купленной (проданной) иностранной валюты). Предложенное рассчитаем в таблице 4.

Таблица 4 — Влияние курсов на финансовый результат.

Курс доллара США на 30.12.2014 г. | Курс официальный по НБ. | Курс покупки. | Курс продажи, с учетом комиссии 20,0%. |

Установленный. | |||

Предлагаемый. |

Примечание — Источник: собственная разработка Количественный анализ структуры доходов ОАО «Паритетбанк» рассматривается в определении удельного веса статей дохода в общей сумме. Сравнительный анализ, как общих доходов, так и каждой их статей осуществляется за соответствующий временной период. Анализ структуры базируется на процентных значениях каждого к общей сумме. Изменения процентных показателей указывают на изменения удельного веса статей в общих показателях.

Проанализируем динамику доходов и расходов данного банка.

Составим таблицу 5 структуры и динамики доходов и расходов банка за 2012;2014 гг.

Таблица 5 — Структура и динамика доходов и расходов ОАО «Паритетбанк» за 2012;2014 гг.

Показатели. | 2012 г. | 2013 г. | 2014 г. | отклонение. | Темп изменения, %. | ||||

сумма, млн. руб. | уд. вес, %. | сумма, млн. руб. | уд. вес, %. | сумма, млн. руб. | уд. вес, %. | сумма, млн. руб. | уд. вес, %. | ||

Доходы всего, в т. ч.: | 1 307 931,9. | 100,0. | 998 487,6. | 100,0. | — 309 444,3. | 0,00. | 76,3. | ||

1. Процентные. | 68,7. | 68,69. | 673 177,6. | 67,42. | — 225 283,5. | — 1,27. | 74,9. | ||

2. Комиссионные. | 21,7. | 21,72. | 198 409,4. | 19,87. | — 85 631,7. | — 1,85. | 69,9. | ||

3. Чистый доход по операциям с иностранной валютой. | 6,8. | 89 082,3. | 6,81. | 64 995,8. | 6,51. | — 24 086,5. | — 0,30. | 73,0. | |

4. Чистый доход по операциям с ценными бумагами. | 0,03. | 398,3. | 0,03. | 2179,2. | 0,22. | 1780,9. | 0,19. | 547,1. | |

5. Доход в форме дивидендов. | 0,05. | 691,4. | 0,05. | 148,6. | 0,01. | — 542,8. | — 0,04. | 21,5. | |

6. Прочие доходы. | 2,7. | 35 257,7. | 2,70. | 5,97. | 24 319,3. | 3,27. | 169,0. | ||

Расходы всего, в т. ч.: | 1 185 805,6. | — 230 626,6. | 0,00. | 80,6. | |||||

1. Процентные. | 44,8. | 44,80. | 40,18. | — 147 449. | — 4,62. | 72,2. | |||

2. Комиссионные. | 2,6. | 30 665,4. | 2,59. | 16 844,9. | 1,76. | — 13 820,5. | — 0,82. | 54,9. | |

3. Операционные расходы. | 42,4. | 42,42. | 40,87. | — 112 641,3. | — 1,55. | 77,6. | |||

3. Прочие расходы. | 3,2. | 37 634,7. | 3,17. | 29 277,3. | 3,07. | — 8357,4. | — 0,11. | 77,8. | |

6. Чистые отчисления в резервы. | 3,0. | 35 449,3. | 2,99. | 46 217,7. | 4,84. | 10 768,4. | 1,85. | 130,4. | |

7. Налог на прибыль. | 4,0. | 47 739,1. | 4,03. | 88 612,3. | 9,28. | 40 873,2. | 5,25. | 185,6. | |

Прибыль. | 122 126,3. | 43 308,6. | — 78 817,7. | 35,5. |

Особенно негативным является сокращение суммарного объёма всех показателей банковской деятельности — доходов, расходов, и как следствие прибыли.

Сокращение суммарных показателей наблюдается практически по всем статьям.

ОАО «Паритетбанк» нужно пересмотреть подходы к формированию расширить суммарные показатели активных операций и прибыльности данного банка.

По данным таблицы 5 можно отметить следующее, за 2014 г. бумагами. Темп роста доходов по данным операциям — 547%.

Негативно в деятельности банка то, что расходы возрастали более с ростом налога на прибыль на 185,6% стало следствием снижения прибыли (тем роста составил 35,5% к уровню 2013 г.).

Можно выделить следующие показатели рентабельности:

1 Рентабельность банка (отношение прибыли к расходам).

Прибыль Рб = (2).

Расходы.

2 Общий уровень рентабельности (отношение прибыли к доходам).

Прибыль Рд = (3).

Доходы.

3 Рентабельность активов (отношение прибыли к активам).

Прибыль Ра = (4).

Активы.

4 Рентабельность собственного капитала банка (отношение прибыли к собственному капиталу).

Прибыль Рск = (5).

Собственный капитал Данный анализ проводится на основании баланса банка и отчёта о прибылях и убытках.

В целях оценки рентабельности деятельности ОАО «Паритетбанк» целесообразно разработать следующую аналитическую таблицу 6.

Таблица 6 — Показатели рентабельности деятельности ОАО «Паритетбанк» на протяжении 2012 -2014 гг., %.

Показатели. | 2012 г. | 2013 г. | 2014 г. | Изменение 2014 г. к 2013 г. |

Рентабельность банка (Рб). | 10,2. | 10,30. | 4,53. | — 5,77. |

Общий уровень рентабельности (Рд). | 9,1. | 9,34. | 4,34. | — 5,00. |

Рентабельность активов (Ра). | 0,9. | 0,95. | 0,49. | — 0,46. |

Рентабельность собственного капитала банка (Рск). | 6,4. | 6,49. | 2,99. | — 3,50. |

На основании данных таблицы 6 можно сделать следующие выводы.

Крайне негативным в деятельности банка является снижение всех показателей рентабельности. Это свидетельствует о том, что в ОАО «Паритетбанк» не только снизились объемы активов и совершаемых операций, но и снизилась эффективность использования активов и эффективность работы банка в целом.

Динамика показателей рентабельности активов, доходов и расходов данного банка свидетельствуют о том, что банку нужно комплексно подойти к управлению активами, прибылью и рентабельностью, эффективнее использовать свой собственный капитал.

Рассмотрим далее направления увеличения финансовых результатов ОАО «ПАРИТЕТБАНК».

Различают внешнюю и внутреннюю цель работы банка и любой коммерческой организации, при этом внешняя цель работы банка опирается на принципы организации работы с клиентами, качественное и быстрое обслуживание клиентов. Через реализацию внешней цели, и только таким образом, банк может решить свои внутренние задачи, а именно: получение прибыли, рентабельность, увеличение собственного капитала, укрепление конкуренции.

Внедрение вычислительной техники и внедрение современных программных средств осуществляется с целью повышения конкурентоспособности банка по сравнению с другими банками, с целью повышения уровня качества обслуживания клиента с помощью компьютерных и программных продуктов.

Информационные технологии как новые программные решения в части конкурентоспособности дают банку новые уникальные ключевые возможности:

- 1) Масштабирование присутствия банка в бизнес среде. Современное программное обеспечение выдерживает всю нагрузку по количеству пользователей и клиентов.

- 2) Дает возможность организовать связь с клиентом 24 часа в сутки 365 дней в году.

- 3) Дает возможность по-новому организовать процессы анализа и использования информации, для подготовки принятия управленческих решений по основным бизнес процессам банка.

- 4) Позволяет оптимизировать внутренние структуры информации, повысить достаточность и оперативность предоставленных данных и на этой основе снизить издержки функционирования.

Таким образом, технологии банка позволяют банку расширить бизнес операции, улучшая качество обслуживания клиентов, повысить тем самым уровень доходности банка.

В настоящее время банки Республики Беларусь внедряют электронную доставку услуг клиентов. Это позволяет по сравнению с традиционными подходами обеспечить:

- 1) Удобство для клиента.

- 2) Сравнительно легкий охват большого количества потребителей через глобальные сети телекоммуникаций.

- 3) Обеспечивает возможность круглосуточного предоставления услуг.

- 4) Быстрое изменение предоставления услуг в зависимости от требований рынка.

- 5) Проведение оперативного маркетингового исследования спроса на отдельные банковские продукты.

Для достижения данных целей банк должен использовать и усовершенствовать следующие модули:

1) Модуль «mail bank».

При использовании банком данного модуля повышается скорость прохождения платежей. Высокая оперативность прохождения информации обусловлена тем, что платежное поручение в электронном виде готовит не работник банка, а работник предприятия. Кроме этого не нужно готовить первичные платежные документы на бумажных носителях. Вместо них по плану 1 раз в неделю готовится реестр платежных документов. Отпадает необходимость посещения банка клиентом для обеспечения платежей.

2) Модуль «internet bank».

Обеспечивает доступ клиента к банковской информации через сеть internet. Этот модуль удобно использовать:

- — если необходимо получить информацию в реальном масштабе времени;

- — если необходимо распространить действие модуля на несколько компьютеров;

- — если необходимо обучить работников.

- 3) Модуль «phonebank».

Предназначен для предоставления услуг клиентам по следующим направлениям:

- — курсы валют, информационное сообщение для клиентов банка;

- — состояние счетов и кредитных карт клиентов;

- — получение выписок и курсов валют на печать.

При этом компьютер, оснащенный встроенной платой электронной телефонии позволяет в диалоге с человеком выбирать те или иные режимы информации клиента путем набора дополнительных цифр на телефоне.

4) Модуль «автодозвон».

В отличие от модуля «phonebank» работает в направлении от банка к клиенту и предназначен для систематического автоматического клиентам из ранее созданного списка. Автоматическое оповещение клиентов применяется при необходимости погашения клиентом основного долга по кредитам, наступления срока оплаты %, истечения срока действия кредитной карты и т. д.

5) Модуль «SMS bank».

Предназначен для приема, обработки и передачи текстовой информации в виде SMS-сообщений.

Обобщив все выше сказанное можно отметить основные направления совершенствования показателей эффективности розничных банковских услуг:

- — увеличение доли присутствия на рынке розничных услуг;

- — достижение конкурентных преимуществ банка в сфере обслуживания населения за счет улучшения качественных характеристик банковских продуктов, полноты продуктового ряда, приближения инфраструктуры банка к пользователям его услуг, а также путем развития каналов продаж, базирующихся на современных информационных технологиях;

- — осуществление работы по стандартизации основных бизнес-процессов оказания розничных услуг, оптимизации процедур принятия решений при кредитовании частных клиентов в целях сокращения точек принятия решений и снижении сопутствующих рисков;

- — внедрению системы планирования по продажам основных розничных услуг, что позволит существенно повысить рентабельность данного бизнес-направления;

- — внедрение системы предоставления услуг физическим лицам по принципу «одно окно», позволяющая клиенту в одной точке обслуживания совершить максимально возможный перечень банковских услуг;

- — совершенствование линейки продуктов для аккумулирования временно свободных денежных средств частных лиц. Предлагаемые банком продукты должны быть предельно просты и доступны для восприятия каждым клиентом;

- — развитие программ кредитования с рядом крупных торговых сетей, внедрение экспресс-кредитования, выпуск кредитных карт, а также упрощение технологии выдачи и погашения кредитов;

- — разработка пакетов банковских продуктов, ориентированных на целевые клиентские группы, а также индивидуальных программ обслуживания для различных категорий частных клиентов;

- — расширение спектра услуг, предоставляемых держателям платежных карточек национальной платежной системы «БелКарт» и международной системы VisaInternational, увеличение количества обслуживающих объектов технической инфраструктуры, активное продвижению Интернет-банкинга и, как следствие, рост доли безналичных расчетов посредством платежных карточек;

- — повышение статуса в системе VisaInternational;

- — использование банком платежных карточек не как отдельного продукта, а как средство обеспечения доступа клиентам к комплексу банковских продуктов, связанных со сбережениями, расчетами и кредитованием;

- — создание дополнительных офисов обслуживания населения в крупных населенных пунктах и сельской местности, установление удобного для клиентов режима работы подразделений банка, а также активная маркетинговая политика по выводу и продвижению банковских розничных продуктов.

В настоящее время, в условиях усиливающейся конкуренции, банки, которые являются одними из основных участников валютного рынка, нацеливают свои усилия на совершенствование услуг, оказываемых населению. Важность и актуальность такого развития розничного рынка банковских услуг подчеркивается Концепцией развития розничных банковских услуг в Республике Беларусь до 2015 года. Потому особую актуальность приобретают исследования валютно-обменных операций на наличном валютном рынке, участниками которого являются физические лица — как резиденты, так и нерезиденты.

Активный рост операций по покупке продаже наличной иностранной валюты в обменных пунктах банков, возрастающая конкуренция на рынке валютно-обменных операций с наличной иностранной валютой вызывает необходимость анализа этой банковской услуги с целью определения наиболее приемлемого обменного курса и оптимальной суммы оборотных средств пункта обмена валюты.

Предлагается комплекс мероприятий по совершенствованию организации валютно-обменных операций ОАО «ПАРИТЕТБАНК».

С целью повышения эффективности функционирования рынка наличной иностранной валюты можно предложить следующее.

Операции покупки и продажи, конверсии наличной валюты являются одними из основных операций неторгового характера, а так же занимают основной удельный вес в операциях банка с наличной иностранной валютой. Они являются наиболее доходными и менее рискованными по сравнению с кредитными операциями банка в настоящее время, так как при этих операциях банк работает на «коротких» ресурсах, то есть не происходит долгосрочного отвлечения ресурсов из оборота, и в любой момент времени банк может корректировать свои действия на наличном рынке исходя из сложившейся ситуации.

Основными источниками наличной иностранной валюты являются:

- — вклады населения в депозиты;

- — средства, вносимые на текущие счета;

- — подкрепление валютной кассы филиала из головного банка.

Так же банк может «обналичить» свои безналичные ресурсы в иностранной валюте, но за «обналичивание» он должен будет заплатить установленный размер комиссионного вознаграждения, что будет уменьшать конечный финансовый результат по операциям с иностранной валютой. Поэтому коммерческому банку надо организовать свою работу так, чтобы обходиться преимущественно своими наличными ресурсами в случае, если процент за наличную иностранную валюту высокий, а спрос на нее со стороны населения низкий. В данной ситуации стратегия банка должна быть направлена на сокращение объемов наличной иностранной валюты до необходимого минимума, который способен будет обслуживать потребности населения. В ситуации же, когда на наличном рынке наблюдается увеличение спроса на иностранную валюту, банку будет выгоднее держать излишек наличности в кассе, добиваясь этого путем постоянного подкрепления кассы наличной иностранной валютой у других банков, не зависимо от ее стоимости. Это объясняется тем, что при ажиотажном спросе на валюту и постоянно растущем курсе банк всегда сможет быстро и по более высокой цене реализовать свои наличные активы, компенсировав при этом все свои затраты, связанные с приобретением наличности. К таким затратам в первую очередь относится, как уже отмечалось выше, процент за снятие наличных денег. Так же не стоит забывать о проценте по ресурсам, который мог бы получить банк, в случае активной работы с ними на безналичном рынке [48, c.327].

Как и все валютные операции, операции на наличном валютном рынке связаны с определенным риском для банка. В настоящее время, основной валютный риск связан с тем, что в условиях растущего обменного курса, банки могут в конечном итоге покупать иностранную валюту дороже, чем ее продавали, тем самым неся убытки в размере разницы между ценой покупки и продажи, умноженной на количество проданной валюты. Основная рекомендация в данной ситуации — это постоянное превышение количества купленной валюты над количеством проданной, или же другими словами, наличие у банка длинной валютной позиции.

Основным направлением активизации работы на наличном валютном рынке для банка в настоящий момент может служить расширение сети обменных пунктов.

Так как на финансовый результат влияет место расположения обменного пункта, предложим его открыть в наиболее посещаемом населением месте, например, торговый центр, рынок, железнодорожный вокзал и так далее.

Так же мы знаем о влиянии режима работы обменного пункта. Предположим, что во вновь открываемом обменном пункте режим работы составить около 12 часов в день, тогда можно рассчитать количество обслуживаемых клиентов.

К=КЧ х Ч, (6).

где К — количество обслуживаемых клиентов за день, человек;

КЧ — количество обслуживаемых клиентов в один час, человек;

Ч — количество часов работы обменного пункта, час.

Если взять, что в среднем за день при восьмичасовом рабочем дне обслуживается около 324 человек, значит в один час — приблизительно 41 человек (324/8), а за двенадцатичасовой рабочий день обслужится 492 человека, что составит на 168 человека больше чем при восьмичасовом рабочем дне. Необходимо организовать работу обменного пункта в выходные и праздничные дни.

Что касается перечня совершаемых операций в обменных пунктах анализируемого филиала банка, то предлагается его пересмотреть и дополнить. Например, кроме покупки-продажи, конверсии иностранной валюты можно совершать такие операции, как денежные переводы Вестерн Юнион, в результате чего банк получает комиссионное вознаграждение.

При оказании услуг валютно-обменного характера можно предложить увеличить перечень валют, то есть кроме доллара США, евро и российского рубля работать и с другими видами валют, что несомненно окажет влияние на финансовый результат в летние время, в период трудовых отпусков.

Рекомендации по совершенствованию деятельности ОАО «ПАРИТЕТБАНК» необходимо разделить на несколько блоков:

- 1) Рекомендации по совершенствованию структуры активов-пассивов:

- а) проводить мероприятия по снижению в структуре активов доли неработающих активов, таких, как остаток денежной наличности в кассе, посредством изучения динамики графика основных платежей клиентами филиала. Необходимо обеспечить максимальную мобильность маршрутов инкассации по отношению к потребности в наличности в конкретное время и в конкретном месте. Снизить до минимума авансовые платежи с дебиторами за выполненные работы и производить оплату по факту совершения услуги;

- б) привести в соответствие объемов привлеченных ресурсов и направления их размещения на адекватные сроки, что позволит филиалу избегать проблем, связанных с ликвидностью;

- в) в структуре привлеченных средств уделить внимание краткосрочным, дешевым ресурсам. Стимулировать рост коэффициента оседания средств населения на счетах до востребования посредством максимальной автоматизации приема платежей в пользу сторонних организаций со счетов по зачислению заработной платы.

- 2) Рекомендации по снижению степени банковских рисков:

- а) выбрать приоритетным направлением размещения собственных и привлеченных ресурсов кредитование населения. Как показывает практика среднестатистический гражданин более дисциплинированный заемщик, чем любое юридическое лицо;

- б) обеспечить комплекс мероприятий по взысканию проблемной задолженности и просроченных процентов от кредитования юридических лиц — применение векселей, прием отступного, а так же меры правового воздействия на заемщиков;

- в) не допускать выдачи новых кредитов юридическим лицам, имеющим проблемную задолженность перед филиалом;

- г) развивать такой вид активного размещения ресурсов, как лизинг, который позволит филиалу сохранять право собственности над объектом лизинга до момента полного его выкупа заемщиком;

- д) активнее использовать вексельное кредитование клиентов, что позволит равномерно отвлекать ресурсы с субкорсчета ОАО «ПАРИТЕТБАНК».

- 3) Рекомендации по совершенствованию структуры доходов-расходов:

- а) в силу проводимой государством политики стимулирования национальной валюты, посредством снижения ставки рефинансирования, а значит и процентной маржи от процесса привлечения ресурсов, уделить внимание наращиванию непроцентных доходов. Этот вид доходов для филиала более контролируем, чем централизованная процентная политика банка;

- б) осуществлять жесткий контроль расходования персоналом сметных средств на содержание помещений.

- 4) Рекомендации по развитию банковских продуктов и услуг:

- а) рентабельность основных направлений деятельности филиала показала, что максимальную прибыльность имеют направления деятельности, не привязанные жестко к общему банковскому управлению, поэтому не обходимо развивать услуги, имеющие высокую долю непроцентных доходов и не опирающихся на процентные расходы;

- б) продолжить мероприятия по наращиванию доходов от операций по покупке-продаже иностранной валюты, увеличивая число пунктов осуществления продаж услуг и численность сотрудников, занятых их оказанием;

- в) развивать операции с банковскими платежными карточками, увеличить число терминалов на предприятиях торговли и сервиса, что позволит нарастить комиссионные доходы и сохранить солидный объем средств на счетах клиентов; провести мероприятия по переводу клиентов, имеющих в филиале зарплатные проекты с зачисления на вкладные счета на счета клиентовэто позволит сократить накладные расходы, поскольку обслуживание счетов более автоматизировано, а значит, и высвободить численность сотрудников на оказание прочих услуг;

- г) провести перевод приема коммунальных платежей на автоматизированную систему обслуживания владельцев банковских платежныхых карточек;

- д) продолжить развитие выдачи кредитов населению, в особенности на потребительские нужды, предусмотреть возможность зачисления кредитных средств на счет клиента;

- е) при обслуживании юридических лиц применять дифференцированную тарифную политику в зависимости от объема и спектра потребляемых услуг конкретным клиентом, применять систему скидок, осуществляя мониторинг рынка банковских услуг в регионе;

- ж) проводить в целом максимальную автоматизацию предоставления услуг клиентам с целью сокращения операционных расходов.

Проведение всего комплекса мероприятий позволит ОАО «ПАРИТЕТБАНК» повысить уровень доходности осуществляемых операций с клиентами и улучшить свои позиции на рынке банковских продуктов и услуг.

В результате проведенного анализа финансовых результатов на примере ОАО «ПАРИТЕТБАНК» сделаем следующие выводы:

- 1) В результате нестабильной экономической ситуации в стране обороты по покупке и продаже иностранной валюты имеют тенденцию к увеличению, что в свою очередь прямо влияет на увеличение прибыли отделения от проведения данных операций.

- 2) Основным источником привлечения денежных средств в иностранной валюте являются валютные средства от вкладов и депозитов физических лиц.

- 3) Основными направлениями расходования валютных ресурсов является кредитование юридических лиц, кредитование населения и межфилиальные расчеты.

- 4) В связи с повышением спроса на кредитные средства со сторонынаселения и юридических лиц и дефицитом кредитных ресурсов возрастают процентные ставки по размещенным валютным ресурсам.

- 5) В качестве направления совершенствования валютнообменныхопераций банка предлагается открыть обменный пункт в наиболее посещаемом населением месте, например, торговом центре (сети ООО «Евроторг»), рынке, железнодорожном вокзале и так далее. За счет расширения сети обменных пунктов можно повысить ликвидность ОАО «ПАРИТЕТБАНК». Финансовый результат за счет предложенного направления составит 1 610 000 рублей за один рабочий день.

- 6) Также в результате изучения проблем совершенствования проведения валютных операций, ОАО «ПАРИТЕТБАНК» предлагается создать модульное программное обеспечение банка.

Реализация данных направлений позволит банку повысить прибыльность работы, а следовательно, и повысить свой рейтинг и имидж.