Состав и структура кредитного портфеля коммерческого банка

В 2010 году кредитные организации постепенно возвращались к докризисной структуре фондирования. Объем кредитов, депозитов и прочих привлеченных средств, полученных кредитными организациями от Банка России, сократился в 4,4 раза, до 325,7 млрд руб. На 1.01.2011 г. на этот источник приходилось 1,0% пассивов банковского сектора (на1.01.2010 г. — 1423,1 млрд руб., или 4,8%пассивов).Стабильно росли… Читать ещё >

Состав и структура кредитного портфеля коммерческого банка (реферат, курсовая, диплом, контрольная)

На фоне высоких темпов роста экономики в 2010 г. в России, быстро развивалась и банковская система. Активы банковской системы страны увеличились за год на 14,9% достигнув 33 804,6 млрд руб. (в 2009 годуна 5%), а их отношение к ВВП снизилось с 75,9% до 72,2% на 1.01.2010 г. до 75,2% на1.01.2011 г.

Собственные средства (капитал) кредитных организаций выросли за 2010 г. на 2,4% (за 2009 год — на 21,2%), до 4732,3 млрд руб. Основным фактором замедления роста капитала банковского сектора стал возврат субординированных кредитов, полученных в рамках антикризисных мер государственной поддержки. В результате отношение совокупного капитала кредитных организаций к ВВП снизилось с 11,9% до 10,5%. По состоянию на1.01.2011 г. капитал более 180 млн. рублей имели 75,7% российских кредитных организаций (на 1.01.2010 г. — 71,8%).За 2010 г. количество действующих кредитных организаций уменьшилось с 1058 до1012.

В 2010 году кредитные организации постепенно возвращались к докризисной структуре фондирования. Объем кредитов, депозитов и прочих привлеченных средств, полученных кредитными организациями от Банка России, сократился в 4,4 раза, до 325,7 млрд руб. На 1.01.2011 г. на этот источник приходилось 1,0% пассивов банковского сектора (на1.01.2010 г. — 1423,1 млрд руб., или 4,8%пассивов).Стабильно росли традиционные источники формирования ресурсной базы кредитных организаций. Остатки средств на счетах клиентов за 2010 г. увеличились на 23,1%, до21 080,9 млрд руб., а их доля в пассивах банковского сектора выросла с 58,2 до 62,4%.За 2010 г. объем вкладов физических лицу величился на 31,2% (за 2009 г. — на26,7%), до 9818,0 млрд руб., а их доля в пассивах банковского сектора выросла с 25,4%на 1.01.2010 г. до 29,0% на 1.01.2011 г. При этом сохранялась тенденция к росту рублевых вкладов — их объем увеличился на 43,7%. Вклады в иностранной валюте сократились на 4,5%(в долларовом эквиваленте). Доля валютных вкладов в их общем объеме уменьшилась с26,4% на 1.01.2010 г. до 19,3% на 1.01.2011 г.

Суммарный объем средств, привлеченных от организаций, вырос за 2010 год на 16,4% (за2009 год — на 8,9%), до 11 126,9 млрд руб.; доля данной статьи в пассивах банковского сектора увеличилась с 32,5% до 32,9%. Объем депозитов юридических лиц за 2010 год возрос на 10,4% (за 2009 год — на 10,5%). По сравнению с 2009 годом существенно вырос темп прироста остатков средств организаций на расчетных и прочих счетах (с 9,6% до 25,6%), а доля данной статьи в пассивах возросла с13,1% на 1.01.2010 г. до 14,3% на 1.01.2011 г. В 2010 году сохранялся ограниченный спрос на долговые обязательства (облигации и векселя) кредитных организаций: доля выпущенных облигаций в пассивах банков увеличилась с 1,4% до 1,6%, а доля выпущенных векселей сократилась с 2,5% до 2,4%.

Прибыль действующих кредитных организаций за вычетом убытков за 2010 г. увеличилась в 2,8 раза по сравнению с 2009 г. (за 2009 г. сократилась в 2 раза по сравнению с 2008 г.), до 573,4 млрд руб. Удельный вес прибыльных кредитных организаций в общем количестве действующих кредитных организаций за 2010 г. повысился с 88,7% до 92,0%. Со 120 до 81 сократилось количество убыточных организаций (с 11,3% до8,0% от общего числа действующих кредитных организаций). Их убытки в 2010 году составили 21,7 млрд руб. (в 2009 году —79,8 млрд руб.).

В 2010 году отмечалось снижение удельного веса чистых доходов от операций по купле-продаже ценных бумаг и их переоценки в структуре факторов увеличения прибыли — до5,6% (в 2009 году — 8,5%). Это обусловлено замедлением темпов прироста вложений кредитных организаций в ценные бумаги и существенным уменьшением величины положительной переоценки долговых ценных бумаг во втором полугодии 2010 года.

Чистый доход от операций с иностранной валютой и валютными ценностями, включая курсовые разницы, по объему вернулся на докризисный уровень. Однако доля данной статьи в структуре факторов увеличения прибыли банковского сектора за 2010 г. уменьшилась с 7,5% до 2,4%.Расходы, связанные с обеспечением деятельности кредитных организаций, за 2010 г. увеличились на 25,2%, а их доля в структуре факторов снижения прибыли увеличилась с44,9% до 81,5%, что также соответствует докризисному уровню. Собственные средства кредитных организаций за отчетный период возросли на 2,4% (за 2009 г. — на 21,2%), до4732,3 млрд руб. на 1.01.2011г. 36].

Таким образом, в целом по стране наблюдается экономическое развитие, укрепляется банковская система.

Поэтому каждый банк должен иметь четкую и детально проработанную программу развития кредитных операций. Желательно сформулировать цели, принципы и условия выдачи кредитов разным категориям заемщиков в специальном документе — меморандуме о кредитной политике, где указаны преимущественные сферы ссудной деятельности банка на предстоящий период и определены такие важные моменты кредитной работы банка, как распределение полномочий при принятии решений о выдаче ссуды, предельные размеры ссуды одному заемщику, требования к обеспечению и погашению кредита, порядок выдачи ссуд сотрудникам и учредителям банка, комплекс мер по контролю за качеством кредитного портфеля и т. д.

Формально кредитный портфель банка — это вся совокупность кредитов, выданных им на каждый момент. Однако если это не просто список кредитов, а такая совокупность, которая структурирована по определенному критерию (критериям), существенному для кредитов, то тем самым «кредитный портфель» становится характеристикой качества выданных кредитов и вообще всей кредитной деятельности банка. Обычно для такой структуризации (классификации) кредитов используют критерий их рискованности (хотя возможно использование и иных критериев, таких как степень кредитоспособности клиентов назначение, размер и вид кредитов, сроки и порядок погашения кредитов, объем и качество обеспечения возвратности кредитов и др.). Понятно, что это нужно для управления кредитным портфелем (его качеством). В бухгалтерском учете кредитный портфель представляет собой остаток кредитной задолженности по балансу коммерческого банка на определенную дату.

В российской экономической литературе кредитный портфель определяется как совокупность требований банка по кредитам, которые классифицированы на основе определенных критериев. Одним из таких критериев, применяемых в зарубежной и отечественной практике, является степень кредитного риска. По этому критерию определяется качество кредитного портфеля. Анализ и оценка качества кредитного портфеля позволяет менеджерам банка управлять его ссудными операциями.

Кредитный портфель банка служит главным источником его доходов и одновременно — главным источником риска при размещении активов. От структуры и качества кредитного портфеля в значительной степени зависит устойчивость банка, его репутация, финансовые результаты. Кредитные работники и высшие служащие внимательно анализируют состав портфеля с целью выявления чрезмерной концентрации кредитов в определенных отраслях или у отдельных заемщиков, а также проблемных ссуд, требующих вмешательства со стороны банка.

Структура банковского кредитного портфеля в России сегодня весьма своеобразнаон почти целиком (на 68%) состоит из краткосрочных ссуд. Известно, что банки не хотят и не могут предоставлять долгосрочные кредиты в виде «длинных» денег, поэтому явно преобладают краткосрочные кредиты.

Подобная ориентация банков во многом продиктована суровыми реалиями современной экономической обстановки в стране. Руководствуясь законами рынка, банки вкладывают дефицитные и дорогостоящие денежные ресурсы в операции, обеспечивающие наивысшую процентную маржу. Эта стратегия, будучи недостаточно адекватной с точки зрения социальноэкономических приоритетов, таит опасность и для самих банков. Неразборчивость в формировании кредитного портфеля, в какой-то степени неизбежная и вынужденная в сегодняшних российских условиях, чревата серьезными негативными последствиями.

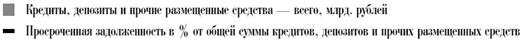

В 2010 году наметилась тенденция к стабилизации качества кредитного портфеля банковского сектора. Годовой темп прироста объема просроченной задолженности всех категорий заемщиков составил 2,1% (в 2009 году— рост в 2,4 раза).В результате опережающего роста кредитного портфеля удельный вес просроченной задолженности в совокупном кредитном портфеле за 2010 г. снизился с 5,1% до 4,7%.В корпоративном портфеле просроченная задолженность уменьшилась за 2010 год на2,5% (в 2009 году — рост в 2,9 раза), а ее удельный вес в портфеле к 1.01.2011 г. уменьшился до 5,3% (6,1% на 1.01.2010 г.). По кредитам физическим лицам темп прироста просроченной задолженности за рассматриваемый период составил 16,2% (за 2009 год —63,6%), ее удельный вес в соответствующем кредитном портфеле изменился незначительно (с 6,8% до 6,9%).Доля проблемных (IV категории) и безнадежных (V категории) ссуд в общем объеме ссуд за 2010 г. сократилась с 9,5% до 8,2%.Отмена с середины 2010 года более либеральных требований по созданию резервов на возможные потери по ссудам не привела к «всплеску» уровня сформированных резервов по отношению к ссудной задолженности, который составил 8,5% на 1.01.2011 г. (9,1% на1.01.2010 г.).

Качество кредитного портфеля банков характеризует показатель удельного веса просроченных кредитов в общем объеме выданных ссуд. Проведенный расчет данного показателя позволил выявить его изменения за период 2001 — 2011гг. (рис. 1.5) и сделать вывод о тенденции улучшения качества кредитного портфеля банков[31,c.56]. В 2010 г. отмечалась более низкая доля просроченной задолженности.

Рисунок 1.5 Характеристика просроченной задолженности по кредитам, депозитам и прочим размещенным средствам.

Таким образом, очевидным является особое значение категории «кредитный портфель» с двух точек зрения:

Во-первых, исходя из понимания банка как финансово-кредитного учреждения, кредитование, а значит и его надлежащая организация посредством создания оптимального кредитного портфеля, является важнейшим элементом системы «активные — пассивные операции»;

Во-вторых, надлежаще сформированный кредитный портфель чрезвычайно важен как источник финансовых ресурсов исходя из придания особого значения категории «кредит» в системе экономических отношений в масштабе государства. Поэтому для уяснения роли кредитного портфеля представляется необходимым сконцентрироваться на методах его формирования.

Формирование кредитного портфеля является одним из основополагающих моментов в деятельности банка. Оптимальный, качественный кредитный портфель влияет на ликвидность банка и его надежность. Надежность банка важна для многих — для акционеров, предприятий, населения, являющихся вкладчиками и пользующихся услугами банка.

Формирование кредитного портфеля осуществляется в несколько этапов:

- а) определение основных классификационных групп кредитов и вменяемых им коэффициентов риска;

- б) отнесение каждого выданного кредита к одной из указанных групп;

- в) выяснение структуры портфеля (долей различных групп в их общей сумме);

- г) оценка качества портфеля в целом;

- д) выявление и анализ факторов, меняющих структуру (качество) портфеля;

- е) определение величины резервов, которые необходимо создать под каждый выданный кредит;

ё) определение общей суммы резервов, адекватной совокупному риску портфеля;

ж) разработка мер, направленных на улучшение качества портфеля.

Важнейшим элементом кредитной политики банка является определение цели, исходя из которой определяется дальнейшая стратегия банка по управлению кредитными рисками банка. Например, Национальный банк «Траст» так определяет цели своей кредитной политики. «Целью кредитной политики НБ „Траст“ является максимальное удовлетворение потребности клиентов в заемных средствах. Определенными преимуществами при выполнении кредитных заявок пользуются коммерческие и производственные структуры с устойчивым финансовым положением, представляющие твердые гарантии возврата ссуды». Другой банк — «Столичный банк сбережений» — после приобретения контрольного пакета акций «Агропромбанка» РФ в ноябре 1996 г. (впоследствии названного АКБ «СБС-Агро»), объявил об изменении своей стратегии на рынке, считая приоритетными направлениями работы комплексное банковское обслуживание частных клиентов и кредитование агропромышленного комплекса.

Кроме того, структура кредитного портфеля зависит и от размеров капитала банка. Более крупные банки являются обычно оптовыми кредиторами, направляющими основной объем своих кредитных ресурсов корпорациям и другим предпринимательским фирмам. Например, ключевыми заемщиками банка НБ «Траст», «Инкомбанка», и других крупных банков являются мощные промышленно-финансовые корпорации и компании. В то же время многие крупные банки ориентируются и на предоставление небольших по размерам кредитов частным лицам, например, российские банки -«Сбербанк» и др.

Важнейшим показателем уровня организации кредитного процесса является качество кредитного портфеля. Критерием же, по которому определяется качество кредитного портфеля, является уровень кредитного риска. Анализ и группировка кредитов по качеству, имеет важное значение. Поэтому анализ и оценка качества кредитного портфеля позволяют менеджерам банка грамотно управлять его ссудными операциями. Поэтому суть управления кредитными рисками в коммерческом банке заключается в формировании оптимального кредитного портфеля, то есть от его структуры будет зависеть уровень кредитного риска в банке.

Также степень кредитного риска банков зависит от таких факторов, как:

- а) степень концентрации кредитной деятельности банка в какой-либо сфере (отрасли), чувствительной к изменениям в экономике, то есть имеющий эластичный спрос на свою продукцию, что выражается степенью концентрации клиентов банка в определенных отраслях или географических зонах, особенно подверженных конъюнктурным изменениям;

- б) удельный вес кредитов, приходящихся на клиентов, испытывающих определенные специфические трудности;

- в) концентрация деятельности банка в малоизученных, новых, нетрадиционных сферах;

- г) внесение частных или существенных изменений в политику банка по предоставлению кредитов;

- д) удельный вес новых и недавно привлеченных клиентов;

- е) принятие в качестве залога ценностей, труднореализуемых на рынке или подверженных быстрому обесцениванию.

Уровень показателя качества кредита обратно пропорционален уровню кредитного риска, то есть чем выше качество ссуды, тем меньше вероятность ее невозврата или задержки погашения, и наоборот. При этом в отличие от показателей кредитного риска качество кредита или кредитного портфеля банкаэто реальная величина, определяемая по уже предоставленным банком ссудам. Зная структуру кредитного портфеля по категориям качества кредита, и определив статистическим путем средний процент проблемных, просроченных, безнадежных ссуд по каждой категории, банк получает возможность осуществлять ряд мероприятий, направленных на снижение потерь по кредитным операциям[14,c.182].

Исходя из вышесказанного, можно сделать вывод о том, что важнейшим вопросом для любого банка является минимизация кредитного риска. А это можно достигнуть путем формирования оптимального кредитного портфеля. То есть важнейшим критерием, по которому определяется качество кредитного портфеля, является уровень кредитного риска.

В свою очередь оптимальный, качественный кредитный портфель влияет на ликвидность банка и его надежность.