Методы и модели оценки кредитного риска

Для инвестиционных кредитов это такие специфические риски, как риск неправильного определения потребности клиента в кредитовании, риск неправильного выбора пакета кредитов, риск неокончания строительства, риск устаревания проекта, риск обесценивания обеспечения, риск нехватки сырья, отсутствия рынка сбыта готовой продукции, риск неправильного расчета потоков наличности, риск пересмотра прав… Читать ещё >

Методы и модели оценки кредитного риска (реферат, курсовая, диплом, контрольная)

Понятие «риск» в положение рассматривается как вероятность утраты определенной суммы денег, имущества, деловой репутации компании или недополучения планируемой прибыли.

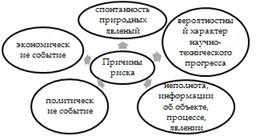

Основные причины неопределённости приведены в рисунке 1.9.

Рис. 1.9. Схема причин неопределенности (риска)

Банк, как известно, связан с деньгами: его продукты и услуги носят денежный характер. По своей сути он является общественным денежно-кредитным институтом, регулирующим платёжный оборот в наличной и безналичной форме.

Банковские риски являются в большей степени социально ответственными процессами. В условиях, когда банки рискуют не только собственными, но, главным образом, заёмными ресурсами, последствия становятся более острыми. В случае неудачи теряет не только банк, но и его клиенты — физические и юридические лица, разместившие в нём свои денежные средства. Банковские кризисы оказываются при этом более болезненными, чем кризисы производства, поскольку влекут за собой многочисленные финансовые потери участников, связанных друг с другом цепочкой денежно-кредитных обязательств.

Повсеместно в западном мире коммерческие банки признают скорее широкий круг категорий риска, при этом почти всеми из них активно управляют в рамках различных банковских целей и стратегий.

Главные категории риска определены ниже:

- · риск ликвидности;

- · кредитный риск или риск неплатежа;

- · портфельный риск;

- · отраслевой риск;

- · страновый риск;

- · валютный риск;

- · процентный риск.

Управление банковскими рисками включает:

- · классификацию рисков по их видам;

- · выявление взаимозависимость между различными группами рисков;

- · определение целей и принципов управления рисками;

- · выделение этапов управления рисками;

- · выбор способов снижения рисков.

Риск — вероятность возникновения убытков или недополучения доходов по сравнению с прогнозируемым вариантом (вариантабельность дохода) Классификация рисков многовариантна: строится в зависимости от выбранных критериев.

В процессе своей деятельности предприниматели сталкиваются с совокупностью различных видов риска, которые отличаются между собой по месту и времени возникновения, совокупности внешних и внутренних факторов, влияющих на их уровень и, следовательно, по способу их анализа и методам описания.

Как правило, все виды рисков взаимосвязаны и оказывают влияние на деятельность предпринимателя. При этом изменение одного вида риска может вызывать изменение большинства остальных.

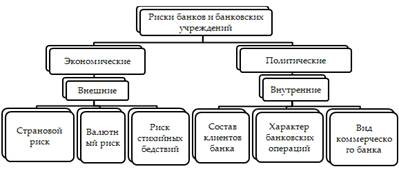

Классификация рисков означает систематизацию множества рисков на основании каких-то признаков и критериев, позволяющих объединить подмножества рисков в более общие понятия и эта классификация показана в рисунке.

Наиболее важными элементами, положенными в основу классификации рисков, являются:

· время возникновения;

характер учёта;

характер последствий;

сфера возникновения.

Рис. 1.10. Классификация банковских рисков

В экономической литературе можно встретить разные трактовки термина кредитного риска такие как:

Кредитный риск — риск, возникающий при частичной или полной неплатежеспособности заемщика.

Кредитный риск — опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном соглашении.

Кредитный риск — это риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора.

Кредитный риск возникает в тот момент, когда контрагент вступает в кредитные отношения в качестве заемщика. Оценка кредитоспособности заемщика свидетельствует о степени (уровне) индивидуального риска кредитора, связанного с выдачей ссуды конкретному заемщику. Уровень риска по выдаваемым кредитам должен быть понятен и приемлем для банка.

Как всем известно, кредитные операции считается самой доходной и рискованной операцией коммерческих банков и является неотъемлемой частью банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. Кредитный портфель банков составляет в среднем 50−70% активов. Следовательно, кредитный риск в структуре банковского риска оказывает огромное влияние на результаты деятельности банков. Эффективность управления кредитным риском играет важную роль в процессе управления банковским риском. Размер экономического капитала, который банк резервирует против потерь вследствие кредитного риска, обычно значительно превосходит резерв, создаваемый против других видов банковского риска.

Таким образом, кредитный риск был и остается основным видом банковского риска!

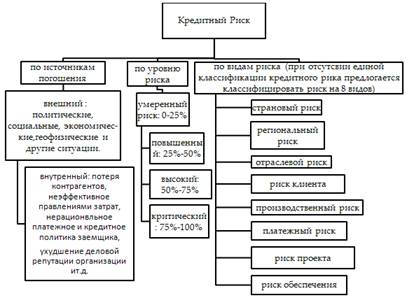

На сегодняшней день в связи с многообразием банковских продуктов и услуг отсутствует единая классификация кредитного риска. В литературе чаще всего кредитный риск классифицируется по источнику погашения, по уровню и по видам риска и приведена в рисунке 1.11.

Рис. 1.11. Классификация кредитного риска

Идентификация риска предполагает не только выявление зон риска, но также практических выгод и возможных негативных последствий для банка, связанных с этими зонами.

Для идентификации риска, как и других элементов системы управления им, большое значение имеет хорошая информационная база, складывающаяся из сбора и обработки соответствующей информации. Дело в том, что отсутствие соответствующей информации — важный фактор любого риска. Для оценки степени риска используется качественный и количественный анализ.

Качественный анализ — это анализ источников и потенциальных зон риска, определяемых его факторами. Поэтому качественный анализ опирается на четкое выделение факторов, перечень которых специфичен для каждого вида банковского риска. Модель качественного анализа показывается на примере анализа кредитного портфеля банка.

Количественный анализ риска преследует цель численно определить, т. е. формализовать степень риска.

В количественном анализе можно выделить условно несколько блоков:

- · Выбор критериев оценки степени риска;

- · определение допустимого для банка уровня отдельных видов риска;

- · определение фактической степени риска на основе отдельных методов;

- · оценка возможности увеличения или снижения риска в дальнейшем.

Критерии оценки степени риска могут быть как общими, так и специфичными для отдельных видов риска.

Наиболее разработаны в экономической литературе критерии оценки кредитного риска, которые известны, как правила «си»: репутация заемщика, способность заимствовать средства, способность заработать средства для погашения долга в ходе текущей деятельности, капитал заемщика, обеспечение кредита, условия кредитной операции, контроль (соответствие операции законодательной базе и стандартам).

Мониторинг риска — это процесс регулярного анализа показателей риска применительно к его видам и принятия решений, направленных на минимизацию риска при сохранении необходимого уровня прибыльности.

Процесс мониторинга риска включает в себя: распределение обязанностей по мониторингу риска, определение системы контрольных показателей (основных и дополнительных), методы регулирования риска.

Круг контрольных показателей включает финансовые коэффициенты, лимиты по операциям, структуре портфеля активов и пассивов, их сегментов, стандарты для контрагентов банка (например, для заемщиков, эмитентов ценных бумаг, банков-партнеров).

Регулирование представляет собой совокупность методов, направленных на защиту банка от риска.

Эти методы условно можно разделить на четыре группы:

методы предотвращения рисков;

методы перевода рисков;

методы распределения рисков;

методы поглощения рисков.

К методам регулирования риска можно отнести:

- · создание резервов на покрытие убытков в соответствии с видами операций банка, порядок использования этих резервов;

- · порядок покрытия потерь собственным капиталом банка;

- · определение шкалы различных типов маржи (процентной, залоговой и т. д.), основанной на степени риска;

- · контроль за качеством кредитного портфеля;

- · отслеживание критических показателей в разрезе видов риска;

- · диверсификация операций с учетом факторов риска;

- · операции с производными финансовыми инструментами;

- · мотивацию бизнес-подразделений и персонала, связанного с рисковыми операциями банка;

- · ценообразование (процентные ставки, комиссии) с учетом риска;

- · установление лимитов на рисковые операции;

- · продажа активов;

- · хеджирование индивидуальных рисков.

Мировой и отечественный опыт коммерческих кредитных организаций позволяет сформулировать принципы построения внутрибанковской системы управления рисками:

- · комплексность, т. е. единая структура системы управления для всех видов риска;

- · дифференцированность, т. е. специфика содержания отдельных элементов системы применительно к типам банковских рисков;

- · единство информационной базы;

- · координация управления различными видами рисков.

Кредитные операции коммерческих банков являются одним из важнейших видов операций в банковской деятельности. На финансовом рынке кредитование сохраняет позицию наиболее доходной статьи активов кредитных организаций, хотя и наиболее рискованной. Кредитный риск, таким образом, был и остаётся основным видом банковского риска.

Кредитный риск т. е. опасность, что дебитор не сможет осуществить процентные платежи или выплатить основную сумму кредита в соответствии с условиями, указанными в кредитном договоре, является неотъемлемой частью банковской деятельности. Кредитный риск означает, что платежи могут быть задержаны или вообще не выплачены, что, в свою очередь может привести к проблемам в движении денежных средств и средств и неблагоприятно отразиться на ликвидности банка.

Кредитный риск возникает при проведения ссудных операций или других операций приравненных к этой операции. Несмотря на инновации в секторе финансовых услуг, кредитный риск до сих пор остается основной причиной банковских проблем. Более 80% содержания балансовых отчетов банков посвящена обычно именно этому аспекту управления рисками.

Существует три основных вида кредитного риска:

- · личный или потребительский риск;

- · корпоративный риск или риск компании;

- · суверенный или страновый риск.

Из-за потенциально опасных последствий кредитного риска важно провести всесторонний анализ банковских возможностей по оценке, администрированию, наблюдению, контролю, осуществлению и возврату кредитов авансов, гарантий и прочих кредитных инструментов. Общий обзор управления кредитными рисками включает в себя анализ политики и практики банка. Данный анализ должен также определить адекватность финансовой информации, получаемый от заемщика, которая была использована банком при принятии решений о предоставлении кредита. Риски по каждому кредиту должны периодически переоцениваться, так как им свойственно изменяться.

Факторы кредитного риска являются основными критериями его классификации. В зависимости от сферы действия факторов выделяются внутренние и внешние кредитные риски; от степени связи факторов с деятельностью банка — кредитный риск, зависимый или не зависимый от деятельности банка. Кредитные риски, зависимые от деятельности банка, с учетом ее масштабов делятся на фундаментальные (связанные с принятием решений менеджерами, занимающимися управлением активными и пассивными операциями); коммерческие; индивидуальные и совокупные (риск кредитного портфеля, риск совокупности операций кредитного характера).

К фундаментальным кредитным рискам относятся риски, связанные со стандартами маржи залога, принятием решений о выдаче ссуд заемщикам, не отвечающим стандартам банка, а также являющиеся следствием процентного и валютного риска банка и т. д.

Коммерческие риски связаны с кредитной политикой в отношении малого бизнеса, крупных и средних клиентов — юридических и физических лиц, с отдельными направлениями кредитной деятельности банка.

Индивидуальные кредитные риски включают риск кредитного продукта, услуги, операции (сделки), а также риск заемщика или другого контрагента.

Факторами риска кредитного продукта (услуги) являются, во-первых, его соответствие потребностям заемщика (особенно по сроку и сумме); во-вторых, факторы делового риска, вытекающие из содержания кредитуемого мероприятия; в-третьих, надежность источников погашения; в-четвертых, достаточность и качество обеспечения. Кроме того, факторы кредитного риска могут вытекать из операционного риска, так как в процессе создания продукта и его разновидности — услуги — могут быть допущены технологические и бухгалтерские ошибки в документах, а также злоупотребления.

Технология (механизм) оказания конкретной кредитной услуги, которую можно условно назвать видом кредита, представляет собой определенное направление кредитной деятельности банка. Вид кредита также позволяет классифицировать кредитные риски: риски кредитования по овердрафту, на основе кредитной линии и т. д. Для видов кредита характерно как общее, так и специфическое проявление кредитных рисков. Например, при кредитовании по овердрафту существует риск возникновения несанкционированного овердрафта, риск нарушения очередности платежей при овердрафте, риск непрерывности ссудной задолженности по овердрафту и ряд других.

Для инвестиционных кредитов это такие специфические риски, как риск неправильного определения потребности клиента в кредитовании, риск неправильного выбора пакета кредитов, риск неокончания строительства, риск устаревания проекта, риск обесценивания обеспечения, риск нехватки сырья, отсутствия рынка сбыта готовой продукции, риск неправильного расчета потоков наличности, риск пересмотра прав собственности на проект, риск неплатежеспособности гаранта, риск некачественного инвестиционного меморандума. Поэтому каждый вид кредита сопровождается разными видами рисков и факторов, их вызывающих, что требует разработки различного методологического обеспечения и применения различных методов управления кредитными рисками.

Факторами кредитного риска заемщика является его репутация, включая уровень менеджмента, эффективность деятельности, отраслевая принадлежность, профессионализм банковских работников в оценке кредитоспособности заемщика, достаточность капитала, степень ликвидности баланса и т. д. Риски заемщика могут быть спровоцированы самой кредитной организацией из-за неправильного выбора вида ссуды и условий кредитования.

Основные показатели оценки кредитного риска представлены в таблице 1.1.

Таблица 1.1.

Показатели оценки кредитного риска.

Наименование показателя. | Формула расчёта. | Экономическое содержание. | Примечание. |

1. Коэффициент убыточности кредитных операций. | Убытки по ссудам / средний размер задолженности по ссудам. Убытки по ссудам равны сумме недополученных процентов и комиссий за обслуживание ссудных счетов плюс сформированный резерв по ссудам. | Характеризует общий средний коэффициент потерь по всему ссудному портфелю. | Используется также для оценки качества активов банка. Нормативное значение неопределённо и различно для всех банков и стран. |

2. Коэффициент кредитного риска. | (Ссудная задолженностьрасчётный резерв на возможные потери по ссудам) / ссудная задолженность. | Отражает меру кредитного риска, принятого банком, характеризует качество кредитного портфеля банка. | Чем больше значение показателя и ближе к единице, тем лучше качество кредитного портфеля с точки зрения его возвратности. |

3. Коэффициент покрытия убытков по ссудам. | Резерв на возможные потери по ссудам / просроченная ссудная задолженность. | Характеризует уровень защищённости финансовых результатов банка от потерь в связи с невозвратом ссуд. | Оптимальное значение показателя > 1. |

4. Коэффициент совокупного кредитного риска. | Просроченные и пролонгированные кредиты / собственные средства (капитал) банка. | Характеризует степень защиты банка от совокупного кредитного риска. | |

5. Максимальный размер риска на одного заёмщика. | Совокупная сумма требований банка к заёмщику или группе связанных заёмщиков по кредитам, размещённым депозитам / собственные средства. (капитал) банка. | Характеризует зависимость банка от кредитоспособности одного заёмщика или группы связанных заёмщиков. | Максимально допустимое значение норматива — 25%. |

6. Норматив собственных вексельных обязательств. | Выпущенные собственные векселя и акцепты / собственные средства (капитал) банка. | ; | Максимально допустимое значение норматива- 100%. |

кредит банк коммерческий Для того чтобы смягчить последствия не возврата кредита, банк может использовать два варианта действий:

создать резерв под возможные потери по ссудам;

установить цену за кредит с тем расчётом, чтобы покрыть возможные потери.

Все основные модели оценки кредитного риска можно классифицировать по следующим признакам:

по подходу к моделированию: методы «сверху вниз» и «снизу вверх» ;

по виду кредитного риска: модели оценки потерь при дефолте (default-mode models) и переоценки по рыночной стоимости (mark-to-market models);

по методу оценки вероятности дефолта: условные (conditional) и безусловные модели (unconditional);

по подходу к моделированию дефолта: структурные модели (structural) и модели «сокращенной формы» (reduced-form).

Метод «верху вниз» — применяются для больших однородных групп заемщиков. Величина кредитного риска оценивается путем построения распределения вероятностей убытков для портфеля в целом на основе исторических данных по каждой однородной группе заемщиков.

Метод «снизу вверх» — когда портфель активов имеет разнородную структуру, коммерческие банки оценивают кредитный риск методом «снизу вверх». При моделировании «снизу вверх» кредитный риск оценивается на уровне конкретного инструмента и индивидуального заемщика путем анализа его характеристик, финансового положения и перспектив. Для оценки совокупного риска портфеля величины рисков по индивидуальным заемщикам агрегируются с учетом эффектов корреляции. Моделирование кредитного риска «снизу вверх» позволяет оценить «вклады» элементов портфеля в совокупный риск и управлять риском портфеля на уровне отдельных контрагентов или факторов риска. Этот тип моделей дает более объективную картину риска с горизонтом расчета, равным периоду ликвидации актива.

Модели «сокращенной формы» опираются на предположения о характере поведения рыночных цен долговых обязательств компании. Модели «сокращенной формы» используют уже готовые оценки вероятностей дефолта и уровней возмещения, рассматривая процесс наступления дефолта при воздействии внешних факторов. Структурные модели позволяют хеджировать кредитный риск путем открытия позиций как на этом, так и на других рынках, в то время как при использовании моделей «сокращенной формы» единственным способом хеджирования риска является занятие противоположной позиции только на данном рынке.

Модель CreditMetricsТМ — Разработанная банком J.P. Morgan в 1997 году стала первым подходом к оценке кредитного риска портфеля по принципу «снизу вверх» на основе показателя VaR. Факторами риска в модели являются изменения кредитного рейтинга облигаций, которые, в свою очередь, оказывают влияние на их рыночную стоимость. Расчеты по модели осуществляются поэтапно.

На первом этапе производится разделение клиентского портфеля по основным факторам риска и оценивается влияние, которое эти факторы оказывают на распределение подверженности кредитному риску. В системе CreditMetricsTM можно оценивать подверженность риску по широкому спектру инструментов, включающему облигации, свопы, ссуды, кредитные линии и дебиторскую задолженность.

Целью второго этапа является построение распределения прибылей и убытков вследствие кредитного риска для каждого инструмента портфеля. Сначала для каждого актива определяется кредитный рейтинг. В модели кредитным событием признается понижение рейтинга. В результате получается распределение стоимости актива при изменении его рейтинга, и оцениваются его параметры (средняя и дисперсия). Это позволяет рассчитать потенциальные прибыли и убытки по каждому активу, вызванные кредитным риском.

На третьем этапе определяются корреляции в изменениях кредитных рейтингов по входящим в портфель активам на основе корреляций в ценах акций соответствующих контрагентов. Для каждой акции строится факторная модель динамики цены, в которой факторы отражают ее отраслевую принадлежность и географическое положение. Корреляция между ценами акций оценивается косвенно, через корреляции между влияющими факторами. Оцененные таким образом корреляции в динамике цен акций используются для моделирования совместных миграций кредитных рейтингов по портфелю.

На основе полученных на предыдущих этапах данных строится совместное распределение прибылей и убытков по портфелю с помощью метода Монте-Карло. Общее число состояний, по которым производится моделирование, составляет n m где n — количество возможных кредитных событий, связанных с изменением кредитного рейтинг; m — количество контрагентов.

Построенное распределение позволяет найти максимальные убытки, которые могут быть превышены лишь в 1% случаев, и определить кредитный VaR по аналогии с рыночным как разность полученного значения и среднего значения для данного распределения.

Существенный недостаток модели CreditMetricsTM заключается в том, что при оценке подверженности риску по всем инструментам убытки могут возникать только при наступлении кредитных событий, при этом совершенно игнорируются факторы рыночного риска, такие как случайные изменения процентных ставок и валютных курсов. В системе CreditMetricsTM используется только среднее значение подверженности риску для всех периодов времени.

Модель Moody’s KMV Portfolio Manager — Система Moody’s KMV Portfolio Manager была разработана компанией KMV Corporation в 1998 году и, как и модель CreditMetricsTM, предназначена для оценки и управления кредитным риском портфелей активов. Система позволяет анализировать риск больших портфелей инструментов, связанных с кредитным риском, включая обычные ссуды, различные кредитные линии, облигации и производные инструменты. Для больших однородных групп активов в системе Moody’s KMV Portfolio Manager предусмотрена возможность их агрегированного представления как типичного актива для данной группы, умноженного на количество такого рода активов. Это позволяет моделировать практически неограниченное множество составляющих портфель активов, подверженных кредитному риску.

Таким образом, система Moody’s KMV Portfolio Manager позволяет определять совокупные требования к капиталу и осуществлять распределение экономического капитала по контрагентам и активам.

Значительным преимуществом данной модели является то, что оценка вероятности дефолта и корреляция между дефолтами рассчитываются на основе самой доступной информации о компании — цен ее акций на рынке, что позволяет прогнозировать вероятность дефолта любой котирующейся компании.

Основной недостаток системы Moody’s KMV Portfolio Manager заключается в зависимости от данных финансовой отчетности при оценке суммы обязательств компании, так как неточности и искажения в отчетности существенно отражаются на оценке вероятности дефолта.

Модель CreditRisk+ была разработана дочерней компанией банка Credit Suisse First Boston — Credit Suisse Financial Products в 1997 году. Модель основана на актуарном подходе к оценке кредитного риска. Модель CreditRisk+ предназначена только для оценки риска дефолта, она не рассматривает потери от наступления других кредитных событий. Особенность применяемого в модели метода в том, что вероятность дефолта не является постоянной величиной, а может меняться во времени под влиянием ограниченного набора факторов.

Если случаи дефолта у разных контрагентов считаются независимыми, то вероятности потерь моделируются из дискретного распределения Пуассона. В модели можно учитывать корреляции, но только между однородным сегментами портфеля (субпортфелями), к которым относят заемщиков, подверженных общим факторам системного риска.

Масштаб потерь в результате дефолта в модели CreditRisk+ оценивается приближенно путем упрощенной классификации активов по их размеру. Вероятности дефолта для каждого диапазона подчиняется гамма-распределению, которые затем агрегируются в совместное распределение потерь вследствие риска дефолта по всем диапазонам.

Преимуществами модели CreditRisk+ является аналитический метод расчета кредитного VaR, для реализации которого требуется сравнительно немного входных данных, а также учет макроэкономических факторов при оценке вероятности дефолта. В то же время данная модель является достаточно упрощенной и, как и модель CreditMetricsTM, не позволяет интегрировать кредитный риск с рыночным.

Модель Credit Portfolio View была разработана и опубликована аудиторской и консультационной компанией McKinsey & Co. Inc. в 1997 году. Данная модель построена на основе подхода «сверху вниз»; ее отличительной особенностью является учет влияния макроэкономических показателей на кредитный риск портфеля, состоящего из преимущественно спекулятивных инструментов с низким рейтингом, которые обычно особенно чувствительны к кредитным циклам и изменениям в экономике в целом.

В данной модели распределение потерь вследствие кредитного риска строится исходя из количества и объема активов по субпортфелям, объединяющим однородные с точки зрения отраслевой и страновой принадлежности группы клиентов.

В модели Credit Portfolio View вероятность дефолта в момент времени t является функцией от набора показателей хj, рассчитываемых для каждой страны и отрасли экономики, и подчиняется логистическому распределению. На основе многофакторной модели каждому заемщику ставятся в соответствие страна, отрасль и кредитный рейтинг, при этом учитывается случайный характер уровней возмещения потерь. Затем с помощью метода Монте-Карло модель генерирует совместное распределение потерь вследствие дефолта по всем сегментам портфеля, на основе которого и определяется кредитный VaR. Модель Сredit Portfolio View построена по принципу «сверху вниз» и поэтому не позволяет детально анализировать кредитный риск по отдельным контрагентам, однако она выгодно отличается от других моделей тем, что в ней учитывается влияние макроэкономической и отраслевой конъюнктуры на вероятность дефолта контрагента.