Заключение.

Кредитование малого бизнеса: сущность, особенности организации и перспективы развития

Среди банков — участников программы: Сбербанк, Банк кредитования малого бизнеса (КМБ-Банк, Москва), Национальный банкирский дом (НБД-Банк, Нижний Новгород), Дальневосточный банк (Владивосток), Уралтрансбанк (Екатеринбург), Челиндбанк (Челябинск), банк «Центр-инвест» (Ростов-на-Дону) и Сибакадембанк (Новосибирск). Основная проблема доступа малых предприятий и индивидуальных предпринимателей… Читать ещё >

Заключение. Кредитование малого бизнеса: сущность, особенности организации и перспективы развития (реферат, курсовая, диплом, контрольная)

Анализ опыта кредитования малого бизнеса российскими банками показал, что успех на данном рынке зависит в первую очередь от используемой технологии предоставления кредитов и уровня подготовки кредитных экспертов. Отличительными особенностями технологии кредитования предприятий малого бизнеса являются быстрая обработка заявок на получение кредита, упрощенные, но четко регламентированные и стандартизированные процедуры обработки запросов и получения кредита, четкая сегментация спроса с предложением каждой группе клиентов соответствующих условий кредитования.

Согласно экспертным оценкам, кредитование МБ в ближайшие годы станет одним из наиболее быстрорастущих сегментов рынка банковских услуг. Работа с малым бизнесом открывает для банков возможность существенно нарастить объемы активно-пассивных операций. Это особенно актуально для крупных банков, которые сталкиваются со снижением спроса на кредиты со стороны крупных корпоративных заемщиков, получивших возможность кредитоваться под более низкий процент на западных рынках капитала, а также для региональных кредитных организаций, которые испытывают все большую конкуренцию со стороны «столичных» банков, проводящих региональную экспансию.

Кредитование малого бизнеса представляет для банков значительный интерес в силу высокой доходности этих операций (средние годовые ставки по рублевым кредитам — 20 — 25%, по валютным — 12 — 20%) и сравнительно небольших сроков оборачиваемости ссудного капитала (в среднем 1 — 2 года). По данным исследования Рабочего центра экономических реформ, свыше 90% коммерческих банков выразили заинтересованность в кредитовании малого бизнеса.

Сегодня рынок кредитования МБ характеризуется относительно невысокой степенью конкуренции, так как вплоть до последнего времени в России действовало ограниченное число банков, преимущественно региональных, специализирующихся в этой сфере деятельности. Большинство крупных российских банков готовятся к запуску программ массового кредитования МБ. Наибольшую активность проявляют Альфа-Банк, МДМ-Банк, Промышленно-строительный банк, Сбербанк, УРАЛСИБ и Внешторгбанк.

Активными участниками этого рынка являются региональные банки. До 20% рынка приходится на программу кредитования малого бизнеса, финансируемую за счет средств ЕБРР.

Среди банков — участников программы: Сбербанк, Банк кредитования малого бизнеса (КМБ-Банк, Москва), Национальный банкирский дом (НБД-Банк, Нижний Новгород), Дальневосточный банк (Владивосток), Уралтрансбанк (Екатеринбург), Челиндбанк (Челябинск), банк «Центр-инвест» (Ростов-на-Дону) и Сибакадембанк (Новосибирск).

К основным тенденциям на рынке кредитования малого бизнеса относятся:

- 1) постоянно растущий спрос со стороны малого бизнеса на банковские услуги;

- 2) снижение ставок по рублевым и валютным займам, увеличение сроков кредитования;

- 3) стандартизация процесса кредитования путем развития скоринговых технологий;

- 4) смягчение банковских требований к заемщику;

- 5) активизация деятельности иностранных банков;

- 6) расширение круга кредитных продуктов.

В результате исследования данной темы были выявлены следующие проблемы низкого уровня развития малого бизнеса с точки зрения самих предпринимателей: высокая налоговая нагрузка; ограниченность финансовых средств; коррупция в органах власти; высокая арендная плата; трудности с получением кредита; низкая квалификация персонала; проблемы связанные непосредственно с регистрацией самого бизнеса.

Основная проблема доступа малых предприятий и индивидуальных предпринимателей к финансовым ресурсам банка связана с: проблемой предоставления залога и гарантий, высокими процентными ставками за пользование кредитом, сложностью и длительностью оформления соответствующих документов, и короткими сроками.

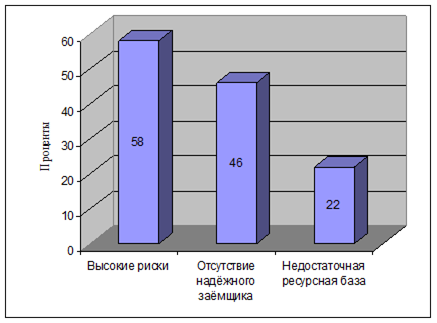

С точки зрения самих банков, выявлены следующие проблемы:

- 1) высокие риски

- 2) отсутствие надежного заемщика

- 3) недостаточность ресурсной базы

Минимизация рисков банковского кредитования малого бизнеса возможна при условии реализации комплексной программы взаимодействия субъектов малого бизнеса и коммерческих банков. Коммерческий банк должен стремиться не только к мониторингу финансового состояния заемщика, но и осуществлять мониторинг текущей деятельности заемщика.

На основании выше выделенных автором проблем были разработаны рекомендации по увеличению объемов кредитования субъектов малого бизнеса банками.

- 1) Изменение банковского законодательства;

- 2) Создание системы кредитных бюро;

- 3) Развитие системы кредитования стартового бизнеса;

- 4) Снижение задолженности с помощью к коллекторских агентств.

кредитование предпринимательство бизнес.