Методы стоимостной оценки инвестиционной привлекательности компании

Метод экономической добавленной стоимости (EVA — Economic Value Addid). По оценкам большинства специалистов, EVA — наиболее универсальный стоимостной показатель эффективности бизнеса, который может быть рассчитан не только для предприятий, акции которых котируются на рынке, но и для закрытых компаний, что является актуальным в российских условиях организации бизнеса. EVA-концепция интерпретирует… Читать ещё >

Методы стоимостной оценки инвестиционной привлекательности компании (реферат, курсовая, диплом, контрольная)

В настоящее время существует значительное расхождение между балансовой и рыночной стоимостью активов компании, одна из причин которого — отсутствие методологии справедливой оценки нематериальных активов (интеллектуального, репутационного, клиентского капитала и др.) и их представления в финансовой отчетности. Поэтому вес больше компаний в последнее время используют современные модели управления корпоративными финансами и оценки инвестиционной привлекательности.

Стоимостной подход к оценке инвестиционной привлекательности компании включает следующие методы ее оценки:

- 1) добавленной рыночной (MVA);

- 2) добавленной стоимости акционерного капитала (SVA), позволяющий оценивать приращение акционерной стоимости капитала;

- 3) SHV — концепция для акционеров, разработанная А. Раппапортом;

- 4) экономической добавленной стоимости (EVA);

- 5) рентабельности денежных потоков от инвестиций (CFROI);

- 6) добавленной стоимости денежного потока (CVA).

- 1. Метод добавленной рыночной (MVA — Market Value Added) рассчитывается как разница между рыночной ценой капитала и инвестированным в компанию капиталом:

MVA = Рыночная капитализация + Рыночная стоимость долга. (5.3).

С точки зрения теории корпоративных финансов MVA отражает дисконтированную стоимость всех настоящих и будущих инвестиций.

- 2. Метод добавленной стоимости акционерного капитала (SVA — Shareholder Value Addid), разработанный Альфредом Раппапортом. В литературе встречаются две трактовки этой модели:

- 1) определение SVA как приращение между двумя показателями — стоимостью акционерного капитала после некоторой операции и стоимостью того же капитала до этой операции;

- 2) определение SVA как прироста между расчетной и балансовой стоимостью акционерного капитала.

Общим для этих двух подходов является необходимость определения рыночной стоимости акционерного капитала. Для этого используются хорошо известный метод оценки стоимости компании на основе DCF (Discounted Cash Flow) — метода дисконтирования денежного потока:

(5.4).

(5.4).

где PV0 - текущая (приведенная) стоимость; п — прогнозный период, годы; СFt - величина годового денежного потока по годам прогнозного периода; r — ставка дисконтирования; t — номер периода; CFn+1 - остаточная стоимость бизнеса в конце прогнозного периода.

Процедура оценки на основе этого метода включает следующие этапы (табл. 5.17).

Определение ставки дисконтирования зависит от модели денежного потока. Для модели денежного потока для всего инвестированного капитала применяется модель средневзвешенной стоимости капитала (WACC — Weighted Average Cost of Capital), на основе которой ставка дисконтирования определяется суммированием взвешенных ставок отдачи на собственный и заемный капитал, где в качестве весов выступают доли заемных и собственных средств в структуре капитала.

Таблица 5.17

Этапы оценки стоимости компании на основе метода дисконтирования денежного потока

Этап. | Содержание этапов. |

Выбор модели денежного потока — для собственного капитала или для всего инвестированного капитала. | |

Определение длительности прогнозного периода (я). | |

Ретроспективный анализ и прогноз валовой выручки от реализации. | |

Анализ и прогноз расходов. | |

Анализ и прогноз инвестиций. | |

Расчет величины денежного потока для каждого года прогнозного периода. | |

Определение ставки дисконтирования (г). | |

Расчет величины стоимости в постпрогнозный период (Terminal Value). | |

Расчет текущих стоимостей будущих денежных потоков и стоимости в постпрогнозный период. | |

Внесение итоговых поправок. |

В этом случае ставка дисконтирования рассчитывается по формуле.

(5.5).

(5.5).

где k3 — доналоговая стоимость заемного капитала; tax — ставка налога на прибыль; k0, kp — стоимость привлеченного капитала по обыкновенным и привилегированным акциям; W3 — доля заемного капитала в общей сумме капитала; Wp, W0 — доли капитала, привлеченного соответственно за счет размещения привилегированных и обыкновенных акций, в общей сумме капитала.

Для модели денежного потока для собственного капитала применяется модель оценки капитальных активов (САРМ — Capital Asset Pricing Model), разработанная Уильямом Шарпом:

(5.6).

(5.6).

где rб — безрисковая ставка дохода;? — ?-фактор инвестиции (соотношение изменения стоимости инвестиции к изменению рыночного портфеля; коэффициент? является мерой систематического (недиверсифицируемого) риска); µ(rM) — ожидаемая рентабельность рыночного портфеля.

Метод SVA оценивает приращение акционерной стоимости капитала, которое может быть определено как разность между акционерной стоимостью капитала, образуемой будущими инвестициями, и акционерной стоимостью капитала, созданной прошлыми инвестициями (в упрощенном виде — балансовой стоимостью акционерного капитала)[1]:

(5.7).

(5.7).

Важным преимуществом показателя SVA выступает учет стоимости, добавленной новыми инвестициями, в том же году, когда данная инвестиция была произведена.

3. Метод SHV (Share Holder Value) разработан А. Раппапортом в середине 80-х гг. XX в. Он позволяет определить стоимость для акционеров:

(5.8).

(5.8).

Рыночная стоимость компании определяется по формуле (5.4).

4. Метод экономической добавленной стоимости (EVA — Economic Value Addid). По оценкам большинства специалистов, EVA — наиболее универсальный стоимостной показатель эффективности бизнеса, который может быть рассчитан не только для предприятий, акции которых котируются на рынке, но и для закрытых компаний, что является актуальным в российских условиях организации бизнеса. EVA-концепция интерпретирует понятие прибыли в экономическом, а не в бухгалтерском смысле.

Существует два основных способа расчета экономической добавленной стоимости.

Показатель EVA может определяться как разница между скорректированной величиной чистой прибыли и стоимостью использованного для ее получения инвестированного капитала компании (собственных и заемных средств):

(5.9).

(5.9).

где NOPATad — чистая операционная прибыль после уплаты налогов (Net Operating Profit after Taxes), скорректированная на величину изменений эквивалентов собственного капитала; WACC — средневзвешенная стоимость капитала; СЕad — инвестированный капитал (Capital Employed) с учетом эквивалентов собственного капитала.

Инвестированный капитал рассчитывается как сумма всех активов, относящихся к оперативному управлению за вычетом краткосрочных операционных обязательств (коммерческого кредита, задолженности перед бюджетной системой).

Формула (5.9) может быть использована для оценки эффективности деятельности (инвестиций) как всей компании, так и отдельных ее подразделений.

Разработчиком показателя EVA Б. Стюартом предусматривается внесение многочисленных поправок величины чистой операционной прибыли (NOPAT) и инвестированного капитала (СЕ). Так, А. Г. Грязнова приводит следующие возможные корректировки этих показателей, представленные в табл. 5.18[2].

Таблица 5.18

Возможные корректировки чистой операционной прибыли (NOPAT) и инвестированного капитала (СЕ) в модели EVA

Производимые действия. | Возможные корректировки. |

Корректировки операционной прибыли. | |

Прибыль от продаж до вычета процентов и налогов (EBIT) или операционная прибыль после вычета износа и амортизации. | |

Процентные платежи по лизингу (Implied interest expense on operating leases). | |

Увеличение по сравнению с ценой приобретения запасов, учтенных по методу ЛИФО (Increase in LIFO reserve). | |

Амортизация гудвилла (Goodwill amortization). | |

Увеличение резерва по сомнительным долгам (Increase in bad debt reserve). | |

Увеличение затрат на НИОКР долгосрочного характера (Increase in net capitalized research). | |

Величина гипотетических налогов (Hypotical taxes или Cash operating taxes). | |

= | Чистая операционная прибыль (NOPAT). |

Корректировки инвестированного капитала. | |

Балансовая стоимость обыкновенных акций (Book value of common equity). | |

Привилегированные акции (Prefetred stock). | |

Доли меньшинства (Minority enterest). | |

Отсроченные налоги (Defered income tax reserve). | |

Резерв ЛИФО (LIFO reserve). | |

Накопленная амортизация гудвилла (Accumulated goodwill amortization). | |

Краткосрочная задолженность, по которой начисляются проценты (Enterest-bearing short-term dept). | |

Долгосрочный заемный капитал (Long-tern dept). | |

Капитализированный лизинг (Capitalized lease obligations). | |

Текущая стоимость некапитализируемого лизинга (Present value of non capitalized lease). | |

=. | Инвестированный капитал (СЕ). |

Вторая модификация этого показателя представлена формулой.

(5.10).

(5.10).

где ROI — рентабельность инвестированного капитала.

Стоимость компании (V0) может быть определена как сумма инвестированного капитала и дисконтированных сумм ?164 от действующих проектов (инвестиций) и будущих инвестиций по формуле.

(5.11).

(5.11).

где EVAt — экономическая добавленная стоимость от действующих проектов п в году V, EVAi — экономическая добавленная стоимость от будущих проектов т в году i.

Таким образом, показатель EVA рассматривается как показатель качества управленческих решений, который:

- • является инструментом измерения дополнительной стоимости, создаваемой инвестициями;

- • сигнализирует об изменении стоимости предприятия: его регулярная положительная величина свидетельствует о приросте стоимости компании, а отрицательная — о ее снижении;

- • является инструментом определения нормы возврата капитала, выделяя при этом часть денежного потока, заработанного за счет инвестиций[3];

- • базируется на стоимости капитала как средневзвешенном значении различных видов финансовых инструментов, используемых для финансирования инвестиций[4].

Однако у показателя экономической добавленной стоимости имеются и недостатки:

- • на его величину в значительной степени влияет первоначальная оценка инвестированного капитала: если она занижена, то созданная добавленная стоимость высокая, если завышена, то, наоборот, добавленная стоимость низкая;

- • необходимость проведения большого количества корректировок величины инвестированного капитала и операционной прибыли, что может внести дополнительный субъективизм в расчеты и исказить величину определяемой стоимости;

- • основная величина добавленной стоимости приходится на постпрогнозный период, что представляет собой «корректировку» на «неучет» реальной стоимости инвестированного капитала в добавленных стоимостях прогнозного периода[5].

Пример

Расчет стоимости компании с использованием показателя EVA. Выручка от реализации составляет 328 млн руб. в первый год; 340 млн руб. — во второй, 364 тыс. руб. — в третий и 392 млн руб. — в четвертый. Период прогнозирования составляет четыре года, налог на прибыль — 20%, средневзвешенная стоимость капитала — 12%, доля прибыли в выручке — 25%. Инвестированный капитал по балансовой оценке равен: первый год — 350 млн руб., второй — 380 млн руб., третий — 340 млн руб., четвертый — 310 млн руб.; скорректированная величина первоначально инвестированного капитала составляет 280 млн руб. Требуется рассчитать EVA для каждого года прогнозного периода и в постпрогнозный период, а также определить стоимость компании на основе этого показателя.

Решение задачи представлено в табл. 5.19.

Таблица 5.19

Оценка стоимости компании на основе показателя EVA

№. | Показатель. | Значения показателей. | ||||

Первый год. | Второй год. | Третий год. | Четвертый год. | Первый год постпронозного периода. | ||

Выручка, млн руб. | 328,0. | 340,0. | 364,0. | 392,0. | 392,0. | |

Прибыль до вычета процентов и налогов (EBIT), млн руб. | 82,0. | 85,0. | 91,0. | 98,0. | 98,0. | |

Чистая операционная прибыль (NOPAT), млн руб. | 65,6. | 68,0. | 72,8. | 78,4. | 78,4. | |

Инвестированный капитал (СЕ), млн руб. | 350,0. | 380,0. | 340,0. | 310,0. | 310,0. | |

Средневзвешенная стоимость капитала (WACC),. % | 12,0. | 12,0. | 12,0. | 12,0. | 15,0. | |

Плата за капитал, млн руб. | 42,0. | 45,6. | 40,8. | 37,2. | 46,5. | |

Экономическая добавленная стоимость (EVA), млн руб. (п. 3−6). | 23,6. | 22,4. | 32,0. | 41,2. | 31,9. | |

Коэффициент дисконтирования. | 0,89 286. | 0,79 719. | 0,71 178. | 0,63 552. | 0,8696. | |

Текущая стоимость EVA, млн руб. | 21,1. | 17,9. | 22,8. | 26,4. | 27,7. | |

Кумулятивная сумма текущей стоимости EVA в прогнозный период, млн руб. | 21,1. | 39,0. | 61,8. | 88,2. | ||

EVA в постпрогнозный период, млн руб. | ; | ; | ; | ; | 184,7. | |

Текущая стоимость EVA в постпрогнозный период, млн руб. | 117,4. | -. | -. | -. | -. | |

Скорректированная величина первоначально инвестированного капитала, млн руб. | 280,0. | |||||

Стоимость компании, млн руб. (п. 10 гр. 4 + + п. 12 + п. 13). | 485,6. | |||||

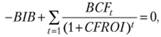

5. Метод рентабельности денежных потоков от инвестиций (CFROI — Cash Flow Return on Investment) разработан Бостонской консультационной группой. Этот метод базируется на методе внутренней нормы доходности.

С помощью показателя CFROI рассчитывают ставку дисконтирования таким образом, чтобы сумма всех продисконтированных чистых денежных потоков была равна первоначальным инвестициям, что соответствует нулевому значению чистой приведенной стоимости. Такая ставка дисконтирования (равная внутренней норме доходности) считается максимально допустимой для компании. Если реальная ставка дисконтирования превышает внутреннюю норму доходности, то проект признается неэффективным.

В отличие от SVA, EVA и CVA, показатель CFROI измеряет относительный, а не абсолютный доход компании по существующим инвестициям[6].

Для расчета необходимо знать элементы валового денежного потока BCF, генерируемого в течение п лет первоначальными валовыми инвестициями BIB, и ликвидационную стоимость SV; в исходных данных учитывается инфляция.

Для расчета показателя CFROI необходимо первоначально определить следующие показатели:

- 1) брутто-инвестиции (BIB), рассчитываемые как сумма накопленных неденежных расходов и чистых активов (табл. 5.20);

- 2) показатель брутто-денежных потоков (BCF), который определяется добавлением неденежных затрат к операционной посленалоговой прибыли, «очищенной» от инфляции (см. табл. 5.20);

- 3) срок использования активов, который определяется как отношение стоимости приобретения имущества (первоначальных инвестиций) к величине годовой амортизации;

- 4) величину активов, не подлежащих амортизации, которые представляют собой сумму стоимости земли, чистого оборотного капитала и финансовых активов.

Таблица 5.20

Определение брутто-инвестиций и брутто денежных потоков в модели CFROI

Производимые действия. | Возможные корректировки. |

О пределение брутто-инвестиций. | |

Совокупные активы. | |

Накопленная амортизация. | |

; | Текущие беспроцентные обязательства. |

; | Стоимость репутации. |

Поправка на инфляцию. | |

Определение брутто денежных потоков. | |

Чистая прибыль (NOPAT). | |

Процентные платежи. | |

Амортизация основных средств. | |

Амортизация нематериальных активов. | |

Арендные платежи. | |

Если определены эти показатели, то внутренняя норма доходности CFROI может быть определена из следующего выражения:

(5.12).

(5.12).

где BIB — брутто-инвестиции; BCF — брутто денежных потоков; t — номер периода.

При использовании показателя CFROI следует иметь в виду, что BCF на протяжении всего срока использования принимается за постоянную величину, так как показатель, CFROI рассматривается как индикатор текущего состояния и не применяется для планирования денежных потоков будущих периодов.

Полученный на основе выражения (5.12) показатель внутренней нормы доходности сравнивается с реальной стоимостью капитала, и чем CFROI выше стоимости капитала, чем в большей степени инвестиция повышает стоимость, и наоборот.

Недостатком этой модели является то, что результат формируется не в сумме созданной стоимости, а в качестве относительного показателя, что может быть барьером при использовании его в системе VBM (ValueBased Management — управление, нацеленное на создание стоимости) компании. Другим недостатком CFROI считается сложность его расчета, так как для этого нужно знать все денежные потоки, создаваемые текущими активами.

- 6. Метод добавленной стоимости денежного потока (CVA — Cash Value Added). Этот показатель выражает остаточные денежные потоки, генерируемые инвестициями в организацию, поэтому его часто определяют как остаточный денежный поток (RCF — Residual Cash Flow). Известны две версии этого показателя[7]:

- 1) версия Boston Consulting Group (BCG);

- 2) версия компании Frederic Weissenrieder Consulting.

Добавленная денежная стоимость в версии BCG определяется по формуле.

RCF(CVA) = AOCFWACC-ТА, (5.13).

где AOCF — скорректированный операционный денежный поток (Adjusted Operating Cash Flows); WACC — средневзвешенная стоимость капитала; ТА — чистые активы в оценке, но первоначальной стоимости.

Положительная величина CVA свидетельствует об увеличении стоимости компании, отрицательная — о дефицитности планируемого потока денежных средств, необходимых для покрытия стратегических инвестиций[8].

Для всех рассмотренных выше методов остается открытой проблема прогнозирования денежных потоков.

- [1] См.: Коупленд Т., Муррин Д. Стоимость компаний: оценка и управление. М.: ОлимпБизнес, 1999; Уолш К. Ключевые показатели менеджмента. Как анализировать, сравнивать и контролировать данные, определяющие стоимость компании. М.: Дело, 2000; Evans Μ. Н. Creating Value through Financial Management // Excellence in Financial Management. Course 8. December 1999.

- [2] Оценка бизнеса: учебник / под ред. А. Г. Грязновой, М. А. Федотовой. 2-е изд., перераб. и доп. М.: Финансы и статистика, 2006. С. 181−182.

- [3] Оценка бизнеса: учебник / под ред. А. Г. Грязновой, М. А. Федотовой. С. 182.

- [4] Там же. С. 183.

- [5] Оценка бизнеса: учебник / под ред. А. Г. Грязновой, М. А. Федотовой. С. 183.

- [6] Гаврилова О. А., Гнань А. Э. К вопросу о формировании системы управления стоимостью компании // Вестник АГТУ. Сер.: Экономика. 2013. № 1 [Электронный ресурс]. URL: cyberleninka.ru/article/n/k-vopirosu-o-formirovanii-sistemy-upravleniya-stoimostyuorganizatsii (дата обращения: 04.12.2014).

- [7] Волков Д. Л. Показатели результатов деятельности: использование в управлении стоимостью компании // Российский журнал менеджмента. 2005. Т. 3. № 2. С. 3−42 [Электронный ресурс]. URL: rjm.rU/files/upload/rjm/2005/2/volkov_performance_ measures_vbm.pdf.

- [8] Гаврилова О. А., Гнань А. Э. К вопросу о формировании системы управления стоимостью компании.