Теоретические основы современной системы денежно-кредитного регулирования

Графическое отображение денежного рынка; б) модель Хикса — Хансена (модель ¡3— ?М); в) графическое отображение частных плановых инвестиций; г) модель ЛО — (совокупный спрос, совокупное предложение) В рамках данной концепции принято считать, что инфляция положительно влияет на экономический рост. В кейнсианской концепции денежно-кредитной политики предусматривается инфляционный выпуск денег… Читать ещё >

Теоретические основы современной системы денежно-кредитного регулирования (реферат, курсовая, диплом, контрольная)

Теоретические концепции денежно-кредитного регулирования: кейнсианство, монетаризм, концепция кривой Филлипса

Ученые-экономисты начиная со второй половины XX в. не без основания считают, что главными целями экономической политики должны быть высокая занятость, стабильные цены и быстрый рост. Разногласия у них начинаются по вопросам о совместимости данных целей, последовательности их достижения и о роли различных инструментов, которые надлежит использовать для достижения поставленных целей[1].

Нобелевский лауреат в области экономики, основоположник монетаризма, Милтон Фридмен в этих трех предложениях сформулировал основную теоретическую проблему монетарной политики XX в. — проблему целеполагания[2]. Результатом существующих дискуссий по данной проблеме является мнение, что устойчивый рост экономики страны в принципе должен сопровождаться низким уровнем инфляции, однако единого мнения о характере этой взаимосвязи нет.

Кейнсианский вариант политики «дешевых денег»

Библиографическая справка Джон Мейнард Кейнс (1883—1946) — английский экономист, основатель кейнсианского направления в экономической теории, кавалер ордена Бани.

На протяжении 1930—1960 гг. макроэкономическая теория находилась под влиянием идей Дж. М. Кейнса и его последователей. Последователями кейнсианской концепции являлись Дж. Тобин, Дж. Хикс, Ф. Модильяни и др. Кейнсианство игнорировало сколько-либо существенную роль денег в экономике, и это отражалось на государственной политике. Главной задачей правительства считалось достижение полной занятости через изменения в налогово-бюджетной политике.

Согласно концепции Дж. Кейнса центральный банк при реализации денежно-кредитной политики должен ориентироваться на следующие два показателя: во-первых, на ожидаемую норму дохода или же «маржинальную эффективность капитала», которая выступает главным детерминантом инвестиций, и во-вторых, на ставку процента по кредитам, которая является вторым важным детерминантом инвестиций. Дело в том, что принимая решения об инвестициях, предприниматель сравнивает норму ожидаемого дохода со ставкой процента по кредитам. Если ожидаемая норма дохода ниже ставки процента по кредиту, то предприниматель не будет использовать банковские кредиты как источник ресурсов для инвестиций. Наоборот, если ожидаемая норма дохода выше ставки процента по кредитам, то предприниматель будет использовать кредиты в качестве источника ресурсов для инвестирования и тем самым увеличивать совокупный выпуск.

Если в стране есть неиспользуемые мощности при определенной процентной ставке, значит, ставка процента установлена неправильно, так как система не может использовать эти мощности[3]. В своем знаменитом трактате «Общая теория занятости, процента и денег» Кейнс писал: «В условиях невмешательства государства в ход экономических процессов процентная ставка может десятилетиями находиться на уровне, не позволяющем достигать полной занятости». Следовательно, в кейнсианской версии денежно-кредитной политики центральный банк должен проводить политику, которая направлена на установление ставок ниже, чем норма ожидаемой доходности в реальном секторе, для увеличения занятости и экономического роста.

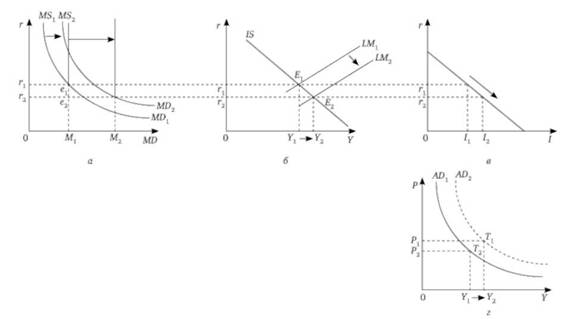

Согласно данной концепции использование процентной ставки для стимулирования деловой активности является эффективным инструментом денежно-кредитной политики. Снижение ставок процента стимулирует инвестиции в текущем периоде, а использование производственных мощностей, созданных в результате реализации инвестиционных проектов, определяет динамику национального валового дохода в будущем периоде. Для снижения ставки процента центральный банк должен увеличивать предложение денег, что приводит к снижению ставок процента. Тем самым в кейнсианской концепции денежно-кредитной политики устанавливаются четкие взаимосвязи между макроэкономическими переменными, которые могут использоваться денежными властями в качестве каналов трансмиссионного механизма (рис. 7.1.1).

Рис. 7.1.1. Кейнсианская модель увеличения предложения денег в краткосрочном периоде:

а) графическое отображение денежного рынка; б) модель Хикса — Хансена (модель ¡3— ?М); в) графическое отображение частных плановых инвестиций; г) модель ЛО — (совокупный спрос, совокупное предложение) В рамках данной концепции принято считать, что инфляция положительно влияет на экономический рост. В кейнсианской концепции денежно-кредитной политики предусматривается инфляционный выпуск денег в обращение, т. е. рост денежной массы сверх необходимой в соответствии с количественной теорией денег.

По мнению Дж. Тобина[4], инфляция приводит к тому, что люди отказываются от хранения денег и вкладывают их в приносящие доход активы, что и приводит к интенсификации капитала и экономическому росту.

Но широкое применение кейнсианского подхода к разработке и реализации денежно-кредитной политики привело к расхождению между номинальными и реальными экономическими показателями в результате инфляционного процесса. Превращение инфляции в серьезную социально-экономическую проблему поставило под сомнение эффективность кейнсианского варианта денежно-кредитной политики. В частности, стало очевидным, что манипулирование ставкой процента в краткосрочном периоде способно дезориентировать предпринимателей и инвесторов, может привести к формированию у них ожиданий не роста деловой активности, а повышательной ценовой динамики (рис. 7.1.2).

Критика теории Монетаристы критиковали кейнсианскую концепцию денежно-кредитной политики, считая, что ориентироваться на процентную ставку при реализации денежно-кредитной политики недопустимо. По мнению монетаристов, центральный банк не в состоянии управлять процентными ставками, так как процентные ставки характеризуются высокой волатильностью.

- [1] Фридмен М. Если бы деньги заговорили… / пер. с англ. М.: Дело, 1999. С. 126.

- [2] М. Фридмен, проводя анализ монетарной политики, ее возможностей и пределов, прежде всего раскрывает, чего не может достичь монетарная политика. По мнению Фридмена, монетарная политика не может поддерживать на фиксированном уровне учетные ставки и безработицу более чем на весьма ограниченных отрезках времени. Также он утверждает, что учетная ставка — обманчивый показатель монетарной политики. Фридмен также указывает ее три задачи: сводить к минимуму случайные сбои и извлекать наибольшую пользу, поддерживать экономическую систему, «нейтрализовать самые сильные возмущения, воздействующие на экономическую систему со стороны». В заключение М. Фридмен рассматривает вопрос: «Как должна проводиться монетарная политика?». Первой его рекомендацией является то, что финансовые органы должны следить за теми параметрами, которые им подвластны. По его мнению, наиболее привлекательным и важным показателем контроля является уровень цен. По кн.: Фридмен М. Роль монетарной политики / пер. с англ. М.: Дело, 1999.

- [3] Keynes J. М. The general theory of Employment, Interest and Money. London: Macmillan, 1936. P. 204.

- [4] Тобин Дж. Денежная политика и экономический рост / пер. с англ. М., 2010.