Цена облигации и доходность к погашению

Следовательно, стоимость (ценность) облигации можно рассчитать путем дисконтирования всех ожидаемых будущих платежей с помощью соответствующих коэффициентов дисконтирования. (Эти коэффициенты дисконтирования также представляются в виде ставки по бескупонным облигациям с нулевым купоном, которые имеют только единовременную выплату всей суммы при погашении.) Если все ежегодные ставки… Читать ещё >

Цена облигации и доходность к погашению (реферат, курсовая, диплом, контрольная)

Менеджеры, работающие с портфелем облигаций, и трейдеры, работающие производными инструментами на базовые активы с фиксированной доходностью, следят за изменениями кривой доходности, которые влияют на ценность облигаций и других ценных бумаг с фиксированной доходностью. Они уделяют пристальное внимание финансовым сообщениям, например комментариям Федеральной резервной системы США, которые могут сигнализировать об изменении ставки федерального фонда, что, в свою очередь, приведет к изменению формы кривой доходности и снижению или повышению цен облигаций.

По сути, цена облигации, как рассмотрено в этом разделе, может быть получена непосредственно из временно? й структуры процентных ставок для любого конкретного класса кредитного риска: государственные облигации, корпоративные облигации с рейтингом ААА, рейтингом АА и т. д. (И наоборот, кривую доходности можно предположить из временно? й структуры цен облигаций, если она известна.).

Ценообразование облигаций основывается на концепции приведенной стоимости (ценности). То есть нам необходимо определить стоимость будущих денежных потоков, связанных с ценной бумагой с позиции настоящего момента. Это подразумевает дисконтирование будущих денежных потоков для отражения текущей стоимости (ценности), по какие ставки дисконтирования мы должны использовать? Проблема усложняется, поскольку различные ставки дисконтирования могут применяться к различным видам облигаций с различными сроками до погашения. Мы уже прояснили причину этого при рассмотрении кривой доходности: процентные ставки изменяются и обычно связаны с возрастающей функцией от срока до погашения (т.е. возрастающая кривая). Другой фактор, который влияет на соответствующие ставки дисконтирования, — это риск облигации и, в особенности, кредитный риск, т. е. вероятность дефолта и величина потерь, ожидаемая в случае такого события. Еще один фактор, который влияет на цену облигаций, — риск ликвидности, т. е. риск того, что для продавца рынок облигаций не будет достаточно ликвидным, чтобы получить «справедливую» цену на момент продажи.

Давайте начнем с оценки, скажем, 10-летней государственной облигации США. Это поможет прояснить проблему, так как государственные облигации можно рассматривать как бумагу, не подверженную кредитному риску. Держатель облигаций получает годовой фиксированный купон и номинальную стоимость при погашении облигации. Таким образом, если номинальная стоимость (ценность) (или основная) составляет 1000 долл., а купонная ставка составляет 5%, то держатель облигаций получит 50 долл. в год за первые девять лет и к концу 10-летнего периода — сумму по последнему купону и основную стоимость, т. е. 1050 долл.

Проблема при оценке приведенной ценности облигации заключалась в том, что 50 долл. полученные после, скажем, восьми лет, обязательно будут стоить менее 50 долл., полученных в конце первого года, если только по какой-либо причине возможные издержки, связанные с получением наличных средств позже, нс предпочтительнее, чем раньше. Мы можем начать дисконтировать один доллар, который будет получен через год для отражения сегодняшней цены одного будущего доллара, например если соответствующая ставка дисконтирования 10% годовых, то доллар следующего года будет стоить 1/(1 + 0,1) = 0,909 долл. сегодня; т. е. цена одного доллара сегодня через год составляет 90,9 центов.

Если ставка дисконтирования также равна 10% в период между первым и вторым годом, то сегодняшняя цена одного доллара, который получат через два года, составляет 1/(1 + 0,1)2=0,826 долл. или 82,6 центов (90,9 центов — это текущая стоимость (ценность) 1 долл. через один год от настоящего момента, и 90,9/1,01 = 82,6 центов — текущая стоимость (ценность) 1 долл., полученного через два года. В блоке 6−1 мы представим формулу для расчета цены облигации и числовой пример.

Следовательно, стоимость (ценность) облигации можно рассчитать путем дисконтирования всех ожидаемых будущих платежей с помощью соответствующих коэффициентов дисконтирования. (Эти коэффициенты дисконтирования также представляются в виде ставки по бескупонным облигациям с нулевым купоном, которые имеют только единовременную выплату всей суммы при погашении.) Если все ежегодные ставки дисконтирования известны, то наша работа упрощается. На практике, однако, мы не можем непосредственно наблюдать процентные ставки; дилеры дают отчет только о ценах на облигации. Кривые доходности, которые трейдеры и финансовые менеджеры наблюдают на экранах, рассчитываются, т. е. получаются косвенно из цен на облигации, так что дисконтированная ценность запланированных купонов и ценности выплачиваемые при погашении облигаций равны фактическим наблюдаемым ценам на облигации.

Теперь мы можем задать следующий вопрос: для заданной текущей цены облигации и денежного потока по облигации, какова единственная ставка дисконтирования для всех купонных дат, в результате использования которой точно получится цена облигации? Эта доходность называется доходностью к погашению (yield to maturity, YTM) облигации, и она определяет среднюю годовую доходность облигации за период ее обращения, учитывая текущую цену. Существует взаимно однозначное соотношение между YTM облигации и ее ценой: учитывая поток купонных выплат, а также номинал к погашению и цепу облигации, можно рассчитать доходность облигации; и наоборот, учитывая поток купонных выплат, номинал и доходность облигации к погашению, можно рассчитать цену облигации. По сути дела, многие облигации котируются не в долларах, а в терминах доходности к погашению. В блоке 6−1 мы покажем, как рассчитать доходность к погашению.

При чтении финансовых новостей или изучении экрана котировок необходимо быть осторожным, поскольку временная кривая доходности может указывать на практике либо на временную структуру ставок дисконтирования для бескупонных облигаций, либо на временную структуру доходности к погашению.

БЛОК Б-1

ОЦЕНКА СТОИМОСТИ (ЦЕННОСТИ) ОБЛИГАЦИИ И ДОХОДНОСТЬ К ПОГАШЕНИЮ

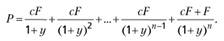

Приведенная (текущая) стоимость (ценность) облигации определяется по:

¦ потоку будущих денежных средств, который состоит из п ежегодных купонных выплат с F на протяжении срока обращения облигации и выплаты основной суммы F в дату погашения n с купонной ставкой с;

¦ кривой дисконтирования или кривой бескупонной доходности, которая определяет ежегодные спот-ставки  , при которых должен быть дисконтирован каждый денежный поток с целью получения приведенной стоимости (ценности).

, при которых должен быть дисконтирован каждый денежный поток с целью получения приведенной стоимости (ценности).

Первый купонный платеж, выплачиваемый в первый год, имеет приведенную стоимость (ценность)

Аналогичным образом, купон, выплачиваемый за второй год, имеет приведенную стоимость (ценность)  . Приведенная стоимость (ценность) облигации — это сумма приведенных ценностей ее будущих денежных потоков:

. Приведенная стоимость (ценность) облигации — это сумма приведенных ценностей ее будущих денежных потоков:

(6−1).

(6−1).

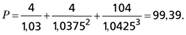

По определению, доходность к погашению у удовлетворяет следующему соотношению:

(6−2).

(6−2).

Доходность к погашению облигации у -это единственная процентная ставка, которая приравнивает приведенную ценность будущих денежных потоков к цене облигации. Эта единственная процентная ставка используется для дисконтирования всех денежных потоков. Только при плоской срочной структуре процентных ставок (т.е. когда все спот-ставки на бескупонной кривой доходности одинаковы для всех сроков погашения и равны R) доходность к погашению у равна процентной ставке R.

ЧИСЛОВОЙ ПРИМЕР

Следующая временна? я структура процентных ставок применяется к трехлетней облигации, по которой выплачивается 4%-ный ежегодный купон, а номинальная стоимость составляет 100 долл.:

t | |||

Rt, %. | 3,75. | 4,25. |

Далее, в соответствии с формулой (6−1) цена облигации равна.

(6−3).

(6−3).

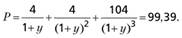

Доходность к погашению у- это расчет по формуле (6−2), т. е.

(6−4).

(6−4).

В результате имеем y = 4,22%.

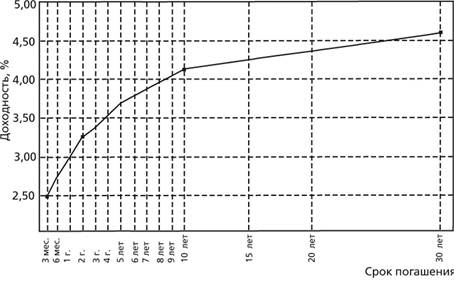

Существует множество теорий и эмпирических исследований, касающихся структуры и поведения кривой доходности государственных облигаций. Мы упоминали ранее, что доходность обычно повышается с увеличением срока погашения, что очевидно из нормальной кривой доходности (рис. 6−2). К концу января 2005 г. ставка по годовому казначейскому векселю составляла 3%, а пятилетняя казначейская облигация имела доходность к погашению 3,7%, по 10-лстнсй облигации — 4,1%, а по 30-летней государственной облигации — 5% в год.

Для корпоративных облигаций с различными кредитными рейтингами можно рассчитать различные кривые доходности или различные кривые спреда (кривая спреда — это разница между кривой доходности корпоративной ценной бумаги и кривой государственной безрисковой доходности). Рейтинговые агентства, такие, как Стандард энд Пурз, Мудиз и др., периодически публи;

РИСУНОК 6−2. Кривая доходности казначейских облигаций США на 28 января 2005 г.

Источник: Bloomberg.

куют кривые доходности для корпоративных облигаций на основе рейтингов. Эти кривые представляют средние доходности облигаций, которым присвоена конкретная категория кредитного рейтинга.

Трейдеры и управляющие фондами часто основывают свои решения на «форвардной кривой доходности» или временно? й структуре форвардных ставок, т. е. на значениях ожидаемых процентных ставок для трехмесячной облигации через шесть месяцев для конкретной категории риска облигаций. Форвардные процентные ставки можно получить непосредственно из текущей (спот) временной структуры процентных ставок. Если кривая доходности спот восходящая, то форвардная кривая доходности располагается над кривой спот, наоборот, если кривая доходности спот нисходящая, то форвардная кривая располагается под кривой спот.

Например, мы можем оценить годовую форвардную процентную ставку для государственных облигаций между первым и вторым годами из доходности к погашению однои двухлетних государственных казначейских векселей. Если однои двухлетний казначейские векселя имеют доходности к погашению 2 и 2,5% соответственно, то ожидаемая будущая процентная ставка между концом первого и концом второго года рассчитывается как (1 + 0,025)2/(1 + + 0,020) — 1 = 0,030 или 3,0 %. Форвардная ставка в 3% в этом случае — это ставка процента, которая при начислении сложного процента на годовую ставку 2% даст доходность к погашению 2,5% для двухлетней облигации.

Форвардная ставка является основой управления процентными рисками и процентными производными финансовыми инструментами, используемыми инвесторами, финансовыми учреждениями и корпорациями для хеджирования процентного риска. Форвардная ставка может быть зафиксирована арбитражными операциями, например форвардная ставка в 3% между первым и вторым годом может быть получена путем покупки двухлетнего казначейского векселя и открытия короткой позиции по однолетнему векселю (или взяв в долг сумму, равную стоимости двухлетнего казначейского векселя на один год по годовой ставке 2%). Для данной операции не существует первоначального платежа наличных средств. В конце первого года закрытие короткой позиции потребует оплаты 100 долл. (х 1,02) = 102 долл. В конце второго года произойдет погашение двухлетнего казначейского векселя и выплата 100 долл. (? 1,025)2 = 105,06 долл., при этом доходность будет следующая: (1,025)2/1,02 — 1 = 3% на протяжении инвестиционного периода между первым и вторым годом.

Такая практика финансирования приобретения долгосрочных ценных бумаг посредством краткосрочных займов называется соглашением об обратной покупке, или репо. Когда инвестор заключает соглашение репо, он продает ценную бумагу другой стороне и одновременно соглашается выкупить ее обратно позднее по заранее согласованной цене. В рассмотренном только что примере инвестор покупает двухлетний казначейский вексель и финансирует его приобретение посредством сделки репо. То есть инвестор продает дилеру двухлетний казначейский вексель за 100 долл. и обязуется выкупить вексель обратно через год за 102 долл.

На практике дилерам требуется защита от кредитного риска, так как стоимость (ценность) облигации с течением времени будет колебаться и может снизиться в случае повышения процентных ставок, например если произойдет повышение процентных ставок гак, что казначейский вексель будет стоить 98 долл. и инвестор нс сможет выполнить обязательства, то дилер потеряет 2 долл. (так как дилер дает 100 долл. в начале заключения сделки репо, а сейчас владеет казначейским векселем стоимостью 98 долл.). Таким образом, дилерам нужен дисконт (англ, haircut)[1], т. е. они кредитуют меньше, чем полная стоимость (ценности) облигации (скажем, 98 долл.). Разница (2 долл.) может рассматриваться как обеспечение по займу.

Сделки репо позволяют инвесторам финансировать значительную часть инвестиций с помощью займов. Но эти заемные средства, или леверидж, означают, что прибыль или убытки, но любым позициям приумножаются; даже незначительные изменения рыночной цены могут иметь значительное влияние на финансовое состояние инвестора.

Леверидж посредством использования сделок репо был одним из факторов финансовой несостоятельности округа Оранж в Калифорнии в декабре 1994 г. после того, как Федеральная резервная система в шесть раз повышала ставку за предыдущий год (всего на 250 бп). Г-н Ситрон, казначей округа Оранж, осуществил займы на рынке сделок репо на сумму 12,9 млрд долл. США. Это позволило ему накопить около 20 млрд долл. США в ценных бумагах, даже несмотря на то, что фонд, которым он управлял, инвестировал лишь 7,7 млрд долл. США. При благоприятной восходящей кривой доходности в период до 1994 г. г-н Ситрон смог повысить доходность фонда на 2% по сравнению с аналогичными пулами активов. Однако когда началось повышение процентных ставок, рыночная ценность позиций существенно снизилась, что привело к убыткам в декабре 1994 г. на сумму 1,5 млрд долл. США (7% совокупных инвестиций в фонде). В это же время ряд кредиторов фонда прекратили возобновлять сделки репо. В итоге округ Оранж заявил о банкротстве.

- [1] Перевод термина «haircut» как «дисконт» часто употребим в практике, однако носит жаргонный характер.