Новые подходы к измерению кредитного риска

При выборе соответствующего подхода к моделированию кредитного риска необходимо принять множество решений, например должен ли специалист по кредитному моделированию оценивать кредитный риск как дискретное событие и акцентировать внимание только на потенциальном случае дефолта или специалист должен анализировать динамику ценности долговых обязательств и соответствующий кредитный спред за весь… Читать ещё >

Новые подходы к измерению кредитного риска (реферат, курсовая, диплом, контрольная)

В гл. 10 мы описали традиционный способ, посредством которого рейтинговые агентства и крупные банки присваивают кредитный рейтинг облигациям и корпоративным займам, используя субъективный подход, поддерживаемый определенными основными финансовыми величинами. В этой главе мы рассмотрим новые способы получения объективных и абсолютных величин риска дефолта и опишем, как моделировать и оценивать кредитный риск кредитных портфелей банков, используя статистические и экономические инструменты, включая модель Мертона, актуарный подход, модели «сокращенной формы» и гибридные модели.

Мы можем рассматривать эти новые подходы как попытку банков применить к кредитному риску сложную количественную оценку, которая применяется в управлении риском и торговлей производными финансовыми инструментами.

Это интересная область деятельности, но с некоторыми потенциальными трудностями. По мере того как финансовая сфера разрабатывала новые способы оценки кредитного риска, она стала все более зависима от этих новых методологий. Важно, чтобы как можно большее число исполнителей и руководителей понимали сильные стороны и ограничения новых подходов к моделированию кредитного риска.

Почему моделировать кредитные риски так важно и так сложно?

Существует множество причин, связанных с потребностями управления, по которым банки стремятся получить абсолютные и объективные показатели кредитного риска. Одна из самых основных причин заключается в том, что банки могут довольно точно отнести капитал (регуляторный или экономический), подверженный кредитному риску, или к операции, или к целому портфелю, как показано в блоке 11−1. Это важно для управления рисками, и в то же время позволяет банку точно определить цену инструмента, например посредством корректировки процентной ставки, которая применяется к клиенту, для компенсации риска дефолта клиента. Объективная оценка дефолта также представляет независимую проверку традиционных субъективных рейтингов.

БЛОК 11−1

ПОКАЗАТЕЛЬ VaR ДЛЯ КРЕДИТНОГО РИСКА И РАСЧЕТ НАЧИСЛЕНИЙ НА ЭКОНОМИЧЕСКИЙ КАПИТАЛ

Экономический капитал — это финансовая «подушка безопасности», которую банк использует с целью покрытия непредвиденных потерь, например тех, которые связаны с кредитными событиями, — дефолтом и (или) изменениями кредитного рейтинга. Очевидно, важно, чтобы банк поддерживал требуемый уровень экономического капитала в случае, если ему необходимо быть платежеспособным с определенным уровнем доверия (см. гл. 15). Но экономический капитал в большей степени важен для оценки банками риска и установления лимитов для индивидуальной коммерческой деятельности.

Моделирование, которое мы рассматриваем в основной части, потенциально позволяет банку построить модель распределения стоимости (ценности) портфеля заемщиков и вывести величину экономического капитала или величину VaR таким же образом, как мы описывали это для рыночного риска в гл. 7.

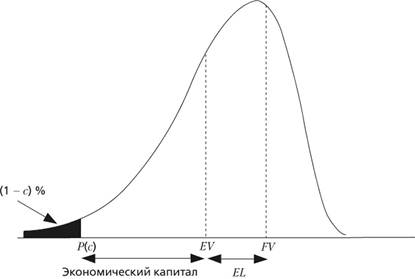

На рис. 11Б-1 показано, каким образом начисления на основной капитал, связанный с кредитным риском, могут быть выведены из распределения стоимости (ценности) кредитного портфеля. На этом рисунке:

Р (с) — стоимость (ценность) портфеля при наихудшем сценарии при уровне доверия (1 — с) %, скажем, 99 %, если с = 1%;

FV= V0(l + PR) — будущая стоимость (ценность) портфеля;

F0 — текущая переоценка по рыночной стоимости (ценности) портфеля;

PR— предполагаемая доходность портфеля;

EV = Vq (1 + ER) — ожидаемая стоимость (ценность) портфеля;

ER — ожидаемая доходность портфеля;

EL = FV-EV-ожидаемые потери.

Ожидаемые потери не являются частью требуемого экономического капитала именно потому, что они ожидаются, и, следовательно, учитываются в процентах, которые должен выплачивать клиент по кредиту. Вместо этого начисления на капитал зависят от непредвиденных потерь по портфелю. То есть.

РИСУНОК 11Б-1. Показатель VaR для кредитного риска и расчет экономического капитала.

Как и для рыночного риска, доверительный уровень устанавливается в соответствии со склонностью банка к риску или стандарту платежеспособности, часто его целевому кредитному рейтингу, например если уровень доверия составляет 1%, то банк может быть уверен, что в 99 случаях из 100 он не будет иметь потерь выше уровня экономического капитала на протяжении периода, соответствующего горизонту кредитного риска (скажем, один год).

Банку также необходимо оцепить кредитное качество своего кредитного портфеля в целом, так как стабильность банка зависит в основном от числа и величины потерь, связанных с кредитным риском, для всего кредитного портфеля за любой конкретный период. Но более точная оценка риска займов или облигаций и моделирование кредитного риска портфеля — это сложная задача, которая должна учитывать множество факторов. Некоторые факторы связаны с экономикой в целом, например уровнем процентных ставок или темпом роста экономики. Другие факторы присущи конкретному кредиту, например деловой риск компании или структура капитала.

Законодательные нормы также способствуют внедрению формального определения величины кредитного риска и использованию портфельных моделей оценки кредитного риска в банковской сфере. В этой книге мы уже обсудили, каким образом банковское законодательство в будущем будет поощрять более точное разделение отдельных заемщиков на основе кредитных рейтингов. Аналитические подходы к оценке кредитного риска все в большей степени влияют на величину регулятивного капитала банка. Помимо уровня капитала, который должен иметь банк, регулирующие органы могут также попросить банковских экспертов проверить качество кредитного портфеля и уровень концентрации по отрасли и региону («столп» II нового Базель II, описанного в гл. 3).

При выборе соответствующего подхода к моделированию кредитного риска необходимо принять множество решений, например должен ли специалист по кредитному моделированию оценивать кредитный риск как дискретное событие и акцентировать внимание только на потенциальном случае дефолта или специалист должен анализировать динамику ценности долговых обязательств и соответствующий кредитный спред за весь временной период до погашения? Другим важным вопросом являются источники данных, которые могут помочь оценить кредитный риск. Насколько доступны соответствующие рыночные данные и насколько высоко их качество? Являются ли рынки достаточно эффективными для передачи достоверной информации?

Еще более фундаментальной проблемой является определение того, что мы подразумеваем под дефолтом и каким образом это может относиться к понятиям кредитного риска, банкротства и потерям в случае дефолта. На практике различают дефолт и банкротство. Термин «банкротство» описывает ситуацию, при которой компания ликвидируется, а поступления от продажи активов распределяются среди кредиторов в соответствии с заранее оговоренными правилами приоритета. Дефолт же обычно определяется как событие, при котором компания пропускает платежи по купону и (или) выплату основной суммы при погашении. В условиях перекрестного дефолта по долговым обязательствам компания, пропустившая одну выплату подолгу, рассматривается как совершившая дефолт по всем обязательствам.

Соотношение понятий дефолта и банкротства с течением времени менялось. Так в начале 1980;х гг. законодательство США защищало компании в случае дефолта и помогало им на протяжении периода, в течение которого они пытались реструктурировать деятельность и финансовую структуру. На рис. 11−1 сравнивается число банкротств с числом дефолтов акционерных компаний Северной Америки на протяжении 1973−2004 гг.