Применение методов оценки в отношении финансовых рисков

Где КГ — показатель объема сделок для ценной бумаги данного наименования; К (/ — показатель количества сделок для ценной бумаги данного наименования; Кр — показатель количества членов биржи, принимавших участие в заключении сделок с ценной бумагой какого-либо наименования, рассчитываемый для ценной бумаги данного наименования; К (1 — показатель числа результативных дней, рассчитываемый для ценной… Читать ещё >

Применение методов оценки в отношении финансовых рисков (реферат, курсовая, диплом, контрольная)

Оценка кредитного риска. Качественная оценка может включать в себя анализ: учредителей (акционеров); конкурентной среды; перспектив и рисков развития отрасли, сегмента, с которым связан бизнес организации; квалификации руководителей организации; эффективности системы риск-менеджмента организации; стратегии развития бизнеса организации; возможных гарантий со стороны материнской компании или внешней структуры; вероятности наступления кредитного события.[1]

Количественная оценка должна предусматривать: оценку вероятности наступления кредитного события; оценку величины потенциальных убытков в случае наступления кредитного события.

Помимо этого, количественная оценка дополнительно может заключаться в оценке:

- • объема подверженности кредитному риску;

- • рисков концентрации портфелей в разрезе агрегированных групп схожего кредитного качества;

- • объема финансовых обязательств эмитента и (или) контрагента и обязательств, относящихся к одной из групп в разрезе кредитного качества.

Инструменты оценки вероятности дефолта или кредитного риска можно классифицировать на две категории[2].

- 1. Актуарные методы, обеспечивающие объективную оценку вероятности наступления дефолта, базирующуюся на использовании исторических данных о дефолтах.

- 2. Методы, основанные на рыночной стоимости, которые определяют вероятность дефолта исходя из рыночной стоимости акций, облигаций или производных финансовых инструментов с учетом премии за риск.

Актуарная оценка вероятности дефолта осуществляется кредитными рейтинговыми агентствами, которые назначают предприятиям кредитные рейтинги.

Оценивать вероятность наступления дефолта можно с помощью моделей, использующих бухгалтерские данные. Модели основаны на соотнесении вероятности наступления дефолта с характеристикой предприятия, базирующейся на финансовых показателях. Для этих целей применяют статистические методы, например дискриминантный анализ, с помощью которого исследуется соотношение финансовых показателей с вероятностью наступления дефолта или вероятностью отсутствия дефолта. Сюда относятся модель Альтмана, которая базируется на расчете пяти финансовых коэффициентов, или модель ZETA, которая основана на расчете семи финансовых коэффициентов.

Для целей оценки кредитного качества организаций, а также агрегирования организаций по группам в разрезе кредитного качества удобно применять кредитные рейтинги различных рейтинговых агентств. Компания может самостоятельно разработать систему присвоения внутреннего рейтинга эмитенту, кредитной организации, иным контрагентам. При разработке собственной системы присвоения рейтинга финансовому контрагенту следует четко определить цели и временной горизонт рейтинга.

Перед использованием внутренней системы рейтингов рекомендуется произвести тестирование данной системы на исторических данных.

Вторая группа оценки вероятности дефолта, базирующаяся на рыночной стоимости финансовых инструментов, включает в себя два основных подхода [3]: а) метод кредитного спреда, который оценивает вероятность дефолта контрагента на основе рыночной стоимости выпущенных им в обращение облигаций[4];

б) метод оценки вероятности дефолта EDI7 {Estimated Default Frequency), определяющий вероятность наступления дефолта на основе информации о рыночных ценах на акции. В основе данного метода лежит использование теории структуры капитала предприятия, разработанной Р. Мертоном, Ф. Модильяни и М. Миллером, и модель ценообразования опционов Блэка — I Ноулза.

Данный метод базируется на представлении о том, что кредиторы компании продают опцион пут[5][6][7] на стоимость компании. С использованием теории стоимости опциона анализируются вероятность наступления дефолта и размер потерь.

В оценке кредитного риска важную роль играют рейтинговые агентства, присваивающие кредитные рейтинги.

Кредитный рейтинг (англ, credit rating) представляет собой интегральную оценку финансовой устойчивости и платежеспособности страны, заемщика или отдельного кредитного продукта. Рейтинг выражает мнение агентства относительно будущей способности и намерения заемщика осуществлять выплаты кредиторам в погашение основной суммы задолженности и процентов по ней своевременно и в полном объеме.

Кредитные рейтинги обычно выставляются и публикуются специализированными рейтинговыми агентствами, наиболее известными из которых являются Moody’s и Standard ^Poor's.

В коммерческих банках измерение кредитного риска предполагает необходимость оценки следующих параметров:

- а) возможность дефолта по каждой группе инструментов как в среднем, так и в случае возникновения экстремальной ситуации;

- б) масштаб потерь в случае дефолта, что, в частности, может потребовать оценки обеспечения; вероятность одновременного дефолта контрагентов, участвующих в сделке.

Риски ликвидности. Поскольку риск ликвидности возникает в результате несбалансированности финансовых активов и финансовых обязательств, целесообразно осуществлять следующую классификацию: 1) активов — по степени ликвидности, по срокам востребования; 2) обязательств — по вероятности досрочного востребования, по срокам востребования.

Выделяют несколько разновидностей риска ликвидности:

- • текущей (балансовой ликвидности или неплатежеспособности) и нехватки ликвидных средств для выполнения текущих финансовых обязательств;

- • рыночной — риск невозможности реализовать финансовые активы на рынке в требуемые сроки и по текущим рыночным котировкам, т.с. когда реальная цена сделки сильно отличается от рыночной цены в худшую сторону;

- • долгосрочной — риск несбалансированности денежных потоков по активам и пассивам организации на долгосрочном периоде.

Риск текущей {балансовой) ликвидности может характеризоваться соотношением текущих реализуемых активов к текущим обязательствам. Риск рыночной ликвидности актива характеризуется такими показателями, как рыночный спред, показывающий, насколько отклоняется цена реальной сделки от средней рыночной цены; объемы торгов и количество сделок, показывающие, насколько активен рынок.

Риск долгосрочной ликвидности связан с размером максимального разрыва между активами и обязательствами.

В отношении ценных бумаг ликвидность означает ее свойство, заключающееся в способности быть максимально быстро и с минимальными финансовыми потерями проданной на рынке, т. е. превращенной в ликвидные средства, деньги.

Из этого определения выводятся два основных показателя ликвидности ценной бумаги: 1) время, в течение которого потенциально может быть продана ценная бумага; 2) потенциальные финансовые потери при ее продаже.

В Российской Федерации не существует стандартного подхода к оценке ликвидности ценных бумаг, поэтому приведем одну из методик, позволяющих осуществить подобную оценку.

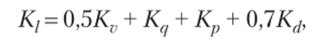

Ликвидность ценной бумаги какого-либо наименования за какой-либо период рассчитывают по следующей формуле[8]:

где КГ — показатель объема сделок для ценной бумаги данного наименования; К(/ — показатель количества сделок для ценной бумаги данного наименования; Кр — показатель количества членов биржи, принимавших участие в заключении сделок с ценной бумагой какого-либо наименования, рассчитываемый для ценной бумаги данного наименования; К(1 — показатель числа результативных дней, рассчитываемый для ценной бумаги данного наименования.

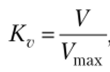

Объем сделок с ценной бумагой какого-либо наименования за анализируемый период вычисляют по формуле.

где V — объем сделок с ценной бумагой данного наименования, заключенных в течение анализируемого периода; Ртах — наибольший объем сделок, заключенных в течение анализируемого периода с ценной бумагой какого-либо наименования этого же вида из числа ценных бумаг, находящихся в списках биржи.

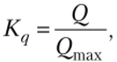

Количество сделок с ценной бумагой какого-либо наименования за анализируемый период определяют по формуле.

где Q — количество сделок с ценной бумагой данного наименования, заключенных в течение анализируемого периода; Qmax — наибольшее количество сделок, заключенных в течение анализируемого периода с ценной бумагой какого-либо наименования этого же вида из числа ценных бумаг, находящихся в списках биржи.

Количество членов биржи, принимавших участие в заключении сделок с ценной бумагой какого-либо наименования в течение анализируемого периода, рассчитывают по следующей формуле:

где Р — количество членов биржи, принимавших участие в заключении сделок с ценной бумагой данного наименования в течение анализируемого периода; Ртах — наибольшее количество членов биржи, которые принимали участие в заключении сделок с ценной бумагой какого-либо наименования этого же вида из числа ценных бумаг, находящихся в списках биржи, в течение анализируемого периода.

Число результативных дней для ценной бумаги какого-либо наименования рассчитывают по формуле.

где D — количество дней, в которые заключались сделки с ценной бумагой данного наименования в течение анализируемого периода; Dmax — наибольшее количество дней, в которые заключались сделки с ценной бумагой какого-либо наименования этого же вида из числа ценных бумаг, находящихся в списках биржи, в течение анализируемого периода.

Для определения регламента торгов по ценным бумагам тех или иных наименований, порядка использования различных методов торгов, целей оценки ценных бумаг, а также для установления требований к маркет-мейкерам ценных бумаг биржа формирует следующие списки ценных бумаг:

- • ценные бумаги первого класса ликвидности (К) > 0,7);

- • ценные бумаги второго класса ликвидности (0 < К{< 0,7);

- • ценные бумаги третьего класса ликвидности (К/= 0).

В коммерческих банках для оценки ликвидности может также использоваться метод гэп-анализа и производиться расчет LVaR (Liquidity VaR).

- [1] Risk Metrics — методика, разработанная J. Р. Morgan и предлагающая набор инструментов, позволяющих измерять риск и базирующихся на вычислении меры риска (более подробно об этой методике — в параграфе 3.4).

- [2] 2 Слепое В. А., Ситникова Н. 10. Управление финансовыми рисками: учеб, пособие.

- [3] Там же.

- [4] На практике чаще всего под кредитным спредом понимается разница между ценой/доходностью исследуемого финансового инструмента и ценой/доходностью безрисковогоактива, т. е. некая оценка риска инструмента.

- [5] Опцион пут (англ, put option) — право продать базовый актив по фиксированной цене

- [6] (страйк) через оговоренный промежуток времени (европейский опцион) или в течение опре

- [7] деленного периода времени (американский опцион).

- [8] Методика определения показателей ликвидности ценных бумаг. АО «Казахстанскаяфондовая биржа», 2009.