Управление рыночным риском банка

Рыночный риск определяется как риск возникновения финансовых потерь (убытков) вследствие изменения текущей (справедливой) стоимости финансовых инструментов, а также курсов иностранных валют и (или) учетных цен на драгоценные металлы. Банк России предписывает коммерческим банкам применять для управления рыночным риском следующие процедуры и методы: определение структуры торгового портфеля… Читать ещё >

Управление рыночным риском банка (реферат, курсовая, диплом, контрольная)

Рыночный риск определяется как риск возникновения финансовых потерь (убытков) вследствие изменения текущей (справедливой) стоимости финансовых инструментов, а также курсов иностранных валют и (или) учетных цен на драгоценные металлы. Банк России предписывает коммерческим банкам применять для управления рыночным риском следующие процедуры и методы: определение структуры торгового портфеля; методики измерения рыночного риска и определения требований к капиталу в отношении рыночного риска; методологию определения стоимости инструментов торгового портфеля; систему лимитов и порядок установления лимитов1.

Несмотря на сложную ситуацию на финансовых рынках, согласно сведениям Банка России оценка рыночного риска банковского сектора для расчета достаточности капитала за 2014 г. снизилась на 11,8%, до 2735 млрд руб. на 1 января 2015 г. Наибольший удельный вес (79,5% на 1 января 2015 г. в сравнении с 82,9% на 1 января 2014 г.) в структуре рыночного риска приходился на процентный риск. Удельный вес фондового риска в структуре рыночного риска за 2014 г. повысился с 7,3 до 10,3%. Доля валютного риска возросла за 2014 г. с 9,8 до 10,2% (табл. 6.10).

Таблица 6.10

Структура рыночного риска банковского сектора, %2

Вид риска. | 1 января 2014 г. | 1 января 2015 г. |

Процентный. | 82,9. | 79,5. |

Фондовый. | 7,3. | 10,3. |

Валютный. | 9,8. | 10,2. |

Рыночный риск — всего. | 100,0. | 100,0. |

- 1 Указание Банка России от 15 апреля 2015 г. № 3624-У «О требованиях к системе управления рисками и капиталом кредитной организации и банковской группы».

- 2 Составлено по: Отчет о развитии банковского сектора и банковского надзора в 2014 году. М., 2015. URL: www.cbr.ru.

Совокупную величину рыночного риска банка рассчитывают по следующей формуле[1][2]:

где ПР — величина рыночного риска по ценным бумагам и производным финансовым инструментам, чувствительным к изменениям процентных ставок (далее — процентный риск); ФР — величина рыночного риска по ценным бумагам и производным финансовым инструментам, чувствительным к изменению текущей (справедливой) стоимости на долевые ценные бумаги (далее — фондовый риск); ВР — величина рыночного риска по открытым кредитной организацией позициям в иностранных валютах и драгоценных металлах (далее — валютный риск).

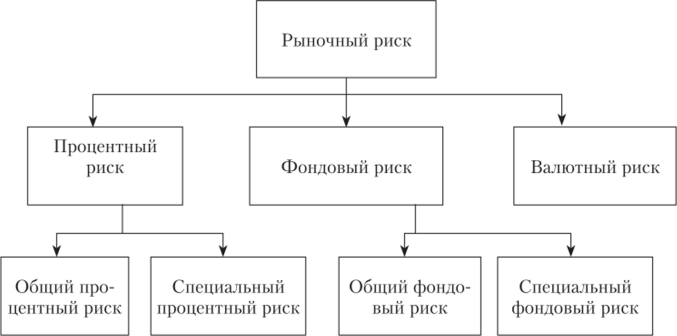

При расчете рыночного риска процен тный и фондовый риски подразделяют на общие и специальные (рис. 6.1).

Рис. 6.1. Компоненты расчета общей величины рыночного риска банка2

Согласно требованиям Банка России[3] расчет процентного риска осуществляется в отношении:

- • долговых ценных бумаг;

- • долевых ценных бумаг с правом конверсии в долговые ценные бумаги;

- • неконвертируемых привилегированных акций, размер дивиденда по которым определен;

- • производных финансовых инструментов, базисным (базовым) активом которых являются ценные бумаги, иностранная валюта, драгоценные металлы и т. д.

Процентный риск определяют как сумму двух величин по формуле[1]

где ОПР — общий процентный риск, т. е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг и производных финансовых инструментов, связанного с рыночными колебаниями процентных ставок; СПР — специальный процентный риск, т. е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг и производных финансовых инструментов под влиянием факторов, связанных с эмитентом ценных бумаг, а также сроков, оставшихся до погашения ценных бумаг, и валюты, в которой номинированы и (или) фондированы ценные бумаги.

Общий процентный риск, связанный с рыночными колебаниями процентных ставок, рассчитывается в каждой иностранной валюте отдельно. Величина общего процентного риска представляет собой сумму величин общего процентного риска, рассчитанных в каждой валюте и пересчитанных в рубли по официальному курсу Банка России на дату расчета рыночного риска. Определяются чистые (длинные и (или) короткие) позиции по каждой ценной бумаге, которые затем распределяются по временным интервалам, сгруппированным по трем зонам[5].

При расчете специального процентного риска все чистые длинные и короткие позиции (без учета знака позиций) относятся к одной из групп риска с соответствующими коэффициентами риска (ценные бумаги без риска, с низким риском, средним риском, высоким риском). Подробный (и весьма обширный) перечень ценных бумаг, классифицированных по степени риска, доведен Банком России. Например, ценные бумаги без риска: ценные бумаги, эмитированные Правительством РФ или Банком России, номинированные в рублях; ценные бумаги, эмитированные правительствами или центральными банками стран, имеющих высокие страновые рейтинги; и т. п.[3]

Оценка фондового риска осуществляется кредитной организацией в отношении:

- • обыкновенных акций;

- • депозитарных расписок;

- • конвертируемых ценных бумаг (облигаций и привилегированных акций);

- • производных финансовых инструментов, базисным (базовым) активом которых являются ценные бумаги, указанные выше, и другие аналогичные активы.

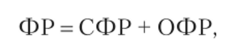

Размер фондового риска, риска по ценным бумагам и производным финансовым инструментам, чувствительным к изменению текущей (справедливой) стоимости на долевые ценные бумаги, определяют по следующей формуле[7]:

где СФР — специальный фондовый риск, т. е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг и производных финансовых инструментов под влиянием факторов, связанных с эмитентом ценных бумаг; ОФР — общий фондовый риск, т. е. риск неблагоприятного изменения текущей (справедливой) стоимости ценных бумаг и производных финансовых инструментов, связанный с колебаниями цен на рынке ценных бумаг.

Величина валютного риска равна сумме открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах. Размер валютного риска принимается в расчет величины рыночного риска в случае, когда на дату расчета величины рыночного риска процентное соотношение суммы открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах и величины собственных средств (капитала) кредитной организации будет равно или превысит 2%[3].

С целью ограничения валютного риска банки должны ежедневно рассчитывать и соблюдать лимит открытой валютной позиции[9]:

- • сумма всех длинных (коротких) открытых валютных позиций в отдельных иностранных валютах и отдельных драгоценных металлах ежедневно не должна превышать 20% собственных средств (капитала) кредитной организации;

- • любая длинная (короткая) открытая валютная позиция в отдельных иностранных валютах и отдельных драгоценных металлах, а также балансирующая позиция в рублях ежедневно не должна превышать 10% собственных средств (капитала) кредитной организации.

Банки могут производить регулирование открытых валютных позиций с использованием сделок покупки-продажи иностранной валюты и иных сделок с финансовыми инструментами в иностранной валюте. Это допускается в случае, если есть все основания полагать, что соответствующая сделка будет исполнена либо отсутствуют какие-либо причины, препятствующие ее исполнению.

Одним из способов контроля за размерами (лимитами) открытых валютных позиций головных офисов и филиалов кредитных организаций является установление сублимитов кредитными организациями на открытые валютные позиции головных офисов и филиалов. Сублимиты могут быть установлены как в процентном отношении от величины собственных средств (капитала) кредитной организации, так и в абсолютном выражении. Распределение сублимитов между филиалами кредитных организаций осуществляется головными офисами кредитных организаций. Кредитные организации обязаны соблюдать лимиты открытых валютных позиций ежедневно. Превышение установленных размеров (лимитов) открытых валютных позиций не может переноситься банком на следующий операционный день.

В 2014 г. произошло значительное ослабление валют стран с формирующимися рынками, включая российский рубль, но отношению к основным мировым валютам. Снижение курса российской национальной валюты было обусловлено высокими геополитическими рисками, существенным уменьшением мировых цен на нефть и ростом спроса кредитных организаций на валютную ликвидность, в том числе для целей обслуживания внешней задолженности. По итогам 2014 г. официальный курс доллара США к рублю повысился на 72%, до 56,2376 руб. за доллар на 1 января 2015 г., курс евро к рублю — на 52%, до 68,3681 руб. за евро, стоимость бивалютной корзины — па 61%, до 61,6963 руб.2

Банки, имевшие большие объемы обязательств в иностранной валюте, в полной мере ощутили обострение валютного риска.

Статистика свидетельствует (табл. 6.11), что в 2014 г. совокупные балансовые и внебалансовые требования и обязательства в иностранной валюте увеличились. Сумма разниц между валютными требованиями и обязательствами по балансу и внебалансовым операциям возросла с 466 млрд руб. на 1 января 2014 г. до 1275 млрд руб. на 1 января 2015 г. Однако превышение сумм требований по поставке валюты над обязательствами по ее поставкам (в целом — длинная открытая валютная позиция) означает меньший риск для банков, чем в случае, если бы открытая валютная позиция была короткой.

Таблица 6.11

Требования и обязательства в иностранной валюте по балансовым и внебалансовым позициям, но банковскому сектору3.

Показатель. | 1 января 2014 г. | 1 января 2015 г. | Прирост за 2014 г. | |||

млрд долл. США. | млрд руб. | млрд долл. США. | млрд руб. | млрд долл. США. | млрд руб. | |

Балансовые позиции | ||||||

Требования. | 388,1. | 414,0. | 25,9. | |||

Обязательства. | 372,3. | 400,0. | 27,7. | |||

Чистая балансовая позиция. | 15,8. | 14,0. | — 1,8. | |||

- 1 Положение о порядке расчета кредитными организациями величины рыночного риска (угв. Банком России 28 сентября 2012 г. № 387-П).

- 2 Отчет о развитии банковского сектора и банковского надзора в 2014 году. М., 2015. URL: www.cbr.ru.

- 3 Там же.

- 1

Показатель. | 1 января 2014 г. | 1 января 2015 г. | Прирост за 2014 г. | |||

млрд долл. США. | млрд руб. | млрд долл. США. | млрд руб. | млрд долл. США. | млрд руб. | |

Внебалансовые позиции | ||||||

Требования. | 214,2. | 322,2. | 107,9. | 11,3. | ||

Обязательства. | 215,8. | 313,5. | 97,7. | |||

Чистая внебалансовая позиция. | — 1,6. | — 52. | 8,8. | 10,2. | ||

Жесткий контроль со стороны Банка России за соблюдением лимита открытой валютной позиции даже в столь непростых условиях, когда курсы основных иностранных валют к рублю остаются нестабильными, обеспечил устойчивость банковской системы к обострившемуся валютному риску.

Конечно же, процедуры управления рыночными рисками не сводятся лишь к их расчету с целью определения достаточности собственных средств (капитала) банка. Ситуация на финансовых рынках очень изменчива, и потому оперативное управление рыночными рисками, в том числе в процессе биржевых торгов, играет очень важную роль в банковской деятельности, ведь по статистике большинство банков имеет лицензии на право ведения брокерской, дилерской и других видов профессиональной деятельности на рынке ценных бумаг.

Например, в Сбербанке России оперативным управлением рыночными рисками занимается Комитет, но рискам трейдинга, который применяет широкий спектр инструментов управления ими (табл. 6.12).[10]

Таблица 6.12

Инструменты оперативного управления рыночными рисками ОАО.

«Сбербанк России»1

Вид риска. | Инструменты. |

Фондовый. | Лимиты на объем вложений в акции отдельного эмитента. Лимиты на совокупный объем вложений в акции. Лимиты максимальных потерь (stop-loss). Лимиты на стоимость под риском (VaR). Лимиты на стресс-тест для опционов на акции (устанавливаются дополнительно). Лимиты на коэффициенты чувствительности (дельта, гамма, вега, ро, тета). |

Вид риска. | Инструменты. |

Валютный. | Лимиты суммарной открытой валютной позиции. Лимиты открытой позиции в отдельных иностранных валютах и драгоценных металлах. Лимиты потерь на осуществление операций с драгоценными металлами. Лимиты открытых позиций, лимиты потерь и лимиты на стоимость под риском (VaR) по конверсионным операциям и срочным операциям с валютами и процентными ставками. |

Процентный по базовым инструментам. | Предельный уровень процентных ставок, но операциям с юридическими лицами как на уровне центрального аппарата, гак и для территориальных банков. Ограничения на долгосрочные активные операции, т. е. операции, которым свойственен наибольший процентный риск. Лимиты на объемы вложений в облигации, в том числе в разрезе типов эмитентов. Ограничения на объем вложений в один выпуск облигаций. Лимиты на структуру портфеля ценных бумаг по срокам погашения. Лимиты чувствительности к изменению процентных ставок (DV01). Лимиты максимальных потерь (stop-loss). Лимиты на стоимость под риском (VaR) для операций с долговыми ценными бумагами. |

Процентный по производным финансовым инструментам. | Лимиты на размер открытой позиции. Лимиты максимальных потерь (stop-loss). Лимиты на стоимость под риском (VaR) |

- [1] Положение о порядке расчета кредитными организациями величины рыночного риска (утв. Банком России 28 сентября 2012 г. № 387-П).

- [2] Составлено по: там же.

- [3] Там же.

- [4] Положение о порядке расчета кредитными организациями величины рыночного риска (утв. Банком России 28 сентября 2012 г. № 387-П).

- [5] Наглядный числовой пример расчета процентного риска банка дастся в Положениио порядке расчета кредитными организациями величины рыночного риска (утв. Банком России 28 сентября 2012 г. № 387-П).

- [6] Там же.

- [7] Положение о порядке расчета кредитными организациями величины рыночного риска (утв. Банком России 28 сентября 2012 г. № 387−11).

- [8] Там же.

- [9] Инструкция Банка России от 15 июля 2005 г. № 124-И «Об установлении размеров (лимитов) открытых валютных позиций, методике их расчета и особенностях осуществлениянадзора за их соблюдением кредитными организациями».

- [10] Составлено на основании информации об управлении финансовыми рисками, приведенной в Ежеквартальном отчете эмитента за I квартал 2014 г. URL: http://www.sberbank.com/ru/investor-relations/disdosure/quarterly-reports.