Расчет экономически обоснованных страховых тарифов и страховой премии

При разумном поведении человек не собирается извлекать выгоду из неблагоприятного случая. Поэтому страховщик, принимая на себя риски страхователя не ради благотворительности, а за плату, должен прежде оценить их тяжесть и способы обеспечения, чтобы назначить адекватную им цену. Исходя из структуры страховой премии условие финансовой устойчивости (неразорения) страховщика, но каждому виду… Читать ещё >

Расчет экономически обоснованных страховых тарифов и страховой премии (реферат, курсовая, диплом, контрольная)

Цена страховой услуги определяется ее себестоимостью и конъюнктурой рынка и выражается в страховой премии, которую страхователь уплачивает страховщику. Под себестоимостью страховой услуги мы будем понимать такую ее стоимость, которая обеспечит неразорение страховщика (страховые выплаты по ожидаемым страховым случаям и собственные расходы) в период действия договора страхования. Фактическая (рыночная) цена страховой услуги может быть выше или ниже себестоимости и зависит от спроса и предложения на страховом рынке и от ценовой стратегии страховщика. В погоне за высокими объемами продаж некоторые страховщики занижают цену страховых услуг (ценовой демпинг) и рискуют обанкротиться.

Вопросы практики

В 2015 г., по данным Минфина России, решение о признании банкротом и об открытии конкурсного производства принято судом в отношении 11 страховщиков. У 51 страховщика Банк России отозвал лицензии на осуществление страхования, в том числе у таких известных и долго работающих на рынке страховщиков, как «Северная казна», «Жива», «Русский страховой центр», «Компаньон», за несоблюдение нормативных требований по инвестированию активов и неисполнение в срок предписаний об устранении нарушений. В отношении крупного страховщика «Россия» Банк России принял решение о санации.

Закон о страховании дает определение и устанавливает требования к страховому тарифу.

Страховой тариф — ставка страховой премии с единицы страховой суммы с учетом объекта страхования и характера страхового риска, а также других условий страхования, в том числе наличия франшизы и се размера в соответствии с условиями страхования. Страховщики обязаны применять актуарно (экономически) обоснованные страховые тарифы, которые рассчитываются в соответствии с методикой расчета страховых тарифов.

Согласно ст. 11 Закона о страховании страховые тарифы (базовые тарифные ставки и коэффициенты к ним) по добровольному страхованию рассчитываются страховщиками по видам страхования на основании статистических данных, содержащих сведения о страховых случаях, страховых выплатах, об уровне убыточности страховых операций не менее чем за три отчетных года, непосредственно предшествующих дате расчета страховых тарифов по иным видам страхования и не менее чем за пять отчетных лет, непосредственно предшествующих дате расчета страховых тарифов по страхованию жизни. По обязательным видам страхования тарифы устанавливаются нормативными документами.

При разумном поведении человек не собирается извлекать выгоду из неблагоприятного случая. Поэтому страховщик, принимая на себя риски страхователя не ради благотворительности, а за плату, должен прежде оценить их тяжесть и способы обеспечения, чтобы назначить адекватную им цену. Исходя из структуры страховой премии условие финансовой устойчивости (неразорения) страховщика, но каждому виду страхования в каждый момент времени t (текущая финансовая устойчивость) можно записать в виде.

где 5сум , — суммарная текущая премия по виду страхования; UcyM , — суммарный текущий страховой убыток по виду страхования; РВДвнд{ — текущие расходы на ведение дела страховщика, аллоцированные на вид страхования; Д/?В|1Д t — текущее приращение страховых резервов по виду страхования.

Если условие неразорения рассматривать за период действия договоров страхования, например за год, то страховые резервы по окончанию сроков действия договоров превратятся в страховые выплаты (суммарный убыток) либо в доходы страховщика. Тогда условие неразорения можно упростить:

Случайную величину убытка С/сум, распределенную согласно центральной предельной теореме теории вероятности по нормальному закону, представим в виде суммы математического ожидания М[[/Сум] и случайного отклонения, являющего функцией |/|асум] среднего квадратического отклонения асум суммарного убытка ?/сум. При этом условие неразорения страховщика получит следующий вид:

Для определения минимального значения суммарной премии (себестоимости страховой услуги), обеспечивающей неразорение страховщика, перейдем в условии неразорения к равенству и введем следующее упрощение: суммарный страховой портфель, состоящий из большого числа относительно небольших рисков, например договоров страхования автомобилей, домов, граждан от несчастных случаев. Для подавляющего числа страховщиков такое допущение вполне справедливо. Тогда величину среднего суммарного убытка M[UCум] можно записать как.

где р — вероятность наступления страхового случая п — планируемое количество договоров страхования в страховом портфеле страховщика; Ми — среднее математическое ожидание единичного убытка по договору страхования.

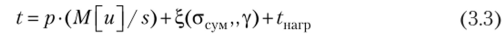

Разделим обе части условия (3.2) неразорения страховщика на общую страховую сумму 5сум = n-s по всем планируемым к заключению договорам страхования со средней страховой суммой, но договору s и получим известное выражение для расчета минимальной или базовой величины страхового тарифа t по отдельному договору (риску) в массовых видах рискового страхования[1]:

или.

где ^(асум«у)или ?р — рисковая часть тарифа, учитывающая возможность случайного отклонения суммарного убытка в большую сторону относительно его математического ожидания; у — доверительная вероятность, принятая страховщиком для расчета тарифа, обеспечивающая попадание случайной величины суммарного убытка в заданный страховщиком доверительный интервал; t0 — основная часть тарифа, соответствующая математическому ожиданию суммарного убытка; Г||аг|) — часть тарифа, учитывающая расходы на ведение дела страховщика (нагрузка).

Рисковая часть нетто-тарифа пропорциональна величине среднего квадратического отклонения суммарного убытка Ссум, поэтому учет случайных отклонений убытка от его среднего значения неизбежно приводит к увеличению тарифа.

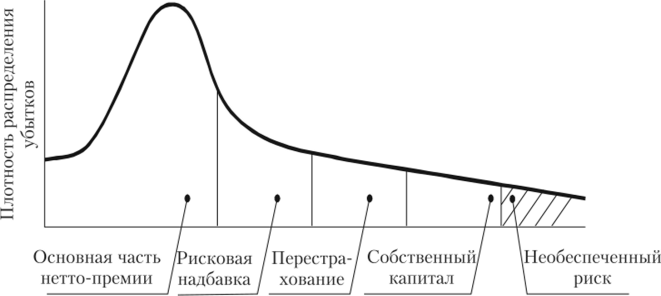

На рис. 3.1 показаны области применения различных способов обеспечения финансовой устойчивости страховщика за счет структуры страховой премии, собственных средств и перестрахования.

Рис. 3.1. Функция плотности распределения страховых убытков и области их защиты Порядок расположения областей примерно соответствует последовательности действий страховщика по финансовой защите своего портфеля.

- [1] Методики расчета тарифных ставок по рисковым видам страхования, утвержденнаяраспоряжением Федеральной службы Российской Федерации по надзору за страховой деятельностью от 8 июля 1993 г. № 02−03−36.