Какую дополнительную информацию дает показатель «внутренняя норма доходности» ?

Видно, что, как и при использовании IRR, проект принимается, если MIRR > г. Преимущество MIRR в том, что он всегда имеет одно значение, оценка проектов (ранжирование) по критериям MIRR и NPV совпадает, если проекты приблизительно равны по масштабу. Однако у критерия MIRR есть и недостаток, объединяющий его с NPV: его величина зависит от ставки дисконтирования г и поэтому все рекомендации… Читать ещё >

Какую дополнительную информацию дает показатель «внутренняя норма доходности» ? (реферат, курсовая, диплом, контрольная)

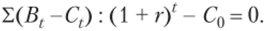

Внутренняя норма доходности ?//?/?) характеризует ставку процента, при которой NPV равна нулю, коэффициент В/С равен единице. Экономический смысл IRR заключается в том, что он показывает, при какой ставке дисконта данный проект становится невыгодным. IRR характеризует момент равновесия или переломный момент. Если IRR проекта превышает требуемую ставку доходности (например, стоимость капитала), то проект приемлем, и наоборот, если требуемая ставка доходности больше IRR проекта, то он невыгоден. Если IRR проекта ниже других рыночных возможностей, то от данного проекта следует отказаться. Данную ситуацию проиллюстрирует рис. 17.1.

Методы нахождения IRR.

1. Математические процедуры: используется формула (17.3), NPV в формуле приравнивается к нулю:

Решение уравнения позволяет найти удовлетворяющую условиям ставку дисконта г.

Однако использование этого метода технически сложно, особенно для многолетнего проекта, требует привлечения серьезного математического аппарата.

Метод проб и ошибок (trial and errors). Этот метод не такой точный, как первый, однако он чаще используется на практике, особенно небольшими компаниями для приблизительной оценки точки перелома.

См. Brealey R. A. Op. cit.

См., например: Бригхэм, Ю. Финансовый менеджмент. Полный курс. — С. 217; Росс, С. Основы корпоративных финансов. — С. 226.

Рисунок 17.1. Изменение величины NPV проекта в заисимости от нормы дисконта.

ПРИМЕР 17. Б

Рассмотрим, как найти IRR методом проб и ошибок, используя данные табл. 17.3.

Известно, что при 12% годовых рассматриваемый проект выгоден, так как NPV > 0 (равна 357 ден. ед.). Рассчитаем, останется ли NPV положительной, например, при 15% годовых. Так как при 15% годовых NPV мала — составляет 44 ден. ед. (столбец 4 таблицы), — рассчитаем, останется ли она положительной при 16% годовых. В этом случае NPV становится отрицательной (-47 ден. ед.). Таким образом, IRR рассматриваемого проекта находится между 15 и 16%. Обычно такая точность является достаточной в инвестиционном анализе, так как другие параметры, используемые в анализе (чистый доход, альтернативная стоимость денег, стоимость капитала), также определяются приблизительно, являются прогнозными величинами.

Пример нахождения IRR

ТАБЛИЦА 17.3

Годы жизни проекта | Чистый доход по годам | Коэффициент дисконтирования при 15% годовых | Аискон тированный доход | Коэффициент дисконтирования при 16% годовых | Аискон тированный доход |

— 2000. | 0,870. | — 1740. | 0,862. | — 1724. | |

— 2000. | 0,756. | — 1512. | 0,743. | — 1486. | |

0,658. | 0,641. | 833,3. | |||

0,572. | 0,552. | 717,6. | |||

0,497. | 0,476. | 618,8. | |||

0,432. | 0,410. | 533,0. | |||

0,376. | 0,354. | 460,2. | |||

Итого. | —. | —. | — 47,1. |

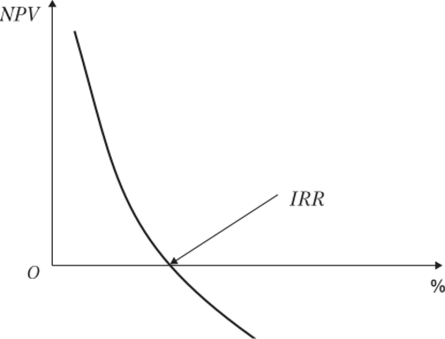

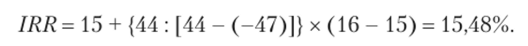

Иногда для более точного анализа используется формула.

где значок (*) означает показатели, соответствующие положительному NPV, (**) — отрицательному.

В соответствии с этой формулой IRR рассматриваемого в примере 17.5 проекта составит.

Подводя некоторые итоги, можно сказать, что внутренняя норма доходности (IRR) используется для оценки степени устойчивости проекта. Разность между IRR и ставкой дисконта представляет предельную возможность увеличения стоимости капитала, поэтому, чем больше IRR превосходит ставку дисконта, тем устойчивее проект. Например, при прочих равных условиях, если TRR проекта, А составляет 15%, проекта Б — 20% при стоимости капитала для обоих проектов 12%, проект Б является предпочтительным, поскольку допускает большую гибкость в варьировании источниками инвестиций. Таким образом, предназначение IRR — отсечь неприемлемые или малоприемлемые проекты, исходя из стоимости финансовых ресурсов для проекта, ранжировать проекты по степени их устойчивости к волатильности стоимость капитала.

Аналитики отмечают следующие особенности показателя IRR:

- а) IRR не позволяет выявлять наиболее доходные проекты, как, например, показатель NPV. Он позволяет лишь выявить наиболее устойчивые проекты;

- б) при неординарных (unconventional) денежных потоках, например, при появлении крупных затрат на завершающей стадии проекта, может возникнуть несколько IRR. Иллюстрируя такую возможность, Ю. Бригхэм показывает, что при денежных потоках в = -1,6 млн долл., = 10 млн долл., ?3 = -10 млн долл, образуется два IRR — 25 и 400% и NPV будет положительной в интервале [25.400][1];

- в) IRR неприменима в случаях, когда требуемые значения ставки доходности различаются по периодам времени. 1RR позволяет рассчитать для проекта среднюю ставку, при которой NPV = 0;

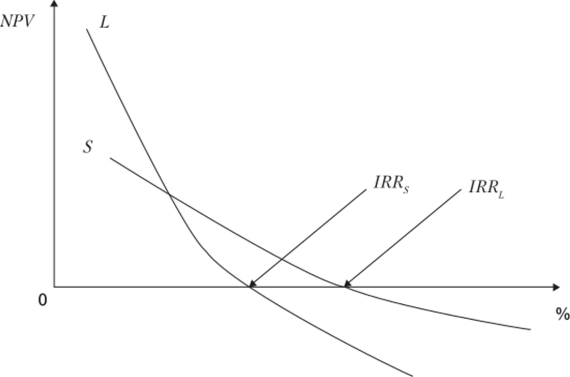

- г) при значительных различиях в стоимости проектов, интенсивности и времени поступления денежных потоков может возникнуть противоречие между критериями IRR и NPV: одни проекты лучше по критерию NPV, другие — но IRR. Например, у долгосрочного проекта NPV может быть выше, чем у краткосрочного, однако IRR будет выше у краткосрочного проекта. Подобную ситуацию иллюстрирует рис. 17.2.

Рисунок 17.2. Изменение величины NPl/у долгосрочного и краткосрочного проектов в зависимости от нормы дисконта Кривые NPV обоих проектов понижаются с увеличением стоимости капитала, но один проект (L) обладает более высокой NPV при низкой стоимости капитала. Кривая L более чувствительна к изменениям стоимости капитала. Причина различия в том, что у краткосрочных проектов денежные потоки поступают быстрее, а проекты, денежные потоки которых приходят позже, попадают в невыгодное положение. Поэтому длительному проекту сильно вредит, если стоимость капитала велика, тогда как на краткосрочный проект это влияет меньше. Наклоны кривых на рисунке отражают эту ситуацию. Выявленные особенности длинных и коротких проектов во многом объясняют тот факт, что последние 20 лет в России стараются выбирать краткосрочные проекты.

Следует также иметь в виду, что некоторые компании склонны рассматривать стоимость капитала IRR своего бизнеса как конфиденциальную информацию для руководства и делают ее недоступной для сотрудников, привлекаемых к проведению расчета IRR для конкретных проектов. Считается, что это придает независимость и объективность расчетам, не позволяет подгонять результат под некие заданные параметры.

Критерий IRR имеет достаточно серьезный недостаток: в неявном виде он подразумевает, что денежные поступления во время реализации проекта могут быть реинвестированы, но ставке, равной IRR, в то время как другие рассмотренные критерии предполагают, что промежуточные денежные поступления реинвестируются по ставке, равной требуемой норме доходности или стоимости капитала.

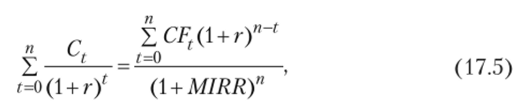

Наиболее известным методом устранения указанных недостатков критерия IRR является использование MIRR (Modified IRR). В его основе лежит расчет ставки процента, при которой дисконтированная стоимость затрат на проект равна конечной стоимости денежных поступлений, и находится из уравнения.

где Сг— издержки в период ?; CFt — денежные поступления в период t; г — ставка дисконтирования; левый член уравнения — дисконтированные по стоимости капитала вложения; числитель правой части — будущая стоимость поступлений при допущении, что денежные поступления реинвестируются по стоимости капитала.

Для иллюстрации расчета MIRR можно воспользоваться примером, предлагаемым Ю. Бригхэмом*[2][3] (табл. 17.4).

ПРИМЕР 17.6.

Исходные данные для расчета MIRR

ТАБЛИЦА 17.4

Гоа. | Капитальные вложения, лен. ел. | Отдача, лен. ел. | Отдача от проекта (10% годовых], ден. ед. |

0-й | — | — | |

1-й | — | 500(1 +0,1)4'[3]=665,5 | |

2-й | — | 400 (1 + 0,1)4" 2 = 484,0 | |

3-й | — | 300(1 +0,1) = 330,0 | |

4-й | — | ||

Конечная стоимость — всего | 1579,5 | ||

Используя уравнение (17.5), имеем

Ш0 = (пшкк)' отсюда MIRR =12,1%.

видно, что, как и при использовании IRR, проект принимается, если MIRR > г. Преимущество MIRR в том, что он всегда имеет одно значение, оценка проектов (ранжирование) по критериям MIRR и NPV совпадает, если проекты приблизительно равны по масштабу. Однако у критерия MIRR есть и недостаток, объединяющий его с NPV: его величина зависит от ставки дисконтирования г и поэтому все рекомендации по выбору ставки дисконта, изложенные выше, применимы и при расчете MIRR.

Можно заключить, что несмотря на определенные преимущества показателя MIRR перед IRR} показатель IRR является достаточно полезным в российской практике, так как позволяет сравнивать проекты без предварительного установления нормы дисконта. Показатели, требующие предварительное установление нормы дисконта, достаточно уязвимы в российской практике, гак как отсутствие развитых рынков капитала и своевременной информации существенно затрудняет определение ставки дисконта, делает расчеты весьма приблизительными, а выводы спорными.

- [1] Brigham Е. Financial Management. Theory and Practice. — P. 518.

- [2] Следует отметить, что показатель MIRR в российской практике почти не применяется, его достоинства и недостатки для отечественныхкомпаний в литературе практически не описаны. Тем не менее, оче-

- [3] Бригхэм, Ю. Ф. Энциклопедия финансового менеджмента. — С. 327.

- [4] Бригхэм, Ю. Ф. Энциклопедия финансового менеджмента. — С. 327.