Классификация налогов.

Экономическая теория

В зависимости от субъекта-налогоплательщика налоги подразделяются: а) на взимаемые с физических лиц (например, налог на доходы физических лиц); В зависимости от метода налогообложения выделяют: а) равные налоги, характеризующиеся одинаковой суммой налога для каждого налогоплательщика; Выравнивание условий налогообложения граждан при инвестициях в различные инструменты в целях развития финансового… Читать ещё >

Классификация налогов. Экономическая теория (реферат, курсовая, диплом, контрольная)

Группировка налогов по методам их установления и взимания, характеру применяемых ставок и объектов обложения и т. д. представляет собой классификацию налогов. Она может быть проведена по следующим критериям.

- 1. По способу взимания выделяют:

- а) прямые налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика. Конечным плательщиком прямых налогов является владелец имущества (дохода). Эти налоги подразделяются:

- • реальные прямые налоги, уплачиваемые с учетом не действительного, а предполагаемого среднего дохода плательщика (например, налоги на имущество юридических и физических лиц);

- • личные прямые налоги, взимаемые с реально полученного дохода с учетом фактической платежеспособности налогоплательщика (например, налог на прибыль организаций);

- б) косвенные налоги, которые включаются в цену товаров, работ, услуг. Окончательным плательщиком косвенных налогов является потребитель товаров, работы, услуги. В свою очередь, косвенные налоги подразделяются:

- • на косвенные индивидуальные налоги, которыми облагаются строго определенные группы товаров (например, акцизы);

- • косвенные универсальные налоги, которыми облагаются в основном все товары, работы, услуги (например, НДС);

- • фискальные монополии, распространяемые на все товары, производство и реализация которых сосредоточены в государственных структурах;

- • таможенные пошлины, которыми облагаются товары и услуги при пересечении государственной границы (экспортно-импортные операции).

- а) прямые налоги, которые взимаются непосредственно с доходов или имущества налогоплательщика. Конечным плательщиком прямых налогов является владелец имущества (дохода). Эти налоги подразделяются:

- 2. В зависимости от органа, который устанавливает и имеет право изменять и конкретизировать налоги, различают:

- а) федеральные (общегосударственные) налоги, которые определяются законодательством страны и являются едиными на всей ее территории;

- б) региональные налоги, которые устанавливаются в соответствии с законодательством страны законодательными органами ее субъектов;

- в) местные налоги, которые вводятся в соответствии с законодательством страны местными органами власти.

- 3. По целевой направленности введения налогов различают:

- а) абстрактные (общие) налоги, предназначенные для формирования доходов государственного бюджета в целом;

- б) целевые (специальные) налоги, которые вводятся для финансирования конкретного направления государственных расходов.

- 4. В зависимости от субъекта-налогоплательщика налоги подразделяются:

- а) на взимаемые с физических лиц (например, налог на доходы физических лиц);

- б) взимаемые с юридических лиц (например, налог на прибыль организаций);

- в) смежные налоги, которые уплачивают как физические, так и юридические лица (например, земельный налог).

- 5. В зависимости от метода налогообложения выделяют:

- а) равные налоги, характеризующиеся одинаковой суммой налога для каждого налогоплательщика;

- б) пропорциональные налоги, взимаемые по единой ставке при любом размере дохода;

- в) прогрессивные налоги, характеризующиеся повышением ставки с увеличением базы налогообложения;

- г) регрессивные налоги, ставка которых уменьшается с ростом величины объекта налогообложения.

- 6. В зависимости от налоговой базы налоги можно подразделить:

- а) на совокупные налоги, которые взимаются, например, с имущества одного налогоплательщика (налог на имущество предприятия);

- б) частичные налоги — они применяются по отношению к отдельному виду имущества (например, к земле);

- в) брутто-налоги, т. е. налоги, при исчислении которых исходят из актива баланса предприятия, включая и заемные средства;

- г) нетто-налоги (чистые налоги) — они взимаются с разницы между всем имуществом и привлеченными средствами.

- 7. По уровню бюджета, в который зачисляется налоговый платеж, выделяют налоги:

- а) закрепленные, которые целиком поступают в тот или иной бюджет (например, таможенные пошлины);

- б) регулирующие, которые поступают одновременно в различные бюджеты в пропорции, определенной законодательством (например, налог на прибыль организаций).

- 8. По порядку введения налоги делятся:

- а) на общеобязательные, взимаемые на всей территории страны независимо от бюджета, в который они поступают (налог па доходы физических лиц);

- б) факультативные, которые предусмотрены основами налоговой системы, но их введение и взимание находятся в компетенции региональных и местных органов власти (лицензионные сборы).

Налоговая политика и налоговая система

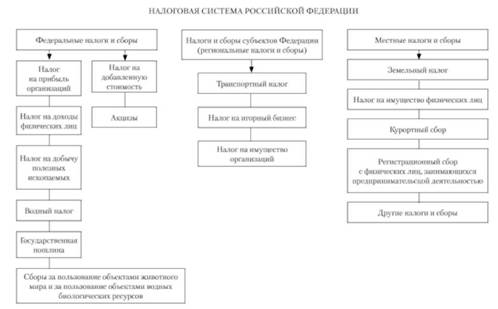

Совокупность налогов и сборов, взимаемых в установленном порядке, представляет собой налоговую систему страны. Установленная ПК налоговая система России приведена на рис. 18.4. Оптимально построенная налоговая система должна, с одной стороны, обеспечивать финансовыми ресурсами потребности государства, а с другой — не только не снижать стимулы налогоплательщика к предпринимательской деятельности, но и обязывать его к постоянному поиску путей повышения эффективности хозяйствования. Достижению этой цели во многом способствует налоговая политика, представляющая собой совокупность экономических, финансовых и правовых мер государства по формированию налоговой системы страны.Основными направлениями налоговой политики в современной России являются:

1) обеспечение стабильности налоговой системы;

Рис. 18.4. Структура налоговой системы Российской Федерации.

- 2) выравнивание условий налогообложения граждан при инвестициях в различные инструменты в целях развития финансового сектора экономики;

- 3) повышение качества налогового администрирования, реализация мер по противодействию уклонению от налогообложения, в том числе с использованием оффшорных зон;

- 4) создание стимулов для развития территорий Дальнего Востока, Республики Бурятия, Забайкальского края. Иркутской области:

- 5) поддержание разработки и освоения новых месторождений полезных ископаемых, включая шельфовые;

- 6) упрощение налогового учета и его сближение с бухгалтерским учетом;

- 7) повышение финансовой нагрузки на собственников престижного, дорогого имущества.