Формирование доходов бюджетов

Одна из важных задач снижения зависимости федерального бюджета от нефтегазовых доходов постепенно решается. Так, если в 2013 г. эти поступления составляли половину доходов федерального бюджета, то в 2017 г. — менее 40%. Соответственно возрастают ненефтегазовые доходы федерального бюджета. В составе ненефтегазовых доходов федерального бюджета обращает на себя внимание НДС (56,3%). Доходы… Читать ещё >

Формирование доходов бюджетов (реферат, курсовая, диплом, контрольная)

Состав и виды доходов бюджетов

В соответствии со ст. 6 БК РФ доходы бюджета — это поступающие в бюджет денежные средства, за исключением средств, являющихся источниками финансирования дефицита бюджета.

Доходы бюджетов формируются в соответствии с бюджетным законодательством РФ, законодательством о налогах и сборах и законодательством об иных обязательных платежах. К доходам бюджетов относят:

- • налоговые доходы;

- • неналоговые доходы;

- • безвозмездные поступления.

К налоговым доходам бюджетов относятся доходы от предусмотренных законодательством РФ о налогах и сборах федеральных налогов и сборов, в том числе от налогов, предусмотренных специальными налоговыми режимами, региональных и местных налогов, а также пеней и штрафов по ним (табл. 2.1).

Перечень налогов и сборов, их виды и другие вопросы в сфере налоговых правоотношений установлены НК РФ.

Перечень налоговых и неналоговых доходов для каждого вида бюджетов, а также полномочия органов публичной власти по формированию доходов бюджетов установлены гл. 6 БК РФ. Для повышения сбалансированности бюджетов субъектов РФ и муниципальных образований БК РФ предусмотрено зачисление отдельных федеральных налогов и сборов в их бюджеты по единым нормативам. Сверх норм, предусмотренных БК РФ, органы государственной власти субъектов РФ могут установить для местных бюджетов единые нормативы отчислений от отдельных федеральных и (или) региональных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, подлежащих зачислению в бюджет субъекта РФ (как и муниципальные районы — для поселений). Для местных бюджетов могут использоваться также дополнительные (дифференцированные) нормативы, но в качестве замены дотации (или ее части).

К неналоговым доходам бюджетов относят:

- • доходы от использования имущества, находящегося в государственной или муниципальной собственности, за исключением имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- • доходы от продажи имущества (кроме акций и иных форм участия в капитале, государственных запасов драгоценных металлов и драгоценных камней), находящегося в государственной или муниципальной собственности, за исключением движимого имущества бюджетных и автономных учреждений, а также имущества государственных и муниципальных унитарных предприятий, в том числе казенных;

- • доходы от платных услуг, оказываемых казенными учреждениями;

- • средства, полученные в результате применения мер гражданско-правовой, административной и уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного Российской Федерации, субъектам РФ, муниципальным образованиям, и иные суммы принудительного изъятия;

- • средства самообложения граждан;

- • иные неналоговые доходы.

Виды налогов и сборов в Российской Федерации.

Таблица 2.1

Федеральные налоги и сборы. |

Налог на добавленную стоимость Акцизы Налог на доходы физических лиц Налог на прибыль организаций Налог на добычу полезных ископаемых Водный налог Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов Государственная пошлина. |

Региональные налоги. |

Налог на имущество организаций Транспортный налог Налог на игорный бизнес. |

Местные налоги. |

Земельный налог. |

Налог на имущество физических лиц Торговый сбор |

Специальные налоговые режимы*. |

Единый налог на вмененный доход Единый сельскохозяйственный налог Налог, взимаемый в связи с применением упрощенной системы налогообложения. |

* С 2013 г. для индивидуальных предпринимателей законами субъектов РФ может вводиться патентная система налогообложения. Также надо отметить специальный режим налогообложения в рамках соглашений о разделе продукции (см. Федеральный закон от 30.12.1995 № 225-ФЗ «О соглашениях о разделе продукции»).

Подчеркнем, что к иным неналоговым доходам относятся таможенные пошлины и страховые взносы. Уплата таможенных пошлин и сборов регулируется таможенным законодательством. С 2005 г. эти платежи исключены из перечня налогов и сборов НК РФ. В рамках реформы системы социального страхования одним из наиболее важных изменений налогового законодательства стало упразднение единого социального налога (ЕСН) и введение страховых взносов на обязательное пенсионное, социальное и медицинское страхование с 2010 г. (подробно страховые взносы будут рассмотрены в гл. 7). Однако с 2017 г. администрированием страховых взносов занимается ФНС России (за исключением взносов по обязательному социальному страхованию от несчастных случаев на производстве).

К безвозмездным поступлениям относятся:

- • дотации из других бюджетов бюджетной системы РФ;

- • субсидии из других бюджетов бюджетной системы РФ (межбюджетные субсидии);

- • субвенции из федерального бюджета и (или) из бюджетов субъектов РФ;

- • иные межбюджетные трансферты из других бюджетов бюджетной системы РФ;

- • безвозмездные поступления от физических и юридических лиц, международных организаций и правительств иностранных государств, в том числе добровольные пожертвования.

Доходы бюджетной системы РФ в целом (называется также бюджетом расширенного правительства) в процентах к ВВП за 2010—2016 гг. представлены в табл. 2.2.

Как видим, в 2016 г. наибольший удельный вес (7,35%) составляют страховые взносы, затем — НДФЛ (3,51%), затем — НДС (5,31%).

Таблица 2.2

Доходы бюджета расширенного правительства за 2010—2016 гг., % к ВВП.

Показатель. | |||||||

Доходы всего. | 34,62. | 37,26. | 35,02. | 34,42. | 33,80. | 32,35. | 32,75. |

Налоговые доходы и платежи, в том числе. | 31,12. | 34,50. | 32,49. | 31,80. | 31,39. | 29,28. | 29,21. |

Налог на прибыль организаций. | 3,83. | 4,06. | 3,52. | 2,92. | 3,00. | 3,12. | 3,22. |

Налог на доходы физических лиц. | 3,87. | 3,57. | 3,38. | 3,52. | 3,41. | 3,37. | 3,51. |

Налог на добавленную стоимость. | 5,40. | 5,81. | 5,30. | 4,98. | 4,98. | 5,09. | 5,31. |

Акцизы. | 1,02. | 1,16. | 1,25. | 1,43. | 1,35. | 1,28. | 1,58. |

Таможенные пошлины. | 6,74. | 8,25. | 7,62. | 7,00. | 6,98. | 4,04. | 3,06. |

Налог на добычу полезных ископаемых. | 3,04. | 3,65. | 3,67. | 3,63. | 3,67. | 3,88. | 3,40. |

Показатель. | |||||||

Страховые взносы. | 5,35. | 6,30. | 6,13. | 6,61. | 6,36. | 6,77. | 7,35. |

Прочие налоги и сборы*. | 1,88. | 1,71. | 1,62. | 1,71. | 1,64. | 1,73. | 1,78. |

* Налоги на совокупный доход, налоги на имущество, налоги и платежи, связанные с добычей полезных ископаемых (кроме налога на добычу полезных ископаемых) и без учета государственной пошлины.

Источники данных: ВВП — Федеральная служба государственной статистики (Росстат) (данные по состоянию на 31.03.2017), доходы бюджета расширенного правительства — Федеральное казначейство.

За период 2013;2016 гг. доходы федерального бюджета по отношению к ВВП характеризовались тенденцией к снижению, их уровень сократился с 17,8% до 15,6% ВВП, однако в 2017 г. доходы по отношению к ВВП увеличились и составили 16,4% ВВП, или 15 088,9 млрд руб.

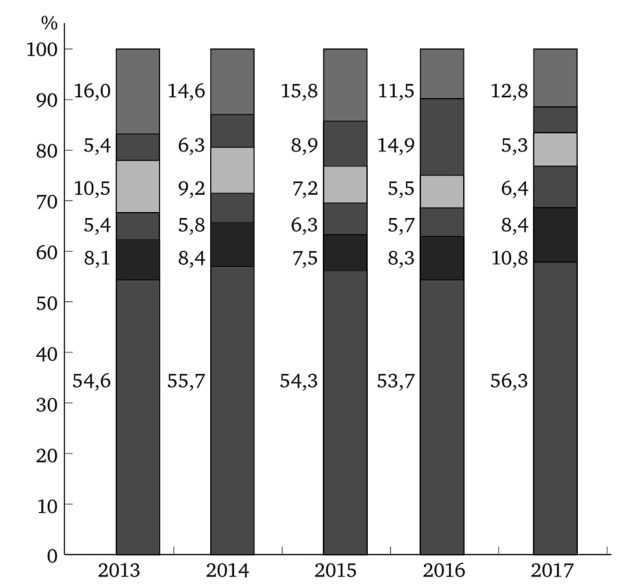

В структуре доходов федерального бюджета выделяются нефтегазовые доходы, к которым согласно ст. 96.6 БК РФ относятся: налог на добычу полезных ископаемых в виде углеводородного сырья; вывозные таможенные пошлины на нефть сырую, газ природный и товары, выработанные из нефти. Структура ненефтегазовых доходов федерального бюджета представлена на рис. 2.1.

Одна из важных задач снижения зависимости федерального бюджета от нефтегазовых доходов постепенно решается. Так, если в 2013 г. эти поступления составляли половину доходов федерального бюджета, то в 2017 г. — менее 40%. Соответственно возрастают ненефтегазовые доходы федерального бюджета. В составе ненефтегазовых доходов федерального бюджета обращает на себя внимание НДС (56,3%).

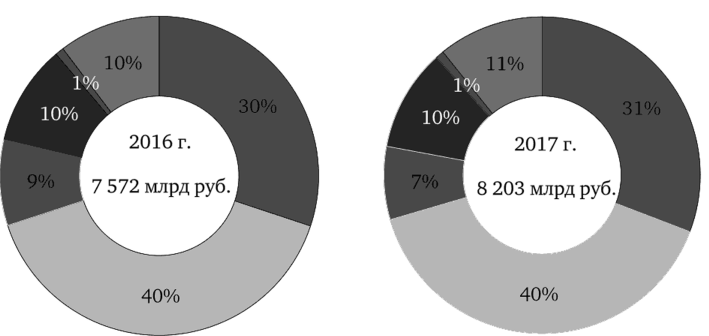

Небольшой удельный вес (8,4%) налога на прибыль организаций обусловлен тем фактом, что основная его сумма поступает в бюджеты субъектов РФ. Налог на доходы физических лиц полностью поступает в консолидированные бюджеты субъектов РФ. В совокупности эти два налога обеспечивают 70% доходов консолидированных бюджетов субъектов РФ (рис. 2.2).

Вопросы укрепления налоговых доходов субъектов РФ и муниципальных образований чрезвычайно важны. В этой связи в последнее время предпринимаются действия, направленные на защиту бюджетов регионов от законодательных решений по налоговым льготам, принимаемым на федеральном уровне. Правило «двух ключей» заключается в том, что льгота, установленная федеральным законом, будет действовать только в случае принятия соответствующего решения законом субъекта РФ (по аналогии с пониженными ставками налога на прибыль организаций в связи с осуществлением инвестиционных проектов).

В НРБК в части доходов предполагается внести целый ряд изменений, в том числе: закрепить принципы распределения отдельных доходов бюджетов; урегулировать вопросы зачисления в доходы бюджетов отдельных платежей, которые в действующей редакции БК РФ не определены, например отдельные штрафы.

Рис. 2.1. Структура ненефтегазовых доходов федерального бюджета в 2013—2017 гг., % к общей сумме:

| — налог на добавленную стоимость; Щ — акцизы;

Ш — налог на прибыль организаций; Q — ввозные таможенные пошлины; И — доходы от использования имущества; | — прочие доходы.

Рис. 2.2. Структура налоговых доходов консолидированных бюджетов субъектов РФ в 2016;2017 гг., %:

? — налог на прибыль организаций; Щ — акцизы;

| — налог на добычу полезных ископаемых; Q] — налог на доходы физических лиц; Ц — налог на имущество организаций; Щ — прочие налоговые доходы Предусматривается введение нового понятия — «налоговые расходы бюджетов» — это льготы, освобождения и иные преференции по налогам, сборам и иным платежам, предусмотрены законами (решениями представительных органов муниципальных образований) в качестве мер государственной (муниципальной) поддержки в соответствии с целями государственных (муниципальных) программ и целями социально-экономической политики соответствующего публично-правового образования, не относящимися к государственным (муниципальным) программам. Финансовые органы будут осуществлять оценку прогнозного объема налоговых расходов соответствующего бюджета и оценку эффективности налоговых расходов. Данные меры направлены на повышение эффективности налоговых льгот и предотвращение выпадающих доходов бюджетов.