Страхование как метод управления рисками на предприятии ООО «Олис-дент»

Предпринимательская фирма в процессе финансовой деятельности может отказаться от совершения финансовых операций, связанных с высоким уровнем риска, т. е. уклониться от риска. Уклонение от риска — это наиболее простое и радикальное направление нейтрализации финансовых рисков. Оно позволяет полностью избежать потенциальных потерь, связанных с финансовыми рисками, но, с другой стороны, не позволяет… Читать ещё >

Страхование как метод управления рисками на предприятии ООО «Олис-дент» (реферат, курсовая, диплом, контрольная)

Наиболее опасные по своим последствиям финансовые риски ООО «Олис-дент» подлежат нейтрализации путем страхования, в принципе это передача риска. Стороной, принимающей финансовые риски, в данном случае выступает страховая компания [42].

Страхование финансовых рисков для ООО «Олис-дент» — это страхование, предусматривающее обязанности страховщика по страховым выплатам в размере полной или частичной компенсации потерь доходов (дополнительных расходов) лица, в пользу которого заключен договор страхования, вызванных следующими событиями: остановка производства или сокращение объема производства в результате оговоренных в договоре событий; банкротство; непредвиденные расходы; неисполнение (ненадлежащее исполнение) договорных обязательств контрагентом застрахованного лица, являющегося кредитором по сделке; понесенные застрахованным лицом судебные расходы; иные события. Таким образом, перечень событий, могущих повлечь финансовый ущерб, от риска наступления которого можно застраховаться, достаточно широк. Страхование финансовых рисков относится к имущественному страхованию. В некоторых случаях страхование финансовых рисков включается в договор страхования имущества, в таком случае страховая компания возмещает страхователю не только ущерб, нанесенный застрахованному имуществу, но и не полученную вследствие остановки производства (в результате страхового случая) прибыль.

Необходимо провести анализ рисков в ООО «Олис-дент», чтобы определить, какие риски необходимо застраховать.

Инновационная деятельность (ИД) в большей степени, чем другие направления предпринимательской деятельности, сопряжена с риском, так как полная гарантия благополучного результата в инновационном предпринимательстве практически отсутствует. В общем виде риск ИД можно определить как вероятность потерь, возникающих при вложении предприятием средств в производство новых товаров, услуг, в разработку новой техники и технологий, которые, возможно, не найдут ожидаемого спроса на рынке, а также при вложении средств в разработку управленческих инноваций, которые не принесут ожидаемого эффекта [18, 21].

Основу риска реального инвестирования ООО «Олис-дент» составляют так называемые проектные риски, то есть риски, связанные с осуществлением реальных инвестиционных проектов предприятия. В системе показателей оценки таких проектов уровень риска занимает третье по значимости место, дополняя такие его показатели, как объем инвестиционных затрат и уровень чистой инвестиционной прибыли (чистого денежного потока).

Наиболее существенными при подготовке инновационных решений считают следующие виды неопределенностей и инновационных рисков [3]:

- 1) риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуацией, условий инвестирования и использования прибыли;

- 2) возможность введения ограничений на торговлю и поставки, закрытия границ и другие внешнеэкономические риски;

- 3) неопределенность политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе;

- 4) неполнота или неточность информации о динамике технико-экономических показателей, параметрах новой техники и технологии;

- 5) колебания рыночной конъюнктуры, цен, валютных курсов;

- 6) неопределенности природно-климатических условий, возможность стихийных бедствий;

- 7) производственно-технический риск (аварии, и отказы оборудования, производственный брак;

- 8) неопределенность целей, интересов и поведения участников;

- 9) неполнота или неточность информации о финансовом положении и деловой репутации предприятий.

Таким образом, квалификация менеджера, руководителя проекта исследуемого предприятия становится важнейшим фактором минимизации рисков в тех случаях, когда речь идет о сложной многоплановой задаче, каковой является процесс коммерциализации разработки. Для ООО «Олис-дент» фактор менеджмента имеет особо важное значение из-за наличия сильнейших внешних отрицательных факторов, воздействующих на проект. В этой ситуации от менеджера требуется виртуозное владение всем набором инструментов управления.

Рассмотрим действия по минимизации рисков, которые требуется совершить менеджеру проекта в процессе его реализации? Прежде всего, необходимо постоянно осуществлять выявление (определение) рисков. Эта аналитическая работа позволяет руководителю проекта разрабатывать методы противодействия и снижения уровня рисков.

Приведем пример. В 2012 году ООО «Олис-дент» осуществлял разработку сложного электронного прибора. В работе были задействованы производственные мощности и специалисты нескольких десятков российских предприятий. При анализе проекта было выявлено несколько наиболее существенных групп рисков. Перечислим часть из них:

- — резкое повышение арендной платы за используемое оборудование (весьма распространенная в России ситуация);

- — ошибки специалистов в определении стоимости и объемов работ;

- — переоценка специалистами собственной значимости в проекте и, как следствие, завышение стоимости своих услуг до нереальной величины;

- — искусственное завышение привлекаемыми специалистами продолжительности и объема работы;

- — начальная неопределенность в ценообразовании на некоторые виды работ и услуг;

- — срыв графика работ;

- — большой процент брака на выходе некоторых технологических процессов;

- — загруженность привлекаемых специалистов в других проектах;

- — неритмичное финансирование из-за юридических ограничений и многое другое.

Чтобы управлять рисками руководителями проекта, прежде всего, были определены способы, позволяющие уменьшать степень риска. Поскольку на юридическую ответственность субподрядчиков возлагалось мало надежды, предполагалось использовать иные методы: планирование резервов (времени, бюджета, участников проекта), дублирование части процессов, оптимизация схемы выплат, персональная заинтересованность специалистов, постоянный контроль на всех этапах через привлеченных экспертов, распределение рисков (не делать ставку на «одну лошадь»).

Очень важную роль играет так называемый «слуга дьявола» — высококвалифицированный специалист со стороны, привлекаемый для обеспечения независимого контроля за процессом разработки. Именно с помощью «слуги дьявола» удалось в процессе переговоров в несколько раз уменьшить заявленную субподрядчиком стоимость и объем работы.

Итогом этой деятельности явилась разработка в кратчайшие сроки (5 месяцев вместо ожидаемых 1,5−2 лет) опытного образца уникального устройства. При этом удалось компенсировать практически все риски за исключением изменений требований Заказчика, доставивших немало нервотрепки руководителю проекта.

Для оценки результатов управления рисками необходима отлаженная система получения точной или относительно сопоставимой информации. При выборе конкретного средства разрешения инновационного риска необходимо исходить из следующих принципов: нельзя рисковать больше, чем это может позволить собственный капитал; нельзя рисковать многим ради малого; следует предугадывать последствия риска. Применение на практике этих принципов означает, что необходимо определить максимально возможный убыток по инновационному риску, сопоставить его с объемом капитала предприятия, подвергаемого данному риску, затем сопоставить весь возможный убыток с общим объемом собственных ресурсов и определить, не приведет ли данный риск к банкротству.

Проведем комплексную оценку риска инновационной деятельности в ООО «Олис-дент». Она включает интегральную оценку риска, состоящую из качественного и количественного анализа, а также оценку чувствительности показателей, позволяющую определить вероятность получения той или иной доходности новых товаров.

Качественный анализ даст возможность определить риск ИД, обусловленный внутренними характеристиками предприятия и действием окружающей среды. Он осуществляется на основе оценки влияния внутренних и внешних факторов, путем поэлементной оценки их влияния на работу предприятия. Для данного вида оценки воспользуемся методом экспертных оценок. Качественный анализ предполагает сбор и изучение оценок, сделанных различными специалистами, которые строятся с учетом всех факторов, влияющих на риск, а также статистических данных. Для этих целей использовался метод Дельфи [26].

Перечень факторов, по которым мы проводили качественный анализ риска инновационной деятельности в ООО «Олис-дент» приведен в приложении 1.

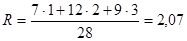

Факторы риска оценивались от единицы до трех баллов, в зависимости от того, как оценен риск: если он высок, то проставляется один балл, средний — два, низкий — три. Затем считается общая оценка риска по формуле 2.1.

(2.1).

где R — коэффициент риска;

S — баллы по каждому фактору;

i — количество баллов;

F — количество оцененных факторов.

Анализ экспертной оценки риска показывает: из 28 проанализированных факторов риска в ООО «Олис-дент»: 9 характеризуют высокий уровень риска, 12 — средний уровень, и 7 — низкий уровень.

Метод Дельфи предполагает, что в результате оценки должна получиться величина коэффициента риска, которая располагается в интервале от 1 до 3. Если коэффициент риска находится в интервале [1; 1,7], то стратегия обеспечения доходности инновационной деятельности разрабатывается в условиях высокого риска. Если значения коэффициента входят в интервал [1,7; 2,4], то стратегия разрабатывается в ситуации среднего риска. Если величина коэффициента принимает значения [2,4; 3], то риск минимален [1].

Оценим риск в ООО «Олис-дент» по формуле (2.1):

Оценка риска равна 2,07. Значение полученного коэффициента входит в интервал [1,7; 2,4] то есть стратегия обеспечения доходности инновационной деятельности разрабатывается в ситуации среднего риска. Средний риск говорит о степени среднего уровня доходности, то есть на предприятии можно реализовать инновационные проекты, но необходимо проводить мероприятия по увеличению их экономической эффективности. Кроме того, так как риск всё-таки существует, то его надо учитывать в бизнес-планах, в технико-экономических обоснованиях проектов, в уровне планируемой инфляции и других факторах, влияющих на управление инновационными проектами.

Анализ рисков в ООО «Олис-дент» показал, что наибольшее значение имеет страхование финансовых рисков, связанных с неисполнением обязательств клиентами (контрагентами) страхователя. Это может быть финансовый риск как по одной, так и по нескольким однотипным сделкам (риск по договору купли-продажи или поставки товара). Например, поставщик, направляя товар покупателю с условием последующей оплаты товара, может заключить договор страхования финансового риска, по условиям которого страховщик обязан возместить страхователю (поставщику) неполученные доходы в случае неисполнения покупателем — контрагентом страхователя — своих обязательств по договору купли-продажи товара.

Прибегая к услугам страховой компании, ООО «Олис-дент» должна в первую очередь определить объект страхования, т. е. те виды финансовых рисков, по которым она намерена обеспечить страховую защиту.

При определении состава страхуемых рисков необходимо учитывать определенные ус…

Принятие риска означает оставление всего или части риска (в случае передачи части риска кому-то другому) за хозяйствующим субъектом, т. е. на его ответственности.

Снижение финансового риска предполагает проведение мероприятий организационного характера, способствующих предотвращению убытков. Учет риска предполагает принятие возможных убытков и планирование их финансирования при обосновании инвестиционного решения. В соответствии с этим инструментарий управления риском включает в себя инструменты снижения риска и инструменты учета риска.

Для снижения риска в финансовом управлении целесообразно использовать ряд организационных инструментов управления риском для воздействия на те или иные стороны деятельности предприятия. Многообразие применяемых на практике методов снижения можно разделить на 4 группы [11]:

- 1) методы уклонения от риска;

- 2) методы локализации риска;

- 3) методы диссипации риска;

- 4) методы компенсации риска.

Методы снижения риска, соответствующие каждой группе приведены в таблице 3.1.

Таблица 3.1.

Методы снижения финансового риска.

Группа методов снижения риска. | Методы снижения риска. |

Методы уклонения от риска. | Отказ от ненадежных партнеров Отказ от инновационных проектов Страхование хозяйственной деятельности Создание региональных или отраслевых структур взаимного страхования и систем перестрахования Поиск «гарантов» . |

Методы локализации риска. | Выделение «экономически опасных» участков в структурно или финансово самостоятельные подразделения (внутренний венчур) Образование венчурных предприятий Последовательное разукрупнение предприятия. |

Методы диссипации риска. | Интеграционное распределение ответственности между партнерами по производству (образование ФПГ, акционерных обществ, обмен акциями и т. п.) Диверсификация видов деятельности. Диверсификация рынков сбыта и зон хозяйствования, (расширение круга партнеров-потребителей). Расширение закупок сырья, материалов пр. Распределение риска по этапам работы (по времени). Диверсификация инвестиционного портфеля предприятия. |

Методы компенсации риска. | Внедрение стратегического планирования Прогнозирование внешней экономической обстановки в стране, регионе хозяйствования и т. д. Мониторинг социально-экономической и нормативно-правовой среды. Создание системы резервов на предприятии Активный целенаправленный («агрессивный») маркетинг Создание союзов, ассоциаций, фондов взаимовыручки и взаимной поддержки и т. п. Лоббирование законопроектов, нейтрализующих или компенсирующих предвидимые факторы риска. |

Классификация другой системы методов нейтрализации финансовых рисков изображена на рис. 3.1 [17].

Рис. 3.1. Основные пути нейтрализации финансовых рисков в процессе деятельности фирмы

Предпринимательская фирма в процессе финансовой деятельности может отказаться от совершения финансовых операций, связанных с высоким уровнем риска, т. е. уклониться от риска. Уклонение от риска — это наиболее простое и радикальное направление нейтрализации финансовых рисков. Оно позволяет полностью избежать потенциальных потерь, связанных с финансовыми рисками, но, с другой стороны, не позволяет получить прибыли, связанной с рискованной деятельностью. Кроме этого, уклонение от финансового риска может быть просто невозможным, к тому же уклонение от одного вида риска может привести к возникновению других. Поэтому, как правило, данный способ применим лишь в отношении очень серьезных и крупных рисков [23].

Решение об отказе от данного вида финансового риска может быть принято как на предварительной стадии принятия решения, так и позднее, путем отказа от дальнейшего осуществления финансовой операции, если риск оказался выше предполагаемого. Однако большинство решений об избежании риска принимается на предварительной стадии принятия решения, так как отказ от продолжения осуществления финансовой операции часто влечет за собой значительные финансовые и иные потери для фирмы, а иногда он затруднителен в связи с контрактными обязательствами.

Применение такого метода нейтрализации финансовых рисков, как уклонение от риска, эффективно, если:

- — отказ от одного вида финансового риска не влечет за собой возникновение других видов рисков более высокого или однозначного уровня;

- — уровень риска намного выше уровня возможной доходности финансовой операции;

- — финансовые потери по данному виду риска предпринимательская фирма не имеет возможности возместить за счет собственных финансовых средств, так как эти потери слишком высоки.

Естественно, что не от всех видов финансовых рисков фирме удается уклониться, большую часть из них приходится брать на себя. Некоторые финансовые риски принимаются, потому что несут в себе потенциал возможной прибыли, другие принимаются в силу их неизбежности.

При принятии риска на себя основной задачей фирмы является изыскание источников необходимых ресурсов для покрытия возможных потерь. В данном случае потери покрываются из любых ресурсов, оставшихся после наступления финансового риска и как следствие — по несения потерь. Если оставшихся ресурсов у фирмы недостаточно, это может привести к сокращению объемов бизнеса.

Ресурсы, которыми предпринимательская организация располагает для покрытия потерь, можно разделить на две группы:

- — ресурсы внутри самого бизнеса;

- — кредитные ресурсы.

Ресурсы внутри самого бизнеса. При возникновении потерь крайне редко бывают повреждены все виды собственности одновременно, поэтому к внутренним ресурсам относятся:

- — наличность в кассе, которая не страдает при физическом повреждении зданий и сооружений, принадлежащих предприятию;

- — остаточная стоимость поврежденной собственности;

- — доход от частичного продолжения как финансовой, так и производственной деятельности;

- — дивиденды и процентный доход от ценных бумаг и доходных инвестиций;

- — дополнительные средства, вносимые владельцами бизнеса с целью его поддержания, и пр.;

- — нераспределенный остаток прибыли, полученной в отчетном периоде, до его распределения может рассматриваться как резерв финансовых ресурсов, направляемых в необходимом случае на ликвидацию негативных последствий отдельных финансовых рисков;

- — резервный фонд фирмы, который создается в соответствии с требованиями законодательства и устава предпринимательской.

В том случае, если предпринимательская фирма не в состоянии покрыть все потери от финансовых рисков, используя внутренние ресурсы, часть потерь можно покрыть, используя кредитные ресурсы.

Однако в данном случае доступность кредитных ресурсов имеет существенные ограничения. И главным из них является перспектива будущей прибыльности фирмы. Доступность кредитных ресурсов во многом зависит от остаточной стоимости бизнеса после возникновения потерь. В финансовых кругах ходит такая шутка: «Для того чтобы получить кредит, необходимо доказать, что ты в нем нуждаешься». Поэтому фирме еще до возникновения потерь необходимо иметь план их преодоления, чтобы убедить кредитные организации в перспективах деятельности фирмы [3].

Другим ограничением в привлечении кредитных ресурсов после возникновения финансовых рисков может быть их цена. Использование кредитных ресурсов может ослабить финансовое положение предпринимательской фирмы. Кредитные ресурсы как средство покрытия потерь не повышают эффективность финансовых операций, так как влекут за собой дополнительные расходы, связанные с процентными платежами.

Следующий возможный метод нейтрализации финансовых рисков, возникающих в финансовой деятельности фирмы, — это передача, или трансферт, риска партнерам по отдельным финансовым операциям путем заключения некоторых контрактов. При этом хозяйственным партнерам передается та часть финансовых рисков фирмы, по которой они имеют больше возможностей нейтрализации их негативных последствий и, как правило, располагают более эффективными способами внутренней страховой защиты.

Передана риска в современной практике управления финансовыми рисками осуществляется по следующим основным направлениям [9].

- 1. Передача рисков путем заключения договора факторинга. Предметом передачи в данном случае является кредитный риск предпринимательской фирмы, который в преимущественной его доле передается банку или специализированной факторинговой компании, что позволяет фирме в существенной степени нейтрализовать негативные финансовые последствия кредитного риска.

- 2. Передача риска путем заключения договора поручительства. Российское законодательство предусматривает возможность заключения договора поручительства, который определен ст. 361 Гражданского кодекса РФ. В силу договора поручитель обязывается перед кредитором третьего лица отвечать за исполнение последним его обязательства полностью или частично. При неисполнении или ненадлежащем исполнении должником обеспеченного поручительством обязательства поручитель и должник отвечают перед кредитором солидарно. Предпринимательская фирма использует поручительства для привлечения заемного капитала и при этом несет ответственность перед поручителем за четкое исполнение договора поручительства. Таким образом фирма-кредитор передает риск не возврата кредита и связанные с этим потери поручителю.

Существует еще один вид гаранта — это банковская гарантия, которая определена ст. 368 Гражданского кодекса РФ. Это письменное обязательство кредитной организации, выданное по просьбе другого лица — принципала, уплатить кредитору принципала — бенефициару в соответствии с условиями даваемого гарантом обязательства денежную сумму по представлении бенефициаром письменного требования о ее уплате. За выдачу банковской гарантии принципал уплачивает гаранту вознаграждение. Банковская гарантия позволяет предпринимательской фирме избежать рисков при заключении сделок с оплатой в будущем или по факту предоставления услуг, оказания работ, отгрузки товаров.

- 3. Передача рисков поставщикам сырья и материалов. Предметом передачи в данном случае являются, прежде всего, финансовые риски, связанные с порчей или потерей имущества в процессе его транспортировки и осуществления погрузочно-разгрузочных работ. Однако потери, связанные с падением рыночной цены продукции, несет предпринимательская фирма, даже если подобное падение вызвано задержкой доставки груза.

- 4. Передача рисков путем заключения биржевых сделок. Этот метод передачи риска осуществляется путем хеджирования и будет рассмотрен далее как самостоятельный метод нейтрализации финансовых рисков.

В целом же передача риска происходит, если в заключенном сторонами контракте существует специфическое положение относительно передачи конкретных (или всех) финансовых рисков контрагенту. Сторона, принявшая на себя риск, обычно вторично передает его, заключив договор страхования ответственности.

Объединение риска — это еще один способ минимизации или нейтрализации финансовых рисков. Фирма имеет возможность уменьшить уровень собственного риска, привлекая к решению общих проблем в качестве партнеров другие предприятия и даже физических лиц, заинтересованных в успехе общего дела. Для этого могут создаваться акционерные общества, финансово-промышленные группы; предприятия могут приобретать или обмениваться акциями друг друга, вступать в различные консорциумы, ассоциации, концерны [26].

Таким образом, под объединением финансового риска понимается метод его снижения, при котором риск делится между несколькими субъектами экономики. Объединяя усилия в решении проблемы, несколько предпринимательских фирм могут разделить между собой как возможную прибыль, так и убытки от ее реализации.

Диверсификация — один из эффективных путей нейтрализации финансовых рисков. Диверсификация позволяет снижать отдельные виды финансовых рисков: кредитный, депозитный, инвестиционный, валютный. В качестве основных могут быть использованы следующие формы диверсификации [22]:

- — диверсификация финансовой деятельности фирмы, которая предусматривает использование альтернативных возможностей получения дохода от различных финансовых операций, непосредственно не связанных друг с другом. В таком случае, если в результате непредвиденных событий одна из финансовых операций окажется убыточной, другие операции будут приносить прибыль;

- — диверсификация портфеля ценных бумаг, которая позволяет снижать инвестиционные риски, не уменьшая при этом уровень доходности инвестиционного портфеля;

- — диверсификация программы реального инвестирования. В области формирования реального инвестиционного портфеля фирме рекомендуется отдавать предпочтение программам реализации нескольких проектов, относительно небольшой капиталоемкости, перед программами, состоящими из единственного крупного инвестиционного проекта;

- — диверсификация покупателей товаров фирмы, которая направлена на снижение кредитного риска, возникающего при коммерческом кредитовании;

- — диверсификация депозитных вкладов фирмы, которая предусматривает размещение крупных сумм временно свободных денежных средств с целью получения прибыли в нескольких банках. Обычно условия размещения денежных активов в различных банках существенно не различаются, поэтому при диверсификации депозитных вкладов снижается уровень депозитного риска, но уровень доходности депозитного портфеля фирмы при этом, как правило, не снижается;

- — диверсификация валютной корзины фирмы, которая предусматривает выбор нескольких видов валют в процессе осуществления фирмой внешнеэкономических операций, что дает возможность минимизировать валютные риски;

- — диверсификация финансового рынка, которая предусматривает организацию работ одновременно на нескольких сегментах финансового рынка. Неудача на одном из них может быть компенсирована успехами на других.

Хеджирование — новый способ компенсации возможных потерь от наступления финансовых рисков, который появился в России с развитием рыночных отношений. В общем виде хеджирование можно определить как страхование цены товара от риска, либо нежелательного для продавца падения, либо невыгодного покупателю увеличения, путем создания встречных валютных, коммерческих, кредитных и иных требований и обязательств. Таким образом, хеджирование используется предпринимательской фирмой с целью страхования прогнозируемого уровня доходов путем передачи риска другой стороне. В зависимости от вида используемых производных ценных бумаг выделяют соответственно несколько видов хеджирования финансовых рисков [36].

- 1. Хеджирование с использованием опционов, которое позволяет нейтрализовать финансовые риски по операциям с ценными бумагами, с валютой, реальными активами. В данном случае используется сделка с премией (опционом), которая уплачивается за право продать или купить в течение предусмотренного опционом срока ценную бумагу, валюту в обусловленном количестве и по оговоренной цене. Существуют три возможных способа хеджирования с использованием опционов:

- — хеджирование на основе опциона на покупку, который предоставляет право покупки по оговоренной цене;

- — хеджирование на основе опциона на продажу, который предоставляет право продажи по согласованной цене;

- — хеджирование на основе двойного опциона, который предоставляет одновременно право покупки или продажи соответствующего финансового инструмента по оговоренной цене.

- 2. Хеджирование с использованием фъючерсных контрактов. Фьючерсные контракты — это срочные, заключаемые на биржах сделки купли-продажи сырьевых товаров, золота, валюты, ценных бумаг по ценам, действующим в момент заключения сделки, с поставкой купленного товара и его оплатой в будущем. Принцип механизма хеджирования с использованием фьючерсных контрактов основан на том, что если предпринимательская фирма несет финансовые потери из-за изменения цен к моменту поставки как продавец валюты или ценных бумаг, то она выигрывает в тех же размерах как покупатель фьючерсных контрактов на такое же количество валюты или ценных бумаг, и наоборот.

- 3. Хеджирование с использованием операции «своп». Своп — торгово-финансовая обменная операция, в которой заключение сделки о купле (продаже) ценных бумаг, валюты сопровождается заключением контрсделки, сделки об обратной продаже (купле) того же финансового инструмента через определенный срок на тех же или иных условиях. Существует ряд видов своп-операций:

- — своп с целью продления сроков действия ценных бумаг представляет собой продажу ценных бумаг и одновременную покупку такого же вида ценных бумаг с более длительным сроком действия;

- — валютная своп-операция заключается в покупке иностранной валюты с немедленной оплатой в национальной валюте с условием последующего обратного выкупа;

- — своп-операция с процентами заключается в том, что одна сторона (кредитор) обязуется выплатить другой проценты, получаемые от заемщика по ставке «либор» в обмен на обратную выплату по фиксированной в договоре ставке.

Хеджирование как метод нейтрализации финансовых рисков в отечественной практике получает все большее применение в процессе управления финансовыми рисками по причине достаточно высокой его результативности.

Минимизировать финансовые риски фирма может также путем установления и использования внутренних финансовых нормативов в процессе разработки программы осуществления определенных финансовых операций или финансовой деятельности фирмы в целом. Система внутренних финансовых нормативов может включать в себя [12]:

- — предельный размер заемных средств, используемых в производственно-хозяйственной деятельности фирмы;

- — максимальный размер коммерческого или потребительского кредита, предоставляемого одному покупателю;

- — минимальный размер активов в высоколиквидной форме;

- — максимальный размер депозитного вклада, размещаемого в одном банке;

- — максимальный размер средств, расходуемых на приобретение ценных бумаг одного эмитента, и др.

Существуют еще так называемые упреждающие методы нейтрализации финансовых рисков. Эти методы, как правило, более трудоемки, требуют обширной предварительной аналитической работы, от полноты и тщательности которой зависит эффективность их применения. К таким методам относятся [5]:

- — стратегическое планирование деятельности предпринимательской фирмы;

- — обеспечение компенсации возможных финансовых потерь за счет включаемой в контракты системы штрафных санкций;

- — сокращение перечня форс-мажорных обстоятельств в контрактах с партнерами;

- — совершенствование управления оборотными средствами предприятия;

- — сбор и анализ дополнительной информации о финансовом рынке;

- — прогнозирование тенденций изменения внешней среды и конъюнктуры финансового рынка.

Нами были рассмотрены лишь основные методы нейтрализации финансовых рисков. Возможность использования каждого из них зависит от опыта деятельности и возможностей фирмы. Для получения более эффективного результата, как правило, используется не один, а совокупность методов. Перечисленные методы могут быть существенно дополнены с учетом специфики финансовой деятельности отдельных фирм и конкретного состава портфеля их финансовых рисков.