Оценка финансовых активов

К важнейшим специфическим свойствам финансовых активов следует отнести: правовую признанность, обращаемость (способность быть объектом свободной купли / продажи на рынке), стандартность (наличие законодательно установленного перечня обязательных реквизитов), ликвидность (способность превращаться в наличные деньги), риск (величина ожидаемого дохода не всегда точно определена) и др. Финансовые… Читать ещё >

Оценка финансовых активов (реферат, курсовая, диплом, контрольная)

Оценка финансовых активов

С формированием и развитием финансовых рынков возникает потребность изменения мышления в области финансов.

Появление ликвидных и насыщенных разнообразными ценными бумагами финансовых рынков сделало возможным быструю реализацию часто меняющихся мнений инвесторов относительно выгодности того или иного финансового инструмента.

Соответственно, на первый план для инвестора выходит курсовая стоимость актива и желание ее максимизации. Если инвестор не удовлетворен, то он продает актив и ищет другой, который на его взгляд обеспечит более быстрый рост рыночной стоимости.

Компании вынуждены подстраиваться под такое поведение инвесторов. В результате у их формируется совершенно новое, отличное от прежнего, представление о финансах и их управлении.

Сколько стоит стол в традиционном понимании? Столько, сколько в него вложено сырья, материалов и труда. А в новых? Какую, в денежном выражении, он принесет пользу в будущем, до конца срока своего физического существования. Если, конечно, мы сможем перевести в денежное выражение пользу от возможности сидения за столом. А сколько тогда стоит ценная бумага? А человек?

В отличие от объектов, имеющих материально — вещественную форму (например, здания, производственное оборудование, сырьё и т. д.), финансовые активы представляют собой контракты, существующие в документарном (бумажном) или бездокументарном (электронном) виде. Примерами таких контрактов могут служить договоры о внесении депозитов в банк или о приобретении паев инвестиционных и пенсионных фондов, страховые полисы, различные виды ценных бумаг и т. п.

Несмотря на широкое разнообразие подобных контрактов, их общей чертой является то, что для владельцев (покупателей) они могут выступать в роли объектов инвестирования, для обозначения которых используется специальный термин — финансовый актив.

Определение этого важнейшего понятия требует предварительного рассмотрения его экономической сущности.

Финансовые активы представляют собой документы или контракты, удостоверяющие имущественное право в форме титула собственности (например, обыкновенные или привилегированные акции предприятий) или имущественное право как отношение займа (например, государственные и корпоративные облигации, банковские депозиты, депозитные и сберегательные сертификаты, векселя и др.).

Будучи выражением связанных с ними имущественных прав, финансовые активы выступают в качестве требований к реальным активам выпустивших их субъектов (государства, предприятия, частных лиц) и являются свидетельством об инвестировании средств для своих владельцев.

Наконец, важным моментом для понимания экономической сущности финансовых активов является то, что они приносят доход. Это делает их капиталом для владельцев. Однако такой капитал значительно отличается от реального капитала: он не функционирует в процессе производства, а является фиктивным. Его движение лишь опосредствует распределение материальных ценностей.

К важнейшим специфическим свойствам финансовых активов следует отнести: правовую признанность, обращаемость (способность быть объектом свободной купли / продажи на рынке), стандартность (наличие законодательно установленного перечня обязательных реквизитов), ликвидность (способность превращаться в наличные деньги), риск (величина ожидаемого дохода не всегда точно определена) и др.

Исходя из изложенного, можно дать следующее определение финансового актива.

Финансовый актив — это документ или контракт, который имеет денежную стоимость, отражает связанные с ним имущественные права, может самостоятельно обращаться на рынке и быть объектом купли-продажи или иных сделок, а также служит источником получения дохода, выступая разновидностью денежного капитала.

Классификация финансовых активов достаточно обширна и зависит от положенного в ее основу признака.

По выполняемой рыночной функции их разделяют на две большие группы: инструменты денежного рынка и инструменты рынка капиталов.

Инструменты денежного рынка — это коммерческие и финансовые векселя, краткосрочные депозиты, сберегательные и депозитные сертификаты банков, государственные и муниципальные облигации и другие инструменты, срок обращения которых не превышает 1 год.

Эта группа включает различные по назначению, форме, эмитентам и держателям виды активов, общей чертой которых является выражение отношений заимствования денег на сравнительно короткие сроки. Некоторые из них, например, векселя, могут использоваться как средство платежа, т. е. вместо денежных средств.

Экономическая роль финансовых активов данной группы состоит в обеспечении непрерывности кругооборота промышленного, коммерческого и банковского капитала, бесперебойности бюджетных расходов, в ускорении процесса реализации товаров и услуг и т. п. Существование подобных инструментов также позволяет участникам хозяйственной деятельности использовать высвобождающиеся на короткое время денежные средства в качестве капитала, приносящего доход.

Инструментами рынка капиталов выступают акции, облигации, долгосрочные займы, депозиты, депозитные и сберегательные сертификаты, ипотечные и закладные бумаги и др., срок обращения которых больше года. Средства, полученные путём выпуска и продажи этих активов, предназначены для образования или увеличения капитала коммерческих предприятий, а также для поддержания эффективной структуры государственного долга и финансирования долгосрочных федеральных и региональных программ. Финансовые инструменты рынка капиталов играют важную роль в экономике, так как с их помощью осуществляется формирование и привлечение капитала для реального производства.

В зависимости от сущности выражаемых экономических отношений различают долговые (облигации, депозиты и депозитные сертификаты, векселя, банковские кредиты), долевые (обыкновенные и привилегированные акции) и производные (фьючерсы, опционы, форварды, свопы, варранты) финансовые инструменты.

По физической форме выпуска они делятся на документарные (т.е. отпечатанные типографским способом, в виде бланков, сертификатов, договоров и т. д.) и бездокументарные (существующие в электронной форме, в виде записей компьютерных файлов на машинных носителях информации).

По сроку обращения различают краткосрочные (до 1 года), среднесрочные (от 1 до 3−5 лет), долгосрочные (от 5 до 50 лет) и бессрочные финансовые активы.

По механизму формирования и выплаты дохода можно выделить активы с фиксированным (различные виды облигаций, депозитные и сберегательные сертификаты, векселя, банковские депозиты и т. д.), плавающим (некоторые вилы долговых инструментов, например облигации с плавающим купоном) и переменным доходом (обыкновенные акции, фьючерсы, опционы и др.).

По степени риска различают безрисковые (риск неполучения дохода и потери вложенного капитала формально отсутствует), среднерисковые (риск соответствует среднерыночному) и высокорисковые финансовые активы.

По характеру обращения финансовые активы делятся на рыночные (т.е. свободно обращающиеся и являющиеся объектом купли / продажи на фондовых рынках) и нерыночные (не являющиеся объектом свободной купли / продажи, например банковские депозиты, коммерческие векселя, страховые полисы и др.).

Финансовые активы являются наиболее ликвидными объектами инвестирования. Однако цена подобных активов может значительно отклоняться от их номинальной либо справедливой стоимости. Таким образом, вложения в финансовые активы связаны с повышенным риском.

В настоящее время существует множество различных финансовых инструментов, которые могут выступать в качестве объектов для инвестирования. Однако львиная доля подобных вложений в мировой и отечественной практике осуществляется в инструменты фондового рынка — ценные бумаги.

Согласно ГК РФ ценная бумага — это документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении.

Важным признаком классификации ценных бумаг в Российской Федерации является их подразделение на эмиссионные и неэмиссионные.

Эмиссионная ценная бумага характеризуется следующими признаками:

- 1) закрепляет имущественные и неимущественные права владельцев, подлежащие удостоверению, уступке и безусловному осуществлению;

- 2) размещается выпусками;

- 3) имеет равные объем, и сроки осуществления прав внутри одного выпуска вне зависимости от времени.

Ценные бумаги, не отвечающие хотя бы одному из этих требований относятся к неэмиссионным.

Согласно ФЗ от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» к эмиссионным бумагам относятся акции, облигации и опционы.

Проведение операций с финансовыми инструментами предполагает предварительный анализ их количественных и качественных характеристик, важнейшими из которых являются стоимость, доходность и риск.

При таком подходе оценка финансовых активов сводится к решению двух основных задач — определению «внутренней», или «справедливой» стоимости (fair value — V) и доходности финансовых активов. В совокупности они составляют необходимый минимум критериев для принятия решений.

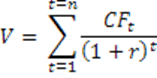

В финансовом отношении «внутренняя», или «справедливая» стоимость любого актива V равна дисконтированной стоимости генерируемого им в будущем потока платежей, т. е.

инвестор финансовый доход фондовый.

.

Где V — внутренняя (справедливая) стоимость актива;

CFt — выплата по активу в момент t;

r — требуемая или альтернативная ставка доходности.

Таким образом, решение проблемы оценки зависит от того насколько точно удастся определить или предсказать потоки платежей, время их осуществления и ставки дисконтирования.

Как уже отмечалось, основными видами финансовых активов, играющих важную роль в рыночной экономике и хозяйственной деятельности предприятий, являются акции и облигации. Поэтому далее будут рассмотрены базовые методы и модели оценки их стоимости и доходности.