Анализ показателей платежеспособности и финансовой устойчивости

С другой стороны, кредиторскую задолженность можно оценивать как источник краткосрочного привлечения денежных средств. Стратегия организации в этом случае должна предусматривать возможность их скорейшего вовлечения в оборот с целью рационального вложения в наиболее ликвидные виды активов, приносящие наибольший доход. При росте доли наиболее ликвидных активов, возмещение дебиторской задолженности… Читать ещё >

Анализ показателей платежеспособности и финансовой устойчивости (реферат, курсовая, диплом, контрольная)

Состояние расчетно-платежной дисциплины в организации оказывает существенное влияние на ее платежеспособность и финансовую устойчивость.

Наличие дебиторской задолженности в балансе и отнесение ее к наиболее ликвидным активам не гарантирует получения денежных средств со стороны дебиторов организации. Более того, дебиторская задолженность может быть списана в разряд задолженности, по которой истек срок исковой давности, или других долгов, нереальных для взыскания. В том случае, если организация заранее оценила реальность и надежность погашения такой задолженности и зарезервировала суммы под ее списание, эти последствия могут не сказаться на ритмичности функционирования организации и ее платежеспособности. Наоборот, непредвиденность ситуации возможного погашения дебиторской задолженности, потеря значительных денежных средств в обороте создадут серьезные проблемы с текущей платежеспособностью и нарушат производственный процесс. Кроме того, это скажется на формировании финансовых результатов, уменьшение чистой прибыли и рентабельности организации.

В свою очередь, кредиторская задолженность относится к краткосрочным обязательствам, а ее остатки по группам кредиторов характеризуют их преимущественное право на имущество организации. Это означает, что в любое время кредиторы могут потребовать погашения долгов. При неудовлетворительной структуре актива баланса, проявляющийся в увеличении доли сомнительной дебиторской задолженности, возможна ситуация, когда организация будет неспособна отвечать по своим обязательствам, что может привести к банкротству.

С другой стороны, кредиторскую задолженность можно оценивать как источник краткосрочного привлечения денежных средств. Стратегия организации в этом случае должна предусматривать возможность их скорейшего вовлечения в оборот с целью рационального вложения в наиболее ликвидные виды активов, приносящие наибольший доход.

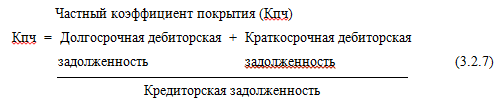

Статьи дебиторской и кредиторской задолженности участвуют в расчете различных коэффициентов платежеспособности и финансовой устойчивости.

Характеризует величину покрытия дебиторской задолженностью текущей кредиторской задолженности. Кроме того, показывает платежные возможности организации при условии погашения всей суммы дебиторской задолженности (в том числе «невозвратной»).

Снижение данного показателя за отчетный год свидетельствует о снижении уровня ликвидности этого вида актива и о росте убытков организации.

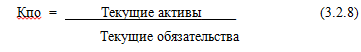

Общий коэффициент покрытия текущих обязательств оборотными активами (Коэффициент текущей ликвидности)(Кпо).

Показывает, насколько текущие обязательства (в том числе кредиторская задолженность) покрываются оборотными активами организации.

При росте доли наиболее ликвидных активов, возмещение дебиторской задолженности и реализации неликвидных запасов значение показателя возрастает, что свидетельствует об улучшении его платежеспособности и реальности погашения текущих долгосрочных и краткосрочных обязательств.

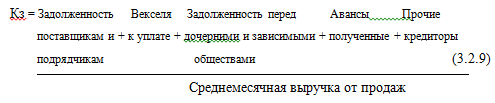

Коэффициент задолженности другим организациям (Кз).

Характеризует вероятность расчета организации с прямыми кредиторами-контрагентами при условии получения выручки, сумма которой будет сохраняться на уровне среднемесячной.

Среднемесячная выручка определяется путем деления суммы выручки за год на 12 месяцев. Уменьшение значения знаменателя приведет к проблемам с платежеспособностью организации.

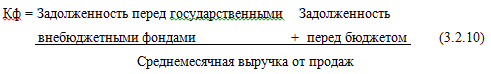

Коэффициент задолженности фискальной системе (Кф).

Среднемесячная выручка от продаж Характеризует возможность покрытия суммой полученной среднемесячной выручки обязательств (задолженности) перед государственными внебюджетными фондами и бюджетом.

Рост этого показателя является отрицательной тенденцией, свидетельствующей об увеличении обязательств перед бюджетом, не обеспеченных достаточной суммой выручки.

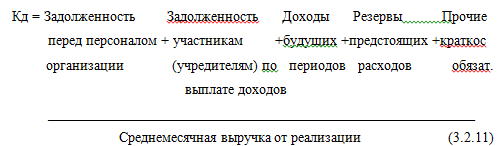

Коэффициент внутреннего долга (Кд).

Характеризует общую степень платежеспособности и распределения показателя по видам задолженности, отнесенным к среднемесячной выручке организации. Одновременно является показателем оборачиваемости по соответствующей группе обязательств организации.

Оптимальное значение коэффициента достигается при снижении показателя числителя и роста суммы знаменателя.

Анализ этих коэффициентов осуществляется на начало и конец года, приводится их сравнительная оценка, характеризующая финансовое состояние организации.

На основании показателей бухгалтерского баланса определим коэффициенты платежеспособности и финансовой устойчивости ООО «ИРЗ».

Таблица 3.4.1.

Анализ коэффициентов платежеспособности и финансовой устойчивости.

Показатели. | Начало года. | Конец года. | Изменение (+,-). |

Частный коэффициент покрытия. | 0,067. | 0,062. | — 0,005. |

Общий коэффициент покрытия. | 0,506. | 0,489. | — 0,017. |

Коэффициент задолженности другим организациям. | 10,525. | 9,083. | — 1,442. |

Коэффициент задолженности фискальной системе. | 11,450. | 9,818. | — 1,632. |

Коэффициент внутреннего долга. | 1,466. | 0,746. | — 0,720. |

Частный коэффициент покрытия показывает недостаточную степень обеспеченности текущих обязательств средствами, числящимися в дебиторской задолженности. Причем к концу года он снизился, что свидетельствует о снижении уровня ликвидности этого вида актива. На один рубль краткосрочных обязательств на начало года приходилось 0,07 руб. дебиторской задолженности, а на конец года 0,06 руб. Эти значения гораздо меньше стандартного (1−2), что может вызвать проблемы с платежеспособностью и покрытием долгов. Снижение показателя задолженности другим организациям свидетельствует об увеличение возможности покрытия долгов перед прямыми кредиторами-контрагентами вследствие их пропорционального роста по сравнению со среднемесячной выручкой от продаж. Такая ситуация наблюдается и с задолженностью фискальным органам. Коэффициент внутреннего долга на конец года составил 0,745, по сравнению с началом года данный показатель снизился в два раза.

Исходя из проведенного анализа дебиторской и кредиторской задолженности можно сделать следующие выводы, что у завода существуют проблемы с платежеспособностью, финансовой устойчивостью, и снижением реальности погашения текущих долгосрочных и краткосрочных обязательств.