Анализ состава и структуры динамики денежных потоков ООО «Парус»

Наличные денежные средства, ценные бумаги и денежные документы, хранящиеся непосредственно на предприятии составляют кассу предприятия. В мировой практике принято, что касса должна обеспечивать текущие потребности предприятия в наличности (выдача зарплаты, средств на командировочные расходы и т. д.), а основная масса денежных средств и приравненных к ним активов принято хранить в банке… Читать ещё >

Анализ состава и структуры динамики денежных потоков ООО «Парус» (реферат, курсовая, диплом, контрольная)

Денежные средства и ценные бумаги — наиболее ликвидная часть текущих активов — являются составляющей оборотного капитала. К денежным средствам относятся деньги в кассе, на расчетных и депозитных счетах.

Наличные денежные средства, ценные бумаги и денежные документы, хранящиеся непосредственно на предприятии составляют кассу предприятия. В мировой практике принято, что касса должна обеспечивать текущие потребности предприятия в наличности (выдача зарплаты, средств на командировочные расходы и т. д.), а основная масса денежных средств и приравненных к ним активов принято хранить в банке на расчетном счете, депозите.

Расчетные счета открываются предприятиям, являющимся юридическими лицами и имеющим самостоятельный баланс.

На расчетном счете сосредотачиваются свободные денежные средства и поступления за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления.

В современной практике хозяйствования расчетный счет считается наиболее оптимальной формой хранения необходимых в текущей деятельности денежных средств.

К денежным средствам предприятия относятся также ликвидные ценные бумаги, находящиеся в кассе предприятия или в депозитарии банка.

Таблица 1 Состав и структура денежных средств ООО «Парус» в 2006 г., тыс. руб.

Показатель. | 01.01.2006. | 01.04.2006. | 01.07.2006. | 01.10.2006. |

Денежные средства (всего). | 14 379. | 23 046. | 134 126. | 133 467. |

касса. | ||||

расчетные счета. | 14 115. | 22 809. | 133 931. | 133 313. |

Как видно из таблицы 1. касса составляет незначительный удельный вес в общем объеме денежных средств предприятия. Это объясняется преобладанием безналичной формы расчета с клиентами и переходом на выплату заработной платы работникам посредством пластиковых карт «Сбербанка».

Довольно значительную долю имеет категория «расчетные счета». С расчетного счета производятся почти все платежи предприятия: оплата поставщикам за материалы, погашение задолженности бюджету, соцстраху, получение денег в кассу для выдачи заработной платы, материальной помощи, премий и т. п. Выдача денег, а также безналичные перечисления с этого счета банком осуществляются, как правило, на основании приказа предприятия — владельца расчетного счета или с его согласия (акцепта).

Таким образом, структура денежных средств предприятия не является стабильной. Наибольший удельный вес занимает категория «расчетные счета».

Финансовое состояние предприятия с позиции краткосрочной перспективы оценивается показателями ликвидности и платежеспособности, в наиболее общем виде характеризующими, может ли оно своевременно и в полном объеме произвести расчеты по краткосрочным обязательствам перед контрагентами.

Оценка платёжеспособности осуществляется на основе характеристики ликвидности текущих активов, т. е. времени, необходимого для превращения их в денежную наличность. От степени ликвидности баланса зависит платёжеспособность предприятия. В то же время ликвидность характеризует не только текущее состояние расчётов, но и перспективу.

Основными признаками платежеспособности являются: а) наличие в достаточном объеме средств на расчетном счете; б) отсутствие просроченной кредиторской задолженности.

Ликвидность и платежеспособность могут оцениваться с помощью абсолютных и относительных показателей. Из абсолютных основным является показатель, характеризующий величину собственных оборотных средств (NWC).

Алгоритм расчета показателя NWC:

NWC = А2 — П5 = Ао — Пкр, (2.1).

где Ао — оборотные активы;

Пкр — краткосрочные пассивы. [8, c.219].

По анализируемому предприятию расчет производится следующим образом (по состояния на 01.01.2005):

NWC = А2 — П5 = 6 626 858 — 5 746 223 = 880 635 (тыс. руб.).

Полученное значение представляет собой чистый оборотный капитал. Экономическая его трактовка такова: какая сумма оборотных средств останется в распоряжении предприятия после расчетов по краткосрочным обязательствам; в некотором смысле это характеристика свободы маневра и финансовой устойчивости предприятия с позиции краткосрочной перспективы.

Заметим, что, во-первых, величина чистого оборотный капитал достаточна для покрытия текущих обязательств, во-вторых, нет и избытка оборотных средств, что могло бы свидетельствовать о нерациональном использовании ресурсов.

Для оценки перспективной платёжеспособности рассчитывают следующие показатели ликвидности: коэффициент абсолютной ликвидности, срочной ликвидности, текущей ликвидности.

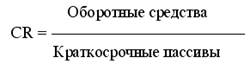

Коэффициент текущей ликвидности дает общую оценку ликвидности предприятия, показывая, сколько рублей оборотных средств (текущих активов) приходится на один рубль текущей краткосрочной задолженности (текущих обязательств) [24, c.163]:

(2.2).

CR = 6 626 858 / 5 746 223 = 1, 1533.

При расчете данного показателя учитывалось, что доходы и расходы будущих периодов, а также резервы предстоящих расходов равны нулю.

Согласно с международной практикой, значение коэффициента текущей ликвидности должно находиться в пределах от 1 до 2. Таким образом, рассчитанный нами коэффициент соответствует рекомендуемому значению. Это означает, что у предприятия достаточно средств, которые могут быть использованы для погашения краткосрочных обязательств.

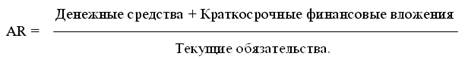

Коэффициент абсолютной ликвидности (платежеспособности) является наиболее жестким критерием ликвидности предприятия; показывает, какая часть краткосрочных заемных обязательств может быть при необходимости погашена немедленно за счет имеющихся денежных средств [24, c.164]:

(2.3).

AR = (95 718 + 40 916) / 5 746 223 = 0, 0238.

Рекомендуемое значение данного показателя: 0,2−0,5. Однако опыт работы с отечественной отчетностью показывает, что его значение, как правило, варьирует в пределах от 0,05 до 0,1.

Тем не менее, рассчитанное значение показателя меньше нижней границы рекомендуемого интервала. Это означает, что лишь небольшая часть краткосрочных долговых обязательств может быть покрыта за счёт денежных средств и их эквивалентов в виде рыночных ценных бумаг и депозитов.

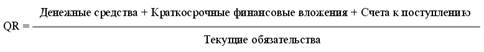

Коэффициент срочной ликвидности рассчитывается следующим образом [24, c.165]: :

(2.4).

QR = (95 718 + 40 916+5581124) / 5 746 223 = 0,995.

Рекомендуемое значение коэффициента: 0,5−1, рассчитанное значение его соответствует рекомендуемому, хотя и приближается к верхней границе. Отметим, что к источникам покрытия обязательств относится дополнительно дебиторская задолженность, что несколько уменьшает степень ликвидности активов.

Подводя итог данному вопросу, отметим, что на основании рассчитанных показателей можно сказать, что баланс на конец 2004 года являлся ликвидным, каждая группа актива покрывает сопоставимую с ней группу пассивных обязательств предприятия. Предприятие является платежеспособным и кредитоспособным.

В связи с этим, предприятию и в дальнейшем необходимо контролировать выполнение плана по производству и реализации продукции; проводить мероприятия по снижению себестоимости; не допускать избыточного самофинансирования.

Одним из главных условий нормальной деятельности предприятия является обеспеченность денежными средствами, оценить которую позволяет анализ денежных потоков.

Для определения потоков денежных средств используется прямой и косвенный метод. Разница между ними состоит в различной последовательности процедур определения величины потока денежных средств [16, c.54].