Анализ состава и структуры кредиторской и дебиторской задолженности организации

Анализ дебиторской и кредиторской задолженности включается в пояснительную записку отдельным блоком в раздел, отражающий порядок расчета и анализа важнейших экономических и финансовых показателей деятельности организации. Анализ показателей дебиторской и кредиторской задолженности проводится в три этапа: анализ динамики и структуры дебиторской и кредиторской задолженности; анализ оборачиваемости… Читать ещё >

Анализ состава и структуры кредиторской и дебиторской задолженности организации (реферат, курсовая, диплом, контрольная)

Наличие кредиторской задолженности у организации — нормальное явление при условии, что данная задолженность своевременно погашается. В противном случае может возникнуть просроченная кредиторская задолженность, что в конечном итоге приводит к выплате штрафов, применению санкций и ухудшению финансового положения. Информация о дебиторской и кредиторской задолженности предприятия отражается в бухгалтерском балансе в развернутом виде: счета расчетов, имеющие дебетовое сальдо, приводятся в активе, а кредитовое сальдо — в пассиве. По строке (далее стр.) 230 баланса отражается дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты; задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты. Кроме того, на основании показателей баланса возможна оценка дебиторской задолженности по ее видам. Кредиторская задолженность представлена общей суммой по стр. 620 и в разрезе счетов расчетов, имеющих кредитовое сальдо. Данные по этим строкам баланса взаимосвязаны со статьями раздела 2 «Дебиторская и кредиторская задолженность» ф.№ 5, в котором приводятся сведения об изменении дебиторской и кредиторской задолженности за отчетный год. Содержание этой формы дополняет показатели бухгалтерского баланса и предусматривает возможность группировки дебиторской и кредиторской задолженности: по направлениям возникновения и погашения обязательств;- по видам долгосрочной и краткосрочной задолженности (в том числе кредиторской, по которой не предусмотрено разделение по видам в бухгалтерском балансе); по статье просроченной задолженности. Кроме того, из этого раздела и справочных сведений к нему можно извлечь информацию для анализа: о суммах обеспечения обязательств и платежей полученных и выданных, отраженных на забалансовых счетах 008 «Обеспечения обязательств и платежей полученные» и 009 «Обеспечения обязательств и платежей выданные»; о движении векселей выданных и полученных; об изменении обязательств покупателей по поставленной им продукции (работам, услугам) по фактической себестоимости; о наличии дебиторской и кредиторской задолженности по наименованиям организаций (сгруппированной на основании данных аналитического учета). Раскрывая дополнительные сведения о наличии на начало и конец отчетного года отдельных видов дебиторской и кредиторской задолженности в ф.№ 5, организация выполняет требования п. 27 ПБУ 4/99. Помимо этого в пояснительной записке к бухгалтерской отчетности должны быть приведены результаты анализа выполнения расчетно-платежной дисциплины, просроченной кредиторской и дебиторской задолженности, полноты перечисления соответствующих налогов в бюджет, уплаченных (подлежащих уплате) штрафных санкций за неисполнение обязательств перед бюджетом. В соответствии с п. 134 Методических рекомендаций о порядке формирования показателей бухгалтерской отчетности организации в пояснительной записке подлежат раскрытию данные статей, по которым в бухгалтерском балансе отражаются прочие дебиторы и кредиторы.

Анализ дебиторской и кредиторской задолженности включается в пояснительную записку отдельным блоком в раздел, отражающий порядок расчета и анализа важнейших экономических и финансовых показателей деятельности организации. Анализ показателей дебиторской и кредиторской задолженности проводится в три этапа: анализ динамики и структуры дебиторской и кредиторской задолженности; анализ оборачиваемости дебиторской и кредиторской задолженности; анализ показателей платежеспособности и финансовой устойчивости. В обобщенном виде изменения сумм дебиторской и кредиторской задолженности за отчетный год характеризуются данными баланса. На основании данных бухгалтерского баланса проанализируем изменения в динамике и структуре дебиторской и кредиторской задолженности Крайпотребсоюза. Значительный удельный вес дебиторской и кредиторской задолженности в составе имущества и обязательств определяет их значимость в оценке финансового состояния организации. Эти суммы являются существенными для их раскрытия и пояснения в бухгалтерской отчетности. За отчетный год их вес в балансе возрастает. Доля долгосрочной дебиторской задолженности Крайпотребсоюза за отчетный год практически не изменилась и составила 8,6%. В то же время доля краткосрочной дебиторской задолженности возросла на 3,9% и составила на конец года 52,9%, хотя она и относится к быстроликвидным активам.

Причиной такой ситуации является организованная работа с арендаторами со стороны руководства Крайпотребсоюза. присутствие достаточной суммы денежных средств, вовлекаемых в оборот, у Крайпотребсоюза, очевидно, так как растет доля кредиторской задолженности. К концу отчетного года она составила 32%. Статьи «Прочие дебиторы» и «Прочие кредиторы» раскрываются в пояснительной записке в том случае, если они признаны существенными. У Крайпотребсоюза по строке «Прочие дебиторы» отражена задолженность персонала по прочим операциям, не связанным с оплатой труда (счет 73), задолженность подотчетных лиц (счет 71), переплата по налогам и сборам (счет 68, 69), а также задолженность по имущественному и личному страхованию; по претензиям; по суммам, удержанным из оплаты труда работников организации в пользу других организаций и отдельных лиц на основании исполнительных документов или постановлений судов, и др. Удельный вес этих статей в балансе значительно увеличился за год. Доля прочей долгосрочной задолженности на конец года составила 8,6%, краткосрочной задолженности- 23,3%, а прочей кредиторской задолженности — 19,3%.

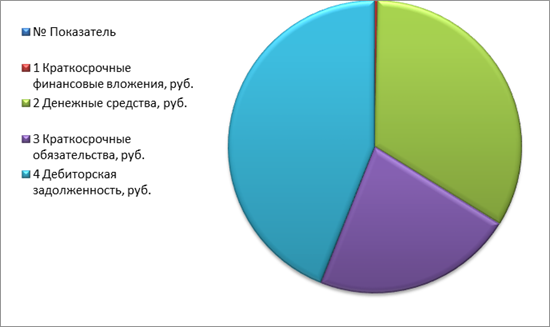

Таблица 1 — Исходные данные для расчета показателей платежеспособности Забайкальского крайпотребсоюза за 2010 — 2011 гг.

№. | Показатель. | ||

Краткосрочные финансовые вложения, руб. | |||

Денежные средства, руб. | |||

Краткосрочные обязательства, руб. | |||

Дебиторская задолженность, руб. |

Обособленно раскрывается просроченная (не погашенная в сроки, установленные договором) задолженность по каждой группе дебиторской и кредиторской задолженности. При наличии просроченной задолженности длительностью свыше трех месяцев суммы по ней отражаются по отдельным строкам раздела 2 ф.№ 5. Организации можно рекомендовать закрепить в договорах с покупателями условие предоплаты, частичной или полной. Аналогичная ситуация складывается в расчетах организации с кредиторами. Платежеспособность Крайпотребсоюза в долгосрочной перспективе, т. е. его способность после того, как оборотные активы в виде производственных запасов будут запущены в производственный процесс, произвести и реализовать продукцию и получить средства с дебиторов (покупателей). Следует отметить, что в динамике коэффициентов наблюдается тенденция снижения коэффициентов платежеспособности, что наглядно отражено на рисунке 1.

Рисунок 1 — Динамика коэффициентов платежеспособности Крайпотребсоюза за 2010 — 2011 гг.

Снизить объем дебиторской задолженности можно, например, путем снижения арендной платы. Тогда появятся дополнительные денежные средства для выплаты задолженности поставщикам. Коэффициент текущей ликвидности (покрытия) (КТЛ) отражает платежеспособность хозяйствующего субъекта в долгосрочной перспективе, т. е. его способность после того, как оборотные активы в виде производственных запасов будут запущены в производственный процесс, произвести и реализовать продукцию и получить средства с дебиторов (покупателей). В данном случае обеспеченность денежными средствами хозяйствующего субъекта «тормозится» за счет вложения средств в запасы и отвлечения средств в виде дебиторской задолженности. Нормативное значение коэффициента 2. Анализ коэффициентов должен проводиться в динамике. В случае отрицательной тенденции необходимо выявить факторы, оказавшие негативное влияние и подвергать их более глубокому анализу.

Таким образом, структура баланса Забайкальского крайпотребсоюза является в целом удовлетворительной, но руководству анализируемой организации необходимо принять меры по повышению абсолютной платежеспособности, увеличив суму наиболее высоколиквидных активов, либо уменьшив объем кредиторской задолженности. Финансовая устойчивость характеризуется стабильным превышением доходов над расходами, свободным маневрированием денежными средствами и эффективным их использованием в процессе текущей деятельности.

Таблица 2.

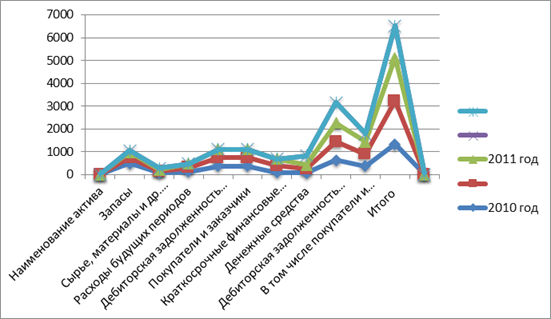

Сравнительный анализ показателей оборотных активов за 2010, 2011 года: (единица измерения тыс.руб.).

2010 год. | 2011 год. | |||

Наименование актива. | На начало года. | На конец года. | На начало года. | На конец года. |

Запасы. | ||||

Сырье, материалы и др. аналогичные ценности. | ||||

Расходы будущих периодов. | ; | |||

Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты). | ; | |||

Покупатели и заказчики. | ; | |||

Краткосрочные финансовые вложения. | ||||

Денежные средства. | ||||

Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты). | ||||

В том числе покупатели и заказчики. | ||||

Итого. |

Исходя из результатов данной таблицы можно сделать вывод том, что в 2011 году вложение денежных средств больше, чем в 2010 на 51 000 рублей: 2010;2011= 3231−3282=-51 тыс. руб. Представим в виде графика:

Таблица 3.

Сравнительный анализ показателей внеоборотных активов за 2010, 2011 года:

Наименование актива. | 2010 год. | 2011 год. | ||

На начало года. | На конец года. | На начало года. | На конец года. | |

Основные средства. | ||||

Незавершенное строительство. | ||||

Долгосрочные финансовые вложения. | ||||

Итого. |

Исходя из данных таблицы можно сделать вывод о том, что в 2010 году выплата денежных средств составила на 174 тыс. руб. меньше, чем в 2011 году: 2010;2011= 44 821−44 995=-174 тыс. руб. (ед.измерения тыс. руб).