Организация учетной и контрольной работы на предприятии

Принятые на учет по счету 55 «Специальные счета в банках» средства в аккредитивах списываются по мере использования их (согласно выпискам кредитной организации), как правило, в дебет счета 60 «Расчеты с поставщиками и подрядчиками». Неиспользованные средства в аккредитивах после восстановления кредитной организацией на тот счет, с которого они были перечислены, отражаются по кредиту счета 55… Читать ещё >

Организация учетной и контрольной работы на предприятии (реферат, курсовая, диплом, контрольная)

Кассовые операции — операции по приему, хранению и расходу наличных денег и денежных документов. Порядок осуществления кассовых операций регламентируется нормативными актами Центробанка РФ.

- 1. Работу с кассой осуществляет кассир, на которого посредством подписания договора о полной материальной ответственности возлагается ответственность за сохранение денег и денежных документов. Наличные деньги и денежные документы хранятся в кассе — специально оборудованном помещении организации или сейфе. Работая с наличными деньгами необходимо соблюдать следующие правила:

- 2. Соблюдение лимита остатка кассы. Ежегодно организация обязана предоставлять на утверждение в банк, осуществляющий ее кассовое обслуживание, Расчет сумм лимита (предельно допустимой суммы наличности в кассе на конец дня). Когда лимит не установлен, он признается равным нулю. Ежедневно в случае превышения лимита на конец дня излишек должен быть сдан в банк (кроме 3-х рабочих дней для выплаты зарплаты, когда допускается хранение неограниченного количества денег).

- 3. Использование наличной выручки. Расходование наличной выручки согласовывается с банком и ограничено конкретным перечнем расходов на выплату зарплаты, пособий, премий, закупку с/х продукции, скупку тары и вещей у населения, командировочные расходы, хозяйственные нужды. Внесение наличных денег из кассы организации на банковские счета других организаций и физических лиц не допускается.

- 4. Соблюдение предельного размера расчетов наличными между юридическими лицами. Согласно указанию ЦБ РФ «Об установлении предельного размера расчетов между юридическими лицами» данный предел составляет 60 000 рублей по одной сделке. Т. е. по договорам, стоимость которых больше указанной суммы, расчеты наличными деньгами запрещены. К расчетам с физическими лицами и индивидуальными предпринимателями данное ограничение не применяется.

- 5. Применение контрольно-кассовой техники. При продаже товаров, работ, услуг за наличный расчет (или при оплате пластиковыми картами) в установленных случаях должна применяться контрольно-кассовая техника, включенная в Государственный Реестр.

Нарушение правил работы с наличными деньгами влечет административную ответственность должностных лиц организации в размере от 4000 до 5000 рублей и организации как юридического лица — 40 000 — 50 000 рублей (ст. 15.1 КоАП РФ).

Наличные деньги поступают в кассу организации:

- · с банковских счетов организации;

- · от покупателей (выручка от продаж);

- · от подотчетных лиц (возврат неиспользованных сумм);

- · в оплату за денежные документы;

- · от сотрудников организации (возврат займов, возмещение ущерба);

- · от учредителей (внесение уставного капитала) и т. д.

Операции по поступлению денежных средств в кассу оформляются унифицированным первичным документом — Приходным кассовым ордером (форма КО-1). Бухгалтер выписывает (оформляет на компьютере) 1 экземпляр приходного кассового ордера. Отрывную часть (квитанцию) необходимо заверить печатью и выдать лицу, внесшему деньги в кассу. Деньги, которые поступают в кассу как выручка за товары, работы, услуги нужно оформлять с применением кассового аппарата, т. е. помимо квитанции к приходному ордеру покупателю должен быть выдан кассовый чек. Если в течение дня таких операций совершается несколько (например, работа магазина), то покупатель получает только чек, а в конце дня на сумму общей выручки оформляется один приходный ордер.

Выписанный приходный ордер регистрируется в Журнале регистрации приходных и расходных кассовых документов (форма КО-3), и подшивается к отчету кассира (отрывной лист Кассовой книги).

Для учета поступления наличных денег в кассу и выдачи их из кассы в Плане счетов предназначен счет 50 «Касса». Этот счет активный, сальдо по дебету счета 50 «Касса» показывает остаток наличных денег в кассе. Все поступления денежных средств в кассу организации отражаются по дебету счета 50 «Касса», а выдача денег из кассы — по кредиту этого счета. Корреспондирующий счет зависит от содержания хозяйственной операции. К счету 50 «Касса» могут быть открыты субсчета: 50−1 «Касса организации», 50−2 «Операционная касса», 50−3 «Денежные документы» и др.

При работе с кассовыми документами необходимо строго соблюдать следующие требования:

- · приходные кассовые ордера и квитанции к ним, а также расходные кассовые ордера и заменяющие их документы должны быть заполнены бухгалтерией четко и ясно чернилами, шариковой ручкой или выписаны на машине (пишущей, вычислительной);

- · в этих документах не допускаются подчистки, помарки или исправления (даже оговоренные);

- · прием и выдача денег по кассовым ордерам может производиться только в день их составления;

- · в приходных и расходных кассовых ордерах обязательно указываются основания для их составления и перечисляются прилагаемые к ним документы.

Все поступления и выдачи наличных денег записываются в кассовую книгу. Записи ведутся в двух экземплярах через копирку чернилами или шариковой ручкой. По каждому кассовому ордеру или заменяющему его документу делается отдельная запись. В конце рабочего дня кассир подсчитывает обороты по операциям за день и выводит остаток денег в кассе на начало следующего рабочего дня.

Организация ведет одну кассовую книгу. Она пронумерована, прошнурована и опечатана мастичной печатью. Процедура опечатывания должна проводиться в соответствии с требованиями, изложенными в порядке ведения кассовых операций в РФ. Количество листов в кассовой книге заверяется подписями руководителя и главного бухгалтера предприятия. При нумерации листов книги первые и вторые экземпляры должны иметь одинаковый номер. Первые экземпляры остаются в кассовой книге. Вторые экземпляры должны быть отрывными, они передаются в бухгалтерию вместе с приходными и расходными кассовыми документами в качестве отчета кассира под расписку в кассовой книге. При ведении кассовой книги не допускаются подчистки и неоговоренные исправления. Каждое исправление должно быть заверено подписями кассира и главного бухгалтера или лица, его заменяющего.

Контроль за правильностью ведения кассовой книги возложен на главного бухгалтера. А ответственность за соблюдение правил ведения кассовых операций несут три лица — руководитель организации, главный бухгалтер и кассир. В свою очередь банки должны систематически проверять соблюдение организациями порядка ведения кассовых операций.

Для обеспечения сохранности денежных средств в кассе периодически проводиться ревизия кассы в сроки, установленные руководителем организации. Кроме того, ревизия проводится и при смене кассира. Ревизия кассы бывает внезапной, денежная наличность проверяется путем полного полистного пересчета. Остаток денежной наличности сверяется с данными учета по кассовой книге. По результатам ревизии составляется акт.

Банк устанавливает лимит остатка денежных средств, хранящихся на счете клиента. Если сумма денежных средств на счете окажется ниже этого лимита и несмотря на предупреждения банка не будет восстановлена в течение месяца, банк имеет право расторгнуть договор с клиентом по своей инициативе. Другим основанием для расторжения договора по инициативе банка является отсутствие операций по счету в течение года. Организация может расторгнуть договор банковского счета по своей инициативе в любое время на основании заявления об этом.

Расчеты производятся через банк на основании расчетных документов. Установленные законодательством РФ формы расчета:

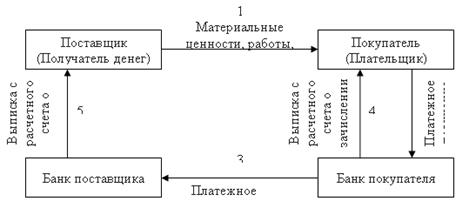

1) Расчеты платежными поручениями.

Платежное поручение представляет собой распоряжение владельца счета банку на перечисление денежных средств с его расчетного счета на счет получателя.

Рис. 1. Схема расчетов платежными поручениями

Если по условиям договора между поставщиком и покупателем производится предварительная оплата (оплата до отгрузки поставщиком материальных ценностей, до выполнения работ, до оказания услуг), то последовательность операций меняется.

Рис. 2. Схема расчетов платежными поручениями при предварительной оплате

Банк исполняет поручение на основании первого экземпляра, плательщику выдается копия платежного поручения с отметкой банка об исполнении.

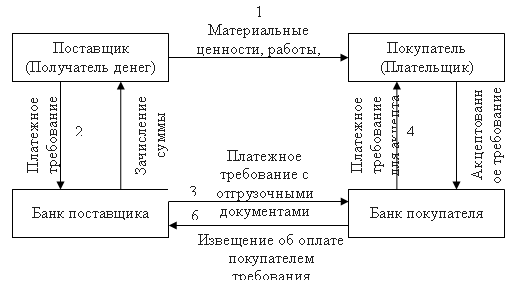

2) Расчеты платежными требованиями.

Платежное требование представляет собой расчетный документ, в котором содержится требование поставщика к покупателю об уплате ему определенной суммы через банк за поставленные материальные ценности, выполненные работы, оказанные услуги.

Рис. 3. Схема расчетов платежными требованиями

Возможен вариант, когда требование поставщик направляет прямо покупателю.

Рис. 4. Схема расчетов при прямом направлении платежного требования плательщику

В определенных случаях не требуется согласие (акцепт) плательщика. Например, требования на оплату за газ, воду, электроэнергию, телефон и другие аналогичные услуги оплачиваются без акцепта.

3) Расчеты аккредитивами.

Аккредитив представляет собой поручение банка покупателя банку поставщика оплатить расчетные документы, предъявленные поставщиком, на определенных условиях, указанных в аккредитиве.

Аккредитивы делятся на отзывные и безотзывные. Отзывный аккредитив банк-эмитент может аннулировать или изменить его условия без согласования с поставщиком, если в этом возникнет необходимость. Безотзывный аккредитив не может быть аннулирован, и его условия не могут быть изменены без согласия поставщика, в пользу которого открыт аккредитив.

4) Расчеты чеками.

Чек представляет собой письменное поручение владельца чека (чекодателя) банку, который его обслуживает, на перечисление определенной суммы денег, указанной в чеке, с его счета на счет получателя денежных средств (чекодержателя).

Для расчетов чеками организация должна получить в своем банке чековую книжку. Для этого она подает в банк заявление и одновременно платежное поручение на депонирование денежных средств, т. е. снятие определенной суммы денег с расчетного счета организации и зачисление их на специальный счет в этом же банке, с которого будут только оплачиваться чеки, выдаваемые владельцем чековой книжки.

Рис. 5. Схема расчетов чеками

Чек оплачивается в полной сумме, на которую он выписан. Чековая книжка, по которой установлен лимит расчетов, называется лимитированной чековой книжкой. По такой книжке помимо лимита устанавливается также срок ее действия. Лимит устанавливается в размере суммы денежных средств, находящихся на специальном счете.

Движение денежных средств на расчетном счете организации, т. е. их зачисление и списание, оформляется банковской выпиской.

Счет 51 «Расчетные счета» предназначен для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации на расчетных счетах организации, открытых в кредитных организациях. По дебету счета 51 «Расчетные счета» отражается поступление денежных средств на расчетные счета организации. По кредиту счета 51 «Расчетные счета» отражается списание денежных средств с расчетных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет расчетного счета организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по расчетному счету отражаются в бухгалтерском учете на основании выписок кредитной организации по расчетному счету и приложенных к ним денежно — расчетных документов. Аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету.

Для проведения операций в иностранной валюте российским юридическим лицам открываются валютные счета в уполномоченных банках Российской Федерации. Для открытия валютного счета представляются такие же документы, как и для открытия расчетного счета. После проверки документов банк оформляет распоряжение на открытие счета и заключает с клиентом договор на расчетно-кассовое обслуживание, в котором устанавливаются тарифы на услуги банка, сроки проведения операций (в пределах установленных банковским законодательством), сроки предъявления претензий и другие условия. Для проведения расчетов организациям открываются два счета — транзитный валютный счет и текущий валютный счет.

Транзитный валютный счет предназначен для зачисления всех сумм иностранной валюты, поступающих в пользу клиента как от нерезидентов, так и от резидентов. Круг операций по транзитному валютному счету организаций ограничен. Основное предназначение этого счета — контроль за обязательной продажей валюты и проведение операций по её продаже.

Текущий валютный счет организации предназначен для осуществления расчетов по экспорту и импорту товаров, работ, услуг, результатов интеллектуальной деятельности. Поступления от экспорта зачисляются в части, не подлежащей обязательной продаже, с транзитного валютного счета организации. На этот счет зачисляются также с транзитного валютного счета все другие поступления в иностранной валюте, не связанные с экспортными операциями организаций (на благотворительные цели, кредиты банков и др.).

Для обобщения информации о наличии и движении средств в иностранной валюте используется счет 52 «Валютные счета». К нему открываются субсчета «Транзитный валютный счет» и «Текущий валютный счет». Они открываются банком каждому клиенту одновременно и ведутся параллельно. Поступления валютных средств в пользу организации отражаются у неё в учете по дебету названных счетов, списание сумм иностранной валюты — по кредиту счетов. Основанием для соответствующих записей в бухгалтерском учете являются выписки банка и приложенные к ним денежно-расчетные документы.

Отдельный счет — специальный транзитный валютный счет открывается организациям, осуществляющим покупку иностранной валюты за рубли на внутреннем валютном рынка РФ через уполномоченные банки. Этот счет предназначен только для зачисления купленной иностранной валюты и её перевода в соответствии с той целью, которая была указана в поручении банку на покупку валюты. Никакие другие операции по этому счету не производятся.

Все операции по валютным счетам, осуществляемые организациями, должны соответствовать действующему валютному законодательству и режиму соответствующего счета.

Бухгалтерский учет наличия и движения валютных средств на счетах организации ведется в двух оценках — в иностранной валюте и в рублях. Пересчет сумм иностранной валюты в рубли производится по курсу ЦБ РФ на дату совершения операции, т. е. на дату зачисления и списания денежных средств в иностранной валюте. Кроме того, на каждую отчетную дату или при каждом изменении курса ЦБ РФ производится пересчет в рубли остатка средств в иностранной валюте по курсу Банка России, действующему на дату пересчета.

Для учета операций на валютном счете предприятия предусмотрен активный валютный счет 52 «Валютный счет». На счете 52 открываются валютные счета: 52/1 — «Валютные счета внутри страны», 52/2 — «Валютные счета за рубежом».

Записи операций на валютных счетах ведутся в валюте платежа (доллары США, немецкие марки и т. д.) и её рублевом эквиваленте по курсу ЦБ РФ, установленному на дату поступления (списания) средств на валютные счета с валютных счетов.

По дебету счета 52 фиксируются поступления валютных платежей с кредита счетов: 50, 41, 62, 75, 76, 90 и др. в зависимости от вида поступления, а по кредиту — списания валютных средств в дебет счетов: 50, 60, 75, 76, 90 и др. в зависимости от вида платежа.

Выписки банка по валютному счету отражают все операции в иностранной валюте, а бухгалтерия должна переводить путем пересчета иностранной валюты по курсу ЦБ РФ, действующему на дату выписки расчетно-денежных документов. Все выписки банка обрабатываются и разносятся в инвалютных рублях в регистрах бухгалтерского учета (в рублях и валюте). Ежеквартально уполномоченные банки начисляют и выплачивают предприятию проценты по текущим валютным счетам, которые в бухгалтерии отражаются так: Дебет 52 «Валютные счета» Кредит 99 «Прибыли и убытки». По транзитным валютным счетам проценты не начисляются.

Аналитический учет по счету 52 ведется по каждому счету, открытому в банке и по субсчетам. Для этих операций можно использовать карточки аналитического учета в рублях и иностранной валюте с одновременной переоценкой остатка средств. Также учет средств по счету 52 можно вести в журнально-ордерной или мемориально-ордерной форме.

Счет 55 «Специальные счета в банках» предназначен для обобщения информации о наличии и движении денежных средств в валюте Российской Федерации и иностранных валютах, находящихся на территории Российской Федерации и за ее пределами в аккредитивах, чековых книжках, иных платежных документах (кроме векселей), на текущих, особых и иных специальных счетах, а также о движении средств целевого финансирования в той их части, которая подлежит обособленному хранению.

К счету 55 «Специальные счета в банках» могут быть открыты субсчета: 55−1 «Аккредитивы»; 55−2 «Чековые книжки»; 55−3 «Депозитные счета» и др.

На субсчете 55−1 «Аккредитивы» учитывается движение средств, находящихся в аккредитивах. Зачисление денежных средств в аккредитивы отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов.

Принятые на учет по счету 55 «Специальные счета в банках» средства в аккредитивах списываются по мере использования их (согласно выпискам кредитной организации), как правило, в дебет счета 60 «Расчеты с поставщиками и подрядчиками». Неиспользованные средства в аккредитивах после восстановления кредитной организацией на тот счет, с которого они были перечислены, отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». Аналитический учет по субсчету 55−1 «Аккредитивы» ведется по каждому выставленному организацией аккредитиву.

На субсчете 55−2 «Чековые книжки» учитывается движение средств, находящихся в чековых книжках. Депонирование средств при выдаче чековых книжек отражается по дебету счета 55 «Специальные счета в банках» и кредиту счетов 51 «Расчетные счета», 52 «Валютные счета», 66 «Расчеты по краткосрочным кредитам и займам» и других аналогичных счетов. Суммы по полученным в кредитной организации чековым книжкам списываются по мере оплаты выданных организацией чеков, т. е. в суммах погашения кредитной организацией предъявленных ей чеков (согласно выпискам кредитной организации), с кредита счета 55 «Специальные счета в банках» в дебет счетов учета расчетов 76 «Расчеты с разными дебиторами и кредиторами» и др. Суммы по чекам, выданным, но не оплаченным кредитной организацией (не предъявленным к оплате), остаются на счете 55 «Специальные счета в банках»; сальдо по субсчету 55−2 «Чековые книжки» должно соответствовать сальдо по выписке кредитной организации. Суммы по возвращенным в кредитную организацию чекам (оставшимся неиспользованными) отражаются по кредиту счета 55 «Специальные счета в банках» в корреспонденции со счетом 51 «Расчетные счета» или 52 «Валютные счета». Аналитический учет по субсчету 55−2 «Чековые книжки» ведется по …

К одному из основных направлений совершенствования бухгалтерского учёта относится повышение уровня автоматизации учётно-вычислительных работ. Особенно важно в настоящее время располагать компьютерами, позволяющими создавать автоматизированные рабочие места (АРМ) бухгалтеров.

Необходимы также современные весоизмерительные приборы и другие средства регистрации информации, что позволит механизировать и автоматизировать процесс сбора информации, включая составление первичных документов.

Обязательным условием является разработка программ автоматизации регистрации и обработки бухгалтерских данных.