Налоговая нагрузка в Республике Казахстан

В свете предполагаемых реформ Республики Казахстан в сфере налогообложения возможно увеличение налоговой нагрузки на предпринимателей и перевод их с упрощенного на общеустановленный налоговый режим. По рассмотренному в настоящем анализе предприятию можно сделать вывод, что не стоит увеличивать налоговые ставки в отношении деятельности подобных субъектов бизнеса. В противном случае, при высокой… Читать ещё >

Налоговая нагрузка в Республике Казахстан (реферат, курсовая, диплом, контрольная)

Налоговая нагрузка в Республике Казахстан

В статье показаны различные методики, применяемые для расчета показателя налоговой нагрузки. Основное внимание уделено методике, используемой налоговыми органами Республики Казахстан. Указаны недостатки применяемого в Казахстане коэффициента налоговой нагрузки. Дан сравнительный анализ налоговой нагрузки по отраслям и регионам в Казахстане, а также приведена сравнительная характеристика налоговой нагрузки Казахстана с некоторыми странами мира. На основе практического примера расчета на предприятии обоснована нежелательность повышения налоговой нагрузки на бизнес и упразднения специального налогового режима на основе упрощенной декларации в данных современных экономических условиях.

В настоящее время понятие налоговой нагрузки используется при обсуждении таких актуальных вопросов экономики, как оценка результативности мероприятий налоговой реформы, оценка условий развития малого бизнеса, анализ факторов, влияющих на темпы экономического роста. В Казахстане применяются два метода по расчету коэффициента налоговой нагрузки. Это СУР (система управления рисками), разработанная Министерством Финансов РК, и методика, применяемая Евростатом.

Рассмотрим методику расчета коэффициента налоговой нагрузки и СУР. Как определено в Налоговом кодексе Республики Казахстан (НК РК) в статье 625 пункт 1, СУР базируется на оценке степени рисков и включает меры, совершаемые для обнаружения и предотвращения риска органами налоговой службы [1]. Риск — это допустимость налогоплательщиком несоблюдения обязательства по уплате налогов, в процессе которого возникает вероятность нанесения ущерба государству.

Главная цель внедрения органами налоговой службы СУР — сконцентрация акцента на сферах повышенного риска, поиск нарушений в сфере налогообложения. Помимо прочего, система управления рисками употребляется при реализации налогового контроля, а также для выбора налогоплательщиков для проведения налоговых проверок; подтверждения подлежащей возврату суммы, при превалировании НДС; выявления уровней рисков нарушения, проведенного по итогам камерального контроля.

Согласно пункту 7 ст. 625НК РК критерии степени риска и порядок использования системы управления рисками в целях подтверждения суммы превышения НДС, предъявленной к возврату, определяются Правительством РК. При этом разработаны критерии степени риска в соответствии со ст. 625 НК РК и утверждены постановлением Правительства РК от 27 марта 2013 г. № 279. Каждому критерию СУР присвоены баллы. Достаточно большое число баллов (25) присвоено первому критерию: коэффициент налоговой нагрузки (далее — КНН) налогоплательщика ниже среднеотраслевого значения КНН[1].

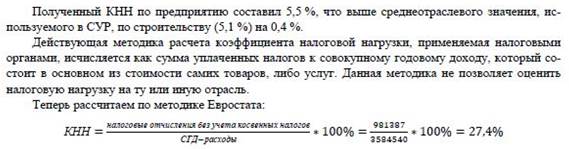

Расчет КНН определяется как отношение начисленных сумм налоговых поступлений, без таможенных платежей к совокупному годовому доходу (СГД) до корректировки:

КНН = N / V.

где N — начисленная сумма налогов и обязательных платежей в бюджет (по данным лицевых счетов, с учетом сумм, доначисленных в бюджет по результатам актов налоговых проверок и не обжалованных) без учета таможенных налогов и платежей; V — СГД до корректировки, определяемый по декларации корпоративного подоходного налога (КПН).

Министерство финансов Республики Казахстан периодически производит расчет среднеотраслевых значений КНН по видам экономической деятельности по юридическим лицам и индивидуальным предпринимателям. Значения КНН варьируют от 1% по индивидуальным предпринимателям, работающим в сфере транспорта и складирования, до 44,5% по деятельности экстерриториальных организаций и органов [1]. Среднеотраслевые значения КНН по индивидуальным предприятиям относительно ниже, чем по юридическим лицам.

Итак, расчет налоговой нагрузки в практике управления экономикой Республики Казахстан представлен в основном в виде КНН, применяемом налоговыми органами Министерства финансов в качестве критерия СУР. Однако для сравнительного анализа с практикой других стран, а также прогнозирования экономической ситуации в стране КНН не совсем применим.

В расчетах оптимальной налоговой нагрузки многие экономисты склонны использовать так называемую кривую Лаффера, которая показывает параболическую зависимость налоговых поступлений от ставки налога. Всемирно известным экономистом А. Лаффером было установлено, что максимальный объем таких поступлений достигается при ставке налога в 40−50%. При более высокой ставке происходит резкое сокращение деловой активности, исчезают стимулы к предпринимательству, возникает мощный толчок к развитию теневой экономики.

Из этого следует важный вывод: для анализа налоговой нагрузки обязательно нужно получить как фактические, так и базовые значения показателей, сопоставимые между собой. Как показал анализ существующих подходов к измерению налогового бремени, сложно получить его оценку с помощью одного показателя, необходима система показателей.

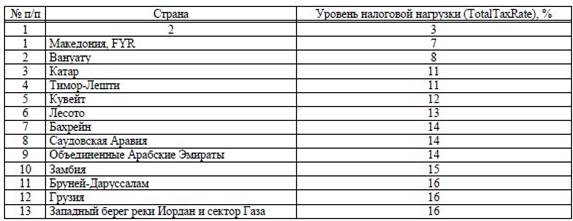

На практике уровень относительной налоговой нагрузки по странам значительно различается. Для ее сравнения наиболее часто используется показатель соотношения налоговых поступлений к объему валового внутреннего продукта (ВВП). И хотя данный показатель является в какой-то мере методом сравнения налоговой нагрузки в разных странах, необходимо учитывать, что реальная налоговая нагрузка страны зависит от особенностей национальной налоговой системы, качества налогового администрирования и фактора формирования налоговой культуры.

Следует отметить, что в Республике Казахстан отсутствует единая методика расчета налоговой нагрузки, что не позволяет сравнивать статистические данные о налогообложении в стране с позициями зарубежных государств, а самое главное, затеняет налоговую ситуацию для специалистов, пользователей и общественности.

Казахстанские исследователи изучают различные подходы к определению показателя налогового бремени: М. Н. Крейниной, А. Кадушина, Н. Михайловой, В. Вишневского, Д. Липницкого, Е. А. Кировой. Большинство авторов едины в том, что в качестве показателя, характеризующего среду распространения явления, используют какой-либо один показатель (добавленная стоимость, вновь созданная стоимость, прибыль). Абсолютный уровень налогового бремени определить нельзя, но его можно измерить относительно. Поэтому оценка уровня налогового бремени производится путем сравнения фактических значений с базовыми показателями. В зависимости от того, лучше или хуже фактические значения показателей базовых значений, можно определить, высокое или нет налоговое бремя [2].

Сравним уровень налоговой нагрузки между странами. В соответствии со следующей таблицей, по данным Всемирного банка, Казахстан расположен на 36 месте по налоговой нагрузке среди стран мира. Как видно, более низкая налоговая нагрузка, чем в Казахстане в таких странах, как Грузия (16%), Сингапур (18%), Канада, Хорватия (20%), Боливия (23%), Дания, Ирландия (26%).

Хотя в большинстве стран мира по данным Всемирного банка налоговая нагрузка выше, чем в Казахстане, тем не менее он не входит ни в первую двадцатку, ни в тридцатку стран, лидирующих по низкой налоговой нагрузке.

Анализ налоговой нагрузки в Казахстане по результатам расчетов АО «Институт экономических исследований» показал, что максимальный уровень налоговой нагрузки не должен превышать 30,7% налоговых поступлений для фискальной функции и 25,8% ВВП для производственной функции [4].

налоговый нагрузка казахстан Таблица 1.

Уровень налоговой нагрузки по данным Всемирного банка по странам.

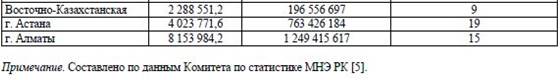

Для того чтобы показать налоговую нагрузку на уровне региона, соотнесем налоговые поступления с валовым региональным продуктом (ВРП), по сути, формирующим доход региона. Посмотрим на следующую таблицу.

Таблица 2.

Доля налогов в ВРП регионов Республики Казахстан, 2014 г.

В соответствии с таблицей видно, что самая высокая налоговая нагрузка по уплаченным налогам наблюдается в г. Астане — 19%, Атырауской — 16, Западно-Казахстанской — 16% областях, г. Алматы и Алматинской области — 15%. Это означает, что в данных регионах наблюдается более высокая степень деловой активности, собираемости налогов и налоговой культуры.

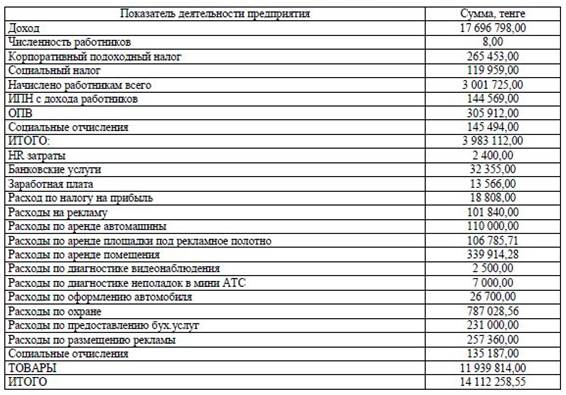

Теперь перейдем к верификации данных на микроуровне. Для верификации и бенчмаркинга изложенных нами суждений проведем анализ ТОО, предоставившего свои данные. Данное ТОО занимается производством и установкой металлопластиковых окон. Для этого обратим внимание на таблицу 3.

Таблица 3.

Данные для анализа хозяйственной деятельности ТОО за 2014 г.

Расчет показал, что КНН 27,4% по международной методике достаточно приближен к данным Всемирного банка по Казахстану — к 28%, что достоверно отражает реальность.

Итак, на основе сделанных расчетов видим, что налоговое бремя у данного предприятия соответствует требованиям СУР, а также статистическим данным Всемирного банка.

В свете предполагаемых реформ Республики Казахстан в сфере налогообложения возможно увеличение налоговой нагрузки на предпринимателей и перевод их с упрощенного на общеустановленный налоговый режим. По рассмотренному в настоящем анализе предприятию можно сделать вывод, что не стоит увеличивать налоговые ставки в отношении деятельности подобных субъектов бизнеса. В противном случае, при высокой налоговой нагрузке может возникнуть риск остановки деятельности. Предприятие работает в специальном налоговом режиме (СНР) на основе налоговой декларации с 2007 г. и оплачивает следующие налоги: КПН — 265 453 тенге, социальный налог и социальные отчисления — 265 453 тенге. При переходе на общеустановленный режим КПН составит 90 767,00 тенге, социальный налог и социальные отчисления — 296 539 тенге. Таким образом, в случае перехода данного предприятия с СНР на основе упрощённой декларации на общеустановленный режим потери бюджета составят 143 600 тенге.

В настоящее время актуальным вопросом является перевод с СНР на общеустановленный режим. Проведенный анализ показывает неэффективность в связи с тем, что поступление в бюджет уменьшится в разы. Таким образом, в случае оптимизации действующих СНР предполагается существенное снижение налоговых поступлений в государственный бюджет. В этой связи с целью удержания уровня поступлений налогов необходимо выработать концепцию альтернативного варианта для СНР (патента, упрощенной декларации), которая предусматривала бы поддержание поступлений налогов на прежнем уровне.

Итак, изложенные нами суждения показали, что по регионам налоговая нагрузка варьирует в зависимости от экономической активности региона, а также результативности деятельности налоговых служб. По предприятию налоговая нагрузка соответствует средней, как по расчетам Министерства финансов Республики Казахстан, так и по расчетам Всемирного банка.

Одни из отрицательных факторов, влияющих на снижение размера налоговых поступлений, — высокие банковские проценты кредитования и постоянный рост коммунальных услуг. В этой связи представителям государственных органов следует обратить внимание на необоснованный рост цен на их услуги, которые препятствуют поступлению налоговых платежей в бюджет в полном объеме.

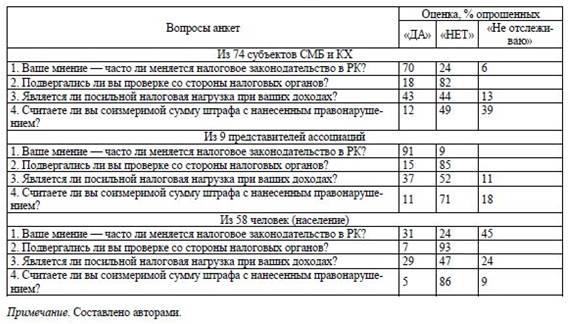

Таблица 4.

Анализ анкетных данных.

В ходе настоящего исследования было проведено анкетирование представителей малого и среднего бизнеса, крестьянских хозяйств, представителей ассоциаций и населения. В данном социологическом опросе использовалась анкета, в которой респондентам было предложено ответить на ряд вопросов в отношении налогообложения. Результаты анкетирования представлены в таблице 4.

Из приведенных в таблице цифр можно увидеть, что налоговое законодательство, по мнению респондентов, изменяется достаточно часто, налоговая нагрузка в большей степени воспринимается как высокая.

Таким образом, для повышения налоговых поступлений в бюджет необходимо реформирование налогового законодательства не в сторону ужесточения условий для бизнеса, отмены специальных налоговых режимов, а в сторону повышения контрольной функции налоговой службы и прозрачности в расчетах налогооблагаемого дохода. Налоговая нагрузка в Казахстане относительно низкая по сравнению с множеством стран мира не потому, что в Казахстане низкие ставки налогообложения. В отношении налоговой нагрузки следует рассматривать не проблему определения метода ее расчета, и даже не столько определения величины стандартных ставок. Ошибочно полагать, что в большей степени относительно невысокая величина налоговых поступлений в бюджет Республики Казахстан, которая используется в расчетах отечественных и зарубежных исследователей, обусловлена низкой налоговой нагрузкой, более верно рассматривать специфическую для Республики Казахстан низкую собираемость налогов. Практика показывает следующие причины для этого: развитие лжепредпринимателей, сокрытие реальных доходов, а также большие неофициальные расходы фирм для получения льгот и субсидий.

Предполагаемое введение налога с продаж (розничного налога) поддерживает сырьевые отрасли и снизит деятельность высокотехнологичных организаций. Любое сырьё проходит определённые стадии переработки. Каждая последующая стадия будет давать дополнительную нагрузку в виде 5% налога, и чем глубже будет переработка, тем выше налоговая нагрузка. Это касается в первую очередь приоритетных отраслей, таких как нефтехимия, биохимия и т. д.

Несмотря на то, что налоговая нагрузка в Казахстане относительно невелика, все же она недостаточна для достижения желательных условий благоприятствования для бизнеса. Тем более, если налоговая нагрузка увеличится в целях погони за фискальной функцией налогов, то будет утеряна стимулирующая функция и «экономического чуда» для «казахстанского барса» не произойдет.

- 1. Муслимова С. Система управления рисками (СУР) и расчет коэффициента налоговой нагрузки (по состоянию на 1 января 2014 года). — [ЭР]. Режим доступа: http://online.zakon.kz/Document/? doc_id=30 836 094.

- 2. Ермекбаева Б. Ж., Тагайбекова Н. П., Мамишова К. С. Налоговая нагрузка как экономический показатель, характеризующий налоговую систему государства // Вестн. КазНУ. — — [ЭР]. Режим доступа: http://articlekz.com/article/8101.

- 3. Total Tax Index. — [ER]. Access mode: http://data.worldbank.org/indicator/IC.TAX.TOTL.CP.ZS.

- 4. Нугербеков С. Н., Карашулаков Г. Ж., Тычинская Ю. Определение эффективной налоговой нагрузки на экономику, учитывая специфику Казахстана. — [ЭР]. Режим доступа: www.economy.kz/files/vse%20stati/68%20nuger.pdf.

- 5. Operational data (express information, bulletins). — [ER]. Access mode: http://stat.gov.kz/faces/wcnav_externalId/