Обязательное страхование автогражданской ответственности в РФ

Инвалидов, которые приобрели транспортное средство при содействии органов социальной защиты населения. Этой категории граждан выплачивается компенсация в размере половины от стоимости обязательного автострахования. Компенсация рассчитывается исходя из суммы, указанной в договоре страхования и уже уплаченной владельцем транспортного средства. Данная льгота действительна только в том случае, если… Читать ещё >

Обязательное страхование автогражданской ответственности в РФ (реферат, курсовая, диплом, контрольная)

Значимым событием как для страхового рынка России, так и для страны в целом явилось принятие Федерального закона «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

Введение

в России ОСАГО представляет собой логичное следствие и необходимый инструмент рыночных реформ, конечной целью которых является построение цивилизованных отношений между обществом, государством и его гражданами, которые были бы приближены к общемировым стандартам. Обязательное страхование гражданской ответственности владельцев транспортных средств сегодня представляет собой цивилизованный способ обеспечения защиты интересов участников дорожного движения во всем мире, и одной из основных составляющих для вступления России в Европейское сообщество.

Наряду с этим до сих пор являются дискуссионными вопросы о необходимости, своевременности и социально-экономической эффективности введения ОСАГО.

Анализ российского законодательства, которое регулирует вопросы обязательного страхования автогражданской ответственности, а также практики его реализации позволил выявить ряд проблем, которые возникли еще на этапе разработки Закона, и после введения его в действие значительно обострились. Помимо того, возникли новые аспекты проведения ОСАГО, также обусловливающие необходимость научной проработки, что и определяет актуальность исследования.

Становление института ОСАГО определяется социально-экономическими тенденциями, сопряженными с ростом автомобилизации, роста интенсивности дорожного движения, увеличением числа дорожно-транспортных происшествий, несчастных случаев и количества пострадавших, ростом материальной ответственности граждан и юридических лиц за последствия своих действий, нанесением значительного урона российской экономике в целом.

Перечисленные факторы, представляя собой общемировую тенденцию, являются свидетельством того, что ОСАГО будет играть все более важную роль среди других отраслей страхования.

Цель исследования — анализ современного состояния рынка ОСАГО в России.

Для достижения поставленной цели необходимо решить следующие задачи:

- — рассмотреть теоретические подходы к страхованию автогражданской ответственности;

- — провести анализ современного состояния рынка обязательного страхования автогражданской ответственности в России;

- — выявить основные проблемы и определить перспективы развития ОСАГО.

Объект исследования — обязательное страхование автогражданской ответственности.

Предмет исследования — современное состояние рынка ОСАГО, его проблемы и перспективы.

ОСАГО в РФ: итоги, проблемы, перспективы

ОСАГО как вид страхования получил самое широкое распространение практически во всех цивилизованных странах, где он является обязательным, поскольку эта форма страхования полностью обеспечивает возмещение вреда потерпевшим. В связи с этим представляется целесообразным более подробно изучить отечественные особенности ОСАГО.

Ранее в нашей стране данный вид страхования осуществлялся добровольно. Однако, начиная с 1 января 2004 г., также введено обязательное страхование гражданской ответственности владельцев транспортных средств (ТС) на основании Закона о страховании ответственности владельцев транспортных средств.

ОСАГО была введено в качестве социальной меры, направленной на формирование в финансовом смысле определенных гарантий, в отношениях по возмещению ущерба между участниками происшествий на автотранспорте. Принцип подобного страхования не является оригинальным, он работает во множестве развитых стран мира, к примеру, в странах Европы (и ряде других) — «зеленая карта».

Автострахование ОСАГО в России имеет свои характерные особенности: привязка страховки не к водителю, а к конкретному автомобилю, установка правил страхования происходит на государственном уровне, также государство устанавливает и регулирует страховые тарифы. У страховых компаний нет права изменять тарифы ОСАГО, либо предоставлять какие-либо скидки Шевченко О. Ю. ОСАГО в России: состояние, перспективы//Омский научный вестник. — 2015. — № 1. — С. 200−203.

Согласно ст. 2 Закона о страховании ответственности владельцев транспортных средств, законодательство РФ об обязательном страховании гражданской ответственности владельцев средств транспорта состоит из ГК, указанного Закона, других федеральных законов и издаваемых в соответствии с ними иных нормативных правовых актов Российской Федерации. Эта же статья устанавливает приоритет международных договоров в сфере страхования гражданской ответственности по указанному виду страхования над правилами, которые предусмотрены данным Законом.

К базовым принципам обязательного страхования гражданской ответственности, в соответствии со ст. 3 Закона о страховании ответственности владельцев транспортных средств, относятся:

- 1) гарантия возмещения вреда, причиненного жизни, здоровью или имуществу потерпевших, в пределах, установленных законом;

- 2) всеобщность и обязательность страхования гражданской ответственности владельцами транспортных средств;

- 3) недопустимость использования на территории Российской Федерации транспортных средств, владельцы которых не исполнили установленную законом обязанность по страхованию своей гражданской ответственности;

- 4) экономическая заинтересованность владельцев транспортных средств в повышении безопасности дорожного движения.

В соответствии с п. 1 ст. 4 указанного Закона владельцы ТС обязаны на условиях и в порядке, установленных настоящим Законом, за свой счет страховать в качестве страхователей риск своей гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц при использовании транспортных средств. Обязанность по страхованию гражданской ответственности распространяется на владельцев всех используемых на территории Российской Федерации транспортных средств, за исключением:

- а) ТС, максимальная конструктивная скорость которых составляет не более 20 км/ч;

- б) ТС, на которые по их техническим характеристикам не распространяются положения законодательства РФ о допуске транспортных средств к участию в дорожном движении на территории Российской Федерации;

- в) ТС Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов, в которых предусмотрена военная служба, за исключением автобусов, легковых автомобилей и прицепов к ним, иных транспортных средств, используемых для обеспечения хозяйственной деятельности Вооруженных Сил Российской Федерации, других войск, воинских формирований и органов;

- г) ТС, зарегистрированных в иностранных государствах, если гражданская ответственность владельцев таких транспортных средств застрахована в рамках международных систем обязательного страхования, участником которых является Российская Федерация.

Обязанность по страхованию гражданской ответственности не распространяется также на владельцев транспортных средств, риск ответственности которых застрахован в соответствии с данным Законом иным лицом (страхователем).

Лицо, которому был нанесен ущерб тем или иным транспортным средством, имеет право на страховое возмещение согласно договору обязательного автострахования ОСАГО Сахирова Н. П. Страхование. — М.: Проспект, 2013.

Исключениями являются:

Случаи причинения морального вреда пострадавшему лицу.

Случаи возникновения обязанности по возмещению упущенной выгоды.

Случаи, при которых ущерб был нанесен в пределах специально отведенных территорий для учебной езды, в ходе учений, различных испытаний транспортных средств или в ходе проведения соревнований.

Случаи, при которых был нанесен ущерб окружающей среде.

Случаи, при которых ущерб был нанесен пострадавшему перевозимым в транспортном средстве грузом, если риск наступления такого страхового случая подлежит обязательному страхованию.

Случаи, при которых ущерб был нанесен жизни или здоровью лиц, выполняющих свои прямые трудовые обязанности, если причиненный ущерб подлежит страховому возмещению, регламентированному законом об обязательном социальном страховании или законом об обязательном страховании.

Случаи, при наступлении которых возникает обязанность компенсации убытков, причиненных работодателю при нанесении ущерба жизни и здоровью работника.

Случаи, когда установлено, что ущерб транспортному средству и находящемуся в нем грузу нанесен водителем.

Случаи, когда ущерб был нанесен при проведении погрузочных и разгрузочных работ, а также при передвижении транспортного средства по внутренней территории предприятия или организации.

Случаи, при которых произошла порча или полное уничтожение таких предметов, как антиквариат, различные культурные ценности и предметы искусства, ювелирные изделия, в том числе из драгоценных или полудрагоценных камней, денежные знаки, ценные бумаги, религиозно-культовые предметы, литературные произведения, объекты интеллектуальной собственности, научные ценности.

Льготы на обязательное автострахование установлены статьей под номером 17 Закона об ОСАГО. Они распространяются на:

- — Инвалидов, которые приобрели транспортное средство при содействии органов социальной защиты населения. Этой категории граждан выплачивается компенсация в размере половины от стоимости обязательного автострахования. Компенсация рассчитывается исходя из суммы, указанной в договоре страхования и уже уплаченной владельцем транспортного средства. Данная льгота действительна только в том случае, если транспортное средство используется непосредственным хозяином и еще не более чем одним водителем.

- — Иные категории граждан, льготы на обязательное автострахование которым установлены местными органами самоуправления субъектов РФ. Льготы на местном уровне могут быть как полными, так и частичными, данный вопрос решается органами государственной власти субъекта РФ.

Компенсации гражданам, относящимся к категории льготников на обязательное автострахование, выплачиваются из средств федерального бюджета, выделяемых на социальную помощь гражданам РФ.

Реформа ОСАГО обернулась для страховщиков темной стороной: если в прошлом году рост объема премий по ОСАГО позволил снивелировать падение премий по добровольным видам, то в 2016 году страховщики столкнулись с резким ростом выплат.

Увеличение тарифов дало и еще один негативный эффект: часть автовладельцев перестали покупать полисы. Количество договоров страхования сократилось на 3 млн в 2015 году и еще на 1,4 млн в 2016.

Реформа ОСАГО затронула и систему продажи полисов: с августа в «токсичных» регионах действует «единый агент» РСА. Первоначально в число токсичных входили только 3 региона, но их число быстро увеличилось до 16 к концу года.

Количество компаний, работающих в этом сегменте, уменьшилось в 1,5 раза за 2 года: в 2014 году их было 99, на конец 2016 осталось 72. Лидер сегмента ПАО «Росгосстрах» стремительно сокращает свое присутствие: в 2016 году заключено на 6 млн договоров меньше, рыночная доля снизилась с 35,2% до 23,5%. Остальные компании из ТОП-10, кроме АО СГ Уралсиб, увеличили количество клиентов по ОСАГО Рынок страхования России в 2016 г. — М.: Национальное рейтинговое агентство, 2017.

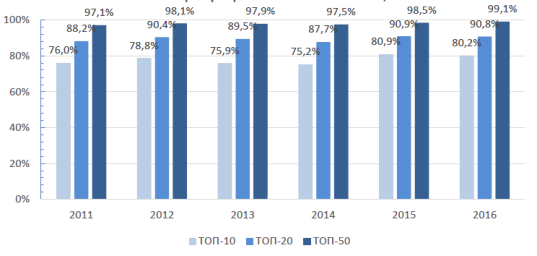

Результатом действий ПАО «Росгосстрах» по сокращению портфеля ОСАГО стало изменение концентрации в сегменте. Доля ТОП-10 компаний уменьшилась, и это повлияло на тенденции рынка в целом.

Рисунок 1 Изменение концентрации на рынке ОСАГО, 2011;2016 гг. Рынок страхования России в 2016 г. — М.: Национальное рейтинговое агентство, 2017.

Таблица 1.

Прирост премий по ОСАГО по размерным классам компаний.

Место в рэнкинге страховщиков по ОСАГО. | 2012/2011. | 2013/2012. | 2014/2013. | 2015/2014. | 2016/2015. | |

ТОП-10. | 21,70%. | 6,56%. | 11,38%. | 55,81%. | 6,24%. | |

11−20. | 12,42%. | 28,37%. | 3,54%. | 16,46%. | 13,08%. | |

21−50. | 0,91%. | 20,92%. | 30,53%. | 12,28%. | 18,29%. | |

51 и ниже. | — 23,49%. | 25,06%. | 34,25%. | — 13,15%. | — 37,95%. | |

ИТОГО. | 17,41%. | 10,55%. | 12,42%. | 44,91%. | 7,17%. | |

Эффект от роста тарифов закончился, и теперь страховщики наблюдают резкий рост убыточности. Начиная с 1 квартала, темп роста выплат превышал темп роста премий, и к концу года разница составила уже 33 п.п. По итогам года коэффициент выплат по ОСАГО составил в среднем по рынку 73,66% против 56,5% в прошлом году.

Рисунок 2 Динамика страховых премий и выплат по ОСАГО Рынок страхования России в 2016 г. — М.: Национальное рейтинговое агентство, 2017.

Кроме того, усиливается региональный дисбаланс. Если в начале года субъектов с коэффициентом выплат более 77% было 7, то к концу года их стало уже 27. В 14 из них выплаты превышают премии.

Таблица 2.

Субъекты РФ с коэффициентом выплат по ОСАГО более 100%.

2016 год. | 2015 год. | 2014 год. | 2013 год. | ||

Карачаево-Черкесская Республика. | 273,85%. | 101,96%. | 78,34%. | 57,50%. | |

Республика Адыгея. | 184,41%. | 78,14%. | 86,52%. | 79,29%. | |

Волгоградская область. | 175,85%. | 91,92%. | 80,64%. | 69,06%. | |

Ивановская область. | 170,27%. | 82,35%. | 70,36%. | 79,47%. | |

Республика Ингушетия. | 145,24%. | 56,32%. | 36,75%. | 46,41%. | |

Ростовская область. | 131,42%. | 67,83%. | 59,88%. | 53,57%. | |

Краснодарский край. | 128,04%. | 61,26%. | 62,83%. | 58,23%. | |

Амурская область. | 125,70%. | 78,14%. | 81,67%. | 92,19%. | |

Липецкая область. | 125,04%. | 73,51%. | 68,60%. | 70,15%. | |

Ульяновская область. | 113,80%. | 64,01%. | 72,04%. | 91,10%. | |

Республика Бурятия. | 112,19%. | 77,61%. | 70,65%. | 62,89%. | |

Республика Тыва. | 107,87%. | 73,50%. | 40,92%. | 42,97%. | |

Ставропольский край. | 105,45%. | 71,25%. | 60,83%. | 60,49%. | |

Нижегородская область. | 102,79%. | 69,35%. | 68,27%. | 64,31%. | |

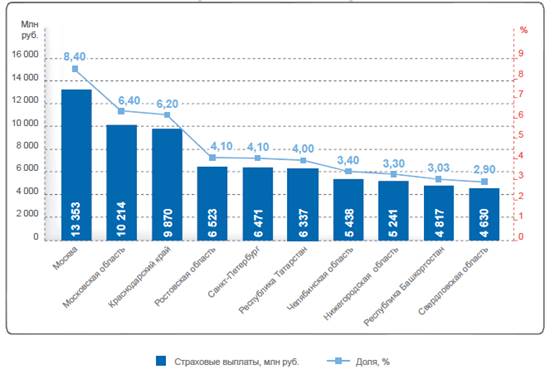

На рисунке 3 показаны десять субъектов Российской Федерации, лидирующих по сумме страховых выплат, осуществленных страховыми организациями по договорам ОСАГО.

Рисунок 3 Субъекты Российской Федерации — лидеры по страховым выплатам по ОСАГО, 2016 г. Годовой отчет Российского союза автостраховщиков за 2016 год. — М., 2017.

За 2016 год наибольшая сумма страховых выплат по ОСАГО приходится на Москву — 13 353 млн рублей (8,4% от общего объема выплат), Московскую область — 10 214 млн рублей (6,4% от общего объема выплат), Краснодарский край — 9 870 млн рублей (6,2% от общего объема выплат).

Страховые выплаты в размере 4 630−6 523 млн рублей (2,9−4,1% от общего объема выплат) осуществлены в каждом из таких субъектов Российской Федерации как Ростовская область (6 523 млн рублей), Санкт-Петербург (6 471 млн рублей), Республика Татарстан (6 337 млн рублей), Челябинская область (5 438 млн рублей), Нижегородская область (5 241 млн рублей), Республика Башкортостан (4 817 млн рублей), Свердловская область (4 630 млн рублей).

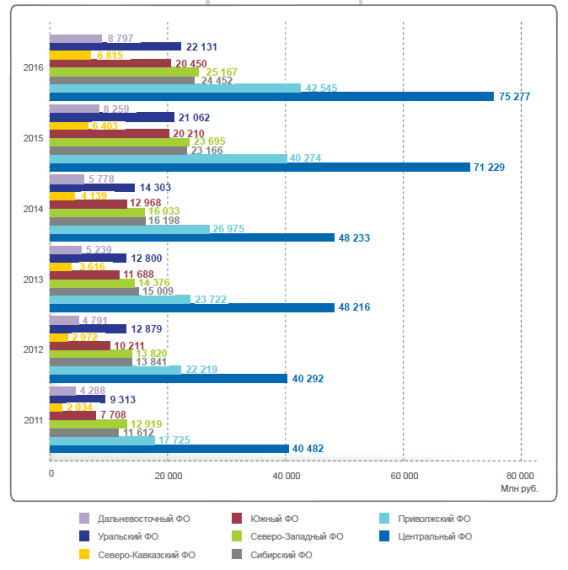

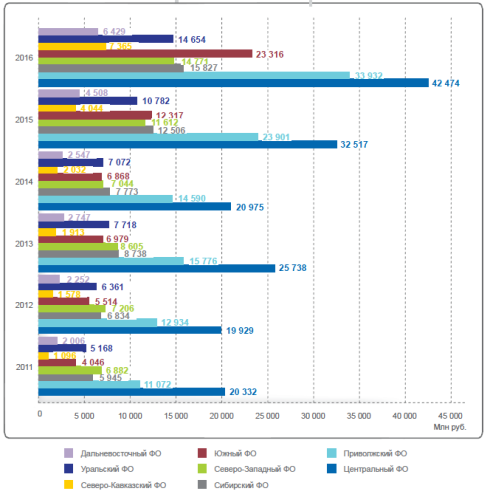

Если рассматривать федеральные округа, то безусловным лидером по суммам собранной премии и осуществленных страховых выплат является Центральный федеральный округ — 75 277 млн рублей (33,4% премий) и 42 474 млн рублей (26,8% выплат) соответственно (рисунки 4 и 5).

Рисунок 4 Страховые премии по ОСАГО, 2011;2016 гг. Годовой отчет Российского союза автостраховщиков за 2016 год. — М., 2017.

За 2016 год 18,9% от общего объема премий собрано в Приволжском федеральном округе (42 545 млн рублей), 11,2% - в Северо-Западном федеральном округе (25 167 млн рублей), 10,8% - в Сибирском федеральном округе (24 452 млн рублей), 9,8% - в Уральском федеральном округе (22 131 млн рублей), 9,1% - в Южном федеральном округе (20 450 млн рублей), 3,9% - в Дальневосточном федеральном округе (8 797 млн рублей), 3% - в Северо-Кавказском федеральном округе (6 815 млн рублей).

Рисунок 5 Страховые выплаты по ОСАГО, 2011 -2016 гг. Годовой отчет Российского союза автостраховщиков за 2016 год. — М., 2017.

Распределение осуществленных выплат за 2016 год по федеральным округам: 21,4% - в Приволжском федеральном округе (33 932 млн рублей), 14,7% - в Южном федеральном округе (23 316 млн рублей), 10% - в Сибирском федеральном округе (15 827 млн рублей), 9,3% - в Северо-Западном федеральном округе (14 771 млн рублей), 9,2% - в Уральском федеральном округе (14 654 млн рублей), 4,6% - в Северо-Кавказском федеральном округе (7 365 млн рублей), 4% - в Дальневосточном федеральном округе (6 429 млн рублей).

В целом объем выплат вырос на 39,7%. Средняя выплата по ОСАГО за год увеличилась с 46,4 тыс. рублей до 64,2 тыс. рублей.

У 16 страховщиков ОСАГО коэффициент выплат превышает 77% (в прошлом году таких было 17), в том числе у 11 -100%. В составе ТОП-20 страховщиков ОСАГО таких компаний всего 2 — ПАО «Росгосстрах» и АО СГ «Уралсиб». Лидер рынка — ПАО «Росгосстрах» имеет коэффициент выплат 128,44% - максимальное значение среди компаний, не собирающихся отказываться от ОСАГО Рынок страхования России в 2016 г. — М.: Национальное рейтинговое агентство, 2017.

Доля возмещений по решению судов сокращается, но общие выплаты растут. По данным РСА, объем страховых выплат по решению суда составил 13,14 млрд рублей (по данным ЦБ — 15,63 млрд рублей). Еще 13,16 млрд рублей выплачено в виде штрафов и прочих расходов (оплата юридических услуг, экспертиз). В итоге на судебные расходы приходится до четверти затрат на выплаты.

В 2017 году страховщики ожидают принятия закона о натуральном возмещении, но оценить его эффект удастся в лучшем случае к концу года. Скорее всего, в 2017 году ОСАГО принесет убытки большинству страховщиков.

Рынок ОСАГО за последние 2 года существенно изменился. Теперь это рынок не покупателя, а продавца. Невозможность решения проблем экономическими способами приводит к отказу от убыточного бизнеса. Несколько страховщиков в добровольном порядке сдали лицензии на ОСАГО. 2017 год станет годом принятия решений для многих других.

Практическая часть Задача 1.

Страховая стоимость имущества — 20 тыс. руб., страховая сумма — 18 тыс. руб., ущерб — 15 тыс. руб. Определить страховое возмещение по системе первого риска.

Решение:

Страхование по системе первого риска предусматривает выплату страхового возмещения в размере ущерба, но в пределах страховой суммы (первый риск). Ущерб сверх страховой суммы (второй риск) не возмещается Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 26.

В данном случае сумма ущерба меньше страховой суммы имущества. Следовательно, страховое возмещение будет выплачено в полном объеме ущерба, т. е. 15 тыс. руб.

Задача 2.

Страховая стоимость имущества — 18 тыс. руб., страховая сумма — 15 тыс. руб., ущерб — 10 тыс. руб. Определить страховое возмещение по системе пропорциональной ответственности.

Решение:

Страхование по системе пропорциональной ответственности означает неполное страхование стоимости объекта. Величина страхового возмещения определяется по формуле Там же:

где Sп — страховая сумма по договору;

SS — страховая стоимость объекта страхования;

У — фактическая сумма ущерба.

Тогда величина страхового возмещения составит:

Таким образом, величина страхового возмещения составит 8,33 тыс. руб.

Задача 3.

Средняя урожайность пшеницы за 5 предшествующих лет 20 ц с га. Площадь посева — 120 га. Из-за градобития погиб весь урожай пшеницы. Рыночная цена 1 ц пшеницы — 220 руб. Ответственность страховщика — 80% от величины причиненного ущерба. Определить ущерб страхователя и величину страхового возмещения по системе предельной ответственности.

Решение:

Ущерб страхователя определяется как разность между запланированным и фактически полученным доходом. В нашем случае урожай погиб полностью, т. е. величина ущерба составит (исходя из средней урожайности) Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 29:

20*120*220 = 528 000 руб.

Т.к. ответственность страховщика составляет 80%, то величина страхового возмещения составит:

W = 528 000*0,8 = 422 400 руб.

Задача 4.

Страховая стоимость имущества — 200 тыс. руб., страховая сумма — 120 тыс. руб., ущерб — 150 тыс. руб. Определить уровень страхового покрытия.

Решение:

Уровень страхового покрытия представляет собой отношение страховой суммы к страховой стоимости имущества.

Таким образом, в нашем случае уровень страхового покрытия составит:

120/200 = 0,6, т. е. 60%.

Задача 5.

По договору страхования имущества предусмотрена условная франшиза в размере 12 тыс. руб. Размер фактического ущерба составил: в случае, А — 40 тыс. руб., в случае Б — 10 тыс. руб. Определить размер страхового возмещения в каждом случае.

Решение:

Условная франшиза означает, что если рассчитанный размер ущерба не превысит размер установленной франшизы, то страховая выплата вообще не будет осуществляться, а если превысит — то выплата будет осуществлена в полном объеме Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 27.

В случае, А величина ущерба превышает размер условной франшизы, следовательно, величина страхового возмещения составит 40 тыс. руб.

В случае Б величина ущерба ниже размера условной франшизы, следовательно, страховое возмещение выплачено не будет.

Задача 6.

Страховая стоимость имущества — 160 тыс. руб., страховая сумма — 120 тыс. руб., ущерб — 60 тыс. руб., безусловная франшиза — 1% от страховой суммы. Определить страховое возмещение.

Решение:

Безусловная франшиза означает, что сумма, предусмотренная франшизой (в нашем случае 1% от страховой суммы), вычитается из суммы страхового возмещения Там же.

Таким образом, величина страхового возмещения (по системе первого риска) составит:

W = 60 — 120*1% = 58,8 тыс. руб.

По системе пропорциональной ответственности величина страхового возмещения составит:

W = 60*120/160 — 120*1% = 43,8 тыс. руб.

Задача 7.

Транспортное средство стоимостью 550 тыс. руб. застраховано в одно и то же время против одних и тех же рисков сроком на 1 год в двух страховых компаниях: в компании, А на страховую сумму 400 тыс. руб. (страховой тариф 2%); в компании Б — на 250 тыс. руб. (страховой тариф 2%). При наступлении страхового случая транспортному средству был причинен ущерб в размере 250 тыс. руб. Определить размер страхового возмещения каждого страховщика и размер страховой премии, уплаченной каждому страховщику.

Решение:

Выплата страхового возмещения каждым страховщиком будет осуществлена пропорционально страховой сумме Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 43.

Общая страховая сумма составляет:

400 + 250 = 650 тыс. руб.

Тогда величина страхового возмещения, выплаченная первым страховщиком, составит:

W1 = 250*400/650 = 153,85 тыс. руб.

Величина страхового возмещения, выплаченная вторым страховщиком:

W2 = 250*250/650 = 96,15 тыс. руб.

Размер страховой премии, выплаченной каждому страховщику, определится как произведение страховой суммы на страховой тариф:

С1 = 400*2% = 8 тыс. руб.

С2 = 250*2% = 5 тыс. руб.

Задача 8.

обязательный страхование автогражданский ответственность В результате ДТП уничтожен автомобиль. Действительная стоимость транспортного средства — 220 тыс. руб. Износ на момент заключения договора страхования — 20%. Стоимость уцелевших деталей — 18 тыс. руб., на приведение деталей в порядок израсходовано 2 тыс. руб. Определить ущерб страхователя и размер страхового возмещения, если автомобиль застрахован на полную стоимость.

Решение:

Общая формула расчета величины ущерба имеет вид Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 25:

У = SS — И + Р — О где SS — стоимость имущества по страховой оценке (действительная стоимость);

И — сумма износа;

Р — расходы по списанию и приведению имущества в порядок;

О — стоимость остатков имущества, пригодных для дальнейшего использования.

Тогда величина ущерба составит:

У = 220 — 220*0,2 + 2 — 18 = 160 тыс. руб.

Если автомобиль застрахован на полную стоимость, то величина страхового возмещения будет равна величине ущерба, т. е. 160 тыс. руб.

Задача 9.

Организация, получив кредит в банке в сумме 5 млн руб. под 18% годовых на 6 месяцев, застраховала у страховщика свою ответственность перед банком. Определить страховую сумму и страховой взнос по договору, если предел ответственности страховщика — 80%, страховой тариф 2%.

Решение:

Определяем страховую сумму как сумму кредита с процентами Там же. — С. 30:

5(1 + 0,18*6/12) = 5,45 млн руб.

Страховой взнос по договору определяем с учетом предела ответственности страховщика и страхового тарифа:

5,45*0,8*0,02 = 87,2 тыс. руб.

Задача 10.

Объект стоимостью 900 тыс. руб. застрахован по одному договору двумя страховщиками (в т.ч. лидером страхового пула на 600 тыс. руб., вторым состраховщиком на 300 тыс. руб.), а при наступлении страхового случая причинен ущерб в размере 400 тыс. руб. Определите величину страхового возмещения лидера страхового пула.

Решение:

Величина страхового возмещения лидера страхового пула составит Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. — М.: ТК Велби, 2006. — С. 44:

W = 400*600/900 = 266,67 тыс. руб.

Заключение

В заключение можно сделать следующие выводы.

Страхование автогражданской ответственности получило самое широкое распространение почти во всех цивилизованных странах, где оно является обязательным, так как эта форма страхования полностью обеспечивает возмещение вреда потерпевшим.

В России этот вид страхования ранее осуществлялся в добровольном порядке. Однако начиная с 1 января 2004 г. введено обязательное страхование гражданской ответственности владельцев транспортных средств (ТС) в соответствии с Законом о страховании ответственности владельцев транспортных средств.

ОСАГО была введена как социальная мера, которая была направлена на создание определенных гарантий в финансовом смысле, в отношениях по возмещению ущерба между участниками аварий на автотранспорте.

В работе рассмотрены основные итоги рынка ОСАГО в 2016 г.

За период с 1 июля 2003 года по 31 декабря 2016 года заключено около 488 млн договоров ОСАГО, около 26,5 млн потерпевших получили возмещение причиненного им в результате ДТП вреда, общая сумма страховых выплат потерпевшим составила 840,3 млрд рублей.

В 2016 году:

заключено договоров — 39,1 млн;

получено страховых премий — 235,6 млрд рублей;

заявлено требований о возмещении вреда — 2,55 млн;

урегулировано страховых случаев — 2,4 млн;

осуществлено страховых выплат на сумму — 166 млрд рублей.

Основной причиной большинства нынешних проблем в ОСАГО является ключевое противоречие между жестким регулированием ОСАГО со стороны государства (определение всех условий страхования, установление тарифов, выдачи лицензий и т. п.) и коммерческим характером работы страховых компаний по ОСАГО (т.е. желанием получить по ОСАГО максимальную прибыль всеми законными способами).

На наш взгляд, дальнейшее совершенствование ОСАГО должно включать в себя:

- —доработку и внедрение единого программно-методического комплекса оценки ущерба, причиненного в результате ДТП;

- —повышение заинтересованности автовладельцев в соблюдении правил дорожного движения и безаварийной езде через величину страховой премии, уплачиваемой при заключении договора ОСАГО;

- —совершенствование порядка расчета и применения через систему АИС РСА коэффициента бонус-малус;

- —привязка коэффициента бонус-малус не к автомобилю, а к водителю;

- —совершенствование применения системы прямого возмещения убытков и компенсационных выплат;

- — обеспечение перехода на электронный документооборот всех участников ОСАГО, в т. ч. переход к использованию электронных страховых полисов.

Предлагаемые мероприятия имеют большую практическую значимость, сыграют важную роль в дальнейшем выведении системы ОСАГО из кризисного состояния и будут способствовать ее дальнейшему развитию.

Список используемых источников

- 1. Федеральный закон № 40-ФЗ от 25.04.2002 «Об обязательном страховании гражданской ответственности владельцев транспортных средств».

- 2. Баланова Т. А., Алехина Е. С. Сборник задач по страхованию. М.: ТК Велби, 2006.

- 3. Буркальцева Д. Д., Костень Д. Г., Ковалева И. Н. Особенности и перспективы развития рынка автострахования в России//Транспортный вестник. 2017. № 1. С. 14−30.

- 4. Годовой отчет Российского союза автостраховщиков за 2016 год. М., 2017.

- 5. Косихина О. П. Рынок страховых услуг: перспективы развития ОСАГО/В сб.: Пути социально-экономического развития региона: финансовое обеспечение, перспективы и направления оптимизации. Калуга, 2015. С. 53−58.

- 6. Рынок страхования России в 2016 г. М.: Национальное рейтинговое агентство, 2017.

- 7. Смирнова Е. А., Киреева А. И. Оценка современного состояния обязательного страхования гражданской ответственности владельцев транспортных средств (ОСАГО)// Финансы, банки, инвестиции. 2015. № 1. С. 57−61.

- 8. Шевченко О. Ю. ОСАГО в России: состояние, перспективы//Омский научный вестник. 2015. № 1. С. 200−203.