Проблемы коммерческого кредита

Прежде всего, это относится к срокам тех и других. Так если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличением удельного веса собственных средств в общем, объеме его ресурсов. Банковская система… Читать ещё >

Проблемы коммерческого кредита (реферат, курсовая, диплом, контрольная)

В начале 70-х годов коммерческое кредитование все еще оставалось главным финансовым инструментом сбыта продукции в оптовом звене. Однако свойственная коммерческому кредиту угроза нарушения цепной платежной зависимости в процессе купли-продажи товара делала другие виды кредитования все более предпочтительными.

В настоящее время преобладающей на рынке становится тенденция к удлинению сроков реализации товаров, причем не только в фазах кризиса и депрессии, но и во время оживления и подъема. Если в прошлом веке наблюдалось ускорение реализации товаров (например, средний срок учета векселей в царской России сократился со 156 дней в 1870—1874 гг. до 92 дней в 1905;1909 гг. (аналогичные тенденции наблюдались и в других странах), и вплоть до 70-х годов типичным сроком учета векселя были 3 месяца), то сейчас получают развитие более длительные сроки учета векселей до 120−170 дней.

Наряду с развитием прямой продажи продукции ее конечному потребителю непосредственным производителем возрастает значение оптовых посредников, что способствует накоплению больших товарных запасов в различных торговых звеньях.

В последнее время ускоренно развивается торговля потребительскими товарами, которая все больше влияет на торговлю в целом, на производственный процесс и на развитие кардинальных связей между производителями и потребителями. Все это во многом предопределило уровень и формы развития кредита во внешней торговле в 80-е годы.

Непременным требованием современной системы кредитования является требование целевого характера кредита, полноты и срочности возврата ссуд, их обеспеченности. К общеэкономическим принципам кредитования относится принцип дифференцированности, который выражает неодинаковый подход банка к кредитованию, как субъекта, объекта, так и к обеспечению ссуд.

В современных условиях особое значение приобретают принципы рационального кредитования, требующие надежной оценки не только объекта, субъекта и качества обеспечения, но и уровня маржи, доходности кредитных операций, снижения риска. Важным становится и соблюдение технологии кредитования, правил выдачи и погашения ссуд, текущего наблюдения и анализа кредитных операций.

Банки, являясь, по сути, коммерческими предприятиями, накладывают коммерческий характер и на всю систему их деятельности по кредитованию. Прежде всего, исходя из принципа прибыльности банковского хозяйства, банковские ссуды являются платными.

Размер кредитного продукта банка зависит не только от объема его собственных средств, но и от привлеченных ресурсов. В современной рыночной системе торговать большим объемом средств можно лишь тогда, когда банк дополнительно привлек средства своих клиентов. Поскольку банк привлекает ресурсы не для себя, а для других, то оказывается, что объем кредитного продукта, становится тем выше, чем больше масса аккумулируемых им на началах возвратности денежных средств.

Особенность современной системы кредитования состоит в ее зависимости не только от собственных и привлеченных ресурсов, но и от определенных норм, которые устанавливает Центральный банк для коммерческих банков, осуществляющих кредитование клиентов. Центральный банк, к примеру, регламентирует ному обязательных отчислений в централизованные резервы.

Существенным признаком современной системы кредитования является ее договорная основа. Когда стали заключаться первые договора между банками и клиентами, то они, к сожалению, носили формальный характер, их экономическая значимость проявлялась слабо. Только тогда, когда возникли коммерческие стимулы, когда и банк, и его клиенты ощутили последствия нарушения соглашения, а между ними, кредитный договор становится той силой, которая укрепляет ответственность, как кредитора, так и заемщика. При всей своей доходности кредитная операция в условиях экономического кризиса, спада производства, банкротства предприятий является наиболее рискованной. В современных условиях, задержка возврата ссуд клиентами банка становится довольно частым явлением.

Ну, а в целом же за последние годы система кредитования, тем не менее, проделала значительный путь развития. По существу, изменилась не только философия банковского дела, но и технология кредитных операций.

Специфика современной практики кредитования состоит, однако в том, что российские банки в ряде случаев не обладают единой методической и нормативной базой организации кредитного процесса. Нынешняя ситуация такова, что каждый коммерческий банк исходя из своего опыта, вырабатывает свои подходы, свою систему кредитования, хотя совершенно очевидно, что есть непреложные общие организационные основы, отражающие международный и отечественный опыт и позволяющие банкам существенно упорядочить свои кредитные отношения с клиентами, улучшить возвратность ссуд.

Для совершенствования системы кредитования, к базовым элементам системы кредитования предъявляются требования. Это во — первых, означает то, что банк не может кредитовать любого клиента. Желающих получить кредит всегда много, но среди них необходимо выбрать тех, кому можно его предоставить, доверить и быть уверенным, что ссуда будет своевременно возвращена и за ее использование будет выплачен ссудный процент. Объектом кредитования не может быть всякая потребность заемщика, а только та, которая связана с его временными платежными затруднениями, вызвана необходимостью развития производства. Обеспечение, как элемент системы кредитования должен быть полным и качественным.

Кредитование должно выражать интересы обеих сторон кредитной сделки. Целью кредитования является создание предпосылок для развития экономики заемщика, его конкурентоспособности и прибыльности. А чтобы в процессе кредитования не возникало проблем должно быть и соблюдение интереса другой стороны — банка-кредитора. Его интересы могут не совпадать с интересами клиентов. У банка всегда есть выбор, куда лучше вложить свои собственные капиталы. Его возможности часто ограничены. Банки, как известно, работают в конкретных границах, определяемых совокупностью имеющихся в данный момент ресурсов, нормативами экономического регулирования центрального банка. Объем кредитов, который может быть представлен клиентам, всегда зависит от объема собственных и привлеченных средств.

Возможности кредитования во многом определяются степенью риска. Как бы не хотелось заемщику получить ссуду, но если риск для банка чрезвычайно велик и нет полных гарантий, вероятнее всего такая ссуда не будет ему предоставлена. Клиент должен продемонстрировать реальную возможность и желание платить по своим долгам, включая ссудный процент. Кредитный процесс очень связан с принципами кредитования — целевым характером, срочностью и обеспеченностью кредита. Если клиент потенциально может нарушить один из них, кредитная сделка не состоится. При нарушении этих принципов в процессе кредитования банк, руководствуясь своими интересами, интересами своих вкладчиков, разрывает кредитные связи, отзывает кредит, требует его немедленного возврата. И поэтому еще раз можно отметить, что первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов, что означает коммерческий банк должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов.

Прежде всего, это относится к срокам тех и других. Так если банк привлекает средства главным образом на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его ликвидность оказывается под угрозой. Наличие в активах банка большого количества ссуд с повышенным риском требует от банка увеличением удельного веса собственных средств в общем, объеме его ресурсов. Банковская система после финансового кризиса 1998 г. развивалась достаточно успешно. За 3−4 года были преодолены основные негативные последствия кризиса: восстановлен реальный объем аккумулируемых ресурсов и капиталов банков, достигнут уровень прибыльности активов, свойственный странам с устойчивыми финансовыми системами. По сравнению с докризисным периодом банковский сектор стал существенно более кредитно-ориентированным. За 1999;2002 гг. реальный объем кредитов банков предприятиям увеличился в 2,4 раза, на 22% превысив докризисный уровень. В то же время, несмотря на позитивную динамику последних лет, возможности банков аккумулировать и размещать ресурсы пока не соответствует, с одной стороны, высокому уровню сбережений экономических субъектов, а с другой — значительной потребности предприятий в заемных средствах. Объем финансовых ресурсов, перераспределяемых банковским сектором, слишком мал по сравнению с масштабами экономики (отношение совокупных активов банков к ВВП в 2,5−5 раз ниже, чем в развитых странах). В пассивах банков преобладают краткосрочные ресурсы, не отвечающие спросу предприятий преимущественно на среднеи долгосрочные заемные средства. Это затрудняет трансформацию сбережений корпораций и домашних хозяйств в производственные инвестиции и оборотный капитал товаропроизводителей.

Для международного кредита важно, в какой валюте он предоставлен, поскольку неустойчивость валюты кредита приведет к потерям кредитора. На уровень валюты займа влияет ряд факторов, в т. ч. уровень процентной ставки, практика международных расчетов (например, контракты по поставкам нефти обычно заключаются в долларах США), степень инфляции, динамика курса валюты и др. Валюта платежа может не совпадать с валютой кредита.

Стоимость кредита. Различаются договорные и скрытые элементы стоимости кредита. Договорные, обусловленные соглашением расходы по кредиту, делятся на основные и дополнительные. К основным элементам стоимости кредита относятся суммы, которые должник непосредственно выплачивает кредитору, проценты, расходы по оформлению залога комиссии. Дополнительные элементы включают суммы, выплачиваемые заемщиком третьим лицам (например, за гарантию). К скрытым элементам стоимости кредита относятся прочие расходы, связанные с получением и использованием кредита и не упомянутые в соглашении. В их числе — завышенные цены товаров по фирменным кредитам; принудительные депозиты в установленном размере от ссуды; требование страхования кредита в определенной страховой компании, связанной с банком; завышение банком комиссии по инкассации товарных документов и т. д.

Некоторые элементы стоимости кредита не поддаются денежной оценке, хотя значение их велико, например, для установления контроля над иностранной фирмой или страной-заемщиком. Внешне льготные условия некоторых международных кредитов сочетаются с кабальными скрытыми издержками, которые дорого обходятся иностранному заемщику. Обеспеченность международного кредита. К альтернативным видам кредитного обеспечения относятся: открытие целевых накопительных счетов, залог активов, переуступка прав по контрактам и т. д.

В условиях, когда рынок большинства видов выдаваемых ссуд имеет чрезвычайно конкурентный характер, по ссудам, характеризующимся заданным уровнем риска и заданной величиной относительных административных издержек, устанавливаются обычно весьма близкие по величине нормы ссудного процента. Величина базисной ставки ссудного процента широко публикуется в печати и является своего рода начальной, или отправной величиной, поскольку крупнейшие банки страны, назначая плату за предоставление кредита наиболее кредитоспособным из числа своих постоянных клиентов, руководствуются именно этой относительной величиной. Эту величину следует рассматривать не как минимальную, а как начальную, поскольку банки часто выдают ссуды (и в особенности краткосрочные) под процент ниже базисной ставки. Когда один из крупнейших банков страны изменяет величину своей базисной ставки, то остальные как бы следуют за ним, хотя сама по себе величина базисной ставки не обязательно должна совпадать у всех крупных банков.

Практика выдачи ссуд под базисный процент сделала необходимым рационирование кредита, т. е. избирательное распределение ссужаемых фондов среди немногих наиболее надежных заемщиков. В случае установления базисной ставки на более низком уровне, чем это определено условиями реальной конкуренции, спрос заемщиков на банковский кредит существенно превосходит предложение. В такой ситуации банки оказываются перед необходимостью рационирования подлежащих ссуде денежных средств, и заемщики в свою очередь оказываются перед невозможностью получения всего объема необходимых им ссудных средств на условиях базисной ставки ссудного процента. Ввиду практики рационирования кредитов банк вправе потребовать от заемщика хранить в банке на специальном компенсационном беспроцентном вкладе определенную, оговоренную заранее, сумму денежных средств. При этом заемщик несет дополнительные неявные издержки и фактическая базисная ставка превосходит объявленную базисную. В ряде случаев и на отдельных временных интервалах величина базисной ставки отклоняется вверх или вниз от величины, определенной условиями, сложившимися на рынке.

В силу многофакторности ссудного процента образуется разрыв с национальными ставками. Мировой рынок ссудных капиталов способствует нивелировке национальных ставок, которые имеют тенденцию колебаться вокруг интернациональной ставки процента. Процентные ставки дифференцированы. Выравнивание национальных процентных ставок происходит не только в результате движения между странами краткосрочных капиталов, но и в зависимости от динамики валютных курсов. Обычно чем выше курс валюты, тем ниже процент по вкладам в этой евровалюте. Например, разрыв в процентных ставках по депозитам в разных евровалютах порой достигал 10−15 пунктов. Поскольку евро банки не подпадают под действие местного законодательства и не облагаются подоходным налогом, они могут снижать процентные ставки по своим кредитам, сохраняя высокие прибыли. Вместе с тем международные процентные ставки оказывают обратное влияние на уровень национальных ставок. Сверх основного процента взимается специальная (в зависимости от суммы и срока кредита) и единовременная (независимо от срока и размера ссуды) банковская комиссия. По среднесрочным и долгосрочным кредитам берутся комиссии за обязательство предоставить ссуду и за резервирование средств (обычно 0,2 — 0,75% годовых). При проведении кредитных операций банковским консорциумом заемщик выплачивает единовременную комиссию за управление банку-менеджеру (до 0,5% суммы кредита) за переговоры, а также другим банкам за участие (0,2 — 0,5%).

Полный срок исчисляется от момента начала использования кредита до его окончательного погашения. Он включает период использования предоставленного кредита, льготный (грационный) период — отсрочка погашения использованного кредита, а также период погашения, когда осуществляется выплата основного долга и процентов.

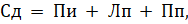

Формула расчета полного срока кредита (1):

где (1).

— полный срок кредита;

— период использования;

— льготный период;

— период погашения.

В отличие от банковского кредита период использования фирменного кредита, по существу, совпадает со сроком поставки товара по контракту. При этом началом полного срока служит дата акцепта покупателем тратт, выставленных экспортером после поставки последней партии товара, т. е. после выполнения экспортером контрактных обязательств. Льготный период кредита особо важен при коммерческих сделках, поставках комплектного оборудования, поскольку в этом случае начало его погашения по возможности приближается к моменту ввода в эксплуатацию закупленного оборудования. Тем самым сокращаются сроки окупаемости инвестиций импортера, так как погашение происходит за счет выручки от экспорта части продукции, производимой на предприятии, созданном с помощью кредита. В этот период обычно взимается более низкая процентная ставка, чем в остальные периоды, кредита. Льготный период встречается в международных долгосрочных банковских кредитах, гарантируемых государством, в консорциальных еврокредитах, при крупных поставках машин, оборудования, промышленных комплексов, реализации за рубежом инвестиционных проектов. При этом льготный период охватывает ряд лет после завершения поставок, строительства.

Однако полный срок не показывает, в течение какого периода в распоряжении заемщика находилась вся сумма кредита. Поэтому для сравнения эффективности кредитов с разными условиями используется средний срок, показывающий, в расчете на какой период в среднем приходится вся сумма ссуды. Средний срок включает полностью льготный период и половину срока использования и погашения кредита.

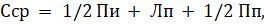

Средний срок кредита при равномерном использовании и погашении исчисляется по следующей формуле (2):

где (2).

— средний срок кредита;

— период использования;

— льготный период;

— период погашения.

Средний срок кредита обычно меньше полного срока. Они совпадают, если кредит предоставляется сразу в полной сумме и погашается единовременным взносом. Но если использование или погашение кредита происходит неравномерно, то определить средний срок можно по следующей формуле.

Например, при поставках отдельных узлов оборудования, имеющих неравную стоимость, кредит используется неравномерно. В этом случае средний срок кредита определяется путем деления суммы задолженности (по использованному, но непогашенному кредиту на определенную дату) на сумму (лимит) кредита. Обычно заемщик стремится, чтобы срок кредита создавал максимально благоприятные условия для оплаты импортного товара и расходов, связанных с получением кредита.

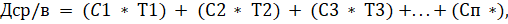

В соответствии с международной практикой экспортного кредитования в качестве критерия для расчета начала погашения кредита принимается дата завершения выполнения экспортером (подрядчиком) соответствующих обязательств по коммерческому контракту (завершение отгрузок товаров, подписание протокола о сдаче сооружаемого в счет кредита объекта и т. п.) Обычно большинство указанных дат непосредственно фиксируется в контрактах и кредитных соглашениях. Исключение составляет определение начала погашения кредита на базе средневзвешенной даты поставки, которая рассчитывается по формуле (3):

где (3).

— средневзвешенная дата поставки;

— сумма отдельной (частичной) поставки;

— период поставки;

сумма контракта (общая стоимость поставок).

Хотя международный кредит в известной мере развивается обособленно от внутреннего, а процентные ставки по нему не формируются непосредственно на базе процентов по внутреннему кредиту, в конечном счете «цена» международного кредита (как и интернациональная цена производства) базируется на процентных ставках стран — ведущих кредиторов, в первую очередь США, Японии, Германии. Однако в силу многофакторности ссудного процента образуется разрыв между национальными уровнями ставок. Периодически происходит беспрецедентный рост процента и амплитуды его колебаний как следствие нестабильности экономики, усиления инфляции, колебаний валютного курса, «войны процентных ставок», отражающей конкурентную борьбу на мировом рынке.

Наряду с фиксированными с 70-х годов появились плавающие процентные ставки, которые меняются в зависимости от уровня рыночной ставки. Часть срока кредита, предоставляемого по плавающей ставке, в течение которого (обычно 3−6 месяцев) ставка фиксируется на неизменном уровне, называется процентным периодом. Реальная процентная ставка — это номинальная ставка за вычетом темпа инфляции за определенный период. Если темп обесценения денег превышает величину номинальной ставки, то реальная процентная ставка превращается в отрицательную (негативную). Выравнивание национальных процентных ставок происходит не только в результате движения между странами краткосрочных капиталов, но и в зависимости от динамики валютных курсов. Обычно чем выше курс валюты, тем ниже процент по вкладам в этой евровалюте. Например, разрыв в процентных ставках по депозитам в разных евровалютах порой достигал 10- 15 пунктов. По еврокредитам практикуются международные процентные ставки.

Бланковый кредит выдается под обязательство должника погасить его в определенный срок. Обычно документом по этому кредиту служит соло-вексель с одной подписью заемщика. С точки зрения техники предоставления различаются финансовые («наличные кредиты»), зачисляемые на счет заемщика и поступающие в его распоряжение, акцептные кредиты в форме акцепта тратты импортером или банком; депозитные сертификаты; облигационные займы; консорциальные кредиты и т. д.

Таким образом, можно проследить тенденцию параллельного развития коммерческого и банковского кредитования. Эта тенденция заключается в постепенном, медленном, но устойчивом вытеснении банковским кредитом коммерческого из этой сферы. Но это не означает, что коммерческие формы кредитования ушли в прошлое. И сегодня коммерческий и банковский кредит все еще составляют своеобразный симбиоз.