Проблематика возврата налога на добавленную стоимость по результатам экспорта зерна за пределы России

Напомним, что при перемещении товаров через таможенную границу РФ у экспортирующего предпринимателя есть возможность вернуть уплаченный на таможне НДС: в соответствии с п. 1 ст. 164 Налогового Кодекса Российской Федерации, налогообложение при вывозе товаров за территорию РФ по таможенной процедуре экспорта производится по ставке 0%. Данное положение не является льготой, а направлено… Читать ещё >

Проблематика возврата налога на добавленную стоимость по результатам экспорта зерна за пределы России (реферат, курсовая, диплом, контрольная)

ПРОБЛЕМАТИКА ВОЗВРАТА НДС ПО РЕЗУЛЬТАТАМ ЭКСПОРТА ЗЕРНА ЗА ПРЕДЕЛЫ РОССИИ

В статье рассматриваются два режима налогообложения для сельскохозяйственных товаропроизводителей: общий режим налогообложения и специальный режим налогообложения. Разъясняется связь между разницей в способах закупки (с НДС или без НДС) зерна, и возможностью последующего возмещения НДС экспортеру по результатам его деятельности. В статье поднимается вопрос о необходимости контроля теневых операций на зерновом рынке России. Предлагается альтернативная схема возврата НДС Сельское хозяйство является важнейшей отраслью народного хозяйства. В то же время, система налогообложения в соответствии с действующим налоговым кодексом, во многом не учитывает ее специфичность. Зависимость от природно-климатических условий, плодородия почв, сезонности производства, тесной взаимосвязи между производством зерна и его дальнейшей продажей на экспорт, ряда других особенностей требует индивидуального, взвешенного подхода к системе налогообложения сельскохозяйственных товаропроизводителей.

На сегодня для сельскохозяйственных товаропроизводителей действуют два режима налогообложения: общий режим налогообложения и специальный режим налогообложения (ЕСХН).В последние годы экспортеры и Российский зерновой союз (РСЗ) все чаще поднимают вопрос о необходимости отмены единого сельскохозяйственного налога или же его существенной реформации, призванной решить проблему с возвратом НДС (налог на добавленную стоимость) из бюджета[1].

Какова же связь между двумя абсолютно разными подходами к системе налогообложения в сельскохозяйственной сфере и интересами экспортеров зерна? Рассмотрим в первую очередь базис ЕСХН.

Единый сельскохозяйственный налог (ЕСХН) заменяет собой уплату НДС, единого социального налога, налога на прибыль, налога на имущество. Вместо единого социального налога (26,1% для сельхозпредприятий) плательщики ЕСХН уплачивают страховые взносы на обязательное пенсионное страхование (10,3%). То есть ЕСХН по сути своей — это налог, объектом которого признаются доходы, уменьшенные на величину расходов, а не площадь используемых сельхозугодий. Это более справедливо, поскольку позволяет сельскохозяйственным предприятиям уплачивать в виде налога часть фактически полученной ими в результате хозяйственной деятельности прибыли.

Во-вторых, ставка ЕСХН устанавливается всего лишь в размере 6%. Для сравнения можно сказать, что ставка очень похожей и использующей аналогичный объект налогообложения упрощенной системы, широко применяемой малыми предприятиями, установлена на уровне 15%. Следовательно, налоговое давление на доходы сельхозтоваропроизводителей Налоговым кодексом определено в 2,5 раза ниже самого минимального из применяющихся сейчас в малом бизнесе.

По различным оценкам экспертов, ЕСХН используют 70% сельхозпроизводителей, производящих, однако, только 30% продукции[1].

Согласно оценке Агропромышленного союза, разница стоимости экспорта тонны пшеницы при ЕСХН и системе налогообложения, введенной Минсельхозом, доходит до 35−40% в пользу обычной системы.

Одной из наиболее актуальных проблем для экспортера считается утрата его поставщиком статуса плательщика НДС при переходе на ЕСХН.

Компании-экспортеры, работающие на общей системе налогообложения, как правило, являются плательщиками НДС. Это обязывает их уплачивать НДС со всех облагаемых объемов реализации продукции, но одновременно дает право предъявлять к возмещению из бюджета так называемый «входной» НДС, то есть налог, уплаченный поставщикам. С переходом на ЕСХН предприятие-поставщик перестает быть плательщиком НДС и, следовательно, теряет право на возмещение налога. Суммы налога на добавленную стоимость по приобретаемым товарам (работам, услугам) в этом случае идут на уменьшение полученных доходов.

С другой стороны, покупатели (в данном случае экспортеры) продукции предприятия, перешедшего на ЕСХН, также теряют возможность возмещать из бюджета НДС (если они являются плательщиками этого налога). Поэтому такие контрагенты будут требовать от поставщика — плательщика ЕСХН соответствующего уменьшения цены, фактически уменьшения стоимости его продукции на 10%, что само по себе будет невыгодно сельхозтоваропроизводителю.

Приведем примеры для сравнения.

Общая система налогообложения: фермер за год закупает у поставщиков семена, ГСМ, удобрения и другие товары услуги на 118 млн руб., в том числе НДС — 18 млн руб. (18%), а продает зерно на 165 млн руб., в том числе НДС — 15 млн руб. (10%). Общий доход (без учета других затрат) — 53 млн руб. (разница между продажами и покупками без НДС — 50 млн руб. плюс разница между НДС к возмещению и НДС к уплате — 3 млн руб.).

Единый сельскохозяйственный налог: аналогичное предприятие за год закупает у поставщиков товары, работы, услуги на 118 млн руб., а продает продукции на 150 млн руб. поскольку расчет с покупателями-плательщиками НДС-экспортерами ведется без стоимости налога. Общий доход (без учета других затрат) — 32 млн руб.

Сумма потерь по рассматриваемому параметру составит 21 млн руб., или почти 40% от общего дохода.

Следовательно, переход на ЕСХН выгоден тем предприятиям, товарно-денежные потоки которых в меньшей степени связаны с плательщиками НДС (как поставщиками, так и покупателями).Именно это разница в выгодах и порождает основу для теневых торговых операций в сфере поставок зерна на экспорт, которую так или иначе государству необходимо решать, и чем быстрее будет внедрена новая модель хозяйствования, тем более эффективными будут механизм адаптации ТНК в условиях российской экономики.

В настоящее время данный вопрос сотрудничества фермера, находящегося на ЕСХН, и экспортера на общей системе налогообложения (НДС) решается очень просто — через посредника, способного путем различного рода полулегальных или же вовсе нелегальных финансовых операций, купить у фермера зерно на базисе цены без НДС, а продать экспортеру эту же продукцию, но уже с учетом НДС.

Как правило, продолжительность финансовой «жизнедеятельности» таких компаний-однодневок длится не более нескольких сельскохозяйственных сезонов, в результате чего компания «исчезает», не уплатив в бюджет никаких налогов. Затем создается совершенно новая фирма с новыми регистрационными данными, но с такой же серой схемой работы.

Напомним, что при перемещении товаров через таможенную границу РФ у экспортирующего предпринимателя есть возможность вернуть уплаченный на таможне НДС: в соответствии с п. 1 ст. 164 Налогового Кодекса Российской Федерации, налогообложение при вывозе товаров за территорию РФ по таможенной процедуре экспорта производится по ставке 0%[2]. Данное положение не является льготой, а направлено на обеспечение важнейшего свойства НДС — его экономической нейтральности. Согласно принципам построения налога на добавленную стоимость, уплата налога при экспорте производится по принципу страны — назначения, т. е. бюджет страны происхождения товара возмещает экспортеру НДС, который он уплатил своим поставщикам; а импортер уплачивает НДС в бюджет своей страны. В силу того что соответствующие суммы НДС уплачиваются в бюджет на всех стадиях создания добавленной стоимости товара, государство фактически возвращает то, что было уже уплачено. В результате исключаются случаи двойного налогообложения, а российский экспортер оказывается на зарубежных рынках в равных экономических условиях с местными поставщиками аналогичных товаров.

Введение

в действие с 2001 г. второй части Налогового кодекса существенно упорядочило отношения между экспортерами и налоговыми органами, так как непосредственно в текст законодательного акта (ст. 165 НК РФ) был включен перечень документов, подтверждающих право на возмещение НДС. Для подтверждения обоснованности ставки 0% налогоплательщик в срок не позднее 180 календарных дней с момента помещения товаров под таможенную процедуру экспорта предоставляет в налоговые органы специальный пакет документов.

От покупки до возмещения НДС, экспортер проходит весьма «тернистый» путь. Рассмотрим упрощенную поэтапную схему[3]:

Этап 1 — Предконтрактная подготовка:

- · маркетинговые исследования рынка потенциальных покупателей;

- · выбор торгового партнера;

- · проверка деловой репутации и платежеспособности партнёра;

- · проведение переговоров с целью заключения контракта.

Этап 2 — Подписание контракта:

- · подготовка и подписание контракта;

- · подготовка паспорта сделки и регистрация контракта в уполномоченном банке;

Этап 3 — Таможенное оформление и отгрузка товара:

- · получение заказа и согласование графика поставки;

- · подготовка товара к отгрузке;

- · подготовка документов для таможенного оформления товара;

- · таможенное оформление товара;

- · вывоз товара с территории РФ;

Этап 4 — Возмещение НДС (рисунок 1):

- · получение оплаты товара;

- · валютный контроль;

- · подготовка документов для возмещения НДС;

- · передача документов в налоговые органы для возмещения НДС.

![Схема возмещения экспортного НДС[3].](/img/s/9/73/2319073_1.jpg)

Рисунок 1 — Схема возмещения экспортного НДС[3].

Рассмотрим наиболее распространенные причины, по которым налоговые органы отказывают экспортерам в возмещении НДС:

- 1. Поставщик товара не уплатил НДС в бюджет;

- 2. Отсутствие поставщика по юридическому адресу;

- 3. Отсутствие квитанции о приеме груза в случае наличия только железнодорожной накладной;

- 4. Отсутствие ответа таможенного органа на запрос налогового органа о подтверждении факта вывоза товара за пределы таможенной территории РФ;

- 5. Валютная выручка поступила от третьего лица;

- 6. Счета-фактуры, на основании которых предоставляются налоговые вычеты, оформлены с нарушениями;

- 7. Отсутствует отметка «Товар вывезен полностью» на добавочных листах ГТД.

Первые две причины являются наиболее распространёнными, в тоже время они относятся к так называемой группе «малоконтролируемых» рисков экспортера. Тем не менее, даже выполнив все условия, предприятия зачастую не могут добиться возврата денег из бюджета. Причины отказа налоговыми органами возместить экспортеру НДС могут быть различными. Одна из наиболее распространенных — это несоблюдение налогового законодательства поставщиком материалов, использованных при производстве экспортной продукции («фирмы-однодневки», «перекупщики»).

Отметим, что налоговое законодательство не возлагает на экспортера ответственность за то, что он купил зерно у организации, которая оказалась недобросовестным налогоплательщиком. Данное обстоятельство само по себе не может рассматриваться как единственная и безусловная причина для отказа в возмещении налога. Следовательно, если экспортер получил отказ именно по причине нарушения налогового законодательства поставщиком, то он имеет полное право потребовать признать такое решение налогового органа недействительным и добиваться его отмены.

К сожалению, отстаивать свои права по возмещению НДС организации придется даже после того, как суд вынесет решение в ее пользу. На сегодняшний день сложилась практика, когда налоговые инспекции отказываются исполнять решения суда о признании недействительным решения налогового органа об отказе в возмещении сумм НДС. Как правило, инспекция мотивирует это:

- — отсутствием в решении суда прямого указания налоговому органу произвести экспортеру возврат сумм НДС;

- — подачей апелляционной жалобы на принятое судом решение.

Тогда налогоплательщик вправе обратиться за защитой своих интересов в прокуратуру. Как показала практика, это достаточно эффективный способ защитить свои права при решении вопросов по возмещению НДС. Согласно пункту 2 статьи 1 Федерального закона от 17 января 2002 г. N 2202−1 «О прокуратуре Российской Федерации», в компетенцию прокуратуры входит надзор за исполнением законов государственными органами и их должностными лицами. В рамках этих полномочий орган прокуратуры обязан будет проверить, соответствует ли решение налогового органа нормам налогового законодательства[4].

Все обозначенные процедуры зачастую затягиваются на период до нескольких лет, изымая из оборота компании значительную сумму денежных средств в виде невозмещенного НДС, в то время как операционная деятельность экспортера не может останавливаться ни на день.

Экспортеры имеют законное право на получение указанных сумм, но ввиду сложностей административного порядка добиться возмещения очень нелегко, а судебные тяжбы с налоговыми инспекциями тянутся годами. Это приводит к фактическому кредитованию бюджета экспортерами и росту их задолженности перед кредитными учреждениями, к которым они вынуждены обращаться для пополнения собственных оборотных средств. Вместе с тем государство, в свою очередь, терпит убытки от многочисленных налоговых махинаций.

Упомянутое несовершенство системы контроля за движением платежей по НДС приводит также к тому, что по подложным документам из бюджета нередко возмещаются суммы налога, который никто никогда не платил. Ежегодно государство теряет на подобных операциях все больше, одновременно наращивая долг перед экспортерами.

Трудность составляет и учет поступления таких средств. Здесь нет точных данных, но можно с уверенностью предположить, что разница между реально уплаченными и требуемыми к возмещению суммами составляет более 50%. Поскольку бюджет нашей страны формируется по принципу общей единой кассы, вычленить действительно полученные средства на данном этапе уже невозможно. Поэтому Министерство финансов должно из общей суммы доходов взять заложенные в бюджете средства и выплатить их экспортерам. К тому же у Минфина отсутствует инструмент для того, чтобы отличить мнимого экспортера от реального, а среди реальных экспортеров — перечислившего НДС в бюджет от не выплатившего его по тем или иным причинам.

Ситуация усугубляется еще и тем, что за последние годы бюджет накопил перед экспортерами долг, размеры которого открыто не называются. По некоторым оценкам, он составляет 200−250 млрд руб. Государственные органы, испытывая нехватку денег, пытаются любыми способами избежать платежа или уменьшить его размер. Несмотря на то, что закон обязывает бюджет вернуть экспортеру уплаченный НДС, на деле эта процедура затягивается на месяцы и годы. Очень часто экспортерам, чтобы вернуть причитающиеся им деньги, приходится долго судиться с государством. Многие предприниматели одновременно с подачей требования в Министерство по налогам и сборам сразу подают заявление в суд.

Кроме того, возвращение НДС экспортеру конкретной налоговой инспекцией увязано с так называемым финансовым планом — планом сбора налогов, т. е. если налоговая инспекция не может собрать достаточно других налогов, то у нее нет ни средств, ни права возмещать НДС.

Если сложить сумму задолженности государства по возврату НДС за предыдущий период и те финансовые обязательства, которые должны возникнуть у бюджета в следующем году, то получается, что Министерство финансов РФ должно будет выплатить экспортерам примерно 450 млрд руб. Вряд ли это реально выполнимо. Более того, наблюдается тенденция к возрастанию задолженности государства по возврату НДС экспортерам. Такое положение снижает экспортные перспективы и экономический потенциал России.

В Правительстве РФ, Министерстве финансов РФ и Государственной Думе РФ в течение последних двух лет постоянно обсуждаются вопросы о том, как, с одной стороны, перекрыть пути «псевдоэкспорту», а с другой — способствовать своевременной уплате налога на всех этапах производства товаров и вовремя учитывать в бюджете необходимые суммы для возврата НДС экспортерам. сельскохозяйственный налогообложение зерновой рынок Предлагаются различные пути решения этой проблемы. Например, делаются попытки обосновать существенное снижение НДС, которое позволит правительству уменьшить имеющуюся сумму задолженности (очевидно, подразумевается возвращение долгов исходя из новой, меньшей ставки). Эта мера должна подкрепляться более жесткой системой контроля, предупреждающей злоупотребления при возвращении экспортного НДС.

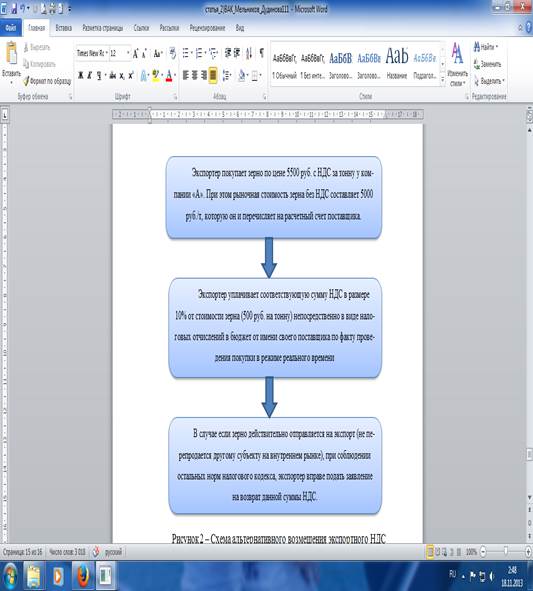

Наметившееся замедление темпов налоговой реформы, выраженное в приостановлении снижения налогов, требует от правительства не только ужесточения налогового администрирования, но и гибкой законодательной и оперативной политики по отношению к крупнейшим экспортерам — поставщикам в бюджет. Необходимо создать не только административные, но и рыночные механизмы контроля над уплатой и возмещением НДС или немедленно отменить его, заменив иным оборотным налогом Наиболее эффективным способом решения данной проблемы с нашей точки зрения может стать реформация процесса взаимоотношений по возврату НДС согласно схеме, позволяющей экспортеру самостоятельно уплачивать НДС в бюджет от имени своего контрагента-поставщика, продающей ему зерно. При этом с поставщиком заключается дополнительное соглашение к договору покупки, позволяющее экспортеру от его имени проводить подобного рода операции. Таким образом, экспортер будет застрахован от недобросовестности поставщика, а государству не придется позднее возмещать неуплаченный НДС (рисунок 2).

Рисунок 2 — Схема альтернативного возмещения экспортного НДС в режиме реального времени Данная схема весьма упрощена, но она наиболее емко отражает суть потенциально альтернативной схемы, способной решить проблему с теневыми операциями по уклону от уплаты НДС на зерновом рынке России.

В соответствии с действующим законодательством при экспорте товаров не происходит начисление и уплата НДС. При этом экспортер имеет право получить возмещение тех сумм налога, которые были им уплачены при приобретении товаров, сырья или комплектующих у продавца или производителя. Одной из особенностей схемы является то, что законодательно не установлена обязательность перечисления продавцом или производителем полученной суммы НДС в бюджет как одного из условий для возврата этой суммы экспортеру.

Конечно, экспортеры поставлены в неравные условия с производителями, продающими свой товар на внутреннем рынке. При поставках на внутренний рынок «входящий» НДС вычитается из «исходящего» в режиме реального времени. Компания, которая продала свой товар в январе, может зачесть уплаченный НДС уже в февральской декларации. А экспортеры вынуждены дожидаться вычета три месяца после предоставления в инспекцию всего пакета документов. Именно эта схема является крайне неэффективной: она на несколько месяцев лишает налогоплательщиков оборотных средств, а налоговые органы — информации об экспортных поставках. Налоговики не видят экспортную поставку в течение полугода с момента ее совершения и все это время не могут проводить проверки. Поэтому неслучайно предлагается применять к экспорту общий порядок вычетов, то есть «исходящий» НДС можно будет в режиме реального времени зачесть против «входящего», который компания платит при внутренних поставках.

- 1. Официальный сайт Информагентства «Зерно Он-лайн"//[Электронный ресурс]. Режим доступа: http://www.zol.ru/z-news/showlinks.php?id=97 560

- 2. Налоговый кодекс РФ Часть 2 от 05.08.2000 N 117-ФЗ «Статья 164. Налоговые ставки» (действующая редакция от 01.10.2013)

- 3. Официальный сайт Министерства экономического развития РФ//[Электронный ресурс]. Режим доступа: http://www.ved.gov.ru/rus_export/export_from_russia/

- 4. Официальный сайт Законы России «Справочник по законодательству РФ"// [Электронный ресурс]. Режим доступа: http://zakonrus.ru/nds/st_nds1.htm