Анализ финансово-экономического состояния предприятий строительной отрасли методами многомерного статистического анализа

Условное предприятие с усреднёнными показателями для каждого кластера будем рассматривать как типовое (эталонное, типичное) предприятие данного кластера, т. е. эталонное кризисное или некризисное предприятие. Чем ближе предприятие из данного кластера к эталонному предприятию кластера, тем с большим основанием оно может быть отнесено к данному кластеру. В тоже время предприятия, достаточно… Читать ещё >

Анализ финансово-экономического состояния предприятий строительной отрасли методами многомерного статистического анализа (реферат, курсовая, диплом, контрольная)

АНАЛИЗ ФИНАНСОВО-ЭКОНОМИЧЕСКОГО СОСТОЯНИЯ ПРЕДПРИЯТИЙ СТРОИТЕЛЬНОЙ ОТРАСЛИ МЕТОДАМИ МНОГОМЕРНОГО СТАТИСТИЧЕСКОГО АНАЛИЗА

В статье представлена эффективная система оценки финансово-экономического состояния предприятий строительной отрасли Краснодарского края Армавирского района, основанная на использовании методов многомерного статистического анализа. Разработан программный комплекс «ФАП-строй», включающий надстройку MS Excel, макросы «Statistica 6» и внешние обработки «1С: Предприятие 8».

На сегодняшний день значение анализа и оценки финансово-экономического состояния предприятия значительно повышаются, поскольку предприятие несет полную ответственность за результаты производственно-хозяйственной деятельности перед акционерами, работниками, банками и кредиторами. Особенно это актуально для предприятий строительной отрасли Краснодарского края, ведущих строительные работы на олимпийских объектах.

Целью данной работы является создание эффективной и адекватной комплексной системы оценки финансово-экономического состояния предприятий строительной отрасли Краснодарского края и соответствующего программного инструментария с использованием статистических систем.

Разработка модели оценки финансово-экономического состояния предприятия на основе многомерного статистического анализа состоит из 4 этапов. программный финансовый экономический строительный Этап 1. Объект анализа. В качестве объекта исследования выступают 4 предприятия строительной отрасли Краснодарского края: Закрытое акционерное общество «ДСУ-4», Открытое акционерное общество «Дорожное эксплуатационное предприятие 114», Открытое акционерное общество «Домостроитель», Открытое акционерное общество «ППСО «Исток». Все исследуемые предприятия относятся к предприятиям среднего и малого бизнеса.

В качестве анализируемых данных используется ежеквартальная неконсолидированная бухгалтерская отчетность за 2005;2007 года:

- -форма 1 (бухгалтерский баланс);

- -форма 2 (отчет о прибылях и убытках).

Этап 2. Финансовые коэффициенты. Для анализа финансово-экономического состояния предприятия использовались 15 показателей: L1 — быстрый коэффициент ликвидности, L3 — коэффициент покрытия запасов, P1 — текущий коэффициент ликвидности, F1 — коэффициент финансовой зависимости, F2 — коэффициент автономии собственных средств, F3 — обеспеченность запасов собственными оборотными средствами, F4 — индекс постоянного актива, A2 — оборачиваемость активов, A4 — оборачиваемость кредиторской задолженности, A5 — оборачиваемость дебиторской задолженности, A6 — оборачиваемость запасов, R1 — общая рентабельность, R2 — рентабельность активов, R3 — рентабельность собственного капитала, R4 — рентабельность продукции. Коэффициенты разбиты на 4 группы: ликвидность-платежеспособность, финансовая устойчивость, деловая активность, рентабельность. Выбор указанных показателей основан на исследованиях Недосекина А. О. [2] и Коваленко А. В. [1].

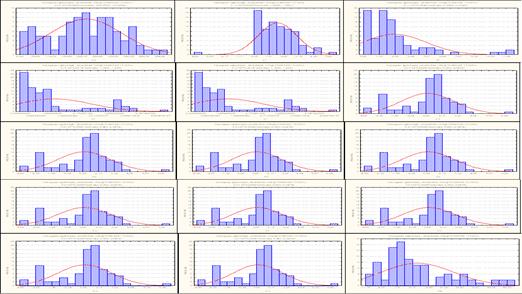

Этап 3. Построение гистограмм и лингвистический анализ. Для каждого предприятия были рассчитаны 15 финансовых коэффициентов. Далее были построены гистограммы кластеризации для каждого финансового коэффициента. Гистограммы коэффициентов L1, L3, P1, F1, F2, F3, F4, A2, A4, A5, A6, R1, R2, R3, R4 приведены на рисунке 1.

Рисунок 1 Гистограммы коэффициентов (L1, L3, P1, F1, F2, F3, F4, A2, A4, A5, A6, R1, R2, R3, R4).

Для отнесения предприятий к тому или иному классу выделим границы распознавания. Вычислим среднее значение по каждому показателю из таблицы и произведем разбиение на два основных класса: кризисных и нормальных.

Таблица 1

Среднее по каждому кластеру и показателю

Коэффициенты. | L1. | L3. | P1. | F1. | F2. | F3. | F4. | A2. | A4. | A5. | A6. | R1. | R2. | R3. | R4. | |

Высокое. | 2,26. | 2,17. | 0,48. | 0,93. | 2,66. | 0,34. | 0,59. | 5,91. | 5,94. | 7,07. | 43,7. | 4,63. | 9,88. | 31,9. | ||

Низкое. | 0,28. | 60,9. | 0,29. | 3,22. | 0,23. | — 2,2. | 2,23. | 0,07. | 0,47. | 0,63. | 1,22. | — 3,4. | — 2,8. | — 5,4. | — 3,8. | |

Среднее значение. | 1,3. | 1,2. | 1,8. | 0,6. | 0,2. | 1,3. | 0,3. | 3,2. | 3,3. | 4,1. | 0,9. | 2,2. | ||||

Условное предприятие с усреднёнными показателями для каждого кластера будем рассматривать как типовое (эталонное, типичное) предприятие данного кластера, т. е. эталонное кризисное или некризисное предприятие. Чем ближе предприятие из данного кластера к эталонному предприятию кластера, тем с большим основанием оно может быть отнесено к данному кластеру. В тоже время предприятия, достаточно удалённые от эталонного предприятия данного кластера, могут находиться в пограничном, например, в предкризисном состоянии [1].

Отнесение объекта к тому или иному классу (кризисных или некризисных предприятий) включает три этапа:

- 1. Формирование признакового пространства;

- 2. Создание обобщенных портретов классов для снятия неопределенности с помощью выборки обучающих предприятий;

- 3. Отнесение предприятия к одному из исследуемых классов [1].

Таблица 2

Обучающая выборка

group. | L1. | L3. | P1. | F1. | F2. | F3. | F4. | A2. | A4. | A5. | A6. | R1. | R2. | R3. | R4. | ||

kriz. | 0,00. | 0,00. | 0,00. | 2,00. | 0,00. | — 4,00. | 1,27. | 0,00. | 0,00. | 0,00. | 0,00. | — 5,00. | — 5,00. | — 10,00. | — 10,00. | ||

kriz. | 0,50. | 127,00. | 0,70. | 4,00. | 0,48. | — 0,67. | 3,00. | 0,13. | 0,80. | 1,00. | 2,00. | 4,00. | — 1,00. | — 1,33. | 4,00. | ||

kriz. | 0,38. | 44,00. | 0,23. | 2,80. | 0,06. | — 0,98. | 2,19. | 0,11. | 0,24. | 0,80. | 1,80. | — 3,50. | — 3,05. | — 5,64. | — 6,70. | ||

kriz. | 0,09. | 107,00. | 0,27. | 2,50. | 0,22. | — 0,94. | 2,96. | 0,11. | 0,58. | 0,71. | 0,92. | — 0,70. | — 4,61. | — 1,93. | — 9,85. | ||

kriz. | 0,49. | 8,62. | 0,47. | 3,05. | 0,22. | — 1,96. | 1,85. | 0,06. | 0,37. | 0,09. | 0,05. | — 7,62. | — 2,72. | — 4,08. | 2,88. | ||

kriz. | 0,36. | 16,60. | 0,40. | 3,49. | 0,25. | — 2,42. | 2,47. | 0,10. | 0,29. | 0,45. | 1,46. | — 7,40. | — 1,14. | — 1,57. | — 5,15. | ||

kriz. | 0,27. | 101,00. | 0,40. | 3,37. | 0,36. | — 3,65. | 1,97. | 0,06. | 0,49. | 0,54. | 1,25. | — 4,04. | — 1,11. | — 9,28. | — 4,74. | ||

kriz. | 0,06. | 32,50. | 0,37. | 3,70. | 0,27. | — 0,83. | 1,94. | 0,00. | 0,38. | 0,86. | 1,90. | — 2,06. | — 1,10. | — 9,74. | — 7,38. | ||

kriz. | 0,27. | 54,40. | 0,11. | 3,47. | 0,16. | — 2,37. | 1,56. | 0,10. | 0,28. | 0,89. | 1,53. | 1,84. | — 3,32. | — 8,55. | 0,27. | ||

kriz. | 0,48. | 31,30. | 0,60. | 3,49. | 0,19. | — 2,39. | 1,66. | 0,00. | 0,62. | 0,76. | 1,36. | — 5,37. | — 4,70. | — 9,64. | 0,00. | ||

kriz. | 0,38. | 51,00. | 0,07. | 3,73. | 0,08. | — 1,50. | 2,72. | 0,05. | 0,68. | 0,38. | 1,61. | — 4,99. | — 1,96. | — 9,97. | — 5,09. | ||

kriz. | 0,10. | 99,40. | 0,04. | 3,93. | 0,19. | — 2,32. | 2,21. | 0,09. | 0,41. | 0,74. | 1,41. | 1,72. | — 4,42. | — 1,95. | — 9,97. | ||

kriz. | 0,50. | 67,70. | 0,14. | 2,81. | 0,29. | — 2,25. | 2,40. | 0,05. | 0,59. | 0,93. | 1,53. | — 6,57. | — 1,59. | — 6,48. | 1,62. | ||

kriz. | 0,10. | 78,80. | 0,62. | 3,70. | 0,46. | — 3,65. | 1,76. | 0,07. | 0,58 | 0,77. | 1,98. | — 4,38. | — 4,69. | — 1,46. | — 6,45. | ||

kriz. | 0,31. | 25,70. | 0,03. | 3,34. | 0,30. | — 2,52. | 1,68. | 0,02. | 0,72. | 0,94. | 1,50. | — 1,80. | — 2,62. | — 4,68. | — 7,25. | ||

kriz. | 0,23. | 46,00. | 0,07. | 2,26. | 0,23. | — 2,26. | 2,92. | 0,04. | 0,06. | 0,47. | 0,90. | — 3,56. | — 1,75. | — 3,25. | — 7,04. | ||

kriz. | 0,28. | 75,40. | 0,05. | 2,67. | 0,31. | — 1,65. | 2,73. | 0,04. | 0,75. | 0,68. | 0,09. | — 7,39. | — 2,26. | — 1,69. | 1,23. | ||

kriz. | 0,15. | 112,00. | 0,51. | 3,45. | 0,16. | — 2,55. | 2,44. | 0,13. | 0,63. | 0,36. | 0,09. | — 6,72. | — 4,20. | — 2,72. | 2,52. | ||

kriz. | 0,36. | 79,40. | 0,48. | 3,37. | 0,07. | — 2,34. | 2,67. | 0,08. | 0,46. | 0,53. | 1,79. | — 0,13. | — 1,87. | — 9,56. | — 4,67. | ||

norm. | 1,40. | 313,00. | 1,00. | 0,00. | 0,85. | 1,13. | 0,00. | 0,25. | 1,67. | 1,87. | 4,00. | 18,00. | 2,33. | 4,33. | 18,00. | ||

norm. | 3,00. | 500,00. | 3,00. | 1,03. | 1,00. | 4,00. | 0,77. | 1,00. | 10,00. | 10,00. | 10,00. | 70,00. | 6,00. | 20,00. | 50,00. | ||

norm. | 2,56. | 240,00. | 2,32. | 0,02. | 0,99. | 2,46. | 0,08. | 0,48. | 2,43. | 4,18. | 7,14. | 58,50. | 5,49. | 11,12. | 44,16. | ||

norm. | 1,91. | 420,00. | 2,83. | 0,02. | 0,96. | 3,55. | 0,38. | 0,78. | 2,12. | 9,58. | 8,38. | 27,73. | 6,00. | 9,99. | 31,89. | ||

norm. | 2,94. | 450,00. | 2,64. | 0,35. | 0,99. | 3,49. | 0,06. | 0,31. | 9,95. | 7,86. | 7,36. | 25,59. | 3,73. | 14,18. | 24,72. | ||

norm. | 1,96. | 405,00. | 1,90. | 0,44. | 0,92. | 2,44. | 0,68. | 0,40. | 6,50. | 9,14. | 7,83. | 26,29. | 5,14. | 4,98. | 25,89. | ||

norm. | 1,47. | 334,00. | 2,91. | 0,68. | 0,92. | 2,85. | 0,21. | 0,49. | 7,48. | 7,92. | 7,79. | 61,58. | 2,58. | 6,90. | 46,78. | ||

norm. | 2,66. | 434,00. | 1,41. | 0,73. | 0,93. | 2,73. | 0,55. | 0,44. | 5,38. | 3,59. | 6,90. | 20,00. | 5,05. | 5,84. | 20,02. | ||

norm. | 2,96. | 325,00. | 2,20. | 0,31. | 0,89. | 3,76. | 0,11. | 0,49. | 5,08. | 3,69. | 9,04. | 32,53. | 3,20. | 12,74. | 27,77. | ||

norm. | 1,72. | 390,00. | 1,61. | 0,88. | 0,96. | 2,13. | 0,35. | 0,42. | 3,28. | 3,05. | 4,71. | 35,39. | 3,98. | 11,76. | 29,07. | ||

norm. | 2,25. | 336,00. | 1,24. | 0,04. | 1,00. | 1,69. | 0,01. | 0,75. | 5,19. | 7,47. | 6,53. | 48,40. | 5,71. | 11,23. | 36,60. | ||

norm. | 2,46. | 401,00. | 2,55. | 0,31. | 0,96. | 2,36. | 0,55. | 0,58. | 8,38. | 5,16. | 6,11. | 35,79. | 3,37. | 10,78. | 21,46. | ||

norm. | 1,81. | 401,00. | 2,62. | 0,88. | 0,90. | 1,62. | 0,53. | 0,45. | 7,20. | 5,20. | 4,62. | 69,50. | 4,93. | 12,23. | 21,16. | ||

norm. | 2,65. | 418,00. | 2,94. | 0,58. | 0,87. | 1,83. | 0,23. | 0,59. | 8,46. | 9,38. | 9,68. | 53,54. | 3,42. | 6,74. | 42,65. | ||

norm. | 2,26. | 340,00. | 1,82. | 0,27. | 0,89. | 2,48. | 0,70. | 0,45. | 8,05. | 6,82. | 8,54. | 66,30. | 4,88. | 18,49. | 30,37. | ||

norm. | 2,69. | 400,00. | 1,65. | 0,22. | 0,87. | 2,84. | 0,33. | 0,95. | 3,12. | 7,09. | 8,94. | 22,50. | 4,97. | 7,15. | 47,99. | ||

norm. | 2,81. | 362,00. | 1,65. | 0,72. | 0,88. | 1,82. | 0,46. | 0,65. | 7,40. | 2,19. | 4,96. | 25,41. | 5,45. | 9,81. | 23,14. | ||

norm. | 1,72. | 390,00. | 2,27. | 0,79. | 0,94. | 3,57. | 0,60. | 0,89. | 3,53. | 4,54. | 9,70. | 52,45. | 5,76. | 5,66. | 43,41. | ||

norm. | 2,15. | 360,00. | 2,50. | 0,74. | 0,93. | 3,62. | 0,07. | 0,45. | 9,53. | 5,97. | 4,89. | 54,94. | 5,47. | 6,40. | 23,49. | ||

norm. | 1,76. | 336,00. | 2,32. | 0,51. | 0,91. | 2,83. | 0,10. | 0,95. | 3,50. | 4,17. | 4,25. | 68,65. | 5,19. | 7,23. | 30,09. | ||

Этап 4. Построение математических моделей диагностики состояния предприятия на основе методов многомерного статистического анализа: дискриминантные, регрессионные модели, а также модели, основанные на использовании кластерного анализа и факторный анализ главных компонент и анализ главных факторов влияющих на состояние предприятия. Для оценка адекватности и эффективности каждого метода диагностики состояния предприятия проведён их сопоставительный анализ.

Для снятия неопределенности распознования финансово-экономического состояния предприятия разработана обучающая выборка (таб.4). В ходе обучения формируются эталонные оценки показателей исследуемых предприятий и самих предприятий .

Нами были разработаны дискриминантные и регрессионные модели для оценки финансово-экономического состояния предприятий строительной отрасли, представленные в таб.3.

Таблица 3

Классификационные уравнения

№. | Коэффициент. | Дискриминантные уравнения. | Регрессионные уравнения. | ||

Финансовая устойчивость. | norm. | Norm=. — 5,24F1+109,61*F2+3,29*F3−3,92*F4−54. | Y=124,5−4,85*L1+0,046*L3−0,41P1. | ||

kriz. | Kriz=16,29*F1−1,09*F2−7,96*F3+18,99*F4−56,64. | ||||

Ликвидность и платежеспособность. | norm. | Norm=10,59*L1+0,12*L3+4,78*P1−41,47. | Y=182,88−7,54*F1−82,85*F2+0,22*F3+7,8*F4. | ||

kriz. | Kriz =1,13*L1+0,022*L3+0,5*P1−1,624. | ||||

Деловая активность. | norm. | Norm=18,71*A2+1,74*A4−0,82*A5+2,7*A6−18,44. | Y=121,33+8,07*A2−0,38*A4−0,58*A5+0,32*A6. | ||

kriz. | Kriz =1,36*A2+0,15*A4−0,24*A5+0,638*A6−1,115. | ||||

Рентабельность. | norm. | Kriz =0,037*R1−1,67*R2−0,0027*R3−0,270*R4−3,99 328. | Y=126,28−0,12*R1−5,91*R2+3,78*R3+0,06*R4. | ||

kriz. | Norm=0,1*R1+2,14*R2+0,41*R3+0,32*R4−15,09. | ||||

Общее состояние предприятия. | norm. | Norm=24,7*L1+0,3*L3−4,1*P1−22,9*F1+132*F2+2,65. *F3−14,4*F4−26,3*A2−2,4*A4−4*A6+1,9*A5+1,1*R1−0,5*R2−2,4*R3+0,01*R4−143,1. | Y=182,1933;2,0471*L1+0,0257*L3+1,5408*P1−9,2423*F1−96,7321*F2+0,1131*F3+7,6649*F4+0,2505*A2+0,4404*A4−0,1143*A5+0,6367*A6−0,0121*R1−1,6972*R2+0,9406*R3±0,0844*R4. | ||

kriz. | Kriz=43,3*L1−0,38*L3−3,1*P1+34,7*F1+103,8*F2−8,7*F3+60,4*F4+50*A2−5*A4+10,7*A5−4,9*A6+0,26*R1−14,9*R2−3,2*R3−1,3*R4−172. | ||||

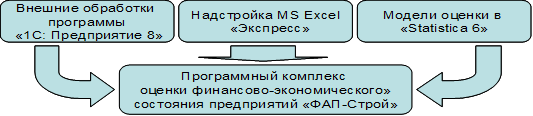

Нами был создан программный комплекс «ФАП-строй», включающий в себя:

- 1. Надстройку под MS Excel, позволяющую быстро и оперативно производить расчет финансово-экономических коэффициентов и интегрировать их в «Statistica 6»

- 2. Модуль в среде «Statistica 6» позволяет получить экспресс-оценку финансово-экономического состояния предприятий строительной отрасли, выводить итоговый отчет о состоянии исследуемых предприятий.

- 3. Внешние обработки программы «1С: Предприятие 8» — «Баланс», «Отчет о прибылях и убытках», позволяющие проводить первичную обработку данных, использовать готовые модули для оценки состояния предприятий.

Целью создания программного комплекса является оценка финансово-экономического состояния предприятий. Схематично структура программного комплекса изображена на рис. 2.

Рисунок 2 Программный комплекс «ФАП-строй».

Описание программы «ФАП-строй» в Statistica.

Разработанная нами программа «ФАП-строй» позволяет существенно сократить время анализа финансово-экономического состояния предприятий с использованием основных методов многомерного статистического анализа.

Программный модуль «ФАП-строй» используется для проведения анализа и диагностики финансово-экономического состояния предприятий с помощью трех основных видов статистического анализа: кластерного, для разбиения всей совокупности предприятий на классы; дискриминантного, для определения финансово-экономического состояния каждого отдельно взятого предприятия; регрессионного, для прогнозирования финансово-экономического состояния исследуемого предприятия.

Рисунок 3 Главное окно программы На рис 3. представлен основной интерфейс программы «ФАП-строй».

Программный модуль «ФАП_Строй» имеет следующие функциональные возможности:

- 1. Выбор анализа (дискримнантный, кластерный, регрессионный анализ)

- 2. Импорт данных бухгалтерского баланса (автоматически, вручную)

- 3. Формирование отчета о финанасово-экономическом состояние предприятия (в окне программного модуля, документ Micrasoft Word)

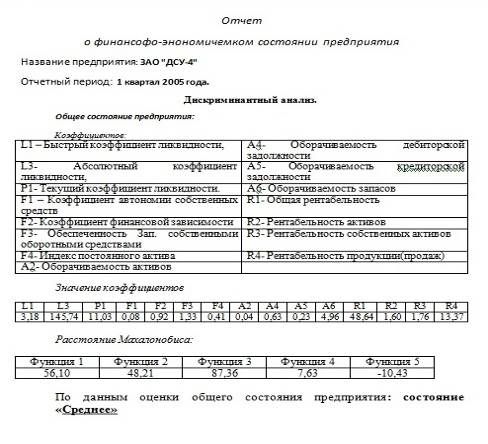

Рассмотри работу программы на примере анализа предприятия ЗАО «ДСУ-4» за 1 квартал 2005 года.

Для полученя результатов оценки предприятия необходимо проделать действия по загрузки бухгалтерского баланса, выбора анализа и группы коэффициентов, формирование отчета о финансово-кономическом состояние предприятия.

Рисунок 5 Отчет о финансово-экономическом состояние предприятия В данном отчете сформированна информация о оценки финансово-экономического состояния предприятия дискриминантным анализом. Также можно получить анализ всеми выше перечисленными методами многомерного статистического анализа.

Весь процесс финансово-экономического анализа предприятий был сокращен до минимума количетсва децствий путем создания модуля в среде Statistica Visual Basic. Данная програма позволяет оперативно произвести финансовый анализ предприятия и имеет простой, не требующий глубоких знаний интерфейс, который позволяет работать пользователю без особых проблем.

С помощью разработанного комплекса «ФАП-строй» был проведен сопоставительный анализ финансово-экономического состояния предприятий по всем группам коэффициентов, результаты которого приведены в табл. 4.

Таблица 4

Сопоставительный анализ предприятий

№. | Название предприятия. | Дискриминантный анализ. | Кластерный анализ. | Регрессион-ный анализ. | |

ЗАО «ДСУ-4» 1кв 2005. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 2кв 2005. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 3кв 2005. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 4кв 2005. | KRIZ. | KRIZ. | KRIZ. | ||

ЗАО «ДСУ-4» 1кв 2006. | NORM. | NORM. | KRIZ. | ||

ЗАО «ДСУ-4» 2кв 2006. | NORM. | NORM. | KRIZ. | ||

ЗАО «ДСУ-4» 2кв 2006. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 4кв 2006. | KRIZ. | NORM. | KRIZ. | ||

ЗАО «ДСУ-4» 1кв 2007. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 2кв 2007. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 3кв 2007. | NORM. | KRIZ. | NORM. | ||

ЗАО «ДСУ-4» 4кв 2007. | NORM. | NORM. | KRIZ. | ||

ЗАО «ДСУ-4» 1кв 2008. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 2кв 2008. | NORM. | NORM. | NORM. | ||

ЗАО «ДСУ-4» 3кв 2008. | NORM. | KRIZ. | NORM. | ||

ЗАО «ДСУ-4» 4кв 2008. | NORM. | KRIZ. | NORM. | ||

ОАО «ДЭП-114» 1кв 2005. | NORM. | NORM. | KRIZ. | ||

ОАО «ДЭП-114» 2кв 2005. | NORM. | NORM. | NORM. | ||

ОАО «ДЭП-114» 3кв 2005. | NORM. | KRIZ. | KRIZ. | ||

ОАО «ДЭП-114» 4кв 2005. | KRIZ. | NORM. | KRIZ. | ||

ОАО «ДЭП-114» 1кв 2006. | NORM. | NORM. | NORM. | ||

ОАО «ДЭП-114» 2кв 2006. | NORM. | NORM. | NORM. | ||

ОАО «ДЭП-114» 3кв 2006. | NORM. | KRIZ. | KRIZ. | ||

ОАО «ДЭП-114» 4кв 2006. | KRIZ. | KRIZ. | KRIZ. | ||

ОАО «ДЭП-114» 1кв 2007. | NORM. | KRIZ. | NORM. | ||

ОАО «ДЭП-114» 2кв 2007. | NORM. | KRIZ. | NORM. | ||

ОАО «ДЭП-114» 3кв 2007. | NORM. | KRIZ. | NORM. | ||

ОАО «ДЭП-114» 4кв 2007. | KRIZ. | NORM. | KRIZ. | ||

ОАО «ДЭП-114» 1кв 2008. | NORM. | NORM. | NORM. | ||

ОАО «ДЭП-114» 2кв 2008. | NORM. | NORM. | KRIZ. | ||

ОАО «ДЭП-114» 3кв 2008. | NORM. | KRIZ. | NORM. | ||

ОАО «ДЭП-114» 4кв 2008. | KRIZ. | NORM. | KRIZ. | ||

ОАО «ДЭП-114» 1кв 2009. | NORM. | NORM. | NORM. | ||

ОАО «Домостроитель» 1кв 2005. | NORM. | NORM. | KRIZ. | ||

ОАО «Домостроитель» 2кв 2005. | NORM. | NORM. | KRIZ. | ||

ОАО «Домостроитель» 3кв 2005. | NORM. | KRIZ. | NORM. | ||

ОАО «Домостроитель» 4кв 2005. | NORM. | KRIZ. | NORM. | ||

ОАО «Домостроитель» 1кв 2006. | NORM. | KRIZ. | NORM. | ||

ОАО «Домостроитель» 2кв 2006. | NORM. | KRIZ. | NORM. | ||

ОАО «Домостроитель» 3кв 2006. | NORM. | KRIZ. | NORM. | ||

ОАО «Домостроитель» 4кв 2006. | KRIZ. | NORM. | KRIZ. | ||

ОАО «Домостроитель» 1кв 2007. | NORM. | NORM. | NORM. | ||

ОАО «Домостроитель» 2кв 2007. | NORM. | NORM. | KRIZ. | ||

ОАО «Домостроитель» 3кв 2007. | KRIZ. | NORM. | KRIZ. | ||

ОАО «Домостроитель» 4кв 2007. | KRIZ. | NORM. | KRIZ. | ||

ООО ППСО «Исток» 4кв 2005. | KRIZ. | KRIZ. | KRIZ. | ||

ООО ППСО «Исток» 4кв 2006. | NORM. | KRIZ. | NORM. | ||

ЗАО «ДСУ-4» 1кв 2006. | NORM. | KRIZ. | NORM. | ||

Из таблицы видно, что общее состояние предприятий правильно оценивается всеми тремя моделями в 73% случаев, что говорит о высокой степени достоверности результатов. Заметим, что результаты моделей, основанных на регрессионном и кластерном анализах совпадают в 95% случаев. Однако, нельзя сделать однозначный вывод, что результаты регрессионных и кластерных моделей в случае их отличия от результатов моделей дискриминантного анализа имеют приоритет достоверности, т.к. анализ состояния предприятия с использованием моделей дискриминантного анализа проводился с условием гарантированной достоверности результатов не менее 97%. Так, например, предприятие ОАО «Домостроитель» за 4 квартал 2005 года, состояние которого, заведомо является некризисным, правильно идентифицировано дискриминантным и регрессионным анализами. То же самое можно сказать о предприятии ОАО «Домостроитель» 1кв 2006. Таким образом, для предприятий с разной оценкой состояния, различными моделями, неодходимо проводить дополнительный анализ.

Многомерные статистические модели оценки финансово-экономического состояния предприятий строительной отрасли, обеспечивают достаточно адекватное описание с учетом различных дестабилизирующих факторов. Особенностью этих систем является возможность оценки достоверности распознавания — через все основные параметры распознающей системы: объемы обучающих и контрольных наблюдений, размерность признакового пространства и межклассовые расстояния.

Используя модели многомерного статистического анализа, были проанализированы 48 предприятий Армавивского района. Показано, что в 90% случаях дискриминантные модели правильно классифицируют общее состояние предприятия, в 85% ликвидность и платежеспособность, 75% финансовую устойчивость, 80% деловую активность, 100% рентабельность. В 70% случаях модели регрессионного анализа правильно классифицируют общее состояние предприятия, в 85% ликвидность и деловую активность, в 80% финансовую устойчивость, и 100% рентабельность. В 65% случаях модели кластерного анализа правильно классифицируют общее состояние предприятия, в 85% ликвидность и платежеспособность, в 90% финансовую устойчивость, в 80% деловую активность, в 75% рентабельность.

Адекватная оценка финансово-экономического состояния предприятия, является в современных условиях актуальной научной и важной практической проблемой. В данной работе были достигнуты следующие практические результаты:

- 1. Исследована специфика строительной отрасли Краснодарского края. Предложена градация основных финансово-экономических показателей по пенташкале.

- 2. Проведен финансово-экономический анализ 48 предприятий строительной отрасли методами многомерного статистического анализа.

- 3. Разработаны обработки «Баланс» и «Прибыли и убытки» программ «1С: Предприятие 8», позволяющих проводить первичную обработку данных в программе «1С: Предприятие 8», использовать готовые модули для анализа и присвоения рейтинга.

- 4. Создан комплекс макросов написанных на языке VBA в среде MS Excel, который позволяет рассчитывать 15 основных финансовых показателей предприятий и интегрировать полученные данные в «Statictica 6» для проведения финансово-экономической оценки предприятий.

- 5. Cоздан программный комплекс экспресс-оценки финансово-экономического состояния предприятий строительной отрасли методами многомерного статистического анализа, учитывающий региональную специфику.

Примечания

Математические основы финансово-экономического анализа. Часть 1. Многомерный статистический анализ. Учебное пособие. / Коваленко А. В., Уртенов М. Х., Узденов У. А. /М.: ACADEMIA, 2010. 304 с.

Кластерный анализ финансово-экономического состояния предприятий строительной отрасли / Коваленко А. В., Уртенов М. Х., Заикина Л. Н. / Политематический сетевой электронный научный журнал Кубанского государственного аграрного университета. http://ej.kubagro.ru/2010/06/pdf/37.pdf// Научный журнал КубГАУ, № 60(06), 2010.

Многомерный статистический анализ предприятия: монография / Коваленко А. В., Уртенов М. Х., Узденов У. А. / М.: ACADEMIA, 2009. 240с. (15 п.л.) 240 с.

Современные математические методы анализа финансово-экономического состояния предприятия: монография / Коваленко А. В., Уртенов М. Х., Барановская Т. П., Кармазин В.Н./ Краснодар: КубГАУ, 2009. 250 с.

Недосекин, А. О. Сводный финансовый анализ российских предприятий за 2000 — 2003 гг. / А. О. Недосекин, Д. Н. Бессонов, А. В. Лукашев // Аудит и финансовый анализ. 2005, — № 1. С. 53 — 60.

Халафян, А.А. STATISTICA 6. Статистический анализ данных. 3-е изд. учеб. / А. А. Халафян. М.: Бином-Пресс, 2007. 512с.

Гиляровская, Л. Т. Анализ и оценка финансовой устойчивости коммерческого предприятия. / Л. Т. Гиляровская, А. А. Вехорева. СПб: Питер, 2003. 256 с.

Королева С. А., Крикунова А. В. Экономика строительного предприятия // М.: 2006 г.

Коваленко, А. В. Выявление и анализ главных факторов, влияющих на оценку финансового состояния предприятия / А. В. Коваленко // Прикладная математика XXI века: Материалы VIII объединённой научной конференции студентов и аспирантов факультета прикладной математики. Краснодар: КубГУ, 2008. С. 67−69.