Анализ кредитоспособности организации заемщика ООО «Возрождение»

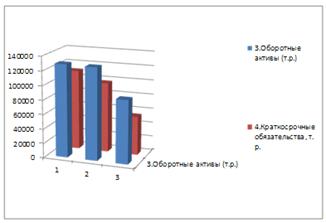

Рис. 12. Динамика оборотных активов и краткосрочных обязательств В процессе анализа наиболее срочные обязательства предприятия (срок оплаты которых наступает в текущем месяце) должны быть сопоставлены с величиной активов, обладающих максимальной ликвидностью (денежные средства, легкореализуемые ценные бумаги). При этом часть срочных обязательств, остающихся непокрытыми, должна уравновешиваться… Читать ещё >

Анализ кредитоспособности организации заемщика ООО «Возрождение» (реферат, курсовая, диплом, контрольная)

Ряд американских экономистов описывает систему оценки кредитоспособности, построенную на сальдовых показателях отчетности.

Американские экономисты используют четыре группы основных показателей (ликвидности фирмы; оборачиваемости капитала; привлечения средств; показатели прибыльности).

К первой группе относятся коэффициент ликвидности (Кл) и покрытия (Кпокр).

Коэффициент ликвидности Кл — соотношение наиболее ликвидных средств и долговых обязательств.

Ликвидные средства складываются из денежных средств и дебиторской задолженности краткосрочного характера.

Долговые обязательства состоят из задолженности по ссудам краткосрочного характера, по векселям, неоплаченным требованиям и прочим краткосрочным обязательствам.

Кл прогнозирует способность заемщика оперативно в срок погасить долг банку в ближайшей перспективе на основе оценки структуры оборотного капитала. Чем выше коэффициент ликвидности, тем выше кредитоспособность.

Коэффициент покрытия (Кпокр) — соотношение оборотного капитала и краткосрочных долговых обязательств.

Коэффициент покрытия показывает предел кредитования, достаточность всех видов средств клиента, чтобы погасить долг. Если коэффициент покрытия менее 1, то границы кредитования нарушены, заемщику больше нельзя предоставлять кредит: он является некредитоспособным. Оборотные активы организации могут быть ликвидными в большей или меньшей степени, поскольку в их состав входят разнородные средства, среди которых имеются как легкореализуемые, так и труднореализуемые для погашения внешней задолженности.

В этой связи было бы целесообразным условно разделить статьи оборотных активов в зависимости от степени их ликвидности на три группы (ликвидные средства, находящиеся в немедленной готовности к реализации (денежные средства, высоколиквидные ценные бумаги) ликвидные средства, находящиеся в распоряжении предприятия (обязательства покупателей, запасы товарно-материальных ценностей); неликвидные средства (требования к дебиторам с длительным сроком образования, сомнительная дебиторская задолженность, незавершенное производство, расходы будущих периодов). Пропорция, в которой эти группы должны находиться по отношению друг к другу, определяется: характером и сферой деятельности организации; скоростью оборота средств предприятия; соотношением оборотных и внеоборотных активов; суммой и срочностью обязательств, на покрытие которых предназначены статьи актива; степенью ликвидности текущих активов.

Таблица 9.

Тыс. руб.

Коэффициенты первой группы.

Показатели. | темп роста в %2008к 2007. | темп роста в % 2009 к 2008. | Изменение. | |||||

(+/-). | прирост2008к 2007 в %. | прирост2009к 2008 в %. | ||||||

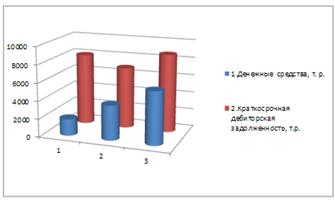

1. Денежные средства. | 209,3. | 151,9. | 109,3. | 51,9. | ||||

2. Краткосрочная дебиторская задолженность. | 85,63. | 127,1. | — 14,37. | 27,1. | ||||

3. Оборотные активы. | 99,2. | 68,7. | — 39 949. | — 0,8. | — 31,3. | |||

4. Краткосрочные обязательства. | 87,5. | 55,4. | — 43 300. | — 12,5. | — 44,6. | |||

5. Коэффициент ликвидности (1+2/4). | 0,09. | 0,11. | 0,27. | 122,22. | 245,45. | 0,16. | 22,22. | 145,45. |

6. Коэффициент покрытия (¾). | 1,16. | 1,31. | 1,63. | 112,93. | 124,43. | 0,32. | 12,93. | 24,43. |

Анализ коэффициента ликвидности за отчетный год показал, что коэффициент ликвидности вырос по сравнению с2008 г. на 22,22% а в 2009 г. по сравнению с 2008 г. на 145%, но эти значекн6ия говорят о недостаточной ликвидности в организации и говорит что за 2007 г. организация сможет погасить 9% своих обязательств к 2009 г. ситуация улучшается и организация уже может погасить 27% своих обязательств. Это говорит о том, что предприятие является не кредитоспособным, но наблюдается положительная тенденция для погашения своих обязательств перед кредитором.

В данной группе коэффициентов только коэффициент покрытия имеет достаточное значение.

Анализ промежуточного коэффициента покрытия показывает, что на 2009 г. организация может рассчитаться по своим обязательствам за счет оборотных активов и краткосрочной дебиторской заложенности.

Рис. 12. Динамика оборотных активов и краткосрочных обязательств В процессе анализа наиболее срочные обязательства предприятия (срок оплаты которых наступает в текущем месяце) должны быть сопоставлены с величиной активов, обладающих максимальной ликвидностью (денежные средства, легкореализуемые ценные бумаги). При этом часть срочных обязательств, остающихся непокрытыми, должна уравновешиваться менее ликвидными активами — дебиторской задолженностью предприятий с устойчивым финансовым положением, легкореализуемыми запасами товарно-материальных ценностей и другими оборотными активами, которые применительно к конкретному предприятию могут быть признаны высоколиквидными.

Прочие краткосрочные обязательства могут быть соотнесены с такими активами, как прочие дебиторы, готовая продукция, производственные запасы.

От того, насколько обеспечено соответствие между данными группами активов и пассивов, во многом зависит платежеспособность предприятия или его неплатежеспособность с возможным возбуждением дела о его банкротстве.

Рис. 13. Динамика денежных средств и краткосрочной задолженности.

коммерческий банк кредитоспособность заёмщик

Показатели оборачиваемости капитала, относящиеся ко второй группе отражают качество оборотных активов и могут использоваться для оценки роста коэффициента покрытия.

Например, при увеличении значения этого коэффициента за счет роста запасов и одновременном замедлении их оборачиваемости нельзя делать вывод о повышении кредитоспособности заемщика.

Таблица 10.

Тыс. руб.

Коэффициенты второй группы.

Показатели. | темп роста2008 к 2007 в %. | темп роста 2009 к 2008 в %. | Изменения. | |||||

(+/-). | темп прироста 2008 к2007 В %. | темп прироста 2009 к 2008 в %. | ||||||

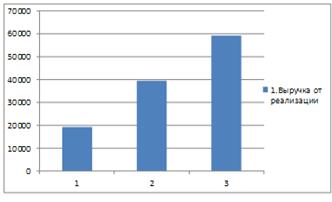

1. Выручка от реализации. | 206,6. | 149,1. | 106,6. | 49,1. | ||||

2. Средняя сумма капитала. | 108,9. | 108,6. | 8,9. | 8,6. | ||||

3. Коэффициент оборачиваемости капитала. | 0,217. | 0,41. | 0,566. | 189,8. | 137,3. | 0,154. | 89,8. | 37,3. |

Анализ коэффициентов второй группы, за отчетный год показал, что коэффициент оборачиваемости капитала увеличился по сравнению с 2007 г. на 89,8%, по сравнению с 2008 г. увеличился на 37,3% это является положительной тенденцией для данной организации, так как выручка растет большими темпами, чем капитала смотреть рис. 14.

Рис. 14. Динамика выручки ООО «Возрождение» 2007;2009г.

Анализ Коэффициента привлечения (Кпривл) образует третью группу оценочных показателей. Они рассчитываются как отношение всех долговых обязательств к общей сумме активов или к основному капиталу; показывают зависимость фирмы от заемных средств. Чем выше коэффициент привлечения, тем хуже кредитоспособность заемщика.

Таблица 11.

Коэффициенты третьей группы.

Показатели. | темп роста 2008 к 2007 в %. | темп роста 2009 к 2008 в %. | Изменения. | |||||

(+/-). | темп прироста 2008 к2007 В %. | темп прироста 2009 к 2008 в %. | ||||||

1. Краткосрочные обязательства. | 87,5. | 55,4. | — 43 300. | — 12,5. | — 44,6. | |||

2. Активы предприятия. | 100,6. | 79,8. | — 40 722. | 0,6. | — 20,2. | |||

3. Коэффициент привлечения. | 0,55. | 0,48. | 0,33. | 87,3. | 68,7. | — 0,15. | — 12,7. | — 31,3. |

Анализ коэффициента привлечения за отчетный год показывает, что к 2009 году доля краткосрочных обязательств в активах предприятия сократилась с 55% - в 2007 г. до 33% - в 2009 г.

С третьей группой показателей тесно связаны показатели четвертой группы, характеризующие прибыльность фирмы. К ним относятся: доля прибыли в доходах (отношение чистой прибыли к валовой), норма прибыли на активы (чистая прибыль на сумму активов), норма прибыли на акцию. Если растет зависимость фирмы от заемных средств, то снижение кредитоспособности, оцениваемой на основе коэффициента привлечения, может компенсироваться ростом прибыльности.

В теории и практике финансового менеджмента в целях оценки эффективности деятельности предприятия применяют разнородные показатели доходности, различающиеся как целями применения, так и методикой их расчета и интерпретации. Это создает проблему их взаимной увязки и, самое главное, обоснования того показателя, который может быть использован как обобщающий критерий эффективности деятельности. Наличие таких критериев оценки эффективности деятельности позволяет создать целостную картину финансового состояния организации и охарактеризовать его перспективы.

Таблица 12.

Тыс. руб.

Коэффициенты четвертой группы.

Показатели. | темп роста 2008 к 2007 в %. | темп роста 2009 к 2008 в %. | Изменения. | |||||

(+/-). | прирост 2008 к 2007%. | прирост 2009 к 2008%: | ||||||

1. Чистая прибыль. | — 3431. | 487,8. | — 26,1. | — 16 582. | 487,8. | — 26,1. | ||

2. Средняя сумма активов предприятия. | 109,5. | 90,2. | — 19 760. | 109,5. | 90,2. | |||

3. Выручка от реализации. | 206,6. | 149,1. | 206,6. | 149,1. |

Анализ чистой прибыли за отчетный год показал, что чистая прибыль значительно снизилась на 84% Чистая прибыль является одним из важнейших экономических показателей, характеризующих конечные результаты деятельности организации.

Количественно она представляет собой разность между суммой прибыли до налогообложения и суммой внесенных в бюджет налогов из прибыли, экономических санкций и других обязательных платежей предприятия, покрываемых за счет прибыли.

Чистая прибыль используется в соответствии с уставом организации. За счет ее осуществляется инвестирование производственного развития, выплачиваются дивиденды акционерам предприятия, создаются резервные и страховые фонды и т. д. При распределении чистой прибыли необходимо добиваться оптимизации пропорций между капитализируемой и потребляемой ее суммой с целью обеспечения.

Таблица 13.

Обобщение результатов анализа.

Коэффициент. | темп роста2008 к 2007 в %. | темп роста 2009 к 2008 в %. | Изменение. | |||||

(+/-). | прирост 2008 к 2007%. | прирост 2009 к 2008%. | ||||||

Коэффициент ликвидности. | 0,09. | 0,11. | 0,27. | 122,22. | 245,45. | 0,16. | 22,22. | 145,45. |

Коэффициент покрытия. | 1,16. | 1,31. | 1,63. | 112,93. | 124,43. | 0,32. | 12,93. | 24,43. |

Коэффициент привлечения. | 0,22. | 0,41. | 0,57. | 189,86. | 137,38. | 0,15. | 89,86. | 37,38. |

Анализ, проведенный на основе методики, предлагаемой банками США, показал, что ООО «Возрождение» не является кредитоспособным заемщиком, данное предприятие не сможет вернуть кредит.

Однако, как было рассмотрено Американская методика подходит только для крупных акционерных предприятий и поэтому, что бы сделать выводы о некредитоспособности ООО «Возрождение» нужно использовать другие методы определения кредитоспособности.

То есть, проведя анализ кредитоспособности ООО «Возрождение», можно сделать вывод, что данное предприятия классифицируется как некредитоспособный заемщик.