Формирование портфеля ценных бумаг

Установление выгодного сочетания риска и доходности портфеля достигается с учетом правила: чем более высокий доход приносит ценная бумага, тем больший потенциальный риск она имеет. При диверсификации риск портфеля снижается только до определенного уровня, ниже которого путем диверсификации риск уменьшить нельзя. Таким образом, риск представляет собой сумму диверсифицируемого… Читать ещё >

Формирование портфеля ценных бумаг (реферат, курсовая, диплом, контрольная)

Повышение эффективности инвестиций является необходимым условием экономического роста, как страны в целом, так и отдельного предприятия.

Инвестиционные ресурсы инвестора — все формы капитала, привлекаемого для осуществления вложений в объекты реального и финансового инвестирования.

Инвестиционные ресурсы можно классифицировать:

- 1. Собственные:

- — часть чистой прибыли;

- — амортизационные отчисления;

- — страховые выплаты возмещения ущерба;

- — суммы погашения долгосрочных финансовых инвестиций;

- — реинвестирование от продажи основных фондов;

- -мобилизация излишних оборотных активов.

- 2. Заемные:

- — долгосрочные кредиты банков;

- — эмиссия облигаций предприятия;

- — целевой государственный кредит;

- — финансовый лизинг.

- 3. Привлеченные:

- — эмиссия акций предприятия;

- — безвозмездные вложения государственных органов и коммерческих структур.

Формы финансирования:

- 1. Полное самофинансирование. Предусматривает инвестирование за счет собственных источников.

- 2. Акционирование. Используется для реализации крупномасштабных инвестиционных проектов.

- 3. Кредитное финансирование с привлечением заемных средств.

- 4. Лизинг. Используется при недостатке собственных средств для реального инвестирования.

Финансовые инвестиции — вложения средств в различные финансовые активы: ценные бумаги, паи, долевое участие, банковские депозиты, иностранную валюту.

Реальные инвестиции — вложения капитала в создание реальных экономических активов, связанных с операционной деятельностью и решением социально-экономических проблем хозяйственного субъекта.

К реальным инвестициям относятся вложения в:

- — основной капитал;

- — материально-производственные запасы;

- — нематериальные активы (научно-техническая, интеллектуальная продукция и т. д.).

Финансовые инвестиции характеризуются более высоким уровнем ликвидности и более низким уровнем доходности по отношению к реальным инвестициям.

Минусы финансового инвестирования:

- 1. Дивиденды, выплачиваемые даже по самым высокодоходным акциям, составляют 40−60% суммы чистой прибыли, получаемой от реализации реальных инвестиционных проектов.

- 2. У предприятий отсутствует возможность реального воздействия на эту доходность (если нет контрольного пакета), кроме возможности реинвестировать капитал в другие фондовые инструменты.

- 3. Портфель ценных бумаг имеет относительно низкую инфляционную защищенность.

Плюс финансового инвестирования:

В сравнении с портфелем реальных инвестиционных проектов портфель ценных бумаг имеет сравнительно легкую управляемость.

Критическая масса инвестиций — минимальный объем инвестиционной деятельности, позволяющий предприятию формировать чистую операционную прибыль.

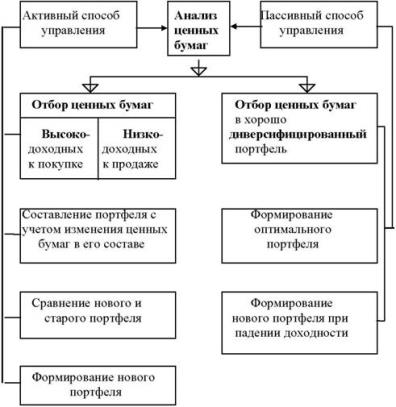

Цель инвестирования и виды ценных бумаг, которые могут быть приобретены, определяются стратегией управления портфелем ценных бумаг. Данная стратегия может разделяться на активную и пассивную. В свою очередь, пассивные стратегии ориентированы на индексный метод, т. е. портфель ценных бумаг структурируется в зависимости от их доходности. В основе активной стратегии лежит прогнозирование ситуации в различных секторах финансового рынка и активное использование специалистами прогнозов для корректировки структуры портфеля ценных бумаг.

Инвестиционный портфель или портфель ценных бумаг представляет собой диверсифицированную совокупность вложений в различные виды активов — акции, облигации с фиксированным или плавающим доходом, и различной степенью риска для достижения конкретной инвестиционной цели инвестора. Оптимальное количество элементов портфеля зависит от возможностей инвестора.

Наиболее распространенная величина составляет от 8 до 20 различных ценных бумаг, включенных в структуру портфеля.

Рыночные подходы определяют, что портфель ценных бумаг должен состоять из двух частей.

Первая часть — это большая часть инвестиций, она состоит из федеральных или муниципальных облигаций. Приобретая эти ценные бумаги, следует формировать портфель как из краткосрочных и долгосрочных облигаций, номинированных как в рублях, так и валюте (евробонды). При этом краткосрочные бумаги быстрее дают прирост курсовой стоимости. В настоящее время долгосрочные облигации широко представлены на фондовом рынке и имеют купонную доходность до 20% годовых. Срок их обращения до 30 лет.

Вторая часть — меньшая часть инвестируемых денежных средств. Это акции «голубых фишек», а также акции эмитентов тех отраслей, которые лидируют на рынке. Входя в рынок акций, портфельный менеджер должен четко представлять себе, что он может потерять денежные средства безвозвратно, но и может заработать несколько сот процентов от вложенных средств за несколько дней.

Инвестор может быть агрессивным или консервативным. Если приоритетной целью инвестора является получение высокого дохода, предпочтение отдается агрессивным портфелям, состоящим из низколиквидных и высокорискованных ценных бумаг молодых растущих предприятий. Если инвестор консервативен и стремится обеспечить сохранность и увеличение капитала, в портфель включаются высоколиквидные ценные бумаги, эмитированные известными, надежными компаниями с высоким рейтингом.

Одной из особенностей финансовых инвестиций является возможность широкого диапазона выбора инструментов инвестирования по шкале «доходность — риск».

Главная цель при этом состоит в достижении оптимального соотношения между риском и доходами, что позволяет сформировать оптимальным портфель. Данная цель достигается за счет:

- 1. диверсификации портфеля, т. е. распределения средств инвестора между различными активами.

- 2. тщательного подбора фондовых инструментов.

Рис. 22. Активный и пассивный способ управления портфелем ценных бумаг Таблица 9.

Классификация портфелей ценных бумаг

Тип инвестирования. | Цель инвестирования. | Степень риска. | Тип ценной бумаги. | Тип портфеля. |

консервативный. | Защита от инфляции. | низкая. | ГЦБ, акции, облигации крупных стабильных инвесторов. | Высоконадежный, но низкодоходный. |

умеренно агрессивный. | Длительное вложение капитала и его рост. | средняя. | Малая доля ГЦБ, большая доля ЦБ крупных и средних, но надежных эмитентов, с длительной рыночной историей. | диверсификационный. |

агрессивный. | Спекулятивная игра, возможность быстрого роста вложенных средств. | высокая. | Значительная доля высокодоходных ЦБ небольших эмитентов, венчурных компаний и т. д. | Рискованный, но высокодоходный. |

бессистемный. | Нет четких целей. Игра с конъюнктурными ЦБ. | низкая. | Произвольно подобранные ЦБ. | бессистемный. |

Практика показывает, что с увеличением количества видов ценных бумаг в портфеле уменьшается риск инвестиций. Это происходит потому, что в портфель включаются ценные бумаги, слабо коррелированные между собой, обуславливающие возможность снижения риска.

Установление выгодного сочетания риска и доходности портфеля достигается с учетом правила: чем более высокий доход приносит ценная бумага, тем больший потенциальный риск она имеет. При диверсификации риск портфеля снижается только до определенного уровня, ниже которого путем диверсификации риск уменьшить нельзя. Таким образом, риск представляет собой сумму диверсифицируемого и не диверсифицируемого рисков.

Главными параметрами при управлении портфелем являются его ожидаемая доходность и риск. Риск можно значительно уменьшить квалифицированной и эффективной работой в области управления, с применением в этих целях различных методов.

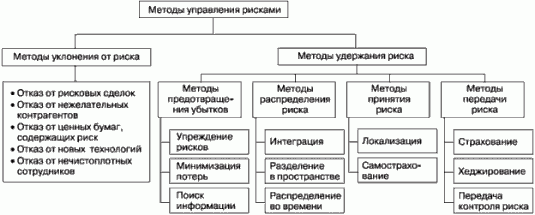

Инвестор может выбрать либо отказ от рисковой ситуации, т. е. уклонение от риска, либо участие в рисковой ситуации, т. е. удержание риска. Его решение зависит от стратегии, применяемой в данный период. С точки зрения вовлеченности инвестора в рисковую ситуацию методы управления рисками следует разделить на две группы: 1) методы уклонения от риска; 2) методы удержания риска. Каждая из выделенных групп включает в себя определенный набор методов управления рисками, которые в свою очередь тоже структурированы (рис.23).

Рис. 23. Классификация методов управления рисками с точки зрения вовлеченности инвестора в рисковую ситуацию Минимизация потерь означает уменьшение значительной части убытков инвестора, когда риска избежать невозможно или он возникает незапланированно. Методами минимизации потерь являются: диверсификация и лимитирование.

Диверсификация — это метод, направленный на снижение риска, при котором инвестор вкладывает свои средства в разные сферы (различные виды ценных бумаг, предприятия различных отраслей экономики), чтобы в случае потери в одной из них компенсировать это за счет другой сферы. Это сознательное комбинирование инвестиционных объектов, при котором достигается не просто их разнообразие, но и определенная взаимосвязь между доходностью и риском.

Лимитирование — это установление предельных сумм (лимита) вложения капитала в определенные виды ценных бумаг и т. п.

На практике существуют два способа управления портфелем ценных бумаг предприятия:

- 1. самостоятельный.

- 2. трастовый.

При трастовом способе предприятие на основе договора доверительного управления имуществом (траста) передает функции управления портфелем банку или другому юридическому лицу, занимающемуся подобной деятельностью. Работа по формированию и управлению портфелем ценных бумаг складывается из этапов:

- 1. выработка инвестиционной политики, в рамках которой определяются инвестиционные цели инвестора, соотношение ожидаемой доходности и риска.

- 2. финансовый анализ, в ходе которого изучаются отдельные виды и группы ценных бумаг с целью выявления случаев их недооценки рынком.

- 3. формирование портфеля, смыслом которого является определение конкретных бумаг для инвестирования и размера вкладываемых в них средств.

- 4. пересмотр портфеля, выявление бумаг, которые необходимо продать или купить.

- 5. оценка эффективности портфеля по показателям риска и доходности, их сравнение с показателями соответствующего эталонного портфеля.

Инвестиционная операция — любая покупка и перепродажа ценных бумаг от своего имени, за свой счет и по собственной инициативе на относительно продолжительный период времени. Цель осуществление инвестиционной операции с ценными бумагами:

- — диверсификация активных операций;

- — расширение источников получения дополнительных доходов;

- — поддержания ликвидности баланса участника торговли.

Оптимальное сочетание риска и доходности обеспечивается путем тщательного подбора и постоянного контроля инвестиционного портфеля.

Основные инвестиционные операции при финансовом инвестировании:

- 1. Инвестиционные операции на основе доверительного размещения средств. Проводятся с целью получения фиксированного дохода по вложениям в ценные бумаги.

- 2. Инвестиционные операции банка-дилера. Преимущественно сферой собственных инвестиций банков-дилеров являются вложения в Федеральные ценные бумаги ГКО и ОФЗ. Операции банков-дилеров нацелены на получение краткосрочной спекулятивной прибыли и основная доля средств инвестируется на срок не более одного месяца.

- 3. Долгосрочное инвестирование в корпоративные ценные бумаги. Этот вариант предполагает, что инвестор, выбирает конкретный объект для инвестиций. Определить эффективность долгосрочных инвестиций в акции в посткризисных условиях представляется затруднительным. Тем не менее, существуют рыночные методы, которые позволяют с определенной погрешностью определить эффективность таких инвестиций.

Инвестиционные операции с корпоративными ценными бумагами требуют плана (программы), который составляется на основе совместной работы аналитиков, менеджеров и трейдеров, официально утверждается руководством и периодически пересматривается.

4. Портфельное инвестирование. Основное внимание уделяется проблеме ликвидности баланса. Формирование инвестиционного портфеля обычно связывают с созданием оптимального портфеля по соотношению доходности и риска.

Новый подход к диверсификации портфеля предложен Гарри Марковицем, основателем современной теории портфеля.

По мнению Марковица, инвестор должен принимать решение по выбору портфеля исходя исключительно из показателей ожидаемой доходности и стандартного отклонения доходности. Это означает, что инвестор выбирает лучший портфель, основываясь на соотношении обоих параметров. При этом интуиция играет определяющую роль.

Ожидаемая доходность может быть представлена как мера потенциального вознаграждения, связанная с конкретным портфелем, а стандартное отклонение — как мера риска данного портфеля. Метод, применяемый при выборе оптимального портфеля, использует «кривые безразличия» («кривая равнодушия»). «Кривые безразличия» могут быть представлены как график, на котором:

- — по горизонтальной оси откладываются значения риска, мерой которого является стандартное отклонение;

- — а по вертикальной оси — величина вознаграждения, мерой которого служит ожидаемая доходность.

Первое важное свойство кривых безразличия — все портфели, представленные на одной заданной кривой безразличия, равноценны для инвестора.

Второе важное свойство — инвестор будет считать любой портфель, представленный на кривой безразличия, которая находится выше и левее, более привлекательным, чем любой портфель, представленный на кривой безразличия, которая находится ниже и правее.

Число кривых безразличия бесконечно, т. е. как бы ни были расположены две кривые безразличия на графике, всегда существует возможность построить третью кривую, лежащую между ними.

Поэтому инвестор должен определить ожидаемую доходность и стандартное отклонение для каждого потенциального портфеля и нанести их на график в виде кривых безразличия.

Основные постулаты, на которых построена современная теория портфельных инвестиций:

- 1. Рынок состоит из конечного числа активов, доходность которых для заданного периода считается случайной величиной.

- 2. Инвестор способен, например, исходя из статистических данных, получить оценку ожидаемых (средних) значений доходности и их возможностей диверсификации риска.

- 3. Инвестор может формировать разные допустимые (для данной модели) портфели, доходность которых также является случайной величиной.

- 4. Сопоставление выбираемых портфелей основывается только на двух критериях — средней доходности и риске.

- 5. Инвестор не предрасположен к риску в том смысле, что из двух портфелей с одинаковой доходностью он обязательно предпочтет портфель с меньшим риском.

Центральной проблемой в теории портфельных инвестиций является выбор оптимального портфеля, то есть определение набора активов с наивысшим уровнем доходности при наименьшем или заданном уровне инвестиционного риска. Такой подход является «многомерным» как по количеству привлеченных в анализ активов, так и по учтенным характеристикам.

Контрольные вопросы для самопроверки по теме 8

- 1. Классификация инвестиционных ресурсов

- 2. Стратегия управления портфелем ценных бумаг.

- 3. Характеристика портфелей ценных бумаг в зависимости от типа инвестирования

- 4. Методы минимизации потерь

- 5. Инвестиционные операции при финансовом инвестировании

- 6. Подход к диверсификации портфеля предложенный Гарри Марковицем.

- 7. Основные постулаты, на которых построена современная теория портфельных инвестиций