Теоретические аспекты депозитного рынка и депозитных операций коммерческих банков

По нашему мнению, при установлении приоритетов в развитии депозитного рынка учитываются следующие внутренние (системные) факторы, выраженные зависимостью от: субъектов депозитных отношений (в отношении физических и юридических лиц); депозитных инструментов, используемых для привлечения ресурсов; сроков привлечения ресурсов (краткосрочная, среднесрочная и долгосрочная стратегия развития); цели… Читать ещё >

Теоретические аспекты депозитного рынка и депозитных операций коммерческих банков (реферат, курсовая, диплом, контрольная)

Понятие и механизм функционирования депозитного рынка

Интерес участников финансового рынка к широкому кругу инструментов депозитного рынка вполне закономерен и определяется большими возможностями, заложенными в них. Формирующиеся в процессе обращения этих инструментов депозитные отношения во все времена развития общества представляли интерес для ученых и практиков разных времен. В работе выделены классический и современный подход в толковании содержания различных вопросов депозитных отношений. На наш взгляд, различие в проводимой классической классификации депозитов заключается в том, что в основном ранжирование проводится исходя из срочности и условий депозита. В то же время не всегда обращается внимание на то, что депозиты до востребования, как правило, открываются депозиторами и вкладчиками для целей проведения различных финансовых операций. Понятие депозитного рынка и сам термин используются очень давно, и имеет более широкое применение с позиций различных научных школ. Однако, несмотря на то что данное понятие широко используется многими учеными, четкое определение понятия депозитный рынок дается лишь в единичном случае. При этом дается его обще финансовая характеристика и оценка с позиции привязки рыночного механизма к определенному элементу. Изучение классических и современных подходов в раскрытии содержания депозитных отношений позволило дать авторское толкование понятия с учетом тенденций, изменивших его назначение под влиянием мирового финансового кризиса.

Депозитный рынок — это система отношений, складывающихся в процессе привлечения финансовых ресурсов депозитными учреждениями.

Стратегия развития депозитного рынка Казахстана заключается в формировании эффективного механизма привлечения свободных денежных ресурсов, в основном на внутреннем рынке инвестиций, нацеленного на создание долгосрочной, надежной и финансово емкой депозитной базы финансовых организаций страны. [1].

На наш взгляд, основными задачами развития депозитного рынка Казахстана в соответствии с изложенной стратегией являются:

- — диверсификация (эффективная комбинация) ресурсов с целью минимизации риска;

- — сегментирование рынка по клиентам, продуктам, валютам и регионам;

- — дифференцированный подход к различным группам клиентов (разный набор продуктов для состоятельных, менее состоятельных и широких слоев населения);

- — проведение постоянного мониторинга развития депозитного рынка;

- — определение целевых рынков для минимизации депозитного риска;

- — минимизация расходов в процессе проведения депозитных операций;

- — оптимизация управления депозитным портфелем депозитного учреждения с целью поддержания требуемого уровня его ликвидности, повышения его устойчивости.

По нашему мнению, при установлении приоритетов в развитии депозитного рынка учитываются следующие внутренние (системные) факторы, выраженные зависимостью от: субъектов депозитных отношений (в отношении физических и юридических лиц); депозитных инструментов, используемых для привлечения ресурсов; сроков привлечения ресурсов (краткосрочная, среднесрочная и долгосрочная стратегия развития); цели привлечения (для инвестирования, кредитования, поддержания текущей ликвидности); агрессивности в вопросах привлечения ресурсов и связанных с этим вопросов ценовой политики и степени риска проводимых операций. [2].

При проведении своих депозитных операций депозитное учреждение учитывает следующие внешние факторы: изменение налогового законодательства; текущее состояние и тенденции в развитии финансового рынка как в части привлечения, так и размещения ресурсов; изменения, вносимые в расчет банковских пруденциальных нормативов; изменение ставки рефинансирования; лимиты, контрольные цифры, устанавливаемые самим депозитным учреждением на проводимые банковские операции.

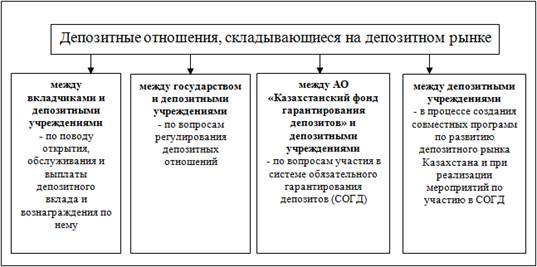

На депозитном рынке складываются следующие типы отношений, которые представлены нами на рисунке 1.

Рисунок 1. Депозитные отношения, складывающиеся на депозитном рынке.

По нашему мнению, классификационными признаками депозитов можно назвать то, что они:

- — выступают источником ресурсов для депозитного учреждения;

- — инициируются самими вкладчиками;

- — зависят от инвестиционных возможностей вкладчиков и от уровня их дохода и потребительских потребностей, которые и определяют возможности к накоплению;

- — в условиях развитого рынка зависят от существующих на рынке гарантий по их возвратности;

- — являются самым привлекательным видом ресурсов для банков по затратности и срочности;

- — во многом зависят от маркетинговой стратегии банка на депозитном рынке по привлечению депозитов;

- — слабо обращаемый на рынке финансовый инструмент.

Характерные особенности отношений между вкладчиками и депозитными учреждениями:

- — определяются условиями заключенного договора между банком и вкладчиком;

- — инициатива депозитных отношений зависит от вкладчика и его возможностей к накоплению;

- — стабильность сроков вклада зависит от текущего финансового положения вкладчика и надежности банка;

- — вкладчик заинтересован не только в доходности, но и прежде всего, в сохранности своих сбережений;

- — преимущество депозитного учреждения на депозитном рынке в современных условиях зависит от его способности компенсировать инфляционные потери вкладчика. [3]

Характерные особенности отношений между государством и депозитными учреждениями: получение лицензии на банковскую деятельность включает в себя право осуществления депозитных операций на депозитном рынке; государство через уполномоченный орган осуществляет контроль за созданием необходимых условий по защите интересов вкладчиков; депозитные учреждения в свою очередь заинтересованы в надежности своих конкурентов, поскольку имидж депозитного рынка зависит от всех его участников и потому поддерживают все мероприятия по его регулированию; основные рычаги регулирования отвлекают значительные объемы привлеченных на депозитном рынке средств; данные отношения характеризуют депозитный рынок как самый урегулированный сектор в структуре финансового рынка, хотя и самый демократичный (поддерживаемый всеми его участниками).

Характерные особенности отношений между АО «Казахстанский фонд гарантирования депозитов» и депозитными учреждениями: получение лицензии на банковскую деятельность автоматически влечет за собой обязательство вступления в систему обязательного гарантирования депозитов; условия и содержание взаимоотношений между фондом и депозитными учреждениями регламентируются специальным законодательством, что свидетельствует об особой значимости данных отношений в развитии депозитного рынка; данные отношения носят коллективный характер: все участники этих отношений заинтересованы в их развитии. [1].

Характерные особенности отношений между депозитными учреждениями: стимулом для развития данных отношений служит как правило снижение инвестиционной активности потенциальных вкладчиков депозитного рынка, повышение затрат по конкурентной борьбе на рынке; в данный тип отношений наиболее предпочтительнее вступают депозитные учреждения, входящие в единый холдинг, являющиеся аффилиированными лицами друг другу или имеющие другие сопутствующие приоритеты развития; второй тип отношений продиктован необходимостью выполнения обязательств по системе обязательного гарантирования депозитов, что обуславливает нежелательность данных отношений, их затратность и малый интерес со стороны их участников.

На депозитном рынке в процессе депозитных отношений реализуются классические и специфические принципы его функционирования. К классическим следует отнести:

- — срочность — все депозиты имеют установленный срок существования;

- — платность — финансовые средства, привлеченные посредством депозитов, являются заемными, а значит кредитор, то есть депозитное учреждение, при соблюдении условий договора должен выплатить за них вознаграждение, а вкладчик его получить;

- — возвратность — аккумулированные посредством депозитов денежные средства являются собственностью вкладчика и должны быть сохранены и возвращены в полном объеме обязательств;

- — публичность — означает, что депозитные продукты, лежащие в основе депозитных инструментов должны быть равно известны всем потенциальным участникам рынка;

- — гарантированность — поскольку на сегодняшний момент все вклады физических лиц гарантированы СОГД, то можно считать, что данный принцип является повсеместным.

К специфическим принципам функционирования депозитного рынка необходимо отнести принципы, отражающие характерные особенности депозитных инструментов, которые включают в себя:

- — добровольность размещения денег во вклады и возвратность их в принятом номинальном выражении;

- — разнообразие условий вкладов для обеспечения доступности накопления сбережений всем категориям вкладчиков;

- — стимулирование сберегательной активности клиентов в приоритетных для депозитного учреждения сегментах рынка;

- — обеспечение конкурентоспособности условий привлечения вкладов при изменениях рыночной конъюнктуры;

- — оптимизация объёмов и структурного соотношения видов вкладов;

- — обеспечение оптимального (с учетом последующего получения доходов от размещения ресурсов) уровня издержек;

- — безопасность проведения депозитных операций и поддержания надежности работы депозитного учреждения;

- — проведение операций по вкладам при строгом соблюдении действующего законодательства Республики Казахстан.

Депозиты выполняют важную роль в формировании банковских ресурсов для осуществления его инвестиционной деятельности.

Повышение роли депозитов подкреплялось государственными мероприятиями по обеспечению защиты интересов вкладчиков и надежности и эффективности депозитных операций.

Мировая практика имеет богатый опыт организации деятельности по защите депозитов, которая состоит как из простых способов, примером чего может служить предоставление вкладчикам права на первоочередное удовлетворение финансовых требований к ликвидируемому банку, так и из сложных, таких как создание специальных систем страхования вкладов.

В связи с этим процесс по созданию казахстанской системы гарантирования вкладов начинался с тщательного изучения опыта работы зарубежных систем страхования депозитов, и его адаптации к нашим условиям деятельности.

Проведенное исследование позволило заключить, что из накопленного мирового опыта в организации страхования депозитов казахстанская система гарантирования вкладов могла использовать следующие позитивные моменты. По опыту системы страхования вкладов Великобритании в СОГД необходимо охватить не только коммерческие банки, но и небанковские депозитные учреждения.

Опираясь на то же опыт, следует ориентировать функционирование СОГД в Казахстане на принципах страхового фонда с постепенным выведением государства из прямого участия в финансировании фонда.

СОГД должна функционировать исходя из ресурсов, образуемых самими участниками, что стимулирует их к эффективной деятельности.

Хотя нельзя не отметить, что данное предложение может быть реализовано лишь в перспективе, поскольку в условиях финансового кризиса, банки не могут самостоятельно обеспечивать надежность СОГД [4].

Вместе с тем, основные тенденции развития депозитного рынка в Казахстане, которые имеют позитивный характер, убедительно доказывают, что это наиболее динамичный сегмент финансового рынка, который при эффективном управлении может в ближайшее время способствовать существенному увеличению средств, привлекаемых внутри страны.

Таким образом, можно заключить, что в целом казахстанские банки формируют достаточно емкий и относительно недорогой рынок кредитных ресурсов, роль которого постоянно должна увеличивается.

Развитие рынка капитала невозможно без развертывания взаимосвязанного процесса мобилизации сбережений и инвестирования средств.

Денежные сбережения населения выступают как важный источник новых инвестиций и увеличения общественного капитала, а также относительного снижения текущего потребительского спроса. Политика снижения инфляции, формирование жесткого бюджета позволяет банкам устанавливать достаточно низкие уровни процентных ставок, что позволяет, с другой стороны, проводить эффективное размещение привлеченных депозитов в качестве кредитов под различные производственные проекты.