Общая характеристика ОАО «Россельхозбанк»

ОАО «Россельхозбанк» проводит целенаправленную политику по оказанию услуг по расчетно-кассовому обслуживанию с учетом специфики бизнеса клиентов различных отраслей агропромышленного комплекса. В ОАО «Россельхозбанк» можно открыть счета как в рублях, так и в иностранной валюте. ОАО «Россельхозбанк» выполняет платежи и расчеты на территории России через счета межфилиальных расчетов день в день… Читать ещё >

Общая характеристика ОАО «Россельхозбанк» (реферат, курсовая, диплом, контрольная)

Россельхозбанк — специализированный коммерческий банк, 100% акций в собственности Российской Федерации. Полное наименование — Открытое акционерное общество «Российский Сельскохозяйственный банк». Штаб-квартира — в Москве.

Создан во исполнение распоряжения исполняющего обязанности Президента РФ В. В. Путина от 15 марта 2000. Лицензия ЦБ РФ № 3349 от 13 июня 2000.

100% акционерного капитала находятся в Федеральном агентстве по управлению федеральным имуществом (Росимущество).

Председатель правления — Дмитрий Николаевич Патрушев Председатель Наблюдательного Совета — Ломакин-Румянцев Илья Вадимович Банк имеет сеть в 78 филиала и 1518 дополнительных офисов.

Председатель правления — Д. Н. Патрушев.

Председатель Наблюдательного Совета — Виктор Зубков.

По данным рэнкинга «Интерфакс-100. Банки России», Россельхозбанк занимает 4 место среди крупнейших банков страны по размеру активов и собственного капитала. В 2006—2007 годах Россельхозбанк стал активным участником приоритетного национального проекта «Развитие АПК», а с 2008 года приступил к выполнению задач, предусмотренных Государственной программой развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия на 2008—2012 годы.

Россельхозбанк занимает четвертое место в банковской системе России по объему активов, входит в тройку лидеров рейтинга надежности крупнейших российских банков. Кредитный портфель банка на 1 октября 2011 года — 920 млрд. рублей.

Россельхозбанк обслуживает розничных и корпоративных клиентов, предлагая наряду с универсальными банковскими продуктами десятки специализированных программ для развития производства в области сельского хозяйства и смежных отраслей. Особое внимание уделяется программам кредитования малого и среднего бизнеса. Россельхозбанк является агентом Правительства Российской Федерации по выполнению федеральных целевых программ в аграрном комплексе.

Россельхозбанк занимает второе место в России по размеру филиальной сети. Свыше 1500 отделений работают во всех регионах страны, в том числе более половины в малых городах и сельских населенных пунктах. Представительства Банка открыты в Белоруссии, Казахстане, Таджикистане и Азербайджане.

Банк располагает широкой и оптимально сформированной корреспондентской сетью, насчитывающей более 100 иностранных банков-партнеров и позволяющей обеспечивать полный спектр услуг клиентам по международным расчетам и связанному кредитованию и совершать прочие межбанковские операции.

Рейтинги ОАО «Россельхозбанк» соответствуют суверенному кредитному рейтингу Российской Федерации и являются рейтингами инвестиционного класса.

Рейтинговое агентство Fitch Ratings: Долгосрочный рейтинг дефолта эмитента — BBB, прогноз «стабильный»; Краткосрочный рейтинг дефолта эмитента — F3; Долгосрочный рейтинг по национальной шкале — ААA (rus), прогноз «стабильный» .

Рейтинговое агентство Moody’s: Долгосрочный рейтинг депозитов в национальной и иностранной валюте — Baa1, прогноз «стабильный»; Краткосрочный рейтинг депозитов в национальной и иностранной валюте — Prime-2, прогноз «стабильный»; Рейтинг финансовой устойчивости — E+, прогноз «стабильный»; Долгосрочный рейтинг по национальной шкале — Aaa.ru.

Общее руководство деятельностью ОАО «Россельхозбанк» осуществляет собрание пайщиков и Совет банка, избираемый собранием из числа пайщиков. Управление текущей деятельностью осуществляет правление, избираемое на собрании акционеров.

В учредительном договоре ОАО «Россельхозбанк» основной его задачей определяется удовлетворение клиентов в кредитах, финансовых и других банковских услугах, и обеспечение на основе, получаемой прибыли экономических и социальных интересов пайщиков и служащих банка.

Приоритетными направлениями деятельности банка являются развитие предприятий промышленности, транспорта, связи, содействие решению республиканских, региональных, создание малых предприятий, приватизация собственности, строительство.

Основной задачей банка является привлечение денежных средств от юридических и физических лиц, кредитование и финансирование инвестиций, и оказание всех видов банковских услуг.

В своей деятельности банк руководствуется действующим законодательством и Уставом банка.

Банк формирует также целевые фонды и фонды специального назначения, порядок их формирования и использования определяется органами управления банка.

К настоящему времени «Россельхозбанк» занимает ведущие позиции как в банковской системе Российской Федерации, так и в секторе аграрного кредитования.

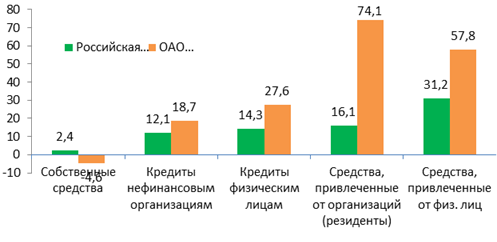

По банковской системе за 2010 год кредиты, предоставленные нефинансовым организациям, выросли на 12,1%, кредиты физическим лицам — на 14,3%. По «Россельхозбанк» аналогичные показатели составили соответственно 18,7% и 27,6%.

В 2010 году «Россельхозбанк» продемонстрировал положительные темпы роста корпоративного кредитного портфеля, опередив показатели по банковской системе. Темп роста корпоративного кредитного портфеля «Россельхозбанк» за прошедшие 12 месяцев был на 6,6 процентного пункта выше темпов роста кредитного портфеля по банковской системе. В результате доля «Россельхозбанк» в данном сегменте рынка выросла с 4,3% до 4,6%, позволив сохранить 4-е место среди российских банков по корпоративному кредитованию.

Доля ОАО «Россельхозбанк» на рынке кредитования малых форм хозяйствования в секторе АПК по состоянию на 01.01.2011 составила 75%, в том числе по кредитованию крестьянских (фермерских) хозяйств — 72%, сельскохозяйственных потребительских кооперативов и сельскохозяйственных кредитных потребительских кооперативов — 95%.

Основными конкурентами ОАО «Россельхозбанк» в кредитовании физических лиц являются ОАО «Сбербанк России», ВТБ 24 (ЗАО) и ОАО АКБ «РОСБАНК» .

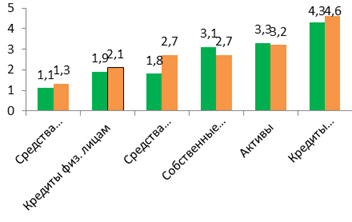

Доля на рынке кредитования физических лиц увеличилась за 2010 год с 1,9% до 2,1%, а по объемам кредитов населению «Россельхозбанк» переместился с 9-го на 5-е место в рэнкинге российских банков. Доля Банка на рынке привлечения средств юридических лиц — резидентов выросла с начала года с 1,8% до 2,7% (6-е место среди российских банков). На рынке вкладов населения доля Банка возросла с 1,1% до 1,3% (7-е место среди российских банков).

Рисунок 1.1 Доля ОАО «Россельхозбанк» в основных показателях российского банковского сектора.

Рисунок 1.2 Сравнительная динамика основных показателей за 2010 год, %.

Кредитные ресурсы банка формируются за счет:

— собственных средств банка (за исключением стоимости приобретенных основным фондов, вложении в паи и акции других банков, предприятий и организаций, иных мобилизованных средств), а также фондов, образованных из прибыли;

— средств предприятий и организаций, находящихся на счетах в банке, в том числе, привлеченных в виде депозитов;

— вкладов граждан, привлекаемых на определенный срок и до востребования;

— кредитов других банков;

— других собственных и привлеченных средств.

В соответствии с целями и задачами деятельности ОАО «Россельхозбанк» выполняет следующие операции:

— привлекает вклады и предоставляет кредиты по соглашению с заемщиком;

— открывает в установленном порядке и ведет счета клиентов;

— осуществляет расчеты по поручению клиентов и их кассовое обслуживание;

— выпускает, покупает, продает и хранит платежные документы. ценные бумаги (чеки, аккредитивы, векселя, акции, облигации и др.), осуществляет иные операции с ними;

— финансирует капитальные вложения по поручению владельцев или распорядителей инвестируемых средств;

— выдает поручительства, гарантии и другие обязательства за третьих лиц, предусматривающие исполнение в денежной форме;

— совершают валютные операции и международные расчеты;

— совершают по поручению клиентов доверительные операции;

— оказывает брокерские и консультационные услуги, осуществляет лизинговые операции;

— выполняет иные операции и оказывает услуги, не противоречащие действующему законодательству;

— по поручению ЦБ РФ проводит через свои филиалы операции по кассовому исполнению бюджета.

Общими органами управления ОАО «Россельхозбанк» являются:

— общее собрание акционеров;

— Совет банка;

— Правление банка.

Высшим органом управления является общее собрание акционеров банка. К его компетенции относятся:

— определение основных направлений деятельности банка;

— утверждение и изменение Устава банка;

— избрание членов Совета банка и Ревизионной комиссии;

— утверждение по представлению Совета банка председателя Правления;

— утверждение годового баланса, отчета о прибылях и убытках истек-ший за финансовый год, отчета и заключения ревизионной комиссии банка;

— распределение прибыли, определение порядка покрытия убытков, определение размера выплачиваемых дивидендов;

— принятие решения о прекращении деятельности банка, назначение ликвидационной комиссии, утверждение ликвидационного баланса.

Совет банка избирается общим собранием акционеров сроком на 2 года из лиц, имеющих как минимум одну обыкновенную акцию, в количестве 17 человек. Правление ОАО «Россельхозбанк» осуществляет текущее управление деятельностью банка и несет ответственность за ее результаты. Правление состоит из председателя его заместителей и членов правления, назначаемых сроком на 2 года с правом продления.

Высшим органом банка является общее собрание акционеров, которое должно проходить не реже одного раза в год. На нем присутствуют представители всех акционеров банка на основании доверенности. Общее собрание правомочно решать вынесенные на его рассмотрение вопросы, если в заседании принимает участие не менее трех четвертей акционеров банка.

Общее руководство деятельностью банка осуществляет совет банка. На него возлагаются также наблюдение и контроль за работой правления банка. Состав совета, порядок и сроки выборов его членов определяет общие направления деятельности банка, рассматривает проекты кредитных и других планов банка, утверждает, планы доходов и расходов и прибыли банка, рассматривает вопросы об открытии и закрытии филиалов банка и другие вопросы, связанные с деятельностью банка, его взаимоотношениями с клиентами и перспективами развития.

Непосредственно деятельностью банка ОАО «Россельхозбанк» руководит правление. Оно несет ответственность перед общим собранием акционеров и советом банка. Правление состоит из председателя правления (президента), его заместителей (вице-президентов) и других членов.

Заседания правления банка проводятся регулярно. Решения принимаются большинством голосом. При правлении банка обычно создаются кредитный комитет и ревизионная комиссия.

В функции кредитного комитета входят: разработка кредитной политики банка, структуры привлекаемых средств и их размещения; разработка заключений по предоставлению наиболее крупных ссуд (превышающих установленные лимиты); рассмотрение вопросов, связанных с инвестированием, ведением трастовых операций. Ревизионная комиссия избирается общим собранием участников и подотчетна совету банка. Правление банка предоставляет в распоряжение ревизионной комиссии все необходимые для проведения ревизии материалы. Результаты проведенных проверок комиссия направляет правлению банка.

В целях обеспечения гласности в работе банка и доступности информации об его финансовом положении их годовые балансы, утвержденные общим собранием акционеров, а также отчет о прибылях и убытках должны публиковаться в печати.

Расчетно-кассовое обслуживание ОАО «Россельхозбанк» уделяет особое внимание развитию клиентского бизнеса и предлагает широкий перечень услуг по расчетно-кассовому обслуживанию для физических лиц, юридических лиц и индивидуальных предпринимателей. Профессиональный менеджмент направлен на создание максимально комфортной атмосферы делового общения. Уровень сервиса и использование современных банковских технологий позволяет наиболее полно удовлетворять потребности клиентов в услугах по расчетно-кассовому обслуживанию.

ОАО «Россельхозбанк» проводит целенаправленную политику по оказанию услуг по расчетно-кассовому обслуживанию с учетом специфики бизнеса клиентов различных отраслей агропромышленного комплекса. В ОАО «Россельхозбанк» можно открыть счета как в рублях, так и в иностранной валюте. ОАО «Россельхозбанк» выполняет платежи и расчеты на территории России через счета межфилиальных расчетов день в день, а также через сеть рассчетно-кассовых центров и корреспондентские счета ОАО «Россельхозбанк», открытые в иностранных банках. Специалисты банка помогут клиентам в оформлении необходимых банковских документов. ОАО «Россельхозбанк» предлагает любые необходимые клиентам консультации по всему спектру предоставляемых нами услуг по расчетно-кассовому обслуживанию, в том числе по переводам денежных средств и осуществлению расчетов на территории России, условиям приема и выдачи наличных денежных средств, инкассации, валютному контролю и международным расчетам.

В ОАО «Россельхозбанк» расчетно-кассовое обслуживание полностью ориентировано на внимательное и оперативное проведение финансовых операций. Главной целью является создание удобных и комфортных условий работы для клиентов. В настоящий момент ОАО «Россельхозбанк» активно развивает систему, предоставляющую нашим клиентам возможности дистанционного управления счетом.

Ведение расчетного счета Операции по расчетным счетам в рублях и валютным счетам проводятся Россельхозбанком на основании распоряжений клиента, оформленных на бумажных носителях или в виде электронных документов, которые отправляются по системам «Интернет-Банк» и «Банк-Клиент» .

Переводы осуществляются банком как через платежную систему Центрального банка России (РКЦ), так и через разветвленную корреспондентскую сеть, которая считается сегодня одной из крупнейших в России. Возможен выезд сотрудника в офис клиента для консультации и подготовки необходимых документов.

Платежные услуги банка Для компаний с развитой региональной сетью Россельхозбанк предлагает современную платежную услугу — Cash Management. Она позволяет организовать эффективное управление оборотными средствами компании.

Клиентам Россельхозбанка предлагается услуга по начислению процентов на остаток денежных средств, размещенных на счете.

Россельхозбанк оказывает клиентам следующие услуги по операциям с наличными денежными средствами:

- — Прием и выдача наличных средств в рублях РФ и иностранной валюте.

- — Инкассация и доставка наличных денежных средств, в т. ч. разменной монеты; сопровождение ценностей.

- — Прием наличных рублевых средств от клиента в подразделении банка без открытия счета в этом подразделении для зачисления их на расчетный счет, открытый в другом подразделении банка.

- — Прием платежей от физических лиц в пользу компании с зачислением этих средств на расчетный счет компании.

Дополнительную информацию о расчетно-кассовом обслуживании вы можете получить у своего клиентского менеджера или в любом подразделении Россельхозбанка.

Россельхозбанк предлагает своим клиентам выгодные условия операций с российскими рублями и основными мировыми валютами.

С момента зарождения в России валютного рынка банк традиционно специализируется на торговле валютами и обладает солидным опытом работы на международных финансовых рынках.

Россельхозбанк проводит конверсионные операции для клиентов на внутреннем валютном рынке по основным мировым валютам без ограничений по сумме лота.

Система «Клиент — банк» позволяет клиентам Россельхозбанка удаленно оформлять поручения на покупку (продажу) иностранной валюты за рубли, а также на конвертацию одной иностранной валюты в другую.

Корпоративным клиентам, ведущим активную международную торговлю, предлагаются услуги по управлению валютными рисками — операции с производными финансовыми инструментами.

Аккредитивы в рублях Россельхозбанк предлагает услуги по проведению расчетов по аккредитиву в рублях на территории РФ. При проведении расчетов по аккредитиву банк по поручению плательщика (покупателя) обязуется заплатить определенную сумму получателю (продавцу) при соблюдении последним всех оговоренных условий аккредитива. (приложение 6).

Практический смысл аккредитивной операции заключается в том, что в результате выставления аккредитива наряду с обязательством покупателя оплатить товар (оказанные услуги, работы) поставщик получает обязательство банка-эмитента произвести платеж, если поставщик выполнит определенные требования. Обязательство банка служит дополнительной и надежной гарантией платежа.

Основные отличия аккредитивной формы расчетов в рублях от расчетов платежными поручениями.

- — поручение плательщика заключается не в переводе денежных средств на счет получателя, а в выделении («бронировании») на отдельном счете денежных средств, за счет которых будут осуществляться расчеты с получателем.

- — для получения денежных средств получатель (продавец товара, услуг, работ) должен соблюсти условия аккредитива, которые определяются его договором с покупателем и указываются в поручении плательщика (покупателя) банку на открытие аккредитива.

На исполняющий банк возлагается обязанность проверить соблюдение получателем всех условий аккредитива.

Виды аккредитивов, применяемые в Россельхозбанке.

- — Покрытый (депонированный).

- — Непокрытый (гарантированный).

- — Отзывной или безотзывной.

Депозиты юридических лиц Юридическим лицам и индивидуальным предпринимателям Банк предлагает размещение временно свободных денежных средств в депозиты в рублях Российской Федерации и иностранной валюте. Банковские депозиты в современных условиях являются одним из доступных и надежных инструментов для размещения денежных средств.

Вкладчикам предлагаются следующие виды депозитов:

" Стабильный" .

Срочный депозит без возможности внесения вкладчиком дополнительных взносов и без права вкладчика на досрочный частичный возврат суммы депозита.

" Динамичный" .

Срочный депозит с возможностью внесения вкладчиком дополнительных взносов.

" Удобный" .

Срочный депозит с правом вкладчика на досрочный частичный возврат суммы депозита.

" Оперативный" .

Срочный депозит с пополнением и с возможностью внесения вкладчиком дополнительных взносов и правом вкладчика на досрочный частичный возврат суммы депозита.

Кроме того Банк предлагает Управляющим компаниям Негосударственных пенсионных фондов размещать в срочные депозиты средства пенсионных резервов и пенсионных накоплений.

Все депозиты ОАО «Россельхозбанк» характеризуются гибкими сроками, рыночными процентными ставками и возможностью выбора периодичности выплаты процентов — ежемесячно, ежеквартально или в конце срока.

При установлении процентных ставок применяется индивидуальный подход к каждому вкладчику.

- — Для открытия счета банковского депозита необходимы следующие документы:

- — Перечень документов для юридических лиц

- — Перечень документов для индивидуальных предпринимателей

- — Перечень документов для иностранных организаций, поставленных на учет по месту учета банка

- — Перечень документов для иностранных организаций, работающих через обособленные подразделения

При открытии счета по депозиту условие о наличии в Банке расчетного счета юридического лица или индивидуального предпринимателя не является обязательным. В случае наличия в Банке такого счета список документов будетсокращенным.

Депозит «Стабильный» — срочный депозит без пополнения и без права на досрочный частичный возврат депозита.

Характеристика депозита:

Срок размещения: от 7 до 547 дней;

Выплата процентов производится: ежемесячно/ежеквартально/в конце срока;

Вид валюты депозита: рубли РФ/доллары США/евро;

Дополнительные взносы: не предусмотрены;

Расходные операции: не предусмотрены.

Преимущества депозита:

гибкие условия по срокам размещения;

возможность периодического получения процентов.

Депозит «Динамичный» — срочный депозит с возможностью внесения Клиентом дополнительных взносов.

Характеристика депозита:

Срок размещения: от 180 до 547 дней;

Выплата процентов производится: ежемесячно/ежеквартально/в конце срока;

Вид валюты депозита: рубли РФ/доллары США/евро;

Дополнительные взносы: предусмотрены;

Расходные операции: не предусмотрены.

Преимущества депозита:

неограниченные возможности в пополнении депозита (но не позднее, чем за 30−60 дней до окончания срока депозита, в зависимости от установленного срока в депозитном договоре).

Депозит «Удобный» — срочный депозит с правом вкладчика на досрочный частичный возврат суммы депозита.

Характеристика депозита:

Срок размещения: от 180 до 547 дней;

Выплата процентов производится: в конце срока;

Вид валюты депозита: рубли РФ/доллары США/евро;

Дополнительные взносы: не предусмотрены;

Расходные операции: предусмотрены;

Размер неснижаемого остатка: 50% от суммы депозита, зафиксированной в договоре.

Преимущества депозита:

возможность частичного досрочного списания денежных средств со счета по депозиту до размера неснижаемого остатка;

Депозит «Оперативный» — срочный депозит с пополнением и с правом вкладчика на досрочный частичный возврат депозита.

Характеристика депозита:

Срок размещения: от 180 до 547 дней;

Выплата процентов производится: в конце срока;

Вид валюты депозита: рубли РФ/доллары США/евро;

Дополнительные взносы: предусмотрены;

Расходные операции: предусмотрены;

Размер неснижаемого остатка: 50% от суммы первоначального взноса по депозиту, зафиксированной в договоре.

Преимущества депозита:

возможность частичного досрочного списания денежных средств со счета по депозиту до размера неснижаемого остатка;

неограниченные возможности в пополнении депозита (но не позднее, чем за 30−60 дней до окончания срока депозита, в зависимости от установленного срока в депозитном договоре).

Депозиты физических лиц Вклад «Агро-КЛАССИКА» .

Срок вклада — 31 день, 61 день, 91 день, 180 дней, 270 дней, 1 год, 540 дней, 730 дней, 910 дней, 3 года.

Минимальная сумма первоначального взноса — 300 рублей.

Процентная ставка по вкладу зависит от срока вклада.

Таблица 1.2 — Условия вклада «Агро-КЛАССИКА» .

Срок вклад. | 31 день. | 61 день. | 91 день. | 180 дней. | 270 дней. | 1 год. | 540 дней. | 730 дней. | 910 дней. | 3 года. | |

до 5 000 000 (вкл.). | Ставка, % годовых. | 4,70. | 5,70. | 6,50. | 7,40. | 7,70. | 8,00. | 8,30. | 8,70. | 8,75. | 9,00. |

свыше 5 000 000 до 10 000 000 (вкл.). | 5,20. | 6,20. | 7,00. | 7,90. | 8,20. | 8,50. | 8,80. | 9,00. | 9,10. | 9,20. | |

свыше 10 000 000 до 15 000 000 (вкл.). | 5,70. | 6,70. | 7,50. | 8,40. | 8,70. | 9,00. | 9,30. | 9,50. | 9,60. | 9,70. | |

до 5 000 000 (вкл.). | 4,70. | 5,70. | 6,50. | 7,40. | 7,70. | 8,00. | 8,30. | 8,70. | 10,10. | 10,2. |

Вклад «Агро-ИДЕАЛ» .

Срок вклада — 180 дней, 1 год, 730 дней.

Минимальная сумма первоначального взноса и сумма неснижаемого остатка — 20 000 рублей.

Процентная ставка по вкладу зависит от суммы остатка вклада и срока вклада.

Таблица 1.3 — Условия вклада «Агро-ИДЕАЛ» .

Сумма вклада, рубли. | Срок вклада. | 180 дней. | 1 год. | 730 дней. |

| Ставка,% годовых. |

|

|

|

Дополнительные взносы во вклад принимаются как наличными денежными средствами, так и безналичным путем.

Вклад «Пенсионный Люкс» .

Вклад принимается от лиц, получающих пенсии в соответствии с действующим законодательством РФ, а также от лиц, получающих ежемесячное пожизненное содержание от судов, входящих в систему РФ. Первоначальный взнос во вклад может быть внесен в наличном либо безналичном порядке только самим вкладчиком-пенсионером или вкладчиком-получателем ежемесячного пожизненного содержания при предъявлении им, помимо других необходимых документов, пенсионного удостоверения или документов о назначении ежемесячного пожизненного содержания.

Срок вклада — 180 дней, 1 год.

Минимальная сумма первоначального взноса — 10 000 рублей.

Таблица 1.5 — Условия вклада «Пенсионный Люкс» .

Срок вклада. | 180 дней. | 1 год. |

Ставка, 5 годовых. | 9,5. | 11,4. |

Дополнительные взносы во вклад принимаются как наличными денежными средствами, так и в безналичном порядке.

Размер дополнительного взноса не ограничен.

Вклад «Агро-БОНУС» .

Срок вклада — 180 дней, 1 год.

Минимальная сумма первоначального взноса — 10 000 рублей.

Процентная ставка по вкладу зависит от срока вклада.

Таблица 1.6 — Условия вклада «Агро-БОНУС» .

Срок вклада. | 180 дней. | 1 год. |

Ставка, % годовых. | 9,25. | 11,15. |

Вклад «Агро-VIP» .

Срок вклада — 180 дней, 1 год, 540 дней.

Минимальная сумма первоначального взноса и сумма неснижаемого остатка — 500 000 рублей.

Процентная ставка по вкладу зависит от суммы остатка вклада и срока вклада.

Таблица 1.7 — Условия вклада «Агро-VIP» .

Сумма вклада, рубли. | Срок вклада. | 180 дней. | 1 год. | 540 дней. |

500 000−1 000 000. | Ставка,% годовых. | 6,00. | 7,25. | 7,25. |

1 000 001−5 000 000. | 6,25. | 7,50. | 7,50. | |

5 000 001 и выше. | 6,50. | 7,75. | 7,75. |

Дополнительные взносы во вклад принимаются как наличными денежными средствами, так и в безналичном порядке.

Вклад «Пенсионный» .

Вклад принимается от лиц, получающих пенсии в соответствии с действующим законодательством РФ, а также от лиц, получающих ежемесячное пожизненное содержание от судов, входящих в систему РФ. Первоначальный взнос во вклад может быть внесен в наличном либо безналичном порядке только самим вкладчиком-пенсионером или вкладчиком-поручителем ежемесячного пожизненного содержания при предъявлении им, помимо других необходимых документов, пенсионного удостоверения или документов о назначении ежемесячного пожизненного содержания.

Срок вклада — 1 год. Минимальная сумма первоначального взноса и сумма неснижаемого остатка -500 рублей. Процентная ставка по вкладу составляет 6,25% годовых.

Дополнительные взносы во вклад принимаются как наличными денежными средствами, так и в безналичном порядке.

Вклад «Агро-СТИМУЛ» .

Срок вклада — 91 день, 180 дней, 1 год, 730 дней.

Минимальная сумма первоначального взноса- 3000 рублей.

Процентная ставка по вкладу зависит от срока вклада.

Таблица 1.8 — Условия вклада «Агро-СТИМУЛ» .

Срок вклада. | 91 день. | 180 дней. | 1 год. | 730 дней. |

Ставка, % годовых. | 4,75. | 5,25. | 6,50. | 6,75. |

Дополнительные взносы во вклад принимаются как наличными денежными средствами, так и в безналичном порядке.

Автоматизированная банковская система «БИСквит» .

Созданная в 1991 г. фирма «Банковские информационные системы» («БИС») сразу приступила к разработке собственной банковской системы, используя опыт своих специалистов по применению СУБД Progress американской компании Progress Software Corp. Хотя эта компания и ее продукты (СУБД, инструментарий разработки и отладки приложений, средства взаимодействия с другими СУБД и администрирования) на рынке России не так известны, как продукты Oracle, за рубежом на них созданы и успешно функционируют различные корпоративные информационные системы, в том числе и АБС. Следует учесть и тот факт, что, по оценке системных интеграторов в Америке, компания неоднократно оказывалась в числе лидеров по уровню поддержки своих партнеров. Это дало основание фирме «БИС» стать одним из дистрибьюторов продуктов Progress и развивать АБС «Бисквит» на этой платформе.

Разработчики определяют ее как интегрированную масштабируемую банковскую систему, пригодную как для небольших, так и крупных коммерческих банков. В настоящее время имеется опыт эксплуатации системы «Бисквит» в банках с количеством проводок свыше 10 тыс. в день. Использованная в ее основе СУБД Progress придает системе полную независимость от платформы и возможность выбора оптимальной конфигурации аппаратных средств и операционной системы. Кроме того, активный словарь данных ядра СУБД позволяет автоматически осуществлять контроль за целостностью и непротиворечивостью данных единой для всех функциональных модулей «Бисквита» базы и восстанавливать ее целостность после сбоев. Из числа функциональных возможностей Progress, придающих дополнительные качества АБС, стоит отметить также полную обработку распределенных транзакций и полноценную работу в режиме удаленного доступа.

Ядро системы обеспечивает общие функции администрирования, управление доступом, ведение справочников и базовые функции банковского бухгалтерского учета, а также набор функциональных модулей — экранных и выходных форм, процедур расчета. Такая структура дает пользователям возможность оптимально настроить параметры АБС применительно к конкретным условиям работы банка — задать круг пользователей и определить права их доступа к данным, процедурам, счетам, устройствам вывода. В результате можно подготовить гибко настраиваемый набор рабочих мест для сотрудников банка и сформировать маршруты документопотоков в системе с учетом организационной структуры банка.

Сама система состоит из двух диалоговых окон. Первое — это так называемая «реплика», она служит базой данной, где можно информацию только просматривать. По функциональности она не представляет никаких сложностей. Здесь операционист находит нужного клиента и просматривает всю необходимую информацию: сведения о клиенте, его персональные данные, номера, виды счетов, вкладов, кредитов, сроки и т. д.

Основная же программа, это так называемый «боевой БИСКВИТ», в нем совершаются все основные операции, открываются и закрываются операционные дни.

Рабочий «БИСКВИТ» состоит в свою очередь из двух модулей: базовый и модуль розничных услуг. Такие основные операции, как открытие счетов, закрытие, выдача кредитов и др. проводятся в модуле розничных услуг. В базовом модуле осуществляются переводы, оформляются выписки, производится сбор информации об услугах, которыми пользуется клиент.

Каждому объекту системы — лицевому счету, клиенту, банковской проводке, финансовому инструменту — соответствует экранная форма, позволяющая конкретному сотруднику, если администратор наделил его такими правами, производить предусмотренные данной реализацией АБС операции. А за счет рекурсивной навигации связанных в базе данных объектов сотрудник может, не выходя из режима обработки документа, просмотреть реквизиты клиента, данные об открытых клиентом счетах и остатках на них, ранее выполненных по ним операциях, реквизиты банков-корреспондентов и пр. При этом любое изменение данных, связанное с выполнением операции, становится доступным всем пользователям системы сразу по завершении транзакции — внесении изменений во все взаимосвязанные части базы данных.

Независимо от того, в какой архитектуре — клиент—сервер или центр—терминал — реализована система, пользователь всегда будет видеть перед собой единые экранные формы и выполнять единый набор действий. Вместе с тем АБС «Бисквит» предусматривает разработку и собственных прикладных решений пользователей решения. Можно, в частности, вносить изменения в меню системы, справочники и классификаторы, поставляемые в составе системы «внешние», не затрагивающие работы ядра процедуры, а также разрабатывать индивидуальные процедуры, которые могут включаться в состав существующих технологий банка.

В составе «Бисквита» кроме базового ядра реализованы такие модули (наборы функциональных процедур и форм), как «Финансовая отчетность и анализ», «Кредиты и депозиты», «Обмен электронными документами», «Расчет заработной платы», «Учет ценных бумаг», «Учет материальных ценностей» и «Сводная отчетность банка». Но все большее развитие рыночных операций с ценными бумагами (дилинг) заставляет руководство банка искать пути внедрения современных технологий и в эту сферу деятельности, поскольку от скорости и четкости выполнения операций зависит приток новых клиентов и их удовлетворенность услугами банка.

Традиционно российские АБС сосредоточивались на выполнении всех операций, предусмотренных основной деятельностью любого банка и объединяемых в «операционные дни». В результате любой анализ деятельности сводился к анализу фактически проведенных операций и представлял по сути обработку отчетов. В условиях развития дилинга банкам нужны средства для анализа планируемых на будущее операций — позиционного учета. В «Бисквите» разработчиками создана подсистема «Анализ XL», обеспечивающая интерфейс модуля «Финансовая отчетность и анализ» к Microsoft Excel и возможность выполнения анализа средствами электронных таблиц с отображением результатов в графической форме.

Заметим, что для этого не потребовалось изменять структуру базы данных или разрабатывать какие-либо специальные функциональные модули и процедуры в рамках АБС — в единой базе данных выделена аналитическая часть, к которой пользователь получает доступ через интерфейс «Анализ XL» в пределах определенных для него администратором прав. И результаты анализа данных в соответствующем разрезе становятся для него доступными сразу после загрузки интерфейсной подсистемы, вызова соответствующих таблиц и запуска макрокоманд .

Предложенное «БИС» решение оказалось достаточно гибким, не снижающим функциональные возможности системы и не перегружающим серверы БД. Более того, поскольку в АБС «Бисквит» использована единая база данных, обеспечивающая полную интеграцию функциональных модулей, разработчики пошли дальше. Ими создается отдельный пакет, названный «Ассамблея», который позволит обеспечить многомерное представление и анализ финансовой информации также с отображением результатов анализа в графическом виде. Его появление должно привлечь к системе пристальное внимание других банков, которые стремятся переходить от систем фактического учета к системам, обеспечивающим возможности широкого анализа и прогнозирования своей деятельности.

Преимущества и недостатки системы Основные преимущества системы:

высокая производительность, позволяющая системе в головном офисе поддерживать одновременную работу нескольких сотен пользователей с заданными временными характеристиками;

максимальная надежность;

возможность построения схемы, позволяющей дополнительным офисам работать на центральном компьютере в режиме on-line;

наличие отработанного решения для филиалов;

" открытость" системы в плане ее адаптации к технологии банка и расширения функциональных возможностей.

легкое меню управления удобный интерфейс удобная поисковая система позволяет увидеть и систематизировать большой объем информации высокая система безопасности существует возможность автоматической проверки данных возможность работы сразу в нескольких операционных днях есть полный набор готовых отчетным форм Недостатки системы:

отсутствие редактора форм для печатных документов плохо реализована почта если происходит сбой в «Реплике», то в «Боевом Бисквите» работать сложно перегруженность системы сбои в системе требуется модернизация.