Денежная политика.

Центральный Банк как субъект бюджетного процесса

Тенденции развития банковской системы России в январе-сентябре 2000 года В течение первых трех кварталов 2000 года сохранилась наметившаяся в 1999 году тенденция к росту совокупного капитала банковской системы. За данный период совокупный капитал банковской системы вырос на 74,9 млрд. рублей, или на 44,5%. Увеличение капитала в рассматриваемом периоде наблюдалось у 81% действующих кредитных… Читать ещё >

Денежная политика. Центральный Банк как субъект бюджетного процесса (реферат, курсовая, диплом, контрольная)

Общеэкономические тенденции В октябре 2000 г. макроэкономическая ситуация в России оставалась относительно стабильной. Динамика цен соответствовала высоким темпам экономического роста, активной инвестиционной деятельности предприятий, растущему потребительскому спросу. Изменение валютного курса рубля в целом отражало процессы макроэкономической устойчивости.

Сохраняющийся спрос на выпускаемую продукцию укреплял позитивные ожидания экономических субъектов, что в совокупности с другими факторами (важнейшими из которых оставались улучшение финансового положения предприятий, а также острая необходимость для большинства из них технического перевооружения производства и обновления изношенных мощностей) стимулировало значительные инвестиции в основной капитал. По итогам января-октября 2000 г. по сравнению с аналогичным периодом 1999 г. объем инвестиций в основной капитал увеличился на 19,6%.

Объем производства промышленной продукции за десять месяцев текущего года превысил уровень соответствующего периода 1999 г. на 9,8%. Рост производства и реальных денежных доходов населения способствовал увеличению оборота розничной торговли, который по итогам января-октября 2000 г. составил 108,4% к уровню января-октября 1999 года. Наиболее быстрыми темпами росли продажи непродовольственных товаров, что в целом характеризует процесс постепенного повышения уровня жизни населения.

По официальным данным ГТК РФ и Госкомстата России, в январе-сентябре 2000 г. относительно января-сентября 1999 г. внешнеторговый оборот увеличился на 33,2% - до 106,9 млрд. долларов. Экспорт превысил уровень соответствующего периода 1999 г. на 46,6% и составил 75,6 млрд. долларов. Импорт возрос на 9,0% - до 31,3 млрд. долларов.

В сентябре 2000 г. конъюнктура мировых сырьевых рынков была значительно лучше, чем в августе текущего года. Средняя цена нефти сорта «Брент» на европейских рынках повысилась на 9,1% - до 32,6 долл. за баррель. Нефть сорта «Юралс» подорожала на 10,7% - до 29,9 долл. за баррель. Цены на природный газ в европейском регионе в сентябре продолжали повышаться и превысили уровень августа на 0,5%. Цены на медь возросли на 5,6%, алюминий подорожал на 4,8%. После трехмесячного понижения цены на никель выросли на 7,3%.

По итогам девяти месяцев 2000 г. относительно девяти месяцев 1999 г. в европейском регионе цены на нефть были выше на 74−77% (в зависимости от сорта). Нефтепродукты были дороже в среднем на 76%, природный газ — на 85%, никель — на 67%, медь и алюминий — на 19%.

Средний уровень мировых цен на товары, составляющие около 65% стоимости российского экспорта, по итогам девяти месяцев 2000 г. был выше, чем в январе-сентябре 1999 г., на 58%. Индекс контрактных цен экспорта составил 1,58, индекс физического объема — 1,05.

По итогам девяти месяцев текущего года было экспортировано 47% добытой нефти и 35% природного газа, 50% произведенного дизельного топлива и 67% мазута (в январе-сентябре 1999 г. — 47; 34; 53 и 57% соответственно).

Невысокие темпы роста импорта в январе-сентябре 2000 г. были обусловлены низким спросом на импортные товары в условиях сложившейся динамики валютного курса, происходящим импортозамещением, переориентацией на ввоз более дешевых товаров, в том числе из стран СНГ. Прирост импорта в текущем году был связан с увеличением закупок сырья и товаров производственного назначения, обусловленным ростом спроса со стороны промышленности. По итогам девяти месяцев 2000 г. относительно аналогичного периода 1999 г. импорт товаров инвестиционного назначения увеличился на 6,1%. Рост реальных располагаемых денежных доходов населения способствовал увеличению импорта потребительских товаров, в первую очередь лекарственных средств и медикаментов.

Внешнеторговый оборот со странами дальнего зарубежья увеличился относительно января-сентября 1999 г. на 34,5% - до 86,8 млрд. долларов. Экспорт в эти страны возрос на 50,2% - до 65,0 млрд долл., импорт — всего на 2,5% - до 21,8 млрд. долларов.

Темпы роста торговли со странами СНГ были ниже, чем темпы роста торговли со странами дальнего зарубежья. По итогам девяти месяцев 2000 г. внешнеторговый оборот со странами Содружества увеличился на 27,9% - до 20,1 млрд. долларов. Экспорт в эти страны возрос на 28,3% - до 10,6 млрд долл., импорт — на 27,6% - до 9,4 млрд. долларов.

В январе-сентябре 2000 г. доля экспорта в страны СНГ уменьшилась до 14,1% (в январе-сентябре 1999 г. она составила 16,1%), доля импорта из стран Содружества, напротив, возросла до 30,2% (годом ранее — 25,8%).

По итогам девяти месяцев 2000 г. активное сальдо торгового баланса составило 44,3 млрд долл., в 1,9 раза превысив в аналогичный показатель за девять месяцев 1999 г. (22,9 млрд. долларов).

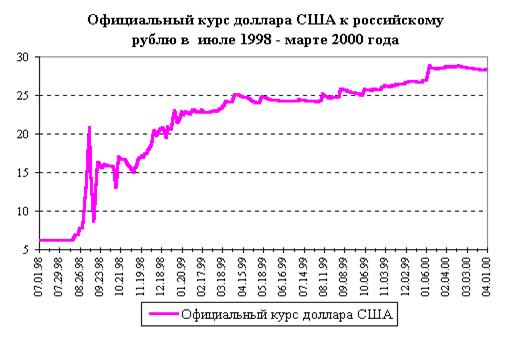

В среднем за период с января по сентябрь 2000 г. по сравнению с январем-сентябрем 1999 г. номинальный курс доллара США к российскому рублю повысился на 17,2%, реальный курс рубля (с учетом инфляции в США) не изменился.

Инфляция В октябре 2000 г. индекс потребительских цен (ИПЦ) составил 102,1% против 101,3% в сентябре. В целом за десять месяцев текущего года потребительские цены выросли на 16,5% против 33,2% в январе-октябре 1999 года.

По оценкам, в текущем году динамика потребительских цен более чем наполовину определяется изменением цен на продовольственные товары. Увеличение темпов инфляции в октябре было обусловлено прежде всего резким повышением цен на продовольствие. Если в сентябре субиндекс ИПЦ по продуктам питания составлял 100,6%, то в октябре — 102,1%. Причем без учета плодоовощной группы продовольственные товары подорожали еще в большей степени — на 2,8%.

Так же как и в предыдущем месяце, в октябре рост цен на платные услуги населению опережал рост цен на товары. Среди платных услуг в большей степени подорожали услуги учреждений культуры (на 4,7%) и пассажирского транспорта (на 3,5%). За январь-октябрь 2000 г. цены на платные услуги населению увеличились на 29,5% при росте цен на продовольственные товары на 14%, на непродовольственные товары — на 15,4%.

За десять месяцев 2000 г. цены производителей промышленной продукции возросли на 28,8% против 57,6% за соответствующий период 1999 года.

Повышение цен этого вида в определенной степени обусловлено высокими темпами роста цен в топливно-энергетическом комплексе, что связано в том числе с ростом цен на мировых рынках энергетических товаров. Ускоренный рост цен в топливной промышленности, составивший за два последних года (с ноября 1998 г. по октябрь 2000 г.) 3,9 раза, привел к усилению влияния издержек производства на общую динамику цен.

В октябре 2000 г. индекс цен производителей составил 102,7%. Наибольший рост цен отмечен на продукцию топливной и нефтехимической промышленности, цветной металлургии. Несколько медленнее, чем в целом по промышленности, происходило удорожание продукции в отраслях, производящих товары народного потребления.

Высокая инвестиционная активность оказала воздействие на динамику цен на средства производства, которые в текущем году росли быстрее, чем цены на промежуточные и потребительские товары. За январь-октябрь средства производства подорожали на 31,1%, промежуточные товары — на 29,9%, цены на потребительские товары увеличились на 14,6%.

Тарифы на грузовые перевозки в октябре увеличились по сравнению с предыдущим месяцем на 0,8%. Более всего (на 8,1%) выросли тарифы на перевозки грузов автомобильным транспортом. В целом за десять месяцев текущего года тарифы на грузовые перевозки увеличились на 40,2% (за десять месяцев 1999 г. — на 13,1%).

Производственная деятельность предприятий Прирост промышленного производства в октябре 2000 г. по сравнению с соответствующим периодом предыдущего года составил 10,4%, а за январь-октябрь текущего года — 9,8%. Среднесуточное производство в октябре с учетом сезонной корректировки сохранилось на уровне сентября.

Прирост производства в топливной промышленности за октябрь 2000 г. составил 5,6%, а за январь-октябрь по сравнению с соответствующим периодом 1999 г. — 4,9% (наибольший прирост производства отмечается в нефтедобывающей промышленности в связи с расширением поставок нефти на внешний рынок), в цветной металлургии — 14,6 и 11,5%, в химической и нефтехимической промышленности — 10 и 15% соответственно.

В октябре, так же как и в предыдущем месяце, отмечалось увеличение спроса внутреннего рынка на отечественную продукцию и прежде всего на товары инвестиционного назначения. По итогам октября и десяти месяцев 2000 г. в целом в машиностроении и металлообработке прирост производства составил 20,9 и 17,5% соответственно, в промышленности строительных материалов — 8,5 и 9,4%, причем рост производства отмечался практически во всех подотраслях данных отраслей.

Устойчивый рост денежных доходов населения в 2000 г. привел к увеличению выпуска продукции отраслей, производящих товары народного потребления. Предприятиями легкой промышленности в октябре 2000 г. по сравнению с октябрем 1999 г. выпущено продукции на 23,2%, а за десять месяцев — на 28,6% больше, чем за соответствующий период прошлого года. Наиболее динамично развивалось производство в текстильной и швейной подотраслях. Прирост производства в пищевой промышленности составил в октябре 8,6%, а за январь-октябрь — 9,1%.

Грузооборот предприятий транспорта за январь-октябрь 2000 г. увеличился по сравнению с аналогичным периодом прошлого года на 5%. При этом прирост грузооборота наблюдался на предприятиях всех видов транспорта, кроме морского.

Благодаря большому урожаю зерновых культур и картофеля отмечается увеличение сбора продукции растениеводства. Производство некоторых видов продукции животноводства в январе-октябре 2000 г. превысило уровень предыдущего года. В целом объем производства продукции сельского хозяйства в январе-октябре текущего года увеличился по сравнению с аналогичным периодом прошлого года на 3,7%.

Индекс выпуска по пяти базовым отраслям (промышленность, сельское хозяйство, строительство, транспорт, розничная торговля) за январь-октябрь 2000 г. составил 108,4%.

Финансовая сфера На конъюнктуру финансовых рынков в ноябре 2000 г. оказал влияние валютный аукцион, проведенный Банком России 24 ноября. В преддверии аукциона нерезиденты активно продавали российские ценные бумаги, что привело к снижению котировок (как по государственным, так и по корпоративным ценным бумагам) и соответствующему росту доходности.

В первые дни ноября на валютном рынке сохранялся горизонтальный курсовой тренд, но с 5 ноября началось некоторое снижение курса доллара, связанное с устойчивым превышением предложения над спросом при нестабильности оборотов валютного рынка. Низшая точка была достигнута 15 ноября, когда курс расчетами «завтра» составил 27,73 руб./долл. против 27,87 руб./долл. в начале месяца. После этого начался рост курса, завершившийся 23 ноября стабилизацией курсового тренда в пределах 27,87−27,92 руб. за доллар США.

На биржевом валютном рынке в ноябре произошло расширение спектра торгуемых инструментов: с 17 ноября введены в обращение беспоставочные фьючерсные контракты на доллар США за рубли на ММВБ. Среднедневные обороты по этому инструменту в ноябре составили более 5,7 млн руб. в день.

Ситуация на рынке ГКО-ОФЗ оставалась относительно стабильной. Доходность по всем группам ценных бумаг колебалась в пределах 25 процентных пунктов. Наибольшие колебания доходности, при этом, были зафиксированы по ГКО, доходность которых составляла от 10,0 до 15,3%. По всем группам ГКО-ОФЗ доходность в первой половине ноября возрастала, достигнув 15 ноября максимального значения (15,31% по ГКО, 23,26% по ОФЗ-ПД и 24,16% по ОФЗ-ФД), после чего тенденция сменилась на противоположную. В последние дни месяца наметился новый подъем доходностей.

После резкого сокращения в начале ноября обороты рынка ГКО-ОФЗ отличала тенденция к увеличению при значительном уровне волатильности: среднедневной оборот рынка в третьей декаде месяца составил 724 млн руб. против 572 млн руб. во второй декаде и 527 млн руб. в первой.

Схожая ситуация наблюдалась на рынке МБК. Остатки на корреспондентских счетах банков сократились к концу второй декады ноября более чем на 23% по сравнению с началом месяца.

В условиях нехватки ликвидных средств резко вырос спрос на краткосрочные кредиты. В результате на протяжении первой половины месяца наблюдался в целом повышательный тренд, прерываемый значительными всплесками ставок (до 14% и более). Пик роста ставок пришелся на 15 ноября, когда ставка МИАКР по однодневным МБК превысила 23%. В этот день отмечался наибольший оборот рынка МБК, составивший по выборке МИАКР более 17,8 млрд. рублей. После этого произошла стабилизация рынка МБК. В конце месяца ставки МИАКР по однодневным МБК снизились до 2,4−4,8% против 3,4−10,0% в конце второй декады.

Конъюнктура рынка корпоративных ценных бумаг в ноябре была неблагоприятной. Обороты торгов негосударственными ценными бумагами сокращались. В последней декаде ноября среднедневной оборот этого рынка на ММВБ составил 2,12 млрд руб. против 2,25 млрд руб. в первой декаде. Индекс РТС на протяжении всего периода непрерывно снижался, достигнув к концу ноября минимального с начала года значения — 143 пункта. Общее снижение индекса РТС за месяц составило свыше 24%. В последнюю торговую сессию месяца (30 ноября) по распоряжению ФКЦБ в связи с резким падением индекса РТС (более чем на 10% к цене закрытия предыдущего дня) торги в РТС временно приостанавливались. На рынках корпоративных и муниципальных облигаций активность операторов была незначительной.

Доходы и сбережения населения В III квартале 2000 г. по сравнению со II кварталом величина прожиточного минимума увеличилась на 4% при росте цен на 3,7%. При этом соотношение начисленной среднемесячной зарплаты и прожиточного минимума трудоспособного населения в III квартале 2000 г. составило 173,1%, а среднего размера пенсии и прожиточного минимума пенсионера — 78,5% (против 166,5 и 74,6% соответственно во II квартале 2000 г.).

В 2000 г. произошло увеличение доходов малоимущего населения. Так, в III квартале т.г. численность населения, имеющего среднедушевые денежные доходы ниже величины прожиточного минимума, составила 31,8% от общей численности населения (в I и II кварталах — 41,2 и 34,7% соответственно).

В январе-октябре 2000 г. реальные располагаемые денежные доходы населения увеличились по сравнению с соответствующим периодом 1999 г. на 9,4%.

Росту доходов населения в октябре 2000 г. в определенной степени способствовало 100-процентное финансирование расходов федерального бюджета на социальную сферу, запланированных на октябрь.

По состоянию на 1 ноября 2000 г. суммарная задолженность по зарплате уменьшилась по сравнению с предыдущим месяцем на 2,5%, в том числе из-за недофинансирования из бюджетов всех уровней — на 2,1%. По сравнению с началом года задолженность по зарплате уменьшилась на 13,1 и 38,1% соответственно.

В структуре использования денежных доходов населения доля потребительских расходов в январе-октябре текущего года несколько сократилась по сравнению с соответствующим периодом прошлого года. В реальном выражении расходы населения на покупку товаров и оплату услуг увеличились по сравнению с январем-октябрем 1999 г. на 8,7%.

В октябре отмечалась наименьшая в текущем году доля организованных сбережений в структуре использования доходов населения (2,5%), что в определенной мере связано с низкими процентными ставками по депозитам физических лиц в банках. В целом за десять месяцев 2000 г. доля организованных сбережений превысила уровень соответствующего периода 1999 г. на 0,8 процентных пункта, при этом доля наличных денег на руках увеличилась на 0,3 процентных пункта.

В результате относительной стабильности курса национальной валюты снизилась активность физических лиц на рынке наличной иностранной валюты. Сальдо операций населения с иностранной валютой в январе-октябре 2000 г. по сравнению с соответствующим периодом 1999 г. сократилось на 7,4%.

Цели денежной политики Главной задачей денежно-кредитной политики на среднесрочную перспективу Центральный банк Российской Федерации считает снижение инфляции при сохранении и возможном ускорении роста ВВП с одновременным созданием предпосылок для снижения безработицы и увеличения реальных доходов населения. В связи с этим Основными направлениями единой государственной денежно-кредитной политики на 2000 год предусматривается снижение инфляции до 18−22% в целом за год при сохранении тенденции к росту производства и услуг, который может составить 1,5−2%. Проектировки возможного экономического роста и снижения темпов инфляции могут быть реально достигнуты в силу продолжения действия позитивных факторов, обусловивших преодоление экономического спада в 1999 году. Основной предпосылкой экономического роста в 2000 году является расширение спроса со стороны всех секторов экономики, а также сохранение незагруженных производственных мощностей и свободной рабочей силы.

В качестве промежуточной цели денежно-кредитной политики на 2000 год определен прирост денежной массы М2, который может составить 21−25% за год. При прогнозируемом снижении скорости обращения денег это будет означать продолжение тенденции увеличения денежной массы в реальном выражении.

Основные макроэкономические показатели. | 2000 г. (официальный прогноз). |

Валовой внутренний продукт, млрд. руб. | |

в % к предыдущему году. | 101,5. |

Объем промышленной продукции, в % к предыдущему году. | |

Индекс потребительских цен, декабрь в % к декабрю предыдущего года. | |

Индекс цен предприятий-производителей промышленной продукции, декабрь в % к декабрю предыдущего года. | |

Индекс роста денежной массы М2 за год, %. | 121−125. |

Контроль за денежным предложением остается важнейшим механизмом обеспечения внешней и внутренней стабильности рубля и является основой плавного и предсказуемого изменения валютного курса. В 2000 году Банк России продолжит осуществление политики плавающего валютного курса, которая в большей степени соответствует целям и задачам, стоящим перед экономикой. Основой действий Банка России на внутреннем валютном рынке будет сглаживание резких курсовых колебаний в сочетании с мерами валютного регулирования и валютного контроля в целях большего соответствия рыночного курса реальным экономическим условиям. Режим плавающего валютного курса создает более благоприятные условия для сохранения и накопления Банком России золотовалютных резервов, что особенно важно с точки зрения оценки платежеспособности России и решения проблемы внешнего долга.

Уровень золотовалютных резервов и показатели, характеризующие состояние внешней торговли (например, такие, как динамика экспорта и импорта, уровень мировых цен на основные российские экспортные товары, общее изменение условий торговли) в 2000 году становятся важнейшими индикаторами, определяющими адекватность денежно-кредитной политики поставленным целям и задачам.

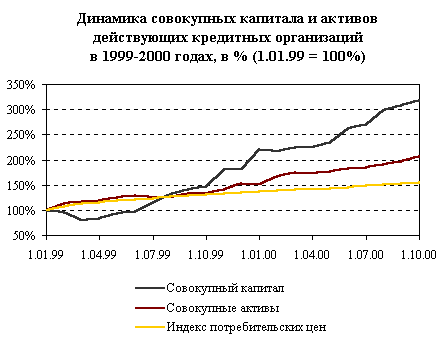

Тенденции развития банковской системы России в январе-сентябре 2000 года В течение первых трех кварталов 2000 года сохранилась наметившаяся в 1999 году тенденция к росту совокупного капитала банковской системы. За данный период совокупный капитал банковской системы вырос на 74,9 млрд. рублей, или на 44,5%. Увеличение капитала в рассматриваемом периоде наблюдалось у 81% действующих кредитных организаций. Основными источниками роста капитала у данной группы банков явилось увеличение размера уставного капитала, объема прибыли и сформированных из нее фондов, а также субординированных кредитов. В целом по банковской системе (по банкам с положительным капиталом) показатель достаточности капитала по состоянию на 1.10.2000 составил 22,6%.

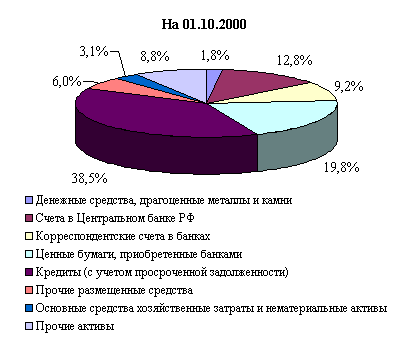

За первые три квартала 2000 года совокупные активы банковской системы (в текущих ценах) увеличились на 37,2% и составили на 1.10.2000 2176,1 млрд. рублей, в том числе рублевые активы выросли на 52,1%, валютные1 активы — на 18,3%. Продолжающееся снижение темпов инфляции и девальвации национальной валюты в течение рассматриваемого периода обусловили сокращение доли валютных активов в совокупных активах банковской системы с 48,9% на 1.01.2000 до 43,3% на 1.10.2000.

По сравнению с 1999 годом в 2000 году спрос на кредиты со стороны реального сектора экономики увеличился. Объем кредитов реальному сектору экономики за первые три квартала 2000 года увеличился на 39,8% (за соответствующий период 1999 года — на 14,6%). При этом доля указанных кредитов в совокупных активах действующих кредитных организаций несколько выросла, составив на 1.10.2000 30,2% (29,6% на 1.01.2000).

Улучшение финансового состояния промышленности в целом способствовало снижению удельного веса просроченной задолженности в кредитах банков реальному сектору экономики с 6,5% на 1.01.2000 до 4,1% на 1.10.2000. Доля сомнительных и безнадежных ссуд в совокупном кредитном портфеле действующих кредитных организаций уменьшилась с 13,4% на 1.01.2000 до 6,8% на 1.10.2000.

В анализируемый период активизировалась работа банков по кредитованию населения. Объем кредитов населению в инвалюте с 1.01.2000 по 1.10.2000 вырос на 15,5%, в рублях — на 79,6%. Вместе с тем доля указанных кредитов в активах банковской системы остается незначительной — 1,7% на 1.01.2000 и 2,0% на 1.10.2000.

Динамика объемов вложений банков на рынке государственных ценных бумаг в течение первых трех кварталов 2000 года определялась во многом ростом цен на указанном рынке. Объем вложений в государственные ценные бумаги в рублях увеличился за 9 месяцев текущего года на 54,5%, в иностранной валюте — на 16,4%. В целом доля вложений в государственные долговые обязательства в активах действующих кредитных организаций несколько сократилась, составив 13,5% на 1.01.2000 и 12,8% на 1.10.2000.

Объем остатков на корсчетах банков в Банке России и коммерческих банках за первые три квартала 2000 года вырос на 27,7%, составив 285,7 млрд. рублей на 1.10.2000, а их доля в совокупных активах банковской системы сократилась с 14,1% на 1.01.2000 до 13,1% на 1.10.2000. Одновременно депозиты банков, размещенные в Банке России, выросли за указанный период в 21 раз, составив 79,1 млрд. рублей на 1.10.2000.

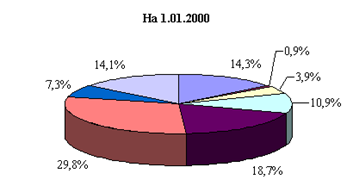

Улучшение финансового состояния предприятий ряда секторов экономики способствовало интенсивному росту ресурсной базы банковской системы. Так, объем средств, привлеченных банками от предприятий и организаций, вырос за первые три квартала 2000 года в рублях на 59,2%, в иностранной валюте — на 28%. Доля средств, привлеченных банками от предприятий и организаций, в совокупных пассивах банковской системы выросла с 28,8% на 1.01.2000 до 31,6% на 1.10.2000.

Роль долговых обязательств в ресурсной базе банковской системы не изменилась. При росте объема выпущенных банками долговых обязательств с 1.01.2000 по 1.10.2000 на 36,3% их доля в пассивах банковской системы составила на указанные даты 7,3%.

О некотором восстановлении доверия к банковской системе свидетельствует рост объемов вкладов, привлеченных банками от населения. С 1.01.2000 по 1.10.2000 депозиты физических лиц, размещенные в банковской системе, увеличились в рублях на 38,1% (в Сбербанке России — на 35,1%, в остальных коммерческих банках — на 62,9%), в иностранной валюте — на 31,9% (в Сбербанке России — на 39,4%, в остальных коммерческих банках — на 24,6%). Тем не менее рост объема депозитов населения пока не привел к существенному увеличению их роли в формировании банками привлеченных средств: доля депозитов физических лиц в совокупных пассивах банковской системы как на 1.01.2000, так и на 1.10.2000 составила 18,7% (без учета Сбербанка России — 6 и 6,1% соответственно).

В течение первых трех кварталов 2000 года произошло дальнейшее сокращение объема межбанковских кредитов, привлеченных российскими банками на международном финансовом рынке. С 1.01.2000 по 1.10.2000 объем задолженности российских банков перед банками-нерезидентами в иностранной валюте сократился на 18,6%. Рынок рублевых межбанковских кредитов и депозитов, напротив, начинает постепенно восстанавливаться. Объем привлеченных межбанковских кредитов и депозитов в рублях вырос в анализируемый период на 56,5%. В результате доля межбанковских кредитов в совокупных пассивах банковской системы снизилась с 10,9% на 1.01.2000 до 8% на 1.10.2000.

Рост ресурсной базы и ликвидности кредитных организаций, улучшение состояния их кредитного портфеля в течение первых трех кварталов 2000 года, отзыв лицензий у финансово неустойчивых банков способствовали постепенному улучшению показателей финансовой устойчивости банковской системы в целом.

По состоянию на 1.10.2000 текущая прибыль действующих кредитных организаций достигла 22,4 млрд. рублей. Число прибыльных банков на 1.10.2000 составило 1212, или 91,7% от числа действующих банков. Вместе с тем кредитным организациям пока не удалось погасить накопленные убытки прошлых лет. Общим результатом их финансовой деятельности с учетом итогов прошлых лет на 1.10.2000 стали убытки в размере 31,8 млрд. рублей.

В текущем году существенно уменьшились масштабы сокращения количества действующих кредитных организаций по сравнению с 1999 годом. Если число действующих кредитных организаций за январь-сентябрь 2000 года уменьшилось с 1349 до 1322, или на 27, то за соответствующий период 1999 года — на 91. Количество действующих филиалов банков сократилось с 1.01.2000 по 1.10.2000 с 3923 до 3869, или на 1,4% (за соответствующий период 1999 года — на 12,1%).

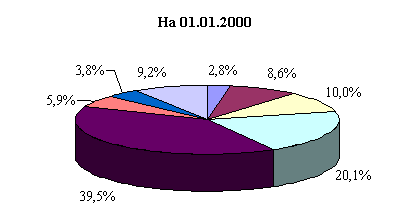

В рассматриваемый период сохранилась концентрация активов банковской системы в крупнейших по величине активов банках. По состоянию на 1.10.2000 на 50 крупнейших по активам банков приходилось 76,5% совокупных активов банковской системы (на 1.01.2000 — 76,6%), 79,1% от общего объема кредитов предприятиям и организациям (81,1% на 1.01.2000), 68,6% от общей суммы средств, привлеченных банками от предприятий и организаций (на 1.01.2000 — 65,6%). Удельный вес Сбербанка России в совокупных активах действующих банков на 1.10.2000 составил 26,3%, в общем объеме вкладов населения — 76%, в общем объеме вложений в государственные ценные бумаги в национальной валюте — 59,7%, в остатках на расчетных и текущих счетах клиентов — 20,2%, в объеме кредитов реальному сектору экономики — 30,4%.

1. Здесь и далее — с учетом роста курса доллара.

Структура активов действующих кредитных организаций, сгруппированных по направлениям вложений (млрд. руб.).

Активы. | 1.10.1999. | 1.01.2000. | 1.04.2000. | 1.07.2000. | 1.10.2000. | |

Всего активов. | 1391,7. | 1586,4. | 1816,2. | 1928,2. | 2176,1. | |

В т.ч.: | ||||||

Денежные средства, драгоценные металлы и камни. | 33,7. | 45,0. | 38,6. | 37,9. | 40,2. | |

Счета в Центральном банке Российской Федерации. | 120,9. | 137,0. | 203,9. | 242,9. | 277,7. | |

Kорреспондентские счета в банках. | 126,2. | 158,3. | 173,9. | 195,9. | 200,1. | |

Ценные бумаги, приобретенные банками. | 300,3. | 318,9. | 358,4. | 386,2. | 430,9. | |

Kредиты (с учетом просроченной задолженности). | 520,3. | 627,2. | 662,8. | 718,4. | 837,3. | |

Прочие размещенные средства. | 85,8. | 93,8. | 132,5. | 118,8. | 131,3. | |

Основные средства, хозяйственные затраты и нематериальные активы. | 55,1. | 59,7. | 61,3. | 63,9. | 67,4. | |

Прочие активы. | 149,4. | 146,6. | 185,0. | 164,1. | 191,1. |

Структура пассивов действующих кредитных организаций, сгруппированных по источникам средств (млрд. руб.).

Пассивы. | 1.10.1999. | 1.01.2000. | 1.04.2000. | 1.07.2000. | 1.10.2000. | |

Всего пассивов. | 1391,7. | 1586,4. | 1816,2. | 1928,2. | 2176,1. | |

В т.ч.: | ||||||

Фонды и прибыль банков. | 161,7. | 226,8. | 244,8. | 242,0. | 281,0. | |

Kредиты, полученные банками от Банка России. | 14,3. | 14,2. | 14,2. | 14,2. | 13,9. | |

Счета банков. | 50,2. | 62,4. | 79,1. | 74,8. | 101,3. | |

Межбанковские кредиты. | 153,9. | 173,4. | 166,0. | 174,0. | 173,8. | |

Вклады населения. | 258,6. | 297,1. | 333,7. | 375,3. | 407,8. | |

Средства, привлеченные от предприятий и организаций. | 416,3. | 472,1. | 560,4. | 600,4. | 688,7. | |

Выпущенные долговые обязательства. | 88,1. | 116,5. | 120,5. | 126,7. | 158,9. | |

Прочие пассивы. | 248,7. | 223,9. | 297,5. | 320,8. | 350,7. |

Рисунок 1

Рисунок 2. Структура активов банковской системы.

Рисунок 3. Структура пассивов банковской системы.

Количественные характеристики кредитных организаций России.

Показатель. | 1.01.1999. | 1.10.1999. | 1.01.2000. | 1.07.2000. | 1.10.2000. |

Зарегистрировано. | |||||

Действующих. | |||||

Зарегистрированы, но еще не имеют лицензий. | |||||

Лицензии отозваны. | |||||

Имеют валютные лицензии. | |||||

Имеют генеральные лицензии. |