Комплексный анализ влияния на финансовые результаты внутренних и внешних факторов бизнеса

Зачастую руководители объясняют рост затрат лишь изменениями во внешней среде, ростом цен на ресурсы, а падение объемов производства и продаж — снижением платежеспособности покупателей. Чтобы увидеть реальное положение дел и скрытые реальные причины этих явлений, нужно вникнуть в процесс образования прибыли. Для этого разложим факторы, воздействующие на изменение финансового результата (прибыли… Читать ещё >

Комплексный анализ влияния на финансовые результаты внутренних и внешних факторов бизнеса (реферат, курсовая, диплом, контрольная)

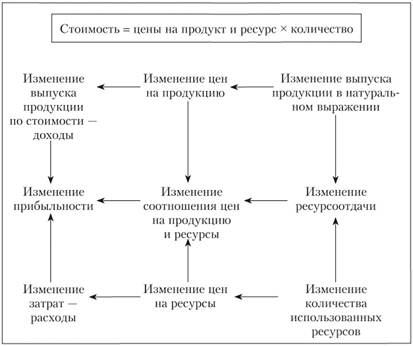

Финансовые результаты бизнеса складываются под влиянием взаимодействия различных контролируемых факторов (технологические нововведения, замена одного ресурса другим, обучение и стимулирование работников, перераспределение активов, качество ресурсов) и неконтролируемых факторов (хозяйственное окружение, цены ресурсов и, соответственно, издержек производства и др.) (рис. 4.1).

Зачастую руководители объясняют рост затрат лишь изменениями во внешней среде, ростом цен на ресурсы, а падение объемов производства и продаж — снижением платежеспособности покупателей. Чтобы увидеть реальное положение дел и скрытые реальные причины этих явлений, нужно вникнуть в процесс образования прибыли. Для этого разложим факторы, воздействующие на изменение финансового результата (прибыли), на две составляющие — внутреннюю и внешнюю — и установим влияние каждого фактора на результаты производства. Внутренняя составляющая зависит от внутренних организационно-экономических условий и характеризует показатель производительности (ресурсоотдачи), внешняя — от конкретных экономических условий, т. е. цен на рабочую силу, сырье и материалы, топливо и электроэнергию и т. п.

Рис. 4.1. Схема взаимосвязей между изменениями прибыльности, цен и ресурсоотдачи.

Оценить влияние на финансовые результаты различных факторов можно с помощью многофакторной модели. Для анализа и оценки используются данные базисного и отчетного периодов: по объему продукции в натуральном выражении, стоимости товарной продукции, а также количественное выражение элементов затрат (трудовых ресурсов, сырья и материалов, амортизационных отчислений на содержание основных производственных фондов и др.) и соответствующие расходы в стоимостном выражении (табл. 4.4)[1].

Таблица 4.4

Экономические показатели компании

№. пп. | Показатели. | Базисный период. | Отчетный период. | Динамика, %. |

Объем товарной продукции, млн руб.:

|

|

|

| |

Среднесписочная численность производственного персонала, человек. | 93,58. | |||

Оплата труда с начислениями, млн руб.:

|

|

|

| |

Материальные затраты, млн руб.:

|

|

|

| |

Основные производственные фонды, млн руб. | 73,040. | 66,785. | 91,44. | |

Амортизация, млн руб.:

|

|

|

| |

Итого затрат, млн руб.:

|

|

|

| |

Прибыль, млн руб. | 5,684. | 3,311. | 58,25. |

* Сумма числовых значений в указанных строках.

Анализ проводится путем сопоставления совокупных доходов и совокупных расходов по элементам затрат. Сравнение данных базового и отчетного периодов позволяет осуществить анализ в динамике. Длительность анализируемого периода зависит от потребностей пользователя, наличия данных, продолжительности производственного цикла и т. п. и может быть почти любой. Такая модель позволяет измерить в денежном выражении влияние внутренних (отдачи, производительности ресурсов) и внешних факторов (цен продукции и ресурсов) на прибыль, установить причины падения доходов и роста затрат, а также проанализировать, как с помощью различных стратегий управления воздействовать на прибыльность предприятия.

По данным табл. 4.4 можно сделать вывод, что в анализируемой компании нарушены оптимальные пропорции, т. е. отсутствует сбалансированность в динамике доходов и расходов, что видно из соотношения темпов роста продаж, затрат ресурсов и прибыли. Из-за неэффективного использования прежде всего трудовых и материальных ресурсов уменьшилась прибыль компании, что видно при первом «чтении» экономических показателей. При этом стоимость трудовых затрат растет быстрее, чем полная себестоимость, а полная себестоимость растет быстрее, чем выручка от продаж. Это говорит о дисбалансе и наличии проблемных бизнес-процессов. При кажущемся, на первый взгляд, благополучии отдельных показателей подобный анализ позволит своевременно выявить наметившиеся негативные процессы и привлекать к ним внимание менеджмента.

Методика многофакторного анализа базируется преимущественно на данных учета и предоставляет информацию, которой руководители обычно не располагают. Используют ее для расчета динамики ресурсоотдачи, цен, издержек и прибыльности на уровне предприятия или его подразделений. Основное внимание уделяется выявлению изменений ресурсоотдачи и издержек во времени и получению информации о причинах этих изменений. Рост расходов на ресурсы также зависит от внутренних и внешних факторов (производительности их использования, технологии производства и соотношения роста цен на продукцию и ресурсы). Разложив, например, рост расходов на персонал на эти два фактора, можно узнать влияние каждого из них и понять, насколько эффективно компания использовала персонал.

Приведем методику расчета влияния на изменение прибыли эффективности использования экономических ресурсов, результаты расчетов представлены в табл. 4.5.

I этап. Динамика совокупных доходов и расходов.

В графе 3 табл. 4.5 представлены результаты факторного анализа изменения объемов продукции и затрачиваемых ресурсов при исключении влияния цен (т.е. по ценам базисного периода). Формула для расчета значений в графе 3:

Индекс количества = показатель отчетного периода в ценах базисного периода / показатель базисного периода.

Индекс количества.

- • товарной продукции — 71,412 / 69,273 = 1,0309,

- • использования трудовых ресурсов — 17,225 / 16,832 = 1,0233.

Аналогично рассчитанный индекс количества.

- • материальных ресурсов — 0,9263,

- • основных производственных фондов — 0,9028,

- • всех затрат — 0,9512.

В графе 4 представлены индексы изменения цен на продукцию и используемые ресурсы при уровне производства и затрат отчетного периода (без учета влияния изменения объемов товарной продукции и ресурсов в натуральном выражении). Формула для расчета значений в графе 4:

Индекс цены = показатель отчетного периода / показатель отчетного периода в ценах базисного периода.

Индекс цены.

- • товарной продукции — 86 922 / 71 412 = 1,2172,

- • использования трудовых ресурсов — 25 897 / 17 225 = 1,5035. Аналогично рассчитанный индекс цены

- • материальных ресурсов — 1,3479,

- • основных производственных фондов — 1,0128,

- • всех затрат — 1,3823.

В графе 5 приведены данные об изменении доходов и расходов при одновременном изменении цен и объемов продукции и ресурсов. Формула для расчета значений в графе 5:

Индекс стоимости = показатель отчетного периода / показатель базисного периода.

Индекс стоимости.

- • товарной продукции — 86 922 / 69 273 = 1,2548,

- • трудовых ресурсов — 25 897 / 16 832 = 1,5386.

Аналогично рассчитанный индекс стоимости.

- • материальных ресурсов — 1,2485,

- • основных производственных фондов — 0,9144,

- • всех затрат — 1,3149.

Рассчитанные индексы динамики количества, цен и стоимости (строка 1 граф 3−5 табл. 4.5) показывают, что объем производства в отчетном периоде по сравнению с базисным изменился на 3%, средняя же цена единицы продукции выросла на 21,7%. Совокупное влияние внутренних и внешних факторов привело к существенному росту доходов на 25,5%. Расход сырья и материалов в натуральном выражении сократился на 7,4%, средняя же цена единицы сырья выросла почти на 35%. Совокупное влияние внутренних и внешних факторов способствовало росту совокупных материальных затрат на 25% (строка 3 граф 3−5 табл. 4.5).

Кроме того, можно выполнить более детальный анализ с использованием данных по видам сырья и материалов. Однако наибольшее влияние на изменение совокупных затрат оказало повышение средней заработной платы персонала на 50%, что привело к росту совокупных затрат на оплату труда за отчетный период на 54%.

Таблица 4.5

Многофакторный анализ влияния различных элементов производственных затрат на финансовый результат

№п/п. | Показатель. | Динамика изменен ия производственно-экономических показателей. | Индексы эффективности. | Влияние на изменение прибыли, млн руб. | ||||||

Индекс количества Iк. | Индекс цены In | Индекс стоимости Iс. | Индекс ресурсоотдачи Iр | Индекс возмещения затрат /з. | Индекс прибыльности использования ресурсов /пр | Индекс ресурсоотдачи ??? | Индекс соотношения цен на продукцию и ресурсы? Пц. | Индекс совокупного влияния всех факторов ?? | ||

Объем товарной продукции. | 1,0309. | 1,2172. | 1,2548. | ; | ; | ; | ; | ; | ; | |

Использование трудовых ресурсов. | 1,0233. | 1,5035. | 1,5386. | 1,0074. | 0,8096. | 0,8155. | +0,129. | — 4,907. | — 4,778. | |

Материальные затраты. | 0,9263. | 1,3479. | 1,2485. | 1,1129. | 0,9030. | 1,0050. | +4,683. | — 4,401. | +0,282. | |

Затраты на амортизацию ОПФ. | 0,9028. | 1,0128. | 0,9144. | 1,1419. | 1,2018. | 1,3723. | +0,255. | +0,420. | +0,675. | |

Итого затрат. | 0,9512. | 1,3823. | 1,3149. | 1,0838. | 0,8806. | 0,9543. | +5,067. | — 8,888. | — 3,821. | |

II этап. Оценка использования ресурсов (ресурсоотдача, производительность, прибыльность использования).

Для оценки эффективности использования ресурсов необходимо сопоставить индексы изменения совокупных доходов с индексами изменений расходов (затрат) — графы 6−8. В гр. 6 рассчитываются индексы ресурсоотдачи для каждого вида ресурса по формуле Индекс ресурсоотдачи = индекс количества продукции / индекс количества ресурса.

В графе 7 по формуле Индекс возмещения затрат = индекс цены продукции / индекс цены ресурса.

В графе 8 по формуле Индекс прибыльности использования ресурсов = индекс стоимости продукции / индекс стоимости ресурса.

Отдача практически всех используемых ресурсов повысилась, об этом говорят индексы ресурсоотдачи больше единицы (> 1). Однако влияние роста цен на ресурсы (соотношение роста цен на продукцию и ресурсы отражают индексы возмещения затрат) оказало отрицательное воздействие на возмещение затрат — все индексы, кроме основных производственных фондов, меньше единицы (< 1). Этот показатель характеризует возможность компании поднять цену на свою продукцию, если рынок позволяет, по сравнению с ростом цен на ресурсы. В нашем примере цены на ресурсы растут быстрее, чем цены па продукцию. В этом случае предприятие не может покрыть рост затрат доходами от роста цен на свою продукцию, что ведет к потере доходов (уменьшению финансового результата).

III этап. Оценка влияния на прибыль внутренних и внешних факторов.

Для оценки финансового результата необходимо рассчитать влияние на прибыль изменения ресурсоотдачи, возмещения затрат и совокупного эффекта от внутренних и внешних факторов в стоимостном выражении.

Расчет влияния ресурсоотдачи (графа 9) проводится по формуле:

Влияние на прибыль изменений ресурсоотдачи = (индекс количества продукции — индекс количества ресурса) х затраты ресурса в базисном периоде.

Затем проводится расчет совокупного влияния всех факторов по каждому виду ресурсов (графа 11) по формуле:

Совокупное влияние на прибыль изменений в использовании ресурсов = (индекс стоимости продукции — индекс стоимости ресурса)? ? затраты ресурса в базисном периоде.

Расчет влияния на прибыль изменений в соотношении цен на продукцию и используемые ресурсы проводится сальдовым методом после подсчета показателей в гр. 11.

Влияние использования трудовых ресурсов на прибыль можно определить следующим образом. В результате увеличения фонда оплаты труда и сокращения численности работников производительность их труда повысилась. Однако темпы роста оплаты труда опережали темпы роста объема производства, поэтому эффективность возмещения трудовых затрат в общей стоимости продукции и соответственно их влияние на прибыль оказались отрицательными, что и привело к значительному сокращению прибыли в отчетном периоде.

По данным отчетности (см. табл. 4.4) прибыль компании снизилась на 2,373 млн руб. (3,311 — 5,684), это произошло в результате того, что себестоимость за анализируемый период увеличивалась более быстрыми темпами по сравнению с ростом объема товарной продукции. Доходы компании увеличились на 17,649 млн руб. (86,922 — 69,273), а затраты выросли на 20,022 млн руб. (83,611 — 63,589). Физический объем продаж в отчетном периоде по сравнению с базисным увеличился лишь на 3,09%. За счет увеличения объема продаж получено лишь 2,139 млн руб. (71,412 — 69,273), остальное увеличение доходов в размере 15,510 млн руб. (86,922 — 71,412) получено от повышения цен на продукцию.

На основании многофакторного анализа (табл. 4.5) можно заключить, что в результате опережающего роста цен на ресурсы по сравнению с ростом цен на свою продукцию компания потеряла в отчетном периоде 8,888 млн руб. (графа 10). В основном, это обусловлено ростом затрат на оплату труда и сырье и материалы. Совокупное влияние внутренних и внешних факторов привело к снижению прибыли на 3,821 млн руб. (графа 11).

На рис. 4.2 представлена схема влияния на прибыль изменений выпуска продукции и цен на ресурсы и продукцию.

Использование многофакторного анализа финансового результата позволяет установить, что на прибыль компании решающее влияние оказывают внешние ценовые факторы, а также нерациональная организация управления персоналом. Представленная многофакторная модель анализа финансового результата отражает реальное положение дел на предприятиях.

Работа с подобными моделями и расчетами позволяет своевременно корректировать сложившиеся представления о деятельно;

Рис. 4.2. Схема влияния на прибыль изменений выпуска продукции и цен на ресурсы и продукцию.

сти компании с реальным положением дел. Причина падения роста доходов компании — отсутствие маркетинговой стратегии, потеря своих позиций на рынке, попадание иод внешнее финансовое давление. Снижение доходности компании является одновременно и причиной, и следствием недостатка инвестиций (инноваций) не только в расширение мощностей, обновление оборудования и технологии, но и в обучение персонала, новые методы организации труда и производства.

Сложившаяся ситуация делает невозможными инвестиции и сама является результатом отсутствия инвестиций в прошлом. В результате снижаются стандарты работы и качество продукции, что ведет к неудовлетворенному спросу, симптомом которого является низкая платежеспособность. Другими словами, компания, нс желая того, становится зависимой от границ собственного роста.

Описанная ситуация и тенденции, ее порождающие, — это нс случайность, вызванная только внешними обстоятельствами, а результат укоренившегося организационно-экономического механизма работы предприятия, сложившейся системы управления и процесса принятия решений. Чтобы изменить ситуацию, нужно в первую очередь изменить этот механизм и создать систему экономического и финансового управления для восприятия долгосрочных тенденций и изменений. Иначе говоря, планировать или моделировать хозяйственную деятельность предприятия и его результаты (прибыль), чтобы приспосабливать ресурсы к изменениям внешних и внутренних условий, принимать решения с учетом возможных изменений в будущем, выстраивать реальную экономическую модель компании с правильными пропорциями, разрабатывать на ее основе различные сценарии развития и реализовывать ее на практике.

- [1] Для более точного расчета влияния количественных и ценовых факторов необходимо вводить в анализ показатели количества используемых ресурсов в натуральном выражении и их цены за единицу. При отсутствии или невозможности использования таких данных используется индексирование цен. Индексы цен рассчитываются и содержатся в сборниках Росстата. В данном примере индексы цен производителей для пересчета товарной продукции взяты на уровне 1,2; индексы цен на рабочую силу — 1,5; индексы цен на материалы и сырье — 1,35; индексы стоимости основных производственных фондов — 1,2 (цифры условные).