Метод достоверных эквивалентов (коэффициентов определенности)

Пример. Предположим, что компания рассматривает возможность осуществить инвестиции в объеме 100 тыс. долл., которые способны обеспечивать приток наличных средств (в ситуации риска) в сумме 50 тыс. долл. в год на протяжении трех лет. Кроме того, восприятие риска руководством компании таково, что она считает получение свободных от риска 45 тыс. долл. в первый год, 40 тыс. во второй и 35 тыс… Читать ещё >

Метод достоверных эквивалентов (коэффициентов определенности) (реферат, курсовая, диплом, контрольная)

В отличие от предыдущего метода в этом случае осуществляется корректировка не нормы дисконта, а ожидаемых значений потоков платежей  путем введения специальных понижающих коэффициентов

путем введения специальных понижающих коэффициентов  для каждого периода реализации конкретного проекта. Таким образом, суть данного подхода заключается в замене неопределенных размеров денежных потоков на определенные при помощи корректирующих коэффициентов, отражающих степень риска по конкретным инвестиционным проектам. Коэффициент корректировки

для каждого периода реализации конкретного проекта. Таким образом, суть данного подхода заключается в замене неопределенных размеров денежных потоков на определенные при помощи корректирующих коэффициентов, отражающих степень риска по конкретным инвестиционным проектам. Коэффициент корректировки  устанавливается из соотношения.

устанавливается из соотношения.

где  - величина чистых поступлений от безрисковой операции в периоде t (например, периодический платеж по долгосрочной государственной облигации, ежегодная сумма процентов по банковскому депозиту);

- величина чистых поступлений от безрисковой операции в периоде t (например, периодический платеж по долгосрочной государственной облигации, ежегодная сумма процентов по банковскому депозиту);  - ожидаемая (запланированная) величина чистых поступлений от реализации проекта в периоде t.

- ожидаемая (запланированная) величина чистых поступлений от реализации проекта в периоде t.

Тогда достоверный эквивалент ожидаемого денежного потока может быть определен как:

Таким образом осуществляется приведение ожидаемых (запланированных) поступлений к величинам платежей, получение которых практически не вызывает сомнений и значения которых могут быть рассчитаны абсолютно точно (достоверно).

Однако в реальной действительности для исчисления значений коэффициентов определенности чаще всего прибегают к методу экспертных оценок. После того, как значение коэффициентов тем или другим путем найдены, рассчитываются откорректированные потоки  , используемые затем в соответствующей модели оценки экономической эффективности конкретного инвестиционного проекта.

, используемые затем в соответствующей модели оценки экономической эффективности конкретного инвестиционного проекта.

Для чистой приведенной стоимости, например,.

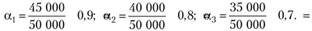

Пример. Предположим, что компания рассматривает возможность осуществить инвестиции в объеме 100 тыс. долл., которые способны обеспечивать приток наличных средств (в ситуации риска) в сумме 50 тыс. долл. в год на протяжении трех лет. Кроме того, восприятие риска руководством компании таково, что она считает получение свободных от риска 45 тыс. долл. в первый год, 40 тыс. во второй и 35 тыс. в третий год эквивалентным получению подверженной риску прибыли в сумме 50 тыс. долл. каждый год.

Тогда коэффициенты определенности будут.

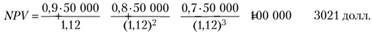

Полагая, что безрисковая ставка процента составляет 12%, чистая приведенная стоимость инвестиций:

Проект должен быть отвергнут, потому что отрицательная NPV говорит о том, что прибыль от инвестиций будет несовместима с представлением руководства компании о возможности риска.

Нетрудно убедиться в том, что в отличие от метода корректировки нормы дисконта данный метод не предполагает увеличения риска с постоянным коэффициентом, сохраняя простоту расчетов, доступность и понятность. Таким образом, он позволяет учитывать риск более корректно. Вместе с тем исчисление коэффициентов определенности, адекватных риску каждого этапа реализации проекта, представляет некоторые трудности, так как, во-первых, не существует объективных методов построения гарантированного эквивалента: его оценки всегда носят субъективный характер и могут значительно отличаться для различных индивидумов. Во-вторых, не позволяет провести анализ вероятностных распределений ключевых параметров анализируемых инвестиционных проектов. В-третьих, при использовании данного метода речь практически идет об учете рисковых предпочтений менеджеров компании, в то время как гарантированные эквиваленты должны отражать рисковые предпочтения собственников ее (компании) капитала.